کانالیزه کردن نمودار

آنچه در این مطلب میخوانید:

کانالیزه کردن نمودار یکی از پرکاربردترین و در عین حال ابتداییترین کارهایی است که توسط تحلیلگران تکنیکال انجام میشود. کانالهای قیمتی زمانی شکل میگیرند که قیمت سهم به دلیل کشمکش بین نیروهای عرضه و تقاضا بین دو خط موازی با یکدیگر در حرکت باشند. در این حالتها میتوان با رسم کانال از آنها در تحلیلهای خود استفاده برد.

تحلیلگران تکنیکال همیشه بهدنبال الگوها، تعیین روند و خطوط حمایت و مقاومت در چارتهای قیمتی هستند. آنها تا با استفاده از این اطلاعات، بتوانند آینده سهمها را پیشبینی و بر مبنای آن اقدام به معامله کنند. یکی از استفادههایی که از این کانالهای قیمتی صورت میگیرد تعیین نقاط شکست و مشخص کردن نقاط ورود و خروج به سهم میباشد.

ترسیم کانالهای قیمتی

کانالهای قیمتی به سه دسته صعودی، نزولی و خنثی تقسیم میشوند ولی نحوه رسم آنها با یکدیگر تفاوتی ندارد. برای رسم این کانالها ما به دو خط تقریبا موازی نیاز داریم. یک خط همان خط روند ما است که برای رسم آن نیاز به حداقل دو نقطه داریم. با این حال، برای رسم خط موازی با خط روند تنها وجود یک نقطه به شرح زیر کافی است.

هر چه تعداد برخورد قیمت با این خطوط بیشتر شود، اعتبار خط و در نتیجه اعتبار کانال افزایش پیدا میکند. برای رسم کانالهای موازی در ایزیچارت ابزار رسمی به همین نام وجود دارد که از طریق شکل زیر میتوانید به آن دسترسی داشته باشید.

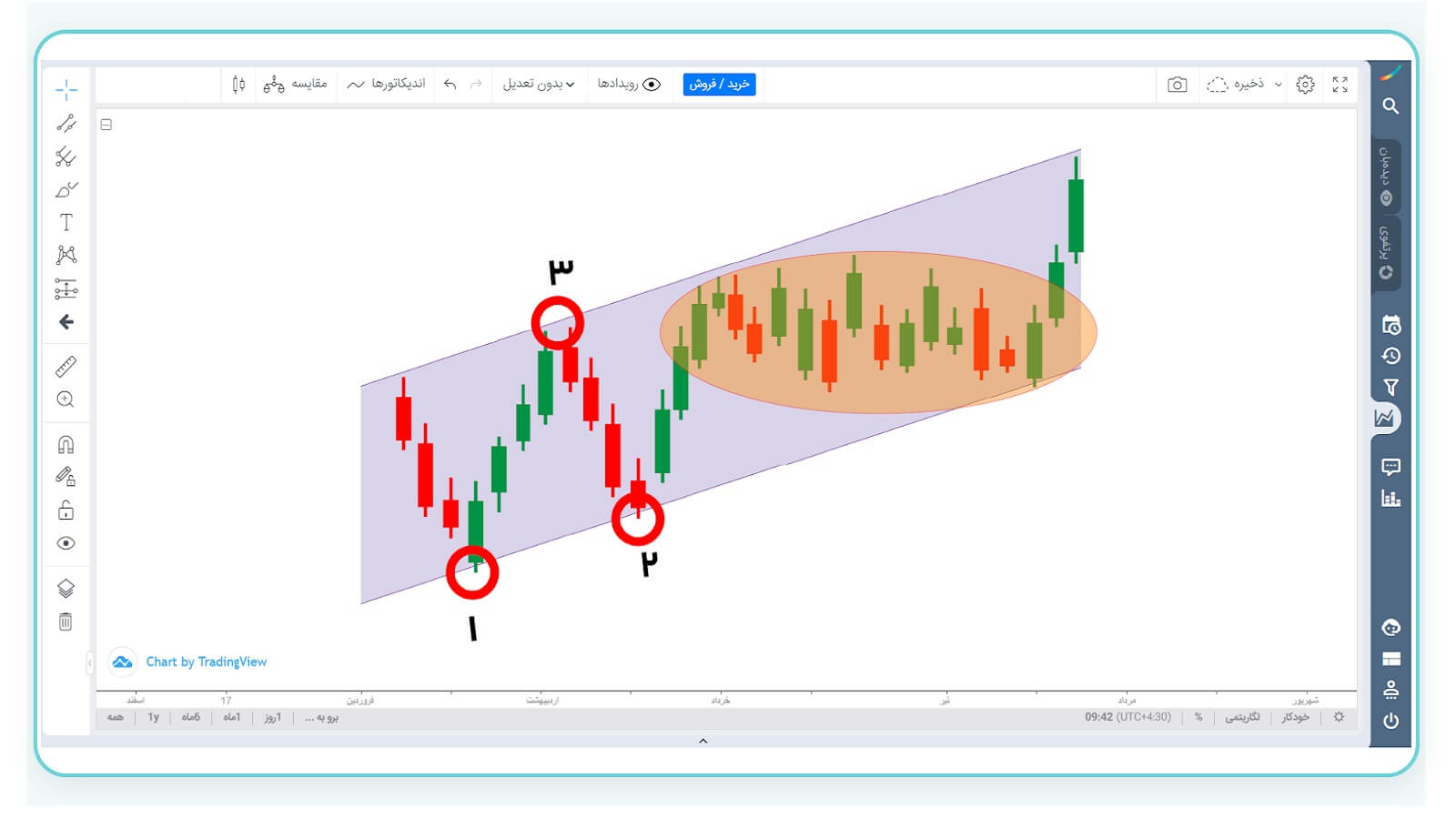

کانال صعودی

این کانال بر روی یک روند صعودی رسم میشود به این صورت که پس از رسم خط روند، نقطهای که در آن بازه نشاندهنده بیشترین قیمت است را در نظر گرفته و خطی موازی خط روند رسم کرده که آن نقطه را نیز در بر بگیرد. در شکل زیر با استفاده از نقاط ۱ و۲ خط روند صعودی را رسم کرده و با نقطه ۳ خط کانال را رسم میکنیم. سایر برخوردهای قیمت به این خطوط باعث افزایش اعتبار آن میشوند.

برای معامله به کمک کانالهای قیمتی، میتوانید دارایی را در کف کانال بخریم و در سقف آن به فروش برسانیم. البته باید به این نکته توجه داشت که در یک صعودی، ممکن است اصلاح قیمتی به صورت خنثی (مطابق بخش نارنجیرنگ تصویر بالا) انجام شود. بنابراین میتوانیم در استراتژی معامله در کانال صعودی، سهم را در سقف کانال نفروشیم. با این اقدام تعداد خرید و فروش کمتر میشود و در نتیجه ریسک معاملاتی کاهش پیدا میکند.

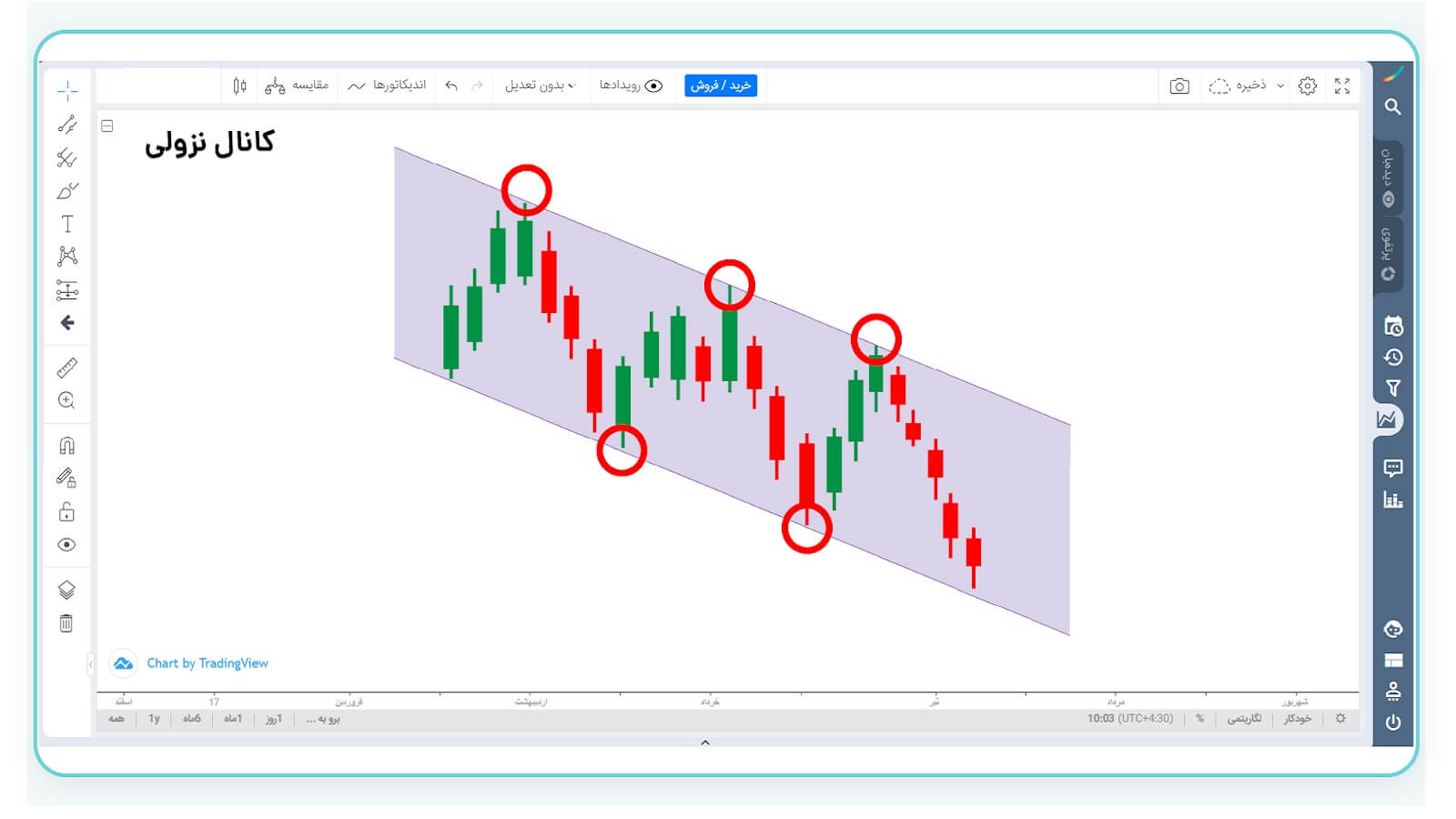

کانال نزولی

این کانالها دقیقا عکس کانالهای صعودی هستند. ما برای رسم آنها ابتدا باید خط روند نزولی را به صورت صحیح رسم کنیم. سپس پایینترین نقطه در آن بازه را در نظر میگیریم تا خط کانال را رسم کنیم. در تصویر زیر، نمونهای از یک کانال نزولی به تصویر کشیده شده است.

در یک کانال نزولی خرید کردن در کف و فروش در سقف، ریسک بالایی دارد چون برآیند حرکت قیمت در انتها نزولی است. اگر در یک بازار دو طرفه باشیم میتوان در سقف کانال سهم را فروخت و در کف آن با قرارگیری در موقعیت خرید از بازار خارج شد، ولی در یک بازار یک طرفه مانند بازار ایران بهتر است در روند نزولی وارد سهم نشویم.

کانال خنثی

فرآیند رسم کانال خنثی نیز طبیعتا مانند دو مورد بالا میباشد. در یک کانال خنثی قیمت بین دو خط افقی موازی در نوسان است و استراتژی خرید در کف و فروش در سقف میتواند ایده خوبی باشد تا زمانیکه قیمت، کانال را در یکی از دو طرف شکسته و از حالت خنثی به حالت صعودی و یا نزولی تبدیل شود.

نکات مربوط به کانالها

در تمامی سه مدل کانال ذکرشده، خط پایین کانال حکم یک حمایت و خط بالایی آن نقش یک مقاومت را برای قیمت بازی میکند. هیچ کانال یا روندی قرار نیست برای همیشه ادامه داشته باشد. سرانجام در یکی از برخوردهای قیمت با کف یا سقف کانال، در آنها نفوذ میکند و از کانال خارج خواهد شد. در هنگام شکست این خطوط، ما انتظار حرکت قیمت سهم در مسیر شکست را داریم. پس با توجه به این که خط شکستهشده خط حمایت است یا مقاومت است، شکست این کانالها میتواند یک استراتژی معاملاتی برای قرارگیری در موقعیت خرید و فروش باشد.

در یک کانال یکی از حرکتهایی که نشاندهنده شکست آن است عدم نوسان کامل قیمت میباشد، به این معنا که قیمت در نوسانهای خود به صورت کامل به سمت یکی از خطهای کانال حرکت نمیکند و در میانه راه باز میگردد. این حرکت زنگ هشداری برای شکست خط مقابل خطی میباشد که قیمت در نوسانهای خود آن را لمس نمیکند.

در هنگام شکست کانال انتظار میرود کانال در جهت شکست به اندازه پهنای آن حرکت کند. به شکل زیر توجه کنید:

استفاده از کانالهای قیمتی در کنار سادگی و کارایی، مانند سایر تحلیلها نتیجه قطعی نمیدهند. به این دلیل که در حرکت یک قیمت عوامل متعددی تاثیرگذار هستند. پس استفاده از چند الگو و یا اندیکاتور همیشه بهتر از استفاده از یک الگو است و با کاهش ریسک معاملات، میانگین سودآوری آنها را بهبود میبخشد.

سوالات متداول

باید به این نکته توجه کنید که در این استراتژی معاملاتی نیز مانند سایر روشهای معامله، هیچ قطعیتی وجود ندارد. بنابراین ضروری است که اصول مدیریت ریسک را به صورت جدی در معاملات خود به کار بگیرید.

در صورتی که پس از شکست، مقاومت اصلی (ماژور) یا یک خط روند نزولی در مسیر قیمت باشد، آن را به عنوان حد سود در نظر میگیریم. در غیر این صورت یک کانال هماندازه با کانال شکستهشده رسم میکنیم. سپس میانه و سقف کانال جدید، مقاومتهای بعدی قیمت خواهند بود.

سلام،آیا اگر خط مقاومت یا حمایت را یک عدد کندل شمعی بشکنه کافیه اگر نصف کندل از خط مقاومت گذشت دلیل کامل هست که خط مقاومت شکسته و میخاد صعودی بره بالا

با سلام

این موضوع کاملا قابل اتکا نیست و بهتر است از جوانب مختلف و با استفاده از اندیکاتورها تحلیل خود را مطمئن کنید.

جهت کسب اطلاعات بیشتر در مورد اندیکاتورها مقاله «اندیکاتور در تحلیل تکنیکال» را مطالعه نمایید.

کارگزاری مفید نشون داده که کارشناسان زبده داره تمام آموزش هایش کامل هستند.همه سایتها درآموزش رسم کانال فقط گفتند برای رسم کانال حداقل به سه نقطه نیاز دارم دو نقطه بالا ویک نقطه پایین یا بالعکس.همین.اما در آموزش کارگزاری مفید دو نقطه را خط روند در نظر گرفته و نقطه مقابل را موازی با خط روند.که برام خیلی جالب بود.یعنی آنها به مقوله خط روند اشاره نداشتند.دست مریزاد.مفید واسه همین اعتبار خودش رو داره به مدد کارشناسان باسواد و با تجربه

سلام.

رضایت شما باعث دلگرمی ماست. سپاس از همراهی و نظر ارزشمند شما.