کاربرد ترازنامه در بررسی وضعیت یک شرکت

آنچه در این مطلب میخوانید:

ترازنامه چیست و چه کاربردی دارد؟

همانطور که در مطلب «آشنایی با انواع صورتهای مالی» توضیح دادیم، ترازنامه یا صورت وضعیت مالی، یکی از مهمترین گزارشهای مالی است که وضعیت دارایی، بدهی و سرمایه یک واحد تجاری را مشخص میکند. ترازنامه به دلیل اطلاعات مهمی که ارائه میدهد، کاربرد فراوانی در تحلیل بنیادی دارد.

این گزارشها توسط سرمایهگذاران در واحد تجاری، وام دهندگان به واحد تجاری، کارشناسان اقتصادی، مدیران درون سازمان و… مورد تجزیه و تحلیل قرار میگیرند و براساس این گزارشها است که آینده مالی واحد تجاری رقم خواهد خورد. بهتر است بدانید که با استفاده از امکانات سامانه تحلیل بنیادی بورس ویو میتوانید اطلاعات موجود در ترازنامه شرکتها را تحلیل و بررسی کنید.

برای اینکه بهتر با کاربرد ترازنامه آشنا شوید، بهتر است با مفهوم معادله اصلی حسابداری آشنا شوید. حسابداری دارای یک معادله اصلی و پایه است که در تمامی مراحل حسابداری این معادله برقرار است. برقرار نبودن این معادله نشاندهنده یک اشتباه بوده و باید از سوی حسابداران مورد بررسی و اصلاح قرار گیرد.

داراییها = بدهیها+سرمایه

منظور از داراییها، به زبان بسیار ساده، تمام آنچیزی است که متعلق به واحد تجاری است و بدهیها نیز به زبان بسیار ساده، تمام تعهدات واحد تجاری به افراد خارج از آن واحد است و در نهایت منظور از سرمایه واحد تجاری، باقیمانده داراییهای واحد تجاری پس از کسر بدهیهای موجود است. البته به احتمال بسیار زیاد، در مواجهه با یک ترازنامه شما به برخی از واژههای ذکرشده در معادله اصلی حسابداری بر نخواهید خورد. در حال حاضر در ترازنامهها، برخی فاکتورهای اصلی را که همان فاکتورهای معادله اصلی حسابداری هستند، با نامهای دیگر و تحت طبقهبندیهای ویژه مشاهده میکنیم.

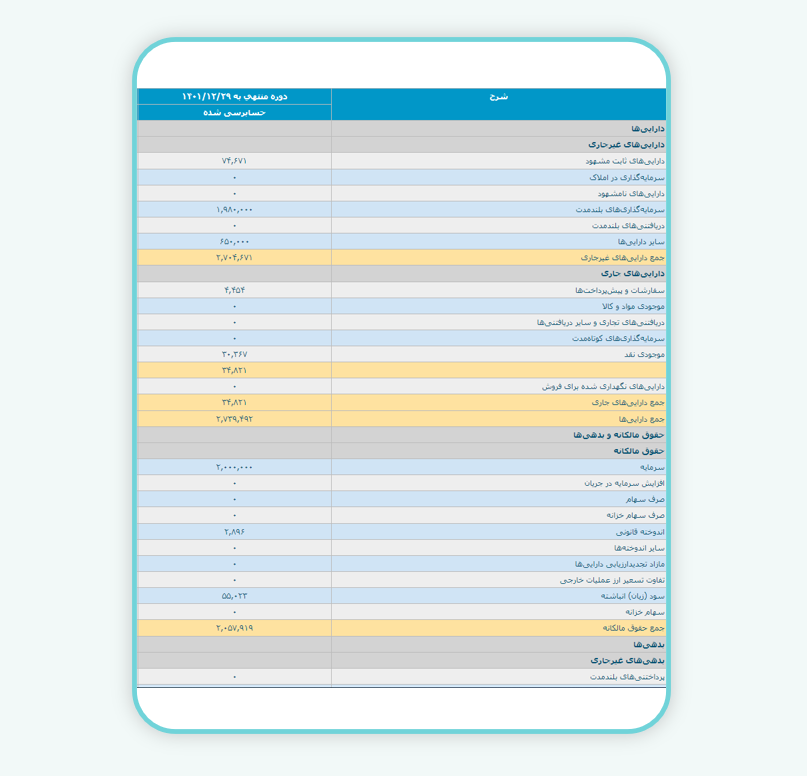

نمونهای از صورت وضعیت مالی یا ترازنامه

عناصر اصلی و سهگانه ترازنامه

۱- داراییها (سمت راست ترازنامه)، ۲- بدهیها، ۳- حقوق صاحبان سهام (سمت چپ ترازنامه)

۱- انواع دارایی در ترازنامه

دارایی شامل همه اموال و پول نقدی است که شرکت در اختیار دارد. معمولا دارایی در ترازنامه به دو دسته تقسیم می شود؛ دارایی جاری و دارایی غیرجاری.

دارایی جاری

پول نقد: عبارت است از پولهای موجود در حسابهای جاری و پسانداز و هر نوع سرمایهگذاری کوتاه مدت که میتواند به راحتی به پول نقد تبدیل شود.

اوراق بهادار: سهام، اوراق قرضه و هر اوراق بهادار دیگری که برای سرمایهگذاری مورد استفاده قرار میگیرند و بهراحتی قابل معامله هستند.

حسابهای قابل وصول: پولی که مشتری به شرکت بدهکار است و انتظار میرود که ظرف یکسال پرداخت شود.

فهرست موجودی: عبارت است از مواد اولیه، محصولات در حال تولید و محصولات تولید شده و آماده برای فروش، در دوره عادی کسب و کار. کسب و کارها ممکن است دارای محصولات منسوخ شده باشند که این موارد باید از فهرست موجودی حذف شوند.

پیش پرداخت: مبالغ مصرفی برای بیمه یا سایر هزینهها که باید در عرض یکسال پرداخت شوند.

دارایی غیرجاری

اموال مشهود: تجهیزات و ماشینآلات، ساختمانها و زمین، مبلمان و وسایل

اموال نامشهود: شامل حق مالکیت، حق اختراع و علائم تجاری و… است.

۲- انواع بدهی در ترازنامه

عبارت است از بدهیها و تعهدات شرکت که دارای اثر منفی بر ارزش خالص شرکت است. دو دسته بدهی وجود دارد؛ بدهیهای جاری و بدهیهای ثابت.

بدهیهای جاری، بدهیهایی هستند که باید در عرض یکسال پرداخت شوند که شامل «حسابهای قابل پرداخت»، «هزینههای مترتب»، «استقراض کوتاه مدت» و «درآمد کسب نشده» میشود.

- حسابهای قابل پرداخت: بدهی به تامین کنندگان فروشندگان کالاها و خدمات خریداری شده توسط شرکت.

- هزینههای مترتب: هزینههای متحمل شده توسط کسب و کار که برای آن هیچ صورت حسابی وجود ندارد، مانند دستمزد، مزایای کارکنان(به عنوان مثال، بیمه خدمات درمانی، سهم طرح بازنشستگی) و مالیاتهای دولتی.

- استقراض کوتاه مدت: کارت اعتباری، خطوط اعتباری و غیره.

- درآمد کسب نشده: درآمد حاصل از یک محصول یا خدمات است که هنوز تولید آن تمام نشده و به مشتری تحویل داده نشده است.

بدهیهای ثابت (بلند مدت) شامل «وثیقه»، «وام» و «اوراق قرضه» میشود.

- وثیقه: وام گرفتن برای خرید یا ساختوساز و تهیه امکانات برای شرکت.

- وام: وام برای خرید وسایل نقلیه شرکت، خرید تجهیزات و وام از سهامداران.

- اوراق قرضه: اسناد بدهی صادر شده توسط شرکت برای افزایش سرمایه.

۳- حقوق صاحبان سهام در ترازنامه

این بخش از ترازنامه برای اطلاع از ارزش بهره و منافع مالکان در شرکت کاربرد دارد. ارزشی که مقدار آن از کسر کردن بدهی از دارایی به دست میآید. حقوق صاحبان سهام را به سه دسته اصلی میتوان تقسیم کرد:

- سرمایهای که صاحبان در ابتدا به کسب و کار تزریق میکنند.

- سرمایهای که پس از بودجه اولیه و بعدا به کسب و کار تزریق میشود.(سرمایه اضافی)

- درآمد انباشته که عبارت است از درآمد کسبوکار که میان صاحبان سهام توزیع نشده، اما در شرکت نگهداری میشود.

سوالات متداول

به صورت ساده، داراییهای جاری آن دسته از داراییهایی هستند که انتظار میرود حداکثر طی یک سال آینده به وجه نقد تبدیل شود. در نقطه مقابل این انتظار وجود دارد که بیش از یک سال طول بکشد تا دارایی جاری به وجه نقد تبدیل شود.

تحلیلگران بنیادی با مطالعه صورت وضعیت مالی یا ترازنامه، درک مطلوبی از وضعیت داراییها، بدهیها، قدرت پرداخت تعهدات، میزان نقدشوندگی داراییها و مواردی از این قبیل پیدا میکنند. در نهایت با ارزیابی وضعیت شرکت به کمک این اطلاعات، تصمیمات لازم را برای سرمایهگذاری خود میگیرند.

باسلام و درود

مقتضیاست برای سرمایهگذارانی که مفید را بهعنوان کارگزار انتخاب کردهاند، دسترسی کامل و البته رایگان بهسامانه بورس ویو وجود داشته باشد.

سلام.

امکان استفاده رایگان از نسخه موبایل بورس ویو فراهم است.

جهت دریافت اشتراک بورس ویو نیز میتوانید به سایت پلکان مراجعه نموده و از بخش پاداش، با امتیازهای خود اشتراک تهیه کنید.

مفید بود ممنون

با سلام.

رضایت شما افتخار ماست. با تشکر از حسن توجه شما

عالی بود. ممنون.

با سلام.

سرمایهگذار گرامی، قدردان همراهی و لطف شما هستیم.

با سلام و سپاس

تفاوت دو فرمول زیر چیست؟

دارایی ها= بدهی ها+حقوق صاحبان سهام

دارایی ها= بدهی ها + سرمایه

باسلام، نتیجه این دو معادله یکسان است.

حقوق صاحبان سهام در واقع شامل درآمد انباشته، سهام توضیع نشده، و سرمایه ای که صاحبان در ابتدا به کسب و کار ترزیق میکنند.