بهترین صندوق شاخصی

بازارهای مختلفی برای سرمایه گذاری از جمله بازار مسکن، طلا، بورس و … وجود دارند. انتخاب بازاری که بیشترین بازده را به ارمغان بیاورد، همواره یکی از چالشهای سرمایهگذاران بوده است. در این میان، بازار سرمایه به عنوان یکی از گزینههای جذاب و با پتانسیل بالا برای سرمایهگذاری است. دو روش کلی شامل روش مستقیم و غیر مستقیم برای سرمایهگذاری در بورس وجود دارد. در روش سرمایه گذاری مستقیم، افراد خود به طور مستقیم سهام شرکتهای موجود در بازار را خرید و فروش میکنند. این روش نیازمند دانش و آشنایی با انواع روشهای تحلیل بازار سرمایه است.

در مقابل، سرمایه گذاری غیرمستقیم از طریق صندوقهای سرمایهگذاری یا سبدگردانی اختصاصی انجام میشود. این روش به سرمایهگذاران اجازه میدهد در سهام و داراییهای مختلف به صورت غیرمستقیم و تحت مدیریت افراد با تجربه و حرفه ای سرمایهگذاری کنند.

دسترسی سریعتر به مطالب

ویژگیهای سرمایه گذاری در بازار سرمایه

در بازار سرمایه، طیف گستردهای از اوراق مختلف مانند سهام، اوراق قرضه، اوراق مشتقه، واحدهای صندوقهای سرمایهگذاری و گواهیهای سپرده کالایی مورد معامله قرار میگیرند. هر سرمایهگذار بر اساس ترجیحات شخصی، میزان ریسکپذیری، بازده مورد انتظار و … به خرید و فروش این اوراق میپردازد.

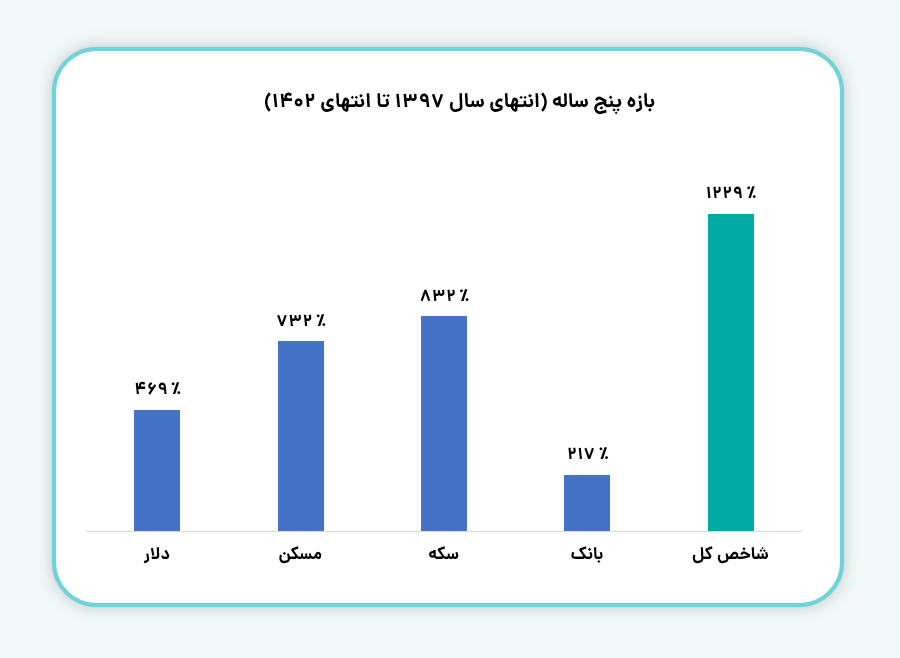

با تنوع بخشی به سبد دارایی، سرمایهگذار میتواند ریسک خود را در برابر تغییرات ناگهانی قیمت یک دارایی کاهش دهد. همچنین، از مزایای توزیع ریسک بین داراییهای مختلف بهرهمند شود. همانطور که در تصویر زیر مشاهده میشود، شاخص کل بازار بورس در یک دوره پنج ساله (از انتهای سال ۱۳۹۷ تا انتهای سال ۱۴۰۲) بازده بالاتری نسبت به سایر بازارها داشته است.

صندوقها بر اساس ترکیب دارایی در انواع مختلفی همچون سهامی، مختلط، درآمد ثابت، شاخصی، بخشی، اهرمی، صندوق تضمین اصل سرمایه و … دستهبندی میشوند. یکی از گزینههای مطلوب برای سرمایهگذاران، صندوقهای شاخصی هستند که هدف آنها همسو شدن با بازده یکی از شاخصهای بازار است. در ادامه به معرفی و بررسی بهترین صندوق شاخصی می پردازیم.

آشنایی با صندوقهای شاخصی

صندوق سرمایهگذاری شاخصی، نوعی صندوق سرمایهگذاری است که هدف آن پیروی از عملکرد یکی از شاخصهای بازار سهام است. این صندوقها روند یک شاخص خاص، مانند شاخص کل یا شاخص هموزن بورس را دنبال میکنند. ترکیب اصلی داراییهای این صندوقها را سهام و حق تقدم سهام شرکتهای موجود در آن شاخص تشکیل میدهند. این ویژگی، این صندوقها را به گزینهای جذاب برای سرمایهگذارانی تبدیل میکند که به دنبال سرمایهگذاری با بازدهی مناسب هستند.

مزایای سرمایهگذاری در صندوق شاخصی

۱- کسب بازدهی متناسب با یکی از شاخصهای بازار: صندوقهای شاخصی بازدهی نزدیکی به شاخص مدنظر خود (شاخص کل، هموزن و …) دارند. صندوقهای شاخصی گزینه مناسب برای افرادی است که دانش و تجربه کافی برای سرمایهگذاری مستقیم در بورس را ندارند. با سرمایه گذاری در این صندوقها افراد میتوانند بازدهی متناسب با یکی از شاخصهای بازار را کسب کنند.

۲- سهولت سرمایهگذاری: این صندوقها از نوع ETF هستند. خرید و فروش آنها به راحتی از طریق سامانههای معاملاتی آنلاین کارگزاریها امکانپذیر است.

۳- هزینههای مدیریت پایین: صندوقهای شاخصی به دلیل نیاز کمتر به تحلیل و مدیریت فعال، هزینههای مدیریتی پایینتری نسبت به سایر صندوقها دارند.

معیارهای انتخاب بهترین صندوق شاخصی

برای انتخاب بهترین صندوق شاخصی نیاز است معیارهای مختلفی همچون نقدشوندگی صندوق، بازدهی صندوق، هزینههای صندوق و … در نظر گرفته شود.

۱-بازدهی و عملکرد صندوق

اولین و مهمترین معیار برای انتخاب بهترین صندوق شاخصی، بررسی سابقه عملکرد صندوق در بلندمدت است. با مراجعه به سایت صندوقهای شاخصی و بررسی تاریخچه بازدهی آنها، میتوان اطلاعات مفصلی درباره عملکرد این صندوقها در شرایط مختلف بازار به دست آورد. این اطلاعات میتواند به سرمایهگذاران کمک کند تا ارزیابی دقیقتری از چگونگی عملکرد صندوقهای شاخصی در دورههای مختلف داشته باشند.

عملکرد خوب صندوق به معنای کسب بازدهی مناسب با شاخص مدنظر یا حتی بالاتر از آن است. این موضوع نشان میدهد که مدیر صندوق توانسته است سبد دارایی را به درستی متناسب با نوسانات بازار، مدیریت کند.

۲-هزینههای صندوق

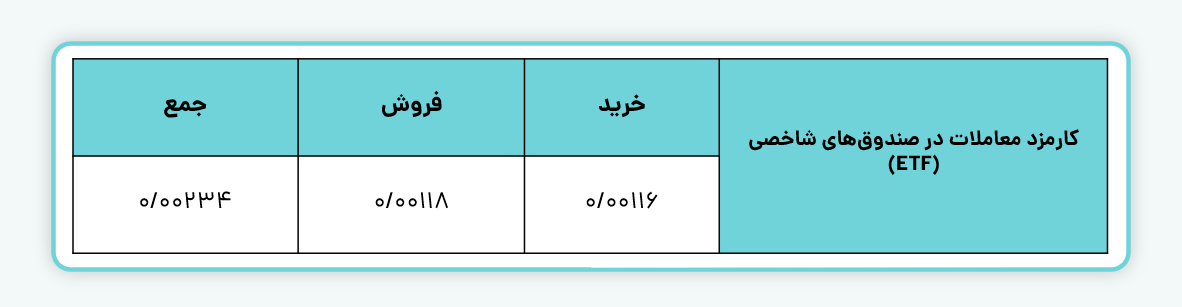

صندوقهای شاخصی به دلیل ماهیت غیرفعال خود، در مقایسه با صندوقهای دیگر هزینه و کارمزدهای کمتری دارند. در امیدنامههای صندوقهای سرمایهگذاری، جزئیات هزینههای مربوط به کارمزد خرید و فروش واحدهای سرمایهگذاری قابل مشاهده است. این اساسنامه و امیدنامهها، منبع کامل و جامعی از اطلاعات مربوط به هر صندوق سرمایهگذاری هستند. کارمزد معاملات صندوق شاخصی به شرح زیر است:

۳-نقدشوندگی

یکی از مهم ترین معیارهای انتخاب بهترین صندوق شاخصی، نقدشوندگی آن است. نقدشوندگی به توانایی تبدیل سریع داراییهای خود به پول نقد و برداشت آن گفته میشود. نقدشوندگی صندوقهای شاخصی ETF به دو عامل بستگی دارد: تخصص بازارگردان و حجم معاملات روزانه. صندوقهای با حجم معاملات بالاتر، معمولاً نقدشوندگی بیشتری دارند. بررسی این دو عامل به سرمایهگذاران در ارزیابی نقدشوندگی یک صندوق ETF کمک میکند.

صندوق شاخصی مفید؛ انتخابی مناسب برای سرمایهگذاری

صندوق آرام، یک صندوق سرمایهگذاری قابل معامله (ETF) است که هدف آن تشکیل یک پرتفوی متناسب با شاخص کل بازار بورس و کسب بازدهی مشابه با این شاخص است. این صندوق به سرمایهگذاران امکان میدهد تا به راحتی و با هزینههای مدیریتی پایین، به بازدهی شاخص کل بورس دست یابند.

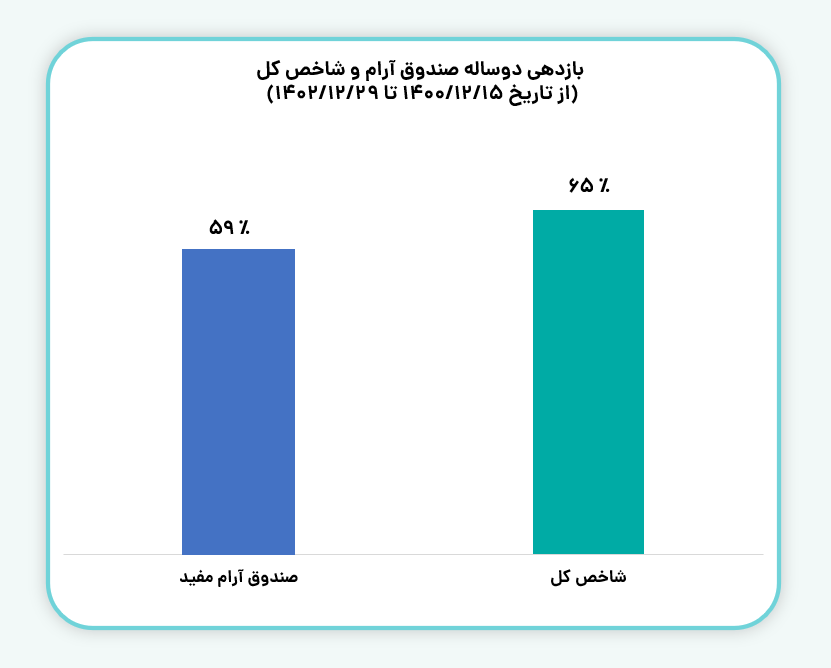

سبد دارایی صندوق شاخصی آرام، به گونه ای مدیریت میشود که عملکرد آن شبیه به شاخص ۵۰ شرکت بزرگ باشد. بر اساس صلاحدید مدیر صندوق، تا ۲۰ درصد از ترکیب این داراییها میتواند متفاوت باشد. صندوق شاخصی آرام کارگزاری مفید در یک بازه دو ساله منتهی به ۲۹ اسفند ۱۴۰۲، توانسته بازدهی مطلوبی متناسب با شاخص کل کسب کند.

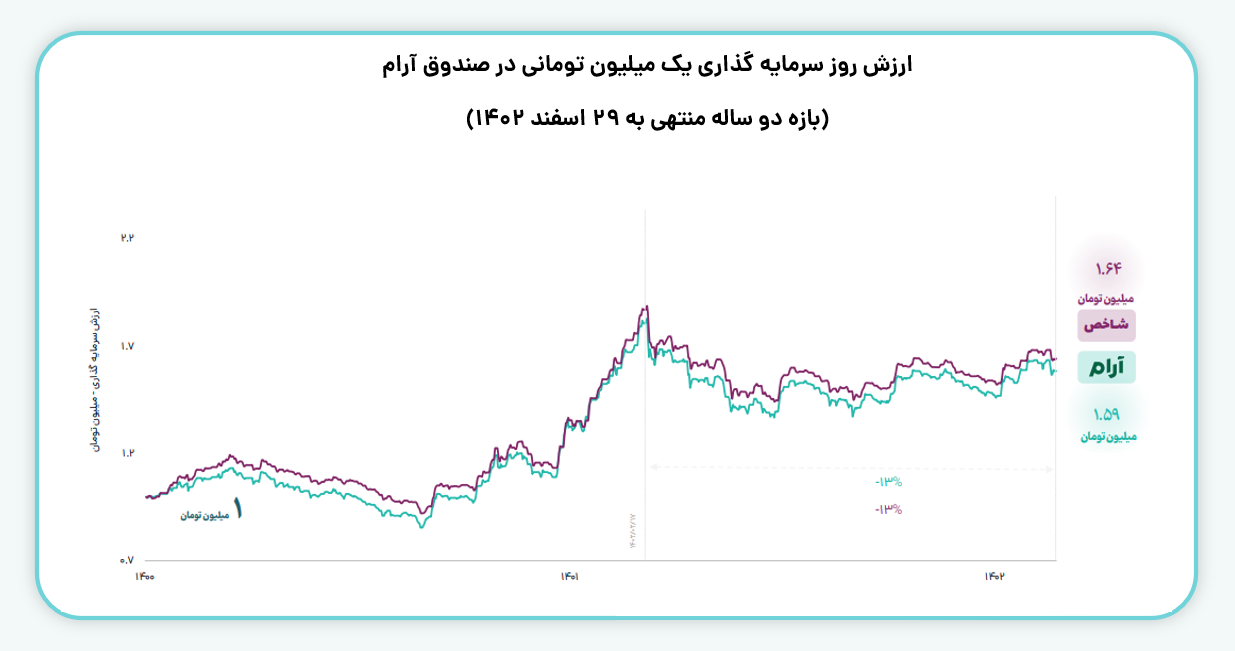

همچنین، اگر در انتهای سال ۱۴۰۰ مبلغ یک میلیون تومان را در صندوق شاخصی کارگزاری مفید و شاخص بازار سرمایهگذاری میکردید، مبلغ بازدهی کسب شده در تصویر زیر قابل مشاهده است.

چگونه در صندوق آرام سرمایهگذاری کنیم؟

چون صندوق آرام یک صندوق قابل معامله (ETF) است، می توان واحدهای آن را به صورت آنلاین از طریق سامانههای معاملاتی تمامی کارگزاریها خرید و فروش کرد. به عنوان مثال، میتوانید از طریق سامانه معاملاتی ایزی تریدر به صورت آنلاین در این صندوق سرمایه گذاری کنید. همچنین قابلیت سرمایهگذاری در صندوق آرام از طریق مفید اپ نیز برای افراد فراهم شده است.

صندوقهای سرمایه گذاری شاخصی، گزینه مناسبی برای سرمایهگذارانی هستند که به دنبال دسترسی به بازدهی سهام شرکتهای شاخص ساز و ایجاد تنوع در سبد دارایی خود هستند، بدون اینکه نیاز به آموزش بورس و یادگیری روشهای تحلیلی پیچیده داشته باشند. به همین دلیل، صندوقهای شاخصی گزینهای کارآمد برای تنوع بخشی به پرتفوی سرمایه گذاری محسوب میشوند.

بیشتر بخوانید: بهترین صندوق سهامی

سوالات متداول

برای انتخاب بهترین صندوق شاخصی بهتر است به معیارهایی همچون بازدهی و عملکرد صندوق، هزینههای صندوق، نقدشوندگی و … توجه شود.

نام نماد صندوق آرام را از طریق تمامی سامانههای معاملات آنلاین جستجو کنید. در گام بعد، باید حجم و قیمت مدنظر را مشخص و سفارش خرید خود را ارسال کنید.

برای دسترسی به اطلاعات بازدهی دورهای صندوقآرام، میتوانید به سایت آن صندوقها مراجعه کنید. در بخش گزارشهای صندوق، بازدهی دورهای مورد نظر خود را براساس تاریخ مدنظر، مشاهده و بررسی کنید.