استراتژی واگرایی

معاملهگران به کمک ابزارهای مختلف تحلیل تکنیکال، تلاش میکنند تا درک مناسبی از رفتار قیمت اوراق بهادار پیدا کنند. شما میتوانید با استفاده از اندیکاتورهای مختلف در یک استراتژی واگرایی، نواحی مناسب برای خرید یا فروش سهم را پیشبینی کنید.

آنچه در این مطلب میخوانید:

مفهوم واگرایی در تحلیل تکنیکال، به معنای رفتار معکوس قیمت و اندیکاتور است. با استفاده از انواع مختلف واگراییها، میتوانید بازگشت احتمالی قیمت یا ادامه روند را پیشبینی کنید. برای مشاهده نمودار قیمتی سهم مدنظر و استفاده از ابزارهای تحلیل تکنیکال، میتوانید از امکانات ایزی چارت در ایزی تریدر بهره ببرید.

دستهبندی انواع واگراییها

به صورت کلی واگراییها به دو دسته معمولی و مخفی تقسیم میشوند. هر یک از انواع واگراییها اطلاعات کاربردی و متفاوتی را در اختیار تحلیلگران قرار میدهد. شناسایی صحیح واگرایی تنها در حرکات دارای روند امکانپذیر است و در روندهای خنثی از آنها استفاده نمیکنیم.

در ادامه توضیح مختصری را در رابطه با این دستهبندیها مطالعه میکنید:

۱- واگرایی معمولی (Regular Divergence):

این واگرایی معمولا در انتهای روندهای قیمتی مشاهده میشود و میتواند نشانهای از برگشت قیمت باشد. واگرایی معمولی به دو حالت مثبت و منفی تشکیل میشود.

واگرایی معمولی مثبت در انتهای یک روند نزولی شکل میگیرد و میتواند نشانهای از صعودی شدن روند در ادامه باشد. در مقابل، واگرایی منفی در انتهای روندهای صعودی و در سقفهای قیمتی تشکیل میشود و نشان از تضعیف قدرت خریداران دارد.

۲- واگرایی مخفی (Hidden Divergence):

بر خلاف حالت قبلی، این نوع از واگرایی در میانه یک روند شکل میگیرد. زمانی که قیمت در یک روند صعودی قرار دارد و اندیکاتور درههای نزولی ثبت میکند، واگرایی مخفی مثبت ایجاد میشود. این اتفاق میتواند نشانهای از ادامهدار بودن روند صعودی باشد. در حالت عکس و روندهای نزولی نیز به همین ترتیب، میتوانیم واگرایی مخفی منفی را تشخیص دهیم.

برای کسب اطلاعات بیشتر در این رابطه، میتوانید مقاله «واگرایی ها و انواع آن» را مطالعه کنید.

استراتژی معاملاتی واگرایی چیست؟

یک استراتژی معاملاتی، نقشه راه شفاف و دقیقی را برای شما ترسیم میکند تا به عنوان یک معاملهگر، در مسیر دستیابی به نتایج مطلوب قرار بگیرید. به صورت کلی، استراتژی معاملاتی شامل مجموعهای از اقدامات برنامهریزی شده و منظم است. با بهکارگیری الگوها و سیستمهای معاملاتی آزمایش شده و همچنین رعایت اصول مدیریت سرمایه در برنامه معاملاتی خود، احتمال دستیابی به موفقیت را افزایش خواهید داد.

در استراتژی های واگرایی، ابتدا اندیکاتور مدنظر خود را برای تشخیص واگرایی انتخاب میکنید. سپس با توجه به وضعیت قیمت، به کمک انواع واگراییها و برخی تاییدیههای لازم، نقطه ورود، حد سود و حد ضرر خود را مشخص میکنید.

ابزارهای تشخیص واگرایی

به صورت کلی، اسیلاتورها دستهای از اندیکاتورها به شمار میروند که با استفاده از محاسبات پیشرفته، هیجانات معاملهگران را به تصویر میکشند. اندیکاتورهای MACD ،RSI و Stochastic، از محبوبترین و پرکاربردترین اسیلاتورها برای تشخیص واگراییها محسوب میشوند. در ادامه توضیحات کوتاهی از ویژگیهای این سه ابزار ذکر شده است.

اندیکاتور RSI

به صورت کلی، اسیلاتورها دستهای از اندیکاتورها به شمار میروند که با استفاده از محاسبات پیشرفته، هیجانات معاملهگران را به تصویر میکشند. اندیکاتور RSI به عنوان یکی از پرکاربردترین اسیلاتورها در تحلیل تکنیکال، نواحی اشباع خرید یا فروش را مشخص میکند. جهت حرکت منحنی RSI، معمولا همراستا با جهتگیری کندلهای قیمتی بوده و با افزایش یا کاهش آن، حرکت مشابهی انجام میدهد.

با این وجود این احتمال وجود دارد که روندهای قیمتی به صورت کاملا یکسان در منحنی RSI بروز پیدا نکنند. برای مثال در یک روند صعودی، قلهای بالاتر از قله قبلی تشکیل شود اما منحنی اندیکاتور از کف قبلی خود عبور و قلهای پایینتر ثبت میکند. در این شرایط واگرایی میان RSI و منحنی قیمتی به وجود میآید و نشانهای از کاهش فشار فروشندگان محسوب میشود.

اندیکاتور MACD

این اندیکاتور نیز یک اسیلاتور محبوب و کاربردی برای تشخیص مومنتوم و شتاب حرکتی قیمت است. اجزای اصلی MACD عبارتند از نمودار هیستوگرام و منحنی MACD که هر یک با استفاده از فرمولهای جداگانهای محاسبه میشوند.

بسیاری از تحلیلگران این عقیده را دارند که اندیکاتور MACD بهترین ابزار برای شناسایی واگراییها است. این نکته را در نظر داشته باشید که در استراتژی معاملاتی واگرایی، عموما قلهها و درههای ثبت شده توسط هیستوگرام را به یکدیگر متصل میکنند؛ با این وجود، برخی از معاملهگران با استفاده از سقف و کفهای منحنی MACD، به تحلیل نمودار قیمتی میپردازند.

اندیکاتور Stochastic

مانند موارد مذکور، اندیکاتور استوکاستیک (Stochastic) نیز نشانگری از هیجانات حاکم بر معاملات است. این اندیکاتور حساسیت بیشتری نسبت به تغییرات قیمتی دارد؛ به همین دلیل ممکن است سیگنالهای خرید یا فروش صادر شده توسط آن، از دقت کمتری برخوردار باشد.

معامله بر اساس استراتژیهای پرکاربرد

۱- استراتژی بازگشت روند یا بازگشتی

در این استراتژی، پس از به وجود آمدن واگرایی در انتهای روندهای اصلی و دریافت سیگنال خرید یا فروش، معاملات خود را انجام میدهیم. در بازارهای یک طرفه مانند بازار سرمایه که تنها امکان ورود به موقعیت خرید وجود دارد، تنها میتوانیم از نشانههای صعودی برای خرید و از نشانههای نزولی برای فروش دارایی استفاده کنیم. اما با این حال در بازار در بازارهای دو طرفه که امکان اتخاذ موقعیت فروش (Short Sell) وجود دارد، میتوانید از نشانههای نزولی نیز استفاده کنید.

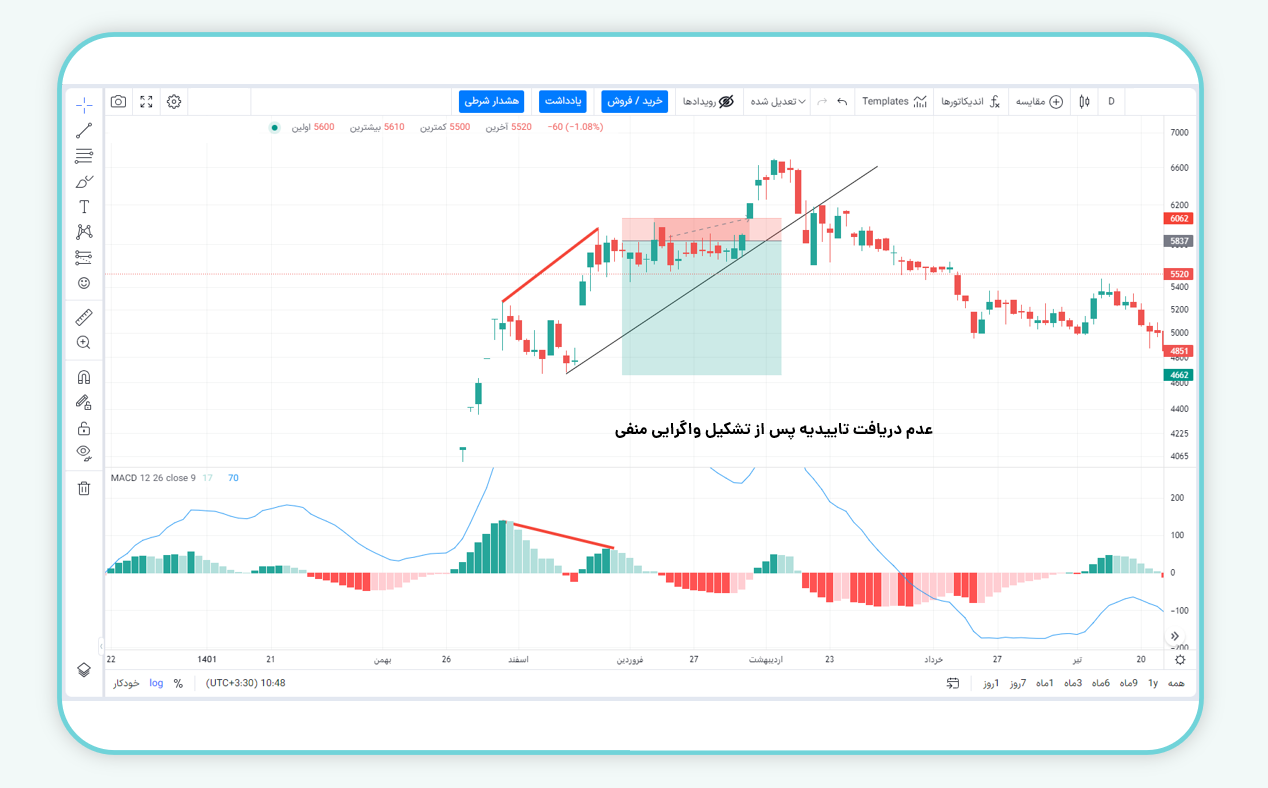

برای مثال در تصویر زیر، شاهد شکل گرفتن یک واگرایی معمولی منفی در روند صعودی قیمت هستیم. طبق استراتژی بازگشتی میتوانیم پس از وقوع شواهد مدنظر، وارد معامله فروش شویم. در این موقعیت، حد ضرر خود را کمی بالاتر از سقف قبلی و حد سود خود را در حمایت اصلی (ماژور) قرار میدهیم. همچنین در بازار سرمایه میتوانید در پس از مشاهده واگرایی، سهم خود را به فروش برسانید.

۲- استراتژی ادامهدهنده

طبق استراتژی، پس از تشکیل روند و مشاهده یک واگرایی مخفی در جهت آن، میتوانیم وارد معامله جدید شده یا بر حجم موقعیت اولیه خود اضافه کنیم. در تصویر زیر نمونهای از معامله با استراتژی ادامهدهنده در یک روند صعودی را مشاهده میکنید. در این حالت نیز حد ضرر خود را کمی پایینتر از دره قبلی و حد سود را در حدود مقاومت اصلی قیمت تعیین میکنیم.

۳- استراتژی واگرایی با دریافت تاییدیه

مهمترین گام برای بهینهکردن عملکرد معاملاتی و کسب نتایج بهتر، استفاده از تاییدیههای ثانویه در استراتژی معاملاتی خود است. این تاییدیه میتواند بر اساس الگوهای شمعی یا با کمک سطوح فیبوناچی صادر شود. به صورت کلی شیوههای مختلفی برای دریافت تاییدیه وجود دارد و شما پس از گرفتن بکتست، میتوانید مناسبترین روش را انتخاب کنید.

یکی از متداولترین این تاییدیهها، کمک گرفتن از شکست خطوط روند، به عنوان نشانه مکمل برای انجام معامله است. برای مثال پس از تشکیل یک واگرایی منفی در انتهای روند صعودی، منتظر شکست خط روند صعودی در همان تایمفریم یا تایمفریم پایینتر میمانیم. با شکست این خط، وارد معامله فروش میشویم.

معامله پس از دریافت تاییدیه شکست خط روند صعودی در تایم فریم پایینتر

ورود به معامله پس از شکست خط روند نزولی

معامله با استراتژی واگرایی بعد از شکست خط روند

اهمیت دریافت تاییدیه پیش از انجام معامله

مزیت دریافت تاییدیه، افزایش دقت معاملات و کاهش درصد شکست تحلیلها است. اگر استراتژی معاملاتی شما، فاقد نشانههای تایید کننده باشد، ممکن است در دام سیگنالهای واگرایی غیرمعتبر (Fake) بیفتید. در مثال قبلی با وجود تشکیل واگرایی، اگر پیش از شکست خط روند و دریافت تاییدیه وارد معامله فروش میشدید، قیمت سقف جدید ثبت میکرد و حد ضرر شما فعال میشد.

سخن پایانی

در انتها باید به این نکته توجه داشته باشید که معامله بر اساس واگراییها نیز مانند سایر استراتژیهای معاملاتی، موفقیت قطعی ندارد. بنابراین باید برای زمانی که تحلیل شما با شکست مواجه میشود نیز آمادگی لازم را داشته باشید و اصول مدیریت ریسک را در معاملات خود لحاظ کنید.

سوالات متداول

هر اندیکاتور با توجه به فرمولها و اجزای تشکیلدهنده آن، ویژگیهای خاص خود را دارد. بسته به رفتار قیمت هر سهم، ممکن است که استفاده از یک اندیکاتور به خصوص، دقت بیشتری را رقم بزند و این موضوع با بکتست گرفتن و آزمایش استراتژی در نمودار قیمتی تعیین میشود. با این حال اندیکاتور MACD کاربرد بیشتری در تشخیص واگراییها و همگراییها دارد و معمولا نتایج آن قابلیت اتکای بالاتری دارد.

واگرایی معمولی در انتهای روندها شناسایی میشود و نشان از احتمال پایان روند فعلی و تغییر آن دارد. در حالی که واگرایی مخفی در میانه روند ظاهر میشود و سیگنالهای آن تقویتکننده روند فعلی است.

بله. با وجود اینکه سه اندیکاتور معرفی شده در این مطلب، محبوبیت و کاربرد بیشتری در میان معاملهگران دارند، اما فعالان بازارهای مالی از سایر اندیکاتورها و ابزارهای تحلیل تکنیکال نیز برای این امر استفاده میکنند. اندیکاتورهایی مانند Williams %R ،OBV ،CCI ،MFI و … از دیگر ابزارهای سودمند برای بهکارگیری این استراتژی محسوب میشوند. همچنین در سبک دیگری از تحلیل، میتوان به کمک ابزار فیبوناچی زمانی، واگرایی زمانی را نیز در رفتار قیمت تشخیص داد.