سهام دلاری بورس چیست؟

به سهام شرکتهایی که فروش صادراتی دارند و بخشی از درآمدشان به دلار است، سهام دلاری میگویند. دلیل این نامگذاری، تاثیرپذیری مستقیم درآمد عملیاتی شرکت از نرخ دلار است. با توجه به تعداد شرکتهای صادرکننده در بورس، سهام دلاری بورس بخش بزرگی از بازار سرمایه ایران را تشکیل میدهد. در این مقاله به معرفی و بررسی سهام دلاری، تفاوت آن با سهام ریالی و عوامل موثری که تعیین کننده قیمت آنها است میپردازیم.

دسترسی سریع به مطالب:

- شروع سرمایهگذاری

- سهام ریالی چیست

- نحوه کاهش ریسک

- شرکتها با سهام دلاری

- معرفی برخی شرکتها

- دلار یا سهام دلاری؟

- سوالات متداول

شروع سرمایهگذاری و انتخاب سهام

پیش از هر چیز باید به این مسئله توجه کنید که سرمایهگذاری مستقیم در بورس نیازمند فراگرفتن دانش تحلیلی است. سرمایهگذار باید برای انجام معامله به انواع تحلیلهای تکنیکال، فاندامنتال و حتی تابلوخوانی مسلط باشد. یکی از روشهای کاربردی برای افرادی که به تازگی به بازار سرمایه وارد شدهاند این است که ابتدا بهصورت غیرمستقیم در بورس سرمایهگذاری کنند و در کنار سرمایهگذاری غیرمستقیم، به آموزش و یادگیری مطالب بورسی بپردازند. «دوره ویدیویی چگونه در بورس معامله کنیم؟» میتواند نقطه شروع مناسبی برای سرمایهگذاران مبتدی باشد. برای شروع معاملهگری و انتخاب سهام مناسب در بورس لازم است بدانید که بورس ایران را شرکتهایی با سهام دلاری و غیر دلاری (ریالی) تشکیل میدهند. سهام دلاری بورس را در بالا تعریف کردیم، اما منظور از سهام ریالی چیست؟

سهام ریالی

سهام ریالی به سهام شرکتهایی گفته میشود که درآمد آن شرکت به ریال است. بهعنوان مثال یک شرکت را در نظر بگیرید که مواد اولیه خود را در حارج از کشور به دلار خریداری و به داخل کشور وارد میکند. این شرکت در نهایت باید محصول خود را به ریال و در داخل کشور بفروش برساند.

سهام ریالی بهتر است یا سهام دلاری؟

هدف اصلی و اولیه تمام افرادی که در بازارهای مختلف سرمایهگذاری میکنند، حفظ ارزش سرمایه وکسب سود است. سرمایهگذاران بازار سهام نیز با استفاده از روشهای مختلف بهدنبال تشخیص و استفاده از فرصتهای معاملاتی سودآور هستند. از همین رو ممکن است سرمایهگذاران برای انتخاب سهام دلاری یا ریالی با دوراهی مواجه شوند. انتخاب هر یک از این نوع سهمها به شرایطی بستگی دارد که در ادامه به آنها خواهیم پرداخت.

با توجه به تاریخچه بازار سرمایه در سالهای گذشته، سهام دلاری در شرایطی که نرخ ارز در حال افزایش و رشد است، گزینه مناسبی خواهد بود. بخشی از درآمد شرکتهای صادرات محور بورس به دلار محاسبه میشود. این شرکتها، ممکن است برخی هزینههای دلاری در کنار هزینههای ریالی داشته باشند، اما در مجموع اکثرا هزینههای ریالی دارند.

بهعنوان مثال شرکتهای فولادی و پتروشیمی، خوراک (گاز مصرفی) خود را به به قیمت داخلی (ریال) خریداری میکنند. در نهایت محصولی که با قیمت تمام شده داخلی تولید شده است را صادر میکنند. قیمت خوراک این صنایع از مهمترین عوامل سودآوری شرکت است. چرا که در صورت افزایش قیمت گاز مصرفی، شرکت عملا سود ناچیزی کسب میکند و این امر برای شرکت مقرون به صرفه نخواهد بود. اما اگر قیمت تمام شده خوراک پایین باشد (در صورتی که نرخ دلار صعودی باشد)، به دلیل اختلاف بین مبلغ هزینه شده و درآمد، حاشیه سود بیشتری نصیب شرکت مورد بحث میشود. در نتیجه قیمت سهم نیز در پی این اتفاقات و افزایش نرخ دلار رشد میکند.

کاهش ریسک سرمایهگذاری با پرتفویی تلفیقی از سهام دلاری و سهام ریالی

«ریسک» و «بازده انتظاری» در سرمایهگذاری با یکدیگر رابطه مستقیم دارند. بر همین اساس، انتظار میرود یک سرمایه گذاری کم ریسک نسبت به یک سرمایهگذاری پرریسک، بازدهی کمتری داشته باشد. از آنجایی که سرمایهگذاری در سهام با ریسک همراه است، نقش مدیریت ریسک در آن حائز اهمیت خواهد بود. یکی از روشهای کنترل ریسک، متنوعسازی سبد داراییهاست. بدین صورت که سرمایهگذار با تشکیل سبد متنوعی از سهمهای ریالی، دلاری و سایر اوراق بهادار، میتواند ریسک سرمایه گذاری خود را مدیریت کرده و به نوعی یک سرمایهگذاری با ریسک کنترل شده انجام دهد.

سهام دلاری و سهام ریالی شامل کدام سهمها و شرکتها میشوند؟

شرکتهایی که عمدتا محصولاتشان به خارج از کشور صادر میشود جزء شرکتهای سهام دلاری محسوب میشوند. اکثر شرکتهای پالایشی، معدنی، فلزی و پتروشیمیها که صادرات محور هستند در این دسته قرار میگیرند. در مقابل بیشتر شرکتهای غذایی، دامپروری، زراعتی و… شرکتهای ریالی هستند. البته ممکن است در بین شرکتهای پالایشی، معدنی و… شرکتهایی وجود داشته باشند که محصولات خود را صادر نکنند یا در بین شرکتهای غذایی، زراعتی و… شرکتهایی وجود داشته باشند که محصولات خود را صادر کنند. به همین دلیل نمیتوان گفت که تمام شرکتهای پالایشی، معدنی و… صادراتی و تمامی شرکتهای زراعتی، غذایی و… وارداتی هستند. همچنین ممکن است یک شرکت تنها مقدار و بخشی از محصولات خود را صادر کند، یا اینکه شرکتهای زیر مجموعه آن صادرات را انجام دهند. به همین دلیل برای مشخص کردن یک سهم دلاری، عمده محصول صادر شده خود شرکت و نه شرکتهای تابعه آن در نظر گرفته میشود.

معرفی تعدادی از شرکتها و نمادهای دلاری و ریالی

- معرفی تعدادی از شرکتهایی که سهام دلاری دارند

فولاد خوزستان (فخوز)، پتروشیمی جم (جم)، آلومینیوم ایران (فایرا)، پتروشیمی مارون (مارون)، فولاد کاوه جنوب کیش (کاوه)، پتروشیمی خارک (شخارک) و… بهعنوان سهام دلاری و شرکتهایی که درآمدشان به دلار است شناخته میشوند.

- معرفی تعدادی از شرکتهایی که سهام ریالی دارند

شرکت سرمایهگذاری تامین اجتماعی (شستا)، بیمه پاسارگاد (بپاس)، بانک پاسارگاد (وپاسار)، بانک تجارت (وتجارت)، ارتباطات سیار (همراه)، فرآوری معدنی اپال کانی پارس (اپال) بهعنوان سهام ریالی و شرکتهایی که درآمدشان به ریال است شناخته میشوند.

دلار بهتر است یا سهام دلاری؟

پیشتر در خصوص سهام دلاری و ریالی، مقایسه این دو با یکدیگر صحبت کردیم، اما ممکن است ذهن سرمایهگذاران درگیر این مسئله شود که آیا سرمایهگذاری در سهام دلاری بهتر از سرمایهگذاری دلار است؟

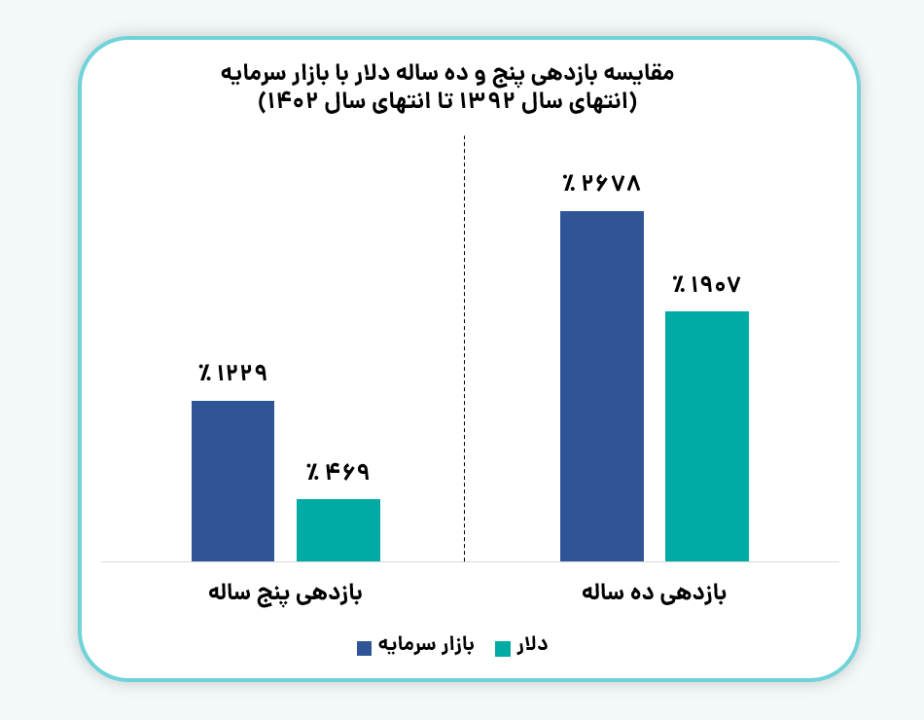

با توجه به تاریخچه و سوابق شاخص بورس میتوانید مشاهده کنید که سرمایهگذاری بلند مدت در بورس، بازدهی به مراتب بیشتری از سایر بازارهای موازی داشته است. بهطوریکه اگر عملکرد دلار و شاخص کل بورس را باهم مقایسه کنیم خواهیم دید که بازدهی دلار در بازه ده ساله از انتهای سال ۹۲ تا انتهای سال ۱۴۰۲ (اسفندماه)، ۱۹۰۷ درصد، و بازدهی شاخص کل بورس در همین بازه زمانی ۲۶۷۸ درصد بوده است. پس در وهله اول سرمایهگذاری بلندمدت در بورس و شرکتهایی که درآمد ارزی دارند، در برابر سایر بازارهای مالی همچون ارز، پیشنهاد میشود.

موارد تاثیرگذار برای انتخاب دلار یا سهام دلاری

برای انتخاب صحیح در دوراهی سهم دلاری و دلار، چالشهایی وجود دارد که در ادامه به بررسی برخی از آنها میپردازیم.

۱. نوسانات نرخ ارز: یکی از چالشهای سهام دلاری، نوسانات نرخ ارز است. اگر نرخ دلار کاهش یابد، سودآوری شرکتهای دلاری کاهش یافته و قیمت سهام آنها افت میکند. همچنین، ممکن است هنگام افزایش قیمت دلار، این سهامها با تاخیر به این افزایش واکنش نشان دهند؛ به این معنا که رشد قیمت سهام لزوماً بلافاصله پس از افزایش نرخ دلار رخ نمیدهد و ممکن است چند روز یا هفته طول بکشد تا اثرات آن بهطور کامل منعکس شود.

۲. وابستگی به بازارهای جهانی: سهام دلاری بهشدت تحت تأثیر تقاضای جهانی و شرایط اقتصادی بازارهای خارجی قرار دارد. رکود در اقتصاد جهانی میتواند باعث کاهش تقاضا برای محصولات این شرکتها و افت قیمت سهام آنها شود. علاوه بر این، رویدادهای جهانی مانند تغییرات سیاسی، اقتصادی یا حوادث طبیعی نیز میتوانند تأثیرات چشمگیری بر سهام شرکتهای وابسته به دلار بگذارند، که این عوامل میتوانند به تغییرات ناگهانی و نوسانات شدید در قیمت سهام منجر شوند.

۳. سیاستهای دولتی: سیاستهای اقتصادی کشورها، مانند تصمیمات مالی، تورم و نرخ بهره، تاثیر مستقیمی بر ارزش سهام شرکتهای وابسته به دلار دارند. تغییرات در سیاستهای ارزی و تجاری دولتها نیز میتواند سودآوری این شرکتها را تحت تاثیر قرار دهد. خرید سهام دلاری در بورس، علاوه بر بهرهمندی از رشد قیمت، به تقویت خط تولید و اقتصاد کشور کمک میکند، در حالی که خرید مستقیم دلار میتواند منجر به افزایش تورم شود.

پیشنهادی برای سرمایهگذاری در سهام دلاری

اینکه سرمایهگذاری در دلار مناسبتر است یا سهامدلاری تنها به تصمیم، شرایط و علایق خود سرمایهگذار بستگی دارد. ممکن است شخصی فقط سرمایهگذاری در دلار آنهم زمانی که روندی صعودی را در پیش گرفته است، ترجیح دهد. همانطور که پیشتر گفتیم، احتمال دارد سهام دلاری بورس نسبت به افزایش نرخ دلار دیرتر واکنش نشان دهد. او میتواند سودی که از بازار ارز کسب کرده است را در زمان به ثبات رسیدن قیمت دلار یا شروع ریزش آن، به سهامدلاری تخصیص دهد و از این طریق سود بیشتری کسب کند. البته شایان ذکر است که کسب سود از طریق سرمایهگذاری در سهامدلاری تنها به افزایش قیمت دلار بستگی ندارد. از این رو سرمایهگذار باید به مسائل بنیادی سهم نیز در کنار افزایش قیمت دلار توجه کنند.

کلام آخر

در اینکه سهامدلاری در شرایط تورمی ممکن است رشد کند و افزایش نرخ ارز (دلار) بر آن تاثیرگذار باشد شکی نیست، اما عامل مهمتری هم در رشد این نوع سهام دخیل است.

بازارهای مالی بر پایهی مکانیزم عرضه و تقاضا عمل میکنند. بنابراین قبل از تصمیمگیری در مورد سرمایهگذاری در سهام این شرکتها، باید شرایط بازار هم سنجیده و بررسی شود. بهعنوان مثال در اواسط سال ۹۹ که قیمت ارز در حال افزایش بود، سهام دلاری درگیر یک ریزش دسته جمعی شد که کارشناسان علت آن را رشد بیش از حد و حبابگونه بازار اعلام کردند. در واقع بازار از رشد نرخ ارز و رشد نرخ تورم تاثیر گرفته بود. بنابراین توجه به شرایط کلی بازار برای انتخاب سهامدلاری در بورس نیز حائز اهمیت است.

سوالات متداول

سرمایهگذاری در سهم دلاری مانند سرمایهگذاری در سایر سهمهای بورس است و در حال حاضر حداقل مبلغ مورد نیاز برای خرید سهامهای بورسی و فرابورسی توسط سرمایهگذاران مبلغ ۵۰۰ هزار تومان و سهام بازار پایه حداقل ۵ میلیون تومان است.

رشد سهام دلاری علاوه بر افزایش نرخ دلار به عوامل دیگری همچون میزان عرضه و تقاضا، شرایط سیاسی و اقتصادی کشور و … نیز بستگی دارد که در صورت محیا بودن این شرایط، سهم دلاری رشد خواهد کرد.

شرکتهایی که صادرات محور هستند و هزینه آنها به ریال و درآمد دلاری دارند اصطلاحا سهام دلاری و شرکتهایی که محصولات اولیه خود را وارد میکنند و به عبارتی هزینههای آنها به دلار است اما درآمد ریالی دارند را اصطلاحا سهام ریالی میگویند.

ممنون

مطالبتون مفید بود

با سلام

رضایت شما باعث افتخار ماست. با تشکر.

خیلی قشنگ توضیح دادید

با سلام.

هدف ما جلب رضایت شماست، با تشکر از نظر ارزشمند شما.

میشه از سهم هایی که بهای تمام شدشون به ریال هست و فروششون به دلار مثال بزنید ممنون میشم

سلام

شرکتهایی که عمدتا ارسال محصول به خارج از کشور دارند، جزء شرکتهای دلاری محسوب میشوند. شرکتهای صادرات محوری مانند پالایشی، پتروشیمیها، فلزی و معدنی جز این دسته محسوب میشوند.

عالی

سلام

از همراهی شما با کارگزاری مفید صمیمانه سپاسگزاریم.