صندوق طلا چیست؟ مزایای سرمایه گذاری در طلا

صندوق طلا (Gold Funds) نوعی از صندوق های سرمایه گذاری کالایی قابل معامله در بورس است که سرمایههای سرمایهگذارانش را در گواهی سپرده سکه طلا و شمش طلا (حداقل ۷۰ درصد) و اوراق مبتنی بر سکه طلا و شمش طلا (حداکثر ۲۰٪) سرمایهگذاری میکند.

آنچه در این مطلب میخوانید:

مدیران این صندوقها با پشتوانه پولی که در اختیارشان قرار میگیرد، میکوشند بازدهی مناسبی را از سرمایهگذاری در بازار سکه و شمش طلا توسط ابزارهای بازار سرمایه کسب کنند. افرادی که در صندوق طلا سرمایهگذاری میکنند، بهدنبال این هستند که از طریق مدیریت حرفهای صندوق، بازدهی بهتری از بازار پرتلاطم سکه طلا و شمش طلا بدست آورده و کمتر با مشکلات خرید و فروش فیزیکی این فلز گرانبها سروکار داشته باشند.

ابزار جدید سرمایه گذاری مشترک

صندوقهای طلا ابزار نسبتا جدیدی هستند که امکان سرمایهگذاری در طلا را بدون خرید فیزیکی آن به سرمایهگذار میدهند. سرمایه گذاری در طلا در گذشته تنها با خرید فیزیکی طلا امکانپذیر بود، اما با پیدایش صندوقهای سرمایهگذاری طلا، راهی مطمئن با بازدهی نزدیک به طلا برای سرمایهگذاری در این فلز گرانبها ایجاد شد.

ضمن اینکه با توجه به ذات صندوقهای سرمایهگذاری مشترک، این سرمایهگذاری بهصورت غیرمستقیم و از طریق یک سبدگردان حرفهای انجام میشود تا حتیالمقدور از نوسانات ناگهانی سرمایهگذاری در امان باشد و این موجب میشود بازدهی در این صندوقها عینا برابر با بازدهی سکه طلا و شمش طلا نباشد ولی متناسب با آن است.

ویژگیهای صندوق طلا، ابزاری برای سرمایه گذاری در طلا

ویژگی دیگر این صندوقها قابلیت سرمایهگذاری با سرمایههای کوچک است. چنانکه سرمایهگذاری در این بخش با مبلغ ناچیز چند هزار تومان آغاز میشود. درحالیکه اگر کسی قصد خرید یک تمام سکه طلا یا شمش طلا را داشته باشد، باید چند میلیون تومان برای خرید آن بپردازد. در واقع از این طریق انعطافپذیری سرمایهگذاری برای متقاضیان این فلز گرانبها افزایش مییابد.

ویژگی بعدی این صندوقها اصطلاحاً «قابل معامله» بودن آنهاست. صندوقهای سرمایهگذاری با قابلیت معامله در بورس را قابل معامله (ETF) میگویند. این بدان معناست که برای صدور یا ابطال واحدهای این صندوق (همان خرید و فروش) نیاز به مراجعه حضوری به مدیر صندوق نیست و از طریق سامانههای معاملاتی آنلاین متعلق بهتمامی کارگزاران عضو بورس کالا، امکان خریدوفروش این نماد وجود دارد. برای مثال،میتوانید واحدهای صندوق مذکور را بهطور آنلاین، از طریق سامانه معاملاتی ایزی تریدر مفید، معامله کنید.

از آنجایی که صندوقهای سرمایهگذاری طلا در بازار بورس از نوع صندوق ETF هستند، این امکان را به شما بهعنوان یک سرمایهگذار میدهد که از طریق سامانه معاملات آنلاین کارگزاری خود یک یا چند واحد از یک صندوق طلا را بخرید یا بفروشید.

وجوه افراد چطور سرمایه گذاری میشود؟

حداقل ۷۰ درصد سرمایهگذاری این صندوقها در گواهی سپرده کالایی سکه طلا و شمش طلا و حداکثر ۲۰ درصد در اوراق مشتقه مبتنی بر طلا و مابقی در اوراق با درآمد ثابت سرمایهگذاری میشود. همچنین این صندوقها امکان ورود به بازار مشتقه برای پوشش ریسک سکهها و شمشهای طلا خریداری شده را نیز دارند.

مزایای صندوق های سرمایه گذاری طلا

کاهش ریسک

تا پیش از تأسیس صندوقهای سرمایهگذاری مبتنی بر طلا و گواهیهای سکه طلا، نگهداری سکه فیزیکی در منازل توسط سرمایهگذارانی که نگران کاهش ارزش پول در بانکها بودند، میتوانست قابل توجیه باشد. اما همیشه ریسکهای زیادی برای این سرمایهگذاری وجود داشت. مثلا ریسک نگهداری یا ریسک جابجایی سکههای طلا و شمش طلا میتوانست باعث نگرانی وی شود. اما با شکلگیری صندوقهای سرمایهگذاری طلا، اولا ریسک نگهداری، جابجایی و سرقت سکه از بین رفت، ثانیا این امکان به سرمایهگذار داده شد تا با مبالغ کوچکتر نیز در سکه طلا و شمش طلا سرمایهگذاری کند، ثالثا با دارا بودن این دارایی از منافع افزایش ارزش سکه فیزیکی و شمش طلا نیز بهرهمند گردیده و هر زمان نیاز به وجه نقد داشت، میتواند با ابطال واحدهای صندوق مذکور که متناسب با ارزش روز سکه و شمش طلا قیمتگذاری شدهاند، سرمایه نقد مورد نیاز را دریافت کند.

ریسک خرید سکه طلا و شمش طلا واقعی نیز دیگر ریسکی است که با سرمایه گذاری در این جنس از صندوق ها به صفر می رسد و شما از اصالت سکهها و شمشهای طلای خریداری شده اطمینان خواهید داشت.

سرمایه گذاری با مبالغ کم

از دیگر مزایای این صندوق ها امکان نقد کردن بخشهای کوچک از دارایی است. گاهی از اوقات شما میخواهید مبلغی کمتر از ارزش یک سکه و شمش طلا را نقد کنید که این امکان در فروش سکه فیزیکی و شمش طلا به آسانی فراهم نیست و هزینه های معامله را برای شما افزایش داده که در نتیجه آن از سود شما کاسته میشود. اختلاف قیمت خرید و فروش چنین صندوق هایی نیز از خرید و فروش سکههای فیزیکی و شمش طلا کمتر بوده و نقدشوندهتر است.

مدیریت حرفهای

با تأسیس صندوقهای سرمایهگذاری مبتنی بر سکه طلا و شمش طلا علاوه بر مزایای فوق این امکان به سرمایهگذار داده شده است که با ورود به این صندوقها، از نظر و تخصص مدیران حرفهای صندوق در مدیریت ریسک در شرایط مختلف بازار بهرهمند شود. در واقع سازوکار این صندوقهای به این شکل است که مدیران صندوق در زمانهای رونق طلا میتوانند تا ۱۰۰ درصد منابع در اختیار را به سرمایهگذاری در سکه طلا، شمش طلا و اوراق مشتقه آن اختصاص داده و در زمان رکود سکه نیز قادر هستند تا منابع طلای صندوق را به ۷۰ درصد کاهش داده و ۳۰ درصد مابقی را به اوراق با درآمد ثابت تخصیص دهند. از این طریق اصطلاحا ریسک سرمایهگذاری در صندوقهای سرمایهگذاری مبتنی بر سکه تا حدودی مدیریت میشود.

نقد شوندگی مناسب

بر خلاف اشکال فیزیکی طلا که ممکن است در بازهای از زمان، برای فروش آنها دشواریهایی ایجاد شود و سرمایهگذاران نتوانند سرمایه خود را به آسانی نقد کنند، صندوقهای طلا نقدشوندگی بالایی دارند. سرمایهگذاران هر زمان که تمایل داشته باشند، به راحتی میتوانند سرمایه خود را از صندوق خارج کرده و به وجه نقد تبدیل کنند.

چرا سرمایه گذاری در صندوق های طلا؟

اول اینکه مدیر صندوق سرمایهگذاری طلا بهعنوان یک مدیر حرفهای نظارت کامل و دائمی بر روی پرتفوی صندوق دارد. همچنین میتواند برای مدیریت بهینه ضرر و زیان احتمالی سرمایهگذاران، تصمیمات حساب شدهای در شرایط مختلف بازار بگیرد که افراد عادی لزوماً این سطح از دانش یا وقت و انرژی کافی برای نظارت مداوم بر روی پرتفوی شخصی خود را ندارند.

یکی از ابزارهای خوبی که مدیران صندوقهای طلا در اختیار دارند، امکان پوشش ریسک نوسان قیمت سکه و شمش طلا با استفاده از ابزارهای مشتقه سکه است. به عبارتی مدیران میتوانند با استفاده از اهرم قراردادهای مشتقه خرید و فروش سکه، ریسک سرمایهگذاری را به نفع ذینفعانش مدیریت کرده و منافع آنها را تقویت کنند. همچنین کارمزد پرداختی برای معامله واحدهای یک صندوق طلا بسیار کمتر از کارمزد پرداختی برای خرید و فروش طلا به صورت فیزیکی است.

دوم اینکه صندوقهای مذکور از امکان بازارگردان برای نقدشوندگی بالای خود بهرهمند هستند. بنابراین چنانچه بازار به سمت صف خرید یا صف فروش (بازار یکطرفه) متمایل شود، بازارگردان با عرضه و تقاضاهای خود سرمایهگذاران را از وجود طرف معاملاتی مطمئن میکند تا با خیالی آسوده اقدام به انجام معاملات کنند. این امر باعث میشود که تفاوت نرخ بین عرضه و تقاضا به کمترین میزان برسد. درحالیکه چنانچه فرد بهصورت مستقیم سرمایهگذاری کند، اولا اطمینانی برای نقدشوندگی در شرایط یکطرفه بازار وجود ندارد، ثانیا عمدتا تفاوت بین نرخهای عرضه و تقاضا بسیار بیشتر از نرخ صندوق است. بنابراین اطمینانی در کسب سود در ورود و خروجها در این بازار برای این دسته از سرمایهگذاران وجود ندارد.

بیشتر بخوانید: اهمیت سرمایه گذاری برای کودکان

چه عواملی بر قیمت واحدهای صندوقهای پشتوانه طلا اثرگذار است؟

عوامل موثر بر قیمت واحدهای سرمایهگذاری در صندوقهای پشتوانه طلا، به همان عواملی که بر قیمت سکههای طلا تأثیر میگذارند، وابسته است. بنابراین، مهمترین عواملی که بر قیمت واحدهای صندوقهای پشتوانه طلا تأثیر میگذارند عبارت است از قیمت جهانی طلا، نرخ تبادل دلار در بازار آزاد و ریسکهای مرتبط با صندوق و ترکیب داراییهای آنها.

سود صندوق سرمایه گذاری طلا

طبیعتا دادن تضمین و تعهد در سودآوری در بازار سرمایه با توجه به ماهیتی که دارد، امکانپذیر نیست. سرمایهگذاران باید به نوع سرمایهگذاری و داراییهایی که خریداری میکنند، توجه کنند. همانطور که ذکر شد عمده سرمایهگذاری این صندوقها در سکه طلا و شمش طلاست و ارزش سکه طلا و شمش طلا نیز وابسته عامل قیمت جهانی انس طلا و طبیعتا نرخ ارز است.

نمودارهای سالهای گذشته نشان میدهد برآیند بلندمدت نوسانات ارزش سکه و شمش طلا، مثبت بوده و برای سرمایهگذاران سودآور بوده است.

صندوق عیار کارگزاری مفید

صندوق عیار کارگزاری مفید در تاریخ ۳۰ خرداد ۱۳۹۷ فعالیت خود را به عنوان صندوق مبتنی بر سکه طلا و شمش طلا آغاز کرد. این صندوق از نوع صندوق های سرمایه گذاری قابل معامله است. سرمایهگذاران میتوانند واحدهای آن را از طریق بازار سرمایه و بورس کالا معامله کنند. کارمزد خرید برای صندوق عیار برابر با ۰/۰۰۱۲ است. میزان کارمزد فروش نیز مشابه کارمزد خرید است.

در صورت تمایل برای کسب اطلاعات بیشتر در رابطه با این صندوق، مقاله «صندوق عیار کارگزاری مفید» را مطالعه کنید

نحوه خرید و فروش واحدهای صندوق سرمایه گذاری طلا

برای سرمایهگذاری در این صندوقها داشتن کد بورسی الزامی است. پس از اخذ کد بورسی خرید یا فروش این صندوقها امکانپذیر است. نباید فراموش کرد ماهیت سرمایهگذاری ایجاب میکند که سرمایهگذار دیدگاه بلندمدت داشته باشد. در همین راستا باید به تیمهای حرفهای که مدیریت صندوقهای سرمایهگذاری را برعهده دارند، اطمینان داشته باشد.

برای خریدوفروش نماد چنین صندوقهایی کافی است از طریق یکی از سامانههای معاملاتی ارائهشده توسط کارگزاران عضو بورس کالا اقدام کنید.

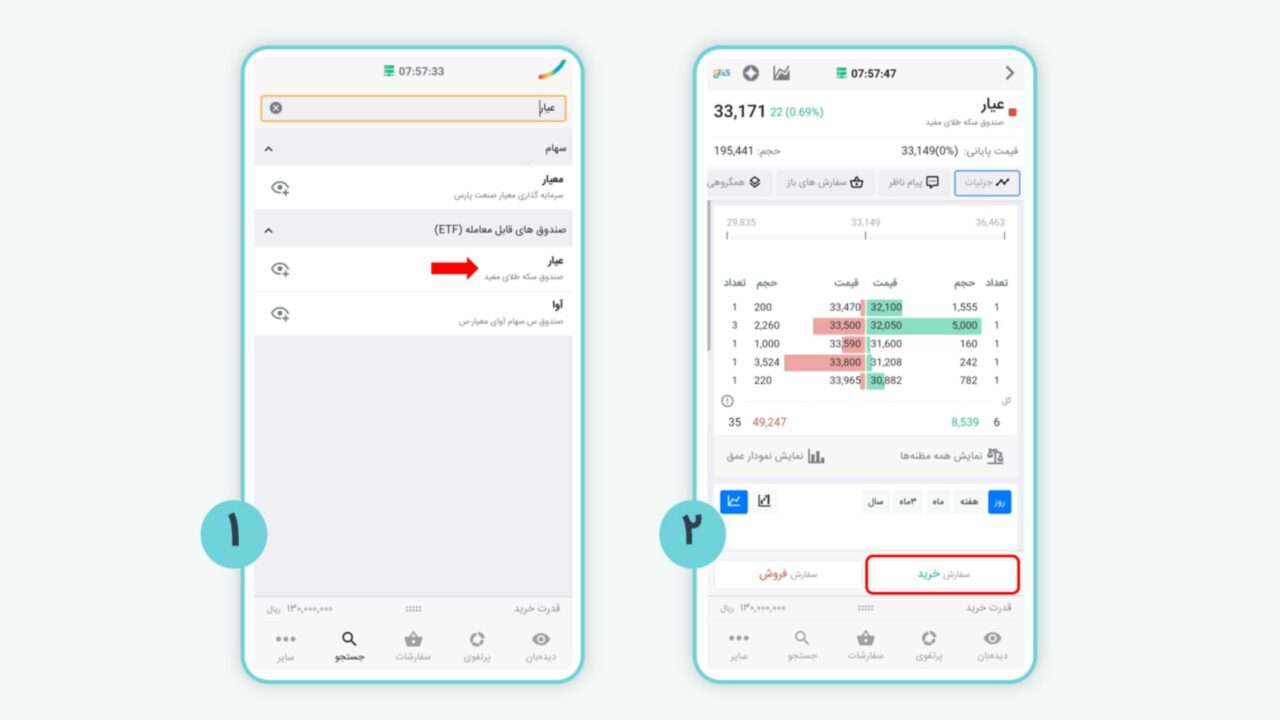

به طور مثال برای خرید واحدهای صندوق عیار کارگزاری مفید ابتدا وارد حساب خود در ایزیتریدر شوید. سپس از قسمت جستجو، نام «عیار» را وارد و از لیست نمایش داده شده، نماد مورد نظر را انتخاب کنید. با این کار به صفحه مربوطه هدایت میشوید و میتوانید به تعداد دلخواه، واحدهای این صندوق را خریداری کنید. برای اطلاع از جزئیات بیشتر این صندوق، به سایت صندوق عیار مراجعه کنید.

توجه داشته باشید که زمان معامله واحد صندوقهای طلا از ۱۲ ظهر آغاز و تا ساعت ۱۵ ادامه مییابد. از ساعت ۱۱:۳۰ الی ۱۲ نیز مرحله پیشگشایش و ثبت سفارشات است.

محدودیت دامنه نوسان

یکی از محدودیتهای صندوقهای مبتنی بر طلا وجود دامنه نوسان روزانه ۱۰ درصدی است. به همین خاطر، در صورت تغییر قیمت سکه و شمش طلا در بازار به میزان بیش از ۱۰ درصد در یک روز، امکان این میزان تغییر در همان روزکاری در صندوقهای مبتنی بر طلا وجود ندارد. این موضوع موجب میگردد در پرشهای قیمتی ناگهانی سکه و شمش طلا در کوتاه مدت، تفاوت قیمتی بین سکه فیزیکی و شمش طلا و صندوقهای طلا ایجاد شود که البته در بلند مدت این بازدهی جبران شده و در نهایت تغییرات صندوقهای مبتنی بر طلا با سکه فیزیکی و شمش طلا منطبق میشود.

بیشتر بخوانید: آشنایی با صندوق قابل معامله درآمد ثابت

سوالات متداول

صندوقهای طلا (Gold Funds) نوعی از صندوق های سرمایه گذاری کالایی قابل معامله در بورس هستند. مدیران این صندوقها سرمایههای جمعآوری شده را در گواهی سپرده سکه طلا و شمش طلا و اوراق مبتنی بر سکه طلا و شمش طلا سرمایهگذاری میکنند.

مدیریت سرمایه در صندوق طلا از طریق یک سبدگردان حرفهای انجام میشود تا از نوسانات ناگهانی سرمایهگذاری در امان باشد. این موضوع موجب میشود بازدهی در این صندوقها عینا برابر با بازدهی سکه طلا و شمش طلا نباشد ولی متناسب با آن است.

طبیعتا دادن تضمین و تعهد در سودآوری در بازار سرمایه با توجه به ماهیتی که دارد، امکانپذیر نیست. سرمایهگذاران باید به نوع سرمایهگذاری و داراییهایی که خریداری میکنند، توجه کنند. عمده سرمایهگذاری این صندوقها در سکه طلا و شمش طلاست. ارزش سکه طلا و شمش طلا نیز وابسته به دو عامل قیمت جهانی اونس طلا و طبیعتا نرخ ارز است.

محدوده دامنه نوسان در صندوق های مبتنی بر طلا، روزانه ۱۰ درصد است.

سلام ممنون از مطالب خوب و مفیدتون …بیشتر مطلب بگذارید.

با سلام

هدف ما پیشرفت و ارتقای سطح خدمات به شماست. سپاس از همراهی و نظر ارزشمند شما

با سلام ایا چنانچه فردی که کد بورسی دارد از طریق صفحه معاملاتی از نماد عیار خریداری کند تعداد سهام خریداری شده این فرد واجد همان پشتوانه های تعریف شده میباشد ساده تر عرض کنم یعنی برای پایین امدن ریسک در معاملات و استفاده از اوراق مشتقه که توضیح داده اید ایا باید تنها از طریق خرید از صندوق وارد معامله شد یا اینکه فرقی ندارد و ما میتوانیم مستقما از طریق صفحه معاملات نماد عیار را خریداری و از مزایای گفته شده در خصوص اوراق مشتقه و غیره ناشی از مدیریت صندوق بهره ببریم؟

با تشکر

با سلام.

این صندوق از نوع صندوق های سرمایه گذاری قابل معامله است و سرمایهگذاران میتوانند واحدهای آن را از طریق سامانههای معاملاتی آنلاین معامله کنند.

صندوق عیار اوراق مشتقه ندارد.

برای خرید نمادهایی که اوراق مشتقه فعال دارند، میبایست درخواست خود را از طریق سامانه های معاملاتی به صورت جداگانه ارسال نمایید.

رو طلا می تونیم رو فروش هم سود کنیم یا فقط تو خرید میشه سود کرد؟

با سلام

با توجه به تحلیلهای تکنیکال و بنیادی میتوانید جهت خرید فروش یک نماد تصمیم بگیرید. همچنین درصد سود و زیان نمادها، به عواملی چون وضعیت بازار و میزان عرضه و تقاضا در آن نماد بستگی دارد.

لازم به ذکر است، امکان سود و زیان و ریسک در هر بازار مالی وجود داشته و نیاز به کسب اطلاعات و تحلیلهای مناسب بنیادی و تکنیکال جهت کسب سود و کاهش ریسک میباشد.

جهت کسب اطلاعات بیشتر مقاله «روشهای تحلیل بازار را بهتر بشناسید» را مطالعه نمایید.

همچنین توجه داشته باشید که صندوق طلا تقسیم سود بهصورت ماهیانه یا دورهای نداشته و سود یا ضرر سهامدار پس از سرمایهگذاری در این صندوق، بهصورت مابهالتفاوت قیمت خرید و فروش مشخص خواهد شد.

سلام. چگونه میتوان در صورت ضرورت گواهی سپرده سکه طلا را به سکه واقعی و فیزیکی تبدیل کرد.

با سلام

جهت دریافت سکه، ابتدا میبایست از طریق ایمیل ثبت شده در سامانههای معاملاتی آنلاین کارگزاری مفید، درخواست خود شامل مشخصات کامل خود و گواهی سپرده کالایی مورد نظر را بابت دریافت سکه به آدرس ایمیل 8700@emofid.com ارسال نمایید.

پس از بررسی مدارک و انطباق آن با دارایی شما نزد کارگزاری مفید، نامه خروج سکه از انبار صادر و از طریق تماس یا پیامک، به شما اطلاعرسانی میشود.

سپس با مراجعه به انبار مربوطه، میتوانید سکه تمام بهار آزادی طرح جدید را دریافت نمایید.

لازم به ذکر است، یک روز پس از صادر شدن نامه خروج سکه از انبار میتوانید سکه تمام بهار آزادی طرح جدید را تحویل بگیرید.

همچنین جهت کسب اطلاعات بیشتر مقاله «نکات سررسید گواهی سپرده کالایی سکه» را مطالعه نمایید.

سلام

اینطور که متوجه شدم از خرید سهم عیار فقط در زمان هایی که قیمت طلا نوسان داشته باشد سود یا زیان دریافت می کنیم و از اینکه سرمایه ما در گرو این سهم هست مشابه صندوق های سود ثابت ماهانه یا سالانه به ما از طرف کارگذاری سودی داده نمیشه / ممنون میشم اگر درست متوجه شدم تایید کنید..

با سلام

صندوق «عیار» تقسیم سود بهصورت ماهیانه یا دورهای نداشته و سود یا ضرر سهامدار پس از سرمایهگذاری در این صندوق، بهصورت مابهالتفاوت قیمت خرید و فروش مشخص خواهد شد. جهت کسب اطلاعات بیشتر مقاله «صندوق عیار کارگزاری مفید» را مطالعه نمایید.

فرضا 5 سال پیش اندازه قیمت 1 سکه سهم خریده باشم چقدر یا چند درصد اضافه تر از قیمت روز سکه به سرمایه ام اضافه شده است ؟

در صورتی که سهمی خرید کرده باشید که قیمت متفاوت با سکه داشته باشد،نمیتوانید با قیمت سکه مقایسه کنید.

سلام صندوق ها سود دوره ای هم داره یا فقط رو ارزش سهام هست

باسلام

صندوق های طلا واریز سود به صورت ماهانه و دوره ای ندارند و در صورتی که سودی توسط صندوق کسب شود در ارزش واحد صندوق و NAV آن تاثیر میگذارد.

سلام و ادب آیا صندوق طلا را برای سرمایه گذاری بلند مدت توصیه میکنید

با سلام.

ماهیت سرمایهگذاری ایجاب میکند که سرمایهگذار دیدگاه بلندمدت داشته باشد.

جهت کسب اطلاعات بیشتر لطفا از طریق سایت کارگزاری مفید، درخواست «مشاوره رایگان» ثبت کنید تا مشاوران در اسرع وقت با شما تماس بگیرند.

باسلام و درود

خرید و فروش از چه ساعتی شروع می شود؟ ممنون از راهنمایی شما

باسلام

سپرده کالایی سکه طلا و صندوق های مبتنی بر سپرده کالایی سکه طلا (مانند عیار) از ۱۱:۳۰ تا ۱۲:۰۰ ظهر پیش گشایش شده و از ۱۲:۰۰ تا ۳:۰۰ بعد از ظهر معامله میشوند.

سلام چند روز هست که برای خرید صندوق طلا اقدام میکنم و هر بار با خطا روبرو میشم.آیا بازه زمانی خرید این صندوق ها تفاوت داره. میشه راهنمایی بفرمایین؟

با سلام.

سپرده کالایی سکه طلا و صندوق های مبتنی بر سپرده کالایی سکه طلا از ۱۱:۳۰ تا ۱۲:۰۰ ظهر پیش گشایش شده و از ۱۲:۰۰ تا ۳:۰۰ بعد از ظهر معامله میشوند.

در صورتی که در این بازه زمانی سفارش ثبت میکنید و خطا دریافت میفرمایید لطفاً جهت پیگیری بیشتر از طریق راههای ارتباطی زیر همه روزه و ۲۴ ساعت شبانهروز با کارشناسان در ارتباط باشید:

📞شماره تماس ۰۲۱۸۷۰۰

📲چت آنلاین کارگزاری مفید در سامانههای معاملاتی

📩email: 8700@emofid.com

با سلام آیا در صندوق طلای پیشنهادی امکان خرید و فروش طلا بصورت گرم و در لحظه امکانپذیر هست؟ بدین صورت که از نوسان روزانه ی طلای گرمی نوسان و کسب سود کرد و در ص.رت وجود با چه نام و عنوان؟ فارغ از سکه که بصورت مابه التفاوت نرخ خرید و فروش است و آیا میشه روزانه همین رو خرید و فروش کرد و روزانه ترید انجام داد. با سپاس

با سلام.

امکان خرید و فروش طلا به صورت گرمی وجود ندارد، این صندوقها عمده دارایی خود را در گواهی سپرده سکه طلا و شمش طلا (حداقل ۷۰ درصد) و اوراق مبتنی بر سکه طلا و شمش طلا (حداکثر ۲۰٪) سرمایهگذاری میکنند.

صندوق عیار یکی از صندوق های سرمایهگذاری قابل معامله (ETF) کارگزاری مفید است که مبتنی بر گواهی سپرده کالایی سکه طلا و شمش طلا است و میتواند گزینه مناسبی برای سرمایه گذاری در طلا باشد.

جهت کسب اطلاعات بیشتر لطفا مقاله «صندوق عیار کارگزاری مفید» را مطالعه کنید.