تجزیه و تحلیل نسبتهای مالی

تجزیه و تحلیل نسبتهای مالی یکی از روشهای بررسی وضعیت شرکتهاست که به بیان روابط بین اقلام موجود در صورتهای مالی میپردازد. تجزیه و تحلیل نسبتهای مالی به ما کمک میکند تا درک جامع و صحیحی از عملکرد و وضعیت مالی شرکتها بدست بیاوریم.

انواع نسبتهای مالی را میتوان به شکل زیر طبقهبندی کرد:

۱- نسبتهای مالی نقدینگی

۲- نسبتهای مالی فعالیت

۳- نسبتهای مالی سودآوری

۴- نسبتهای اهرمی (بدهی)

هر یک از این طبقهبندیها ابعاد مختلفی از وضعیت مالی شرکت را بررسی میکنند و به مدیران و سرمایهگذاران کمک میکنند تا تصمیمگیریهای مناسبتری اتخاذ کنند.

۱- تجزیه و تحلیل نسبتهای مالی: نسبتهای نقدینگی

گروه اول نسبتهای مالی، نسبتهای نقدینگی است که هدف آن ارزیابی توانایی مالی شرکت در تحقق تعهدات مالی و بازپرداخت بدهیهای کوتاهمدت است.

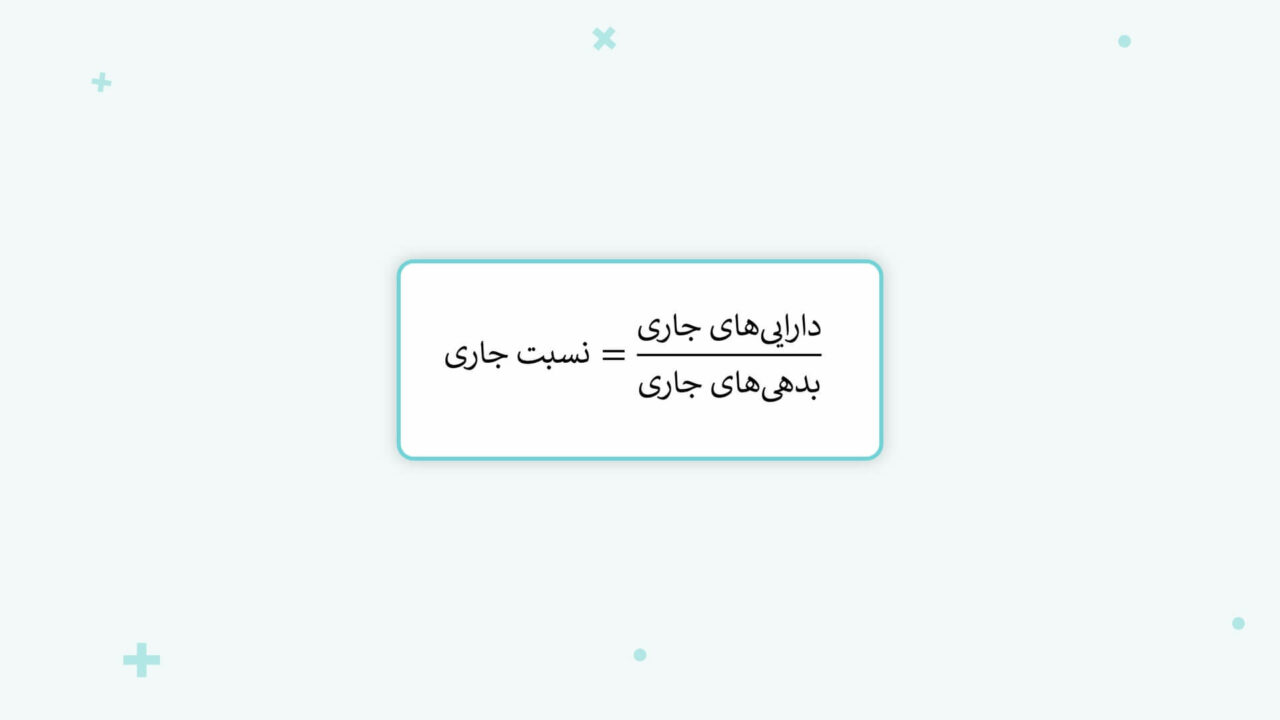

* نسبت جاری

اﯾﻦ ﻧﺴﺒﺖ ﮐﻪ ﻧﺴﺒﺖ ﺳﺮﻣﺎﯾﻪ در گردش ﻧﯿﺰ ﻧﺎﻣﯿﺪه میشود، از ﺗﻘﺴﯿﻢ داراییهای ﺟﺎری ﺑﻪ بدهیهای ﺟﺎری به دست میآید. نسبت جاری بهعنوان ﺷﺎﺧصی برای سنجش ﺗﻮاﻧﺎﯾﯽ پرداخت ﺗﻌﻬﺪات کوتاهمدت از ﻣﺤﻞ داراییهای ﺟﺎری مورد استفاده قرار میگیرد. بالاتر بودن این نسبت نشاندهنده وضعیت نقدینگی بهتر است.

نسبت جاری بین یک و دو را معمولاً بهعنوان علامتی از وضعیت مطلوب نقدینگی شرکت میدانند. نسبت جاری دو، بدین معناست که شرکت توانایی پرداخت دو برابر بدهیهای کوتاهمدت خود را از محل داراییهای جاری دارد.

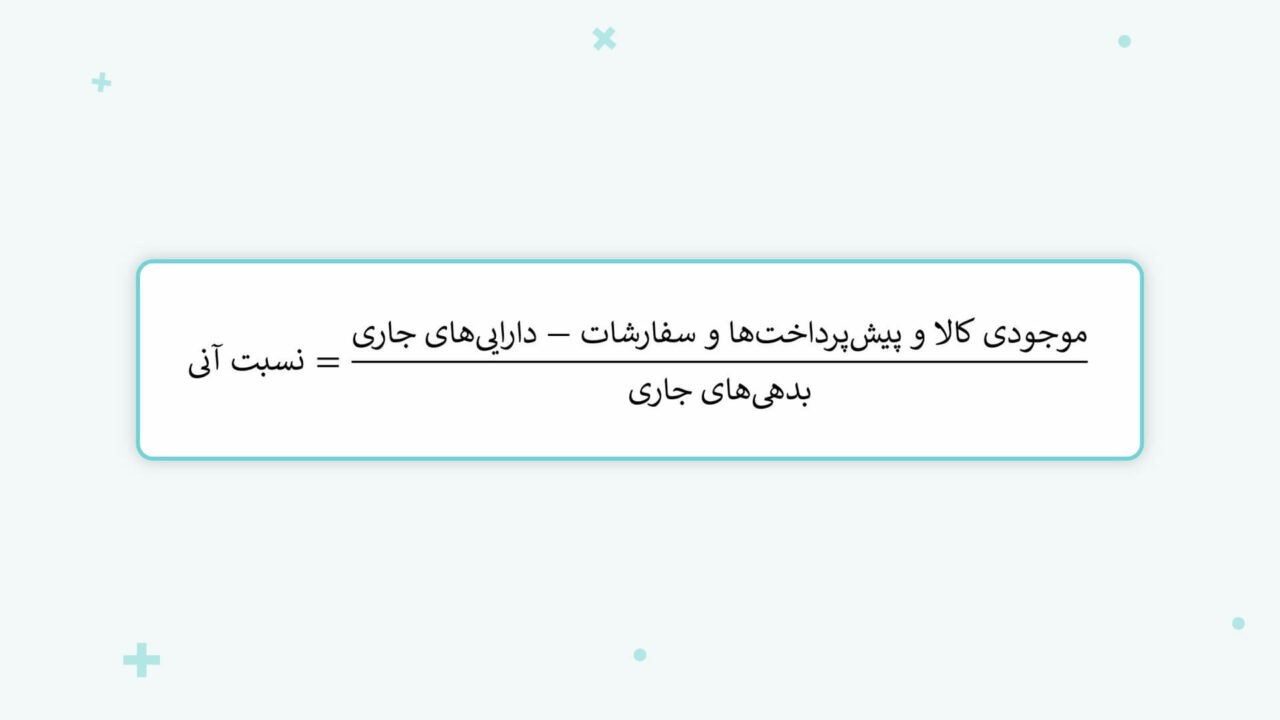

* نسبت آنی (سریع)

نسبت آنی وضعیت نقدینگی شرکت را به شکل محافظهکارانهتر از نسبت جاری محاسبه میکند، به این معنی که موجودی مواد و کالا به دلیل نقد شوندگی کمتر از داراییهای جاری کسر میشود. بالاتر بودن این نسبت از عدد یک، نشانهای از وضعیت مناسب نقدینگی شرکت است.

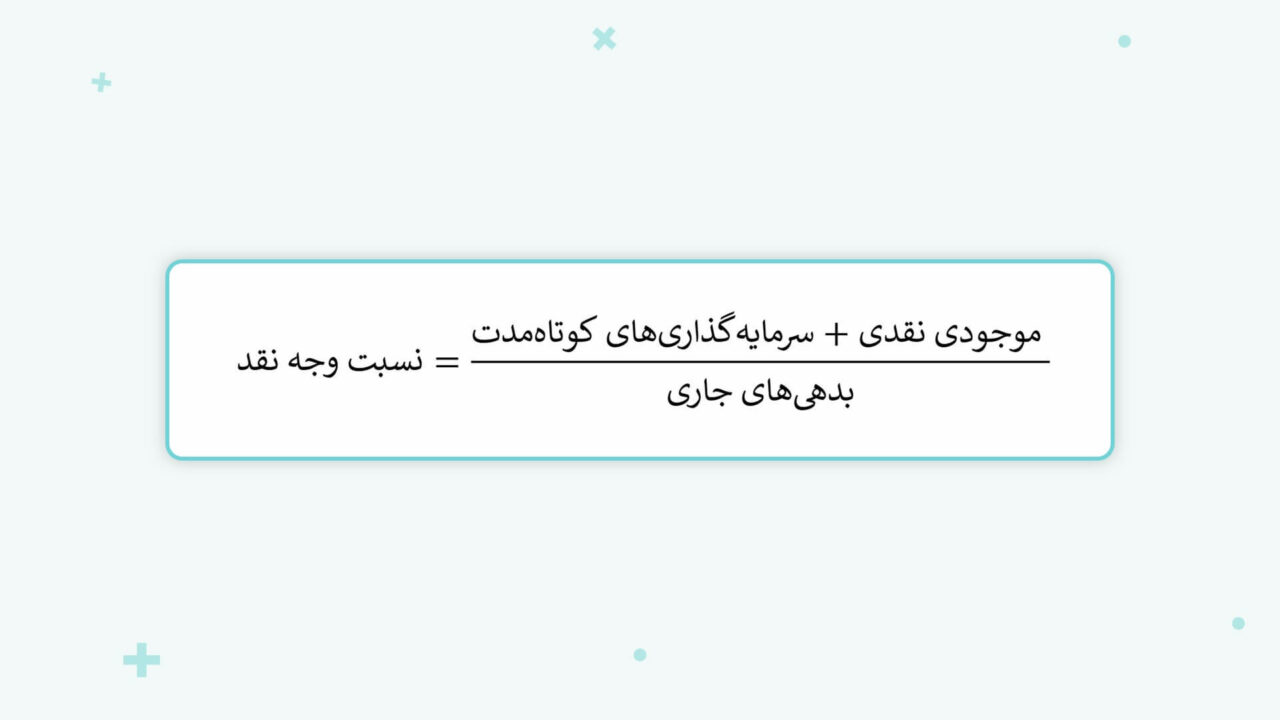

* نسبت وجه نقد

این نسبت محافظهکارانهترین نسبت نقدینگی است، زیرا نسبت موجودی نقدی و سرمایه گذاری کوتاهمدت را به بدهی جاری نشان میدهد. بالا بودن این نسبت نشاندهنده عدم استفاده از منابع نقد است و پایین بودن آن میتواند منجر به ایجاد مشکل در بازپرداخت بدهیها شود.

۲- تجزیه و تحلیل نسبتهای مالی: نسبتهای فعالیت

نسبتهای فعالیت، کارایی یک شرکت در استفاده موثر از منابع خود را نشان میدهد و بازدهی عملیات شرکت را ارزیابی میکند.

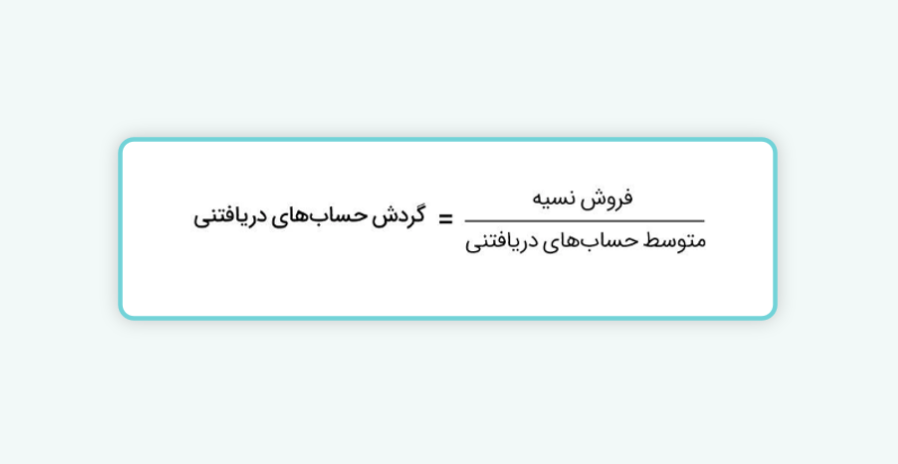

* نسبت مالی گردش حسابهای دریافتنی

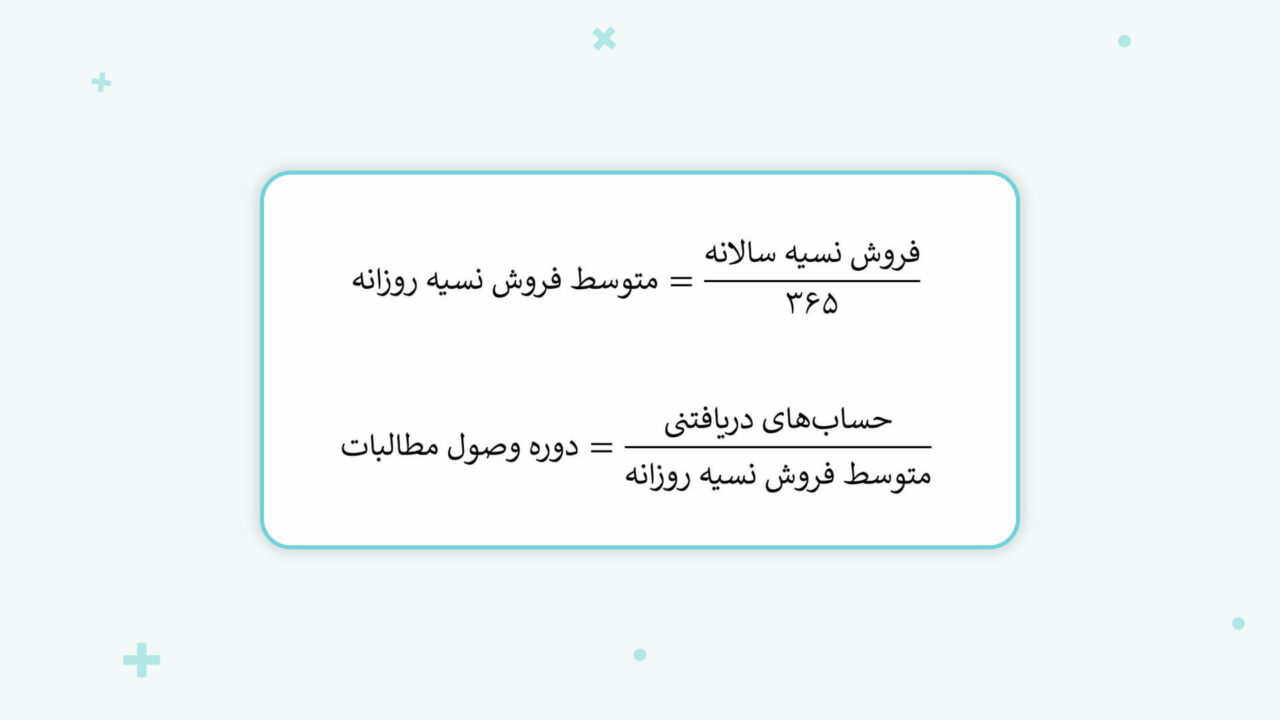

نسبت گردش حسابهای دریافتنی یکی از نسبتهای کارایی است که سرعت وصول مطالبات توسط شرکت را اندازهگیری میکند. این نسبت از تقسیم فروش نسیه (اعتباری) بر متوسط حسابهای دریافتنی به دست میآید.

* دوره وصول مطالبات

این نسبت نشان میدهد که بهطور متوسط چند روز طول میکشد تا مطالبات شرکت وصول شود. معمولاً برای محاسبه این نسبت از فروش بهجای فروش نسیه استفاده میشود. طولانیتر شدن این نسبت به معنای حرکت شرکت به سمت فروش نسیه است که به دلیل تحمیل فشار نقدینگی بر شرکت امری نامطلوب به شمار میرود.

دوره وصول مطالبات ۱۰۰ روزه بدین معناست که بهطور متوسط ۱۰۰ روز پس از فروش نسیه محصولات، شرکت میتواند طلب خود را وصول کند.

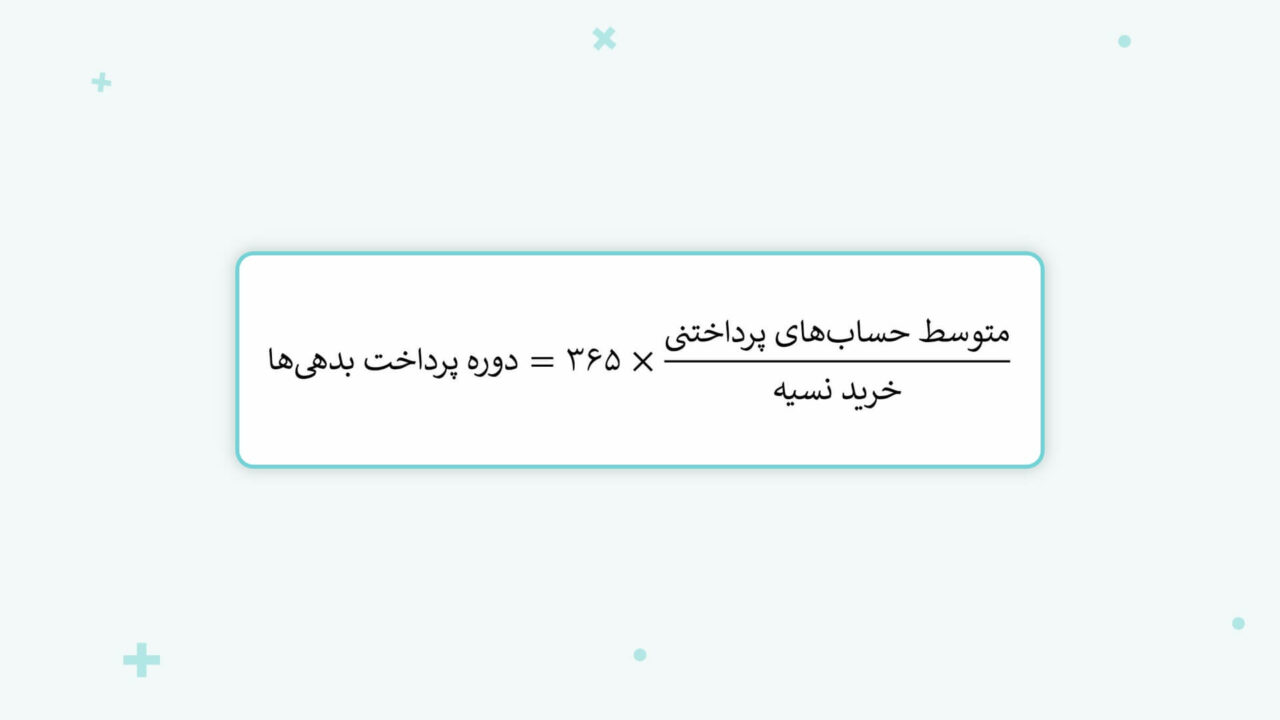

* دوره پرداخت بدهیها

این نسبت نشاندهنده متوسط روزهایی است که طول میکشد تا بدهی به تأمینکنندگان بازپرداخت شود. معمولاً برای محاسبه این نسبت از بهای تمام شده کالای فروش رفته، بهجای خرید نسیه استفاده میشود. کوتاهتر شدن این نسبت به معنای حرکت شرکت به سمت خرید نقدی است که به دلیل تحمیل فشار نقدینگی بر شرکت امری نامطلوب به شمار میرود.

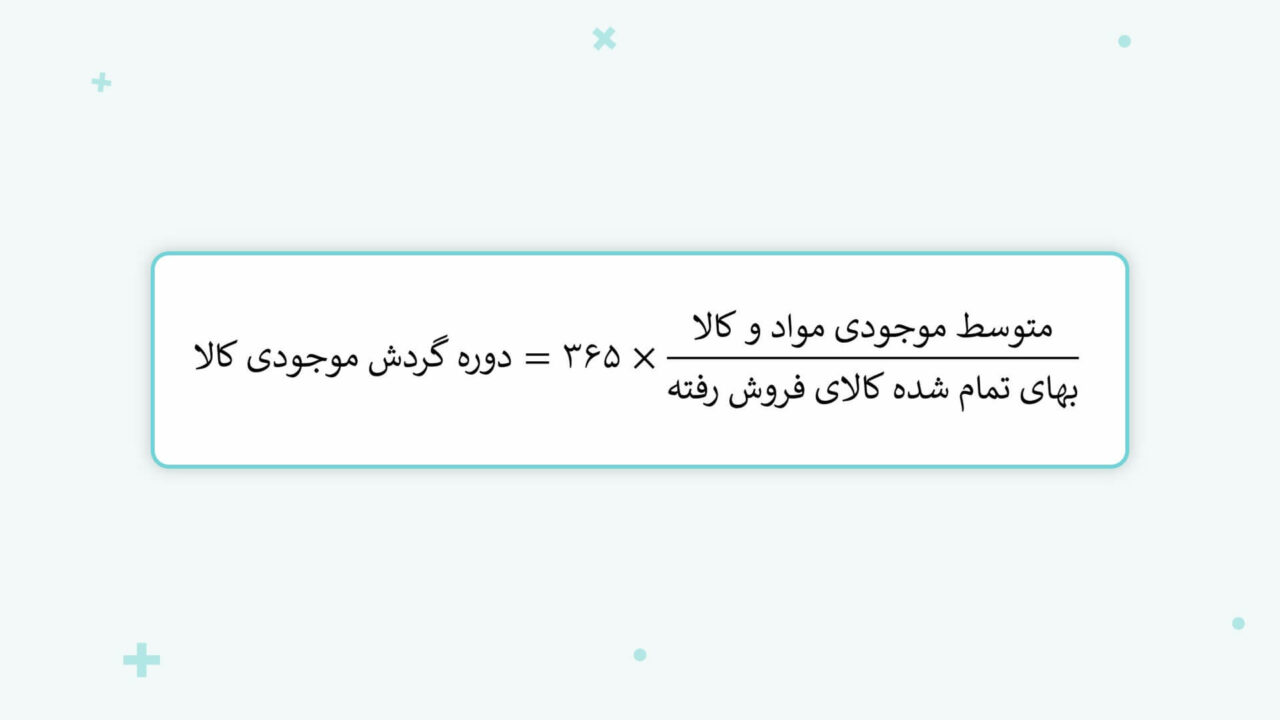

* دوره گردش موجودی کالا (میانگین سنی کالا)

این نسبت نیز نشاندهنده مدتزمانی است که طول میکشد تا مواد اولیه به کالا تبدیلشده و به فروش برسد. افزایش این نسبت در طول زمان به معنی طولانیتر شدن فرایند تولید و فروش شرکت است.

دوره گردش کالای ۸۰ روزه بدین معناست که شرکت بهطور متوسط، ۸۰ روز پس از دریافت مواد اولیه، آنها را به کالا تبدیل کرده و به فروش میرساند.

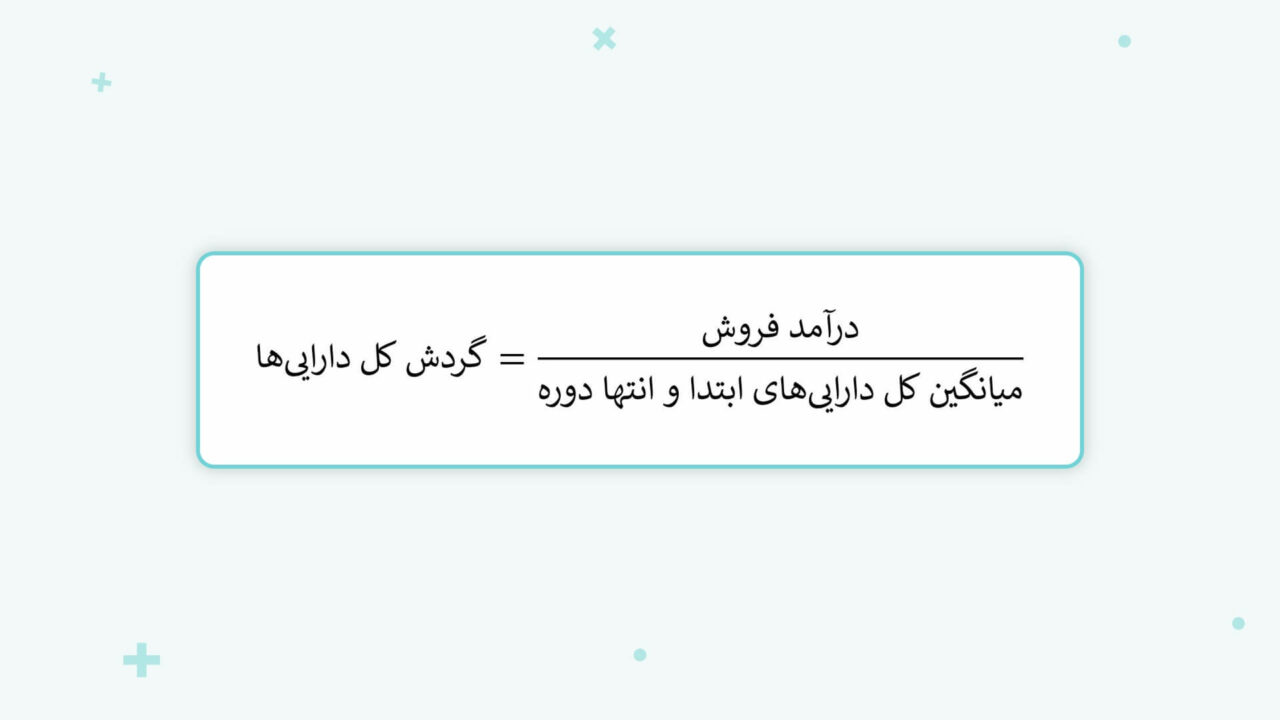

* نسبت گردش دارایی

این نسبت میزان درآمدزایی داراییهای یک شرکت را نشان میدهد. بالاتر بودن این نسبت نشاندهنده درآمدزایی بیشتر هر واحد از دارایی است که به معنی بهرهوری بالاتر شرکت است.

۳- تجزیه و تحلیل نسبتهای مالی: نسبتهای سودآوری

هدف نهایی در مدیریت مالی حداکثر کردن بازده سهامداران است و سود خالص بهترین ابزار برای تعیین عملکرد مدیریت در دستیابی به این هدف است. به همین دلیل این نسبتها برای سهامداران از اهمیت بیشتری برخوردار است.

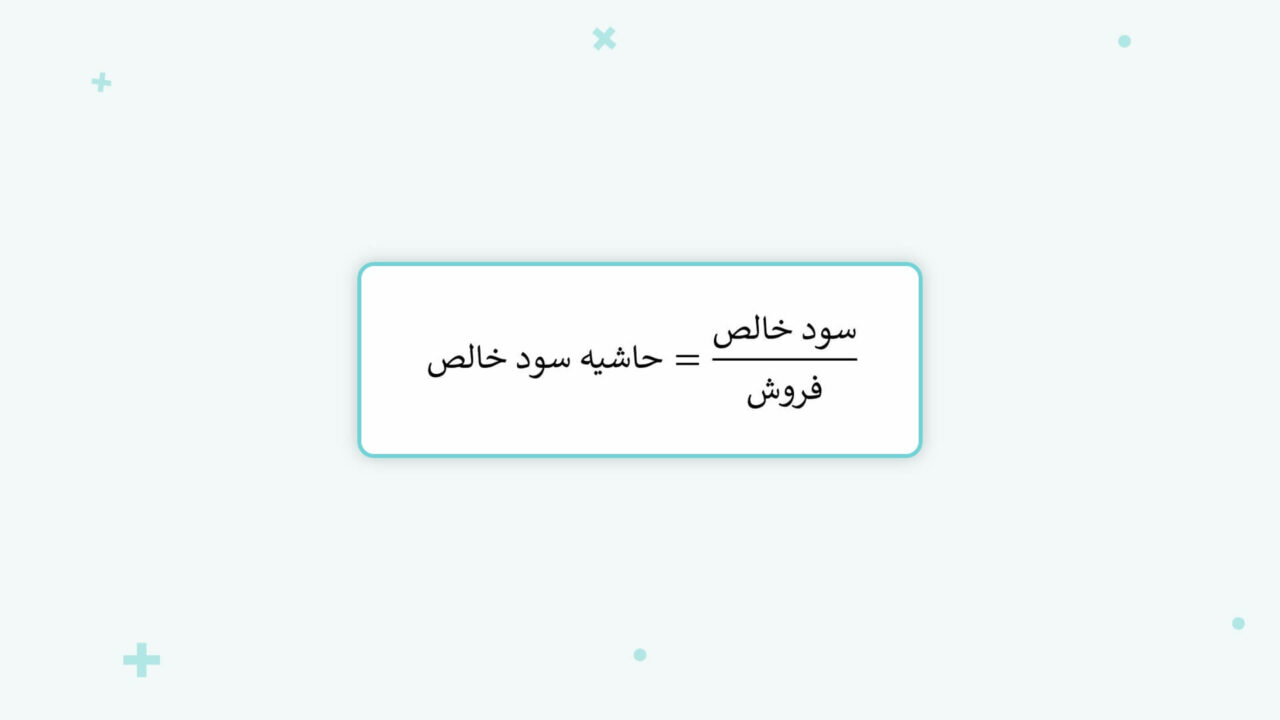

* حاشیه سود خالص

میزان سودآوری هر واحد از فروش شرکت را نشان میدهد. برای مثال حاشیه سود خالص ۲۰ درصد نشان میدهد که شرکت از هر ۱۰۰ تومان فروش ۲۰ تومان سود کسب کرده است. نکته قابلتوجه این است که تمامی درآمدها و هزینهها اعم از عملیاتی و غیرعملیاتی در محاسبه سود خالص لحاظ میشود.

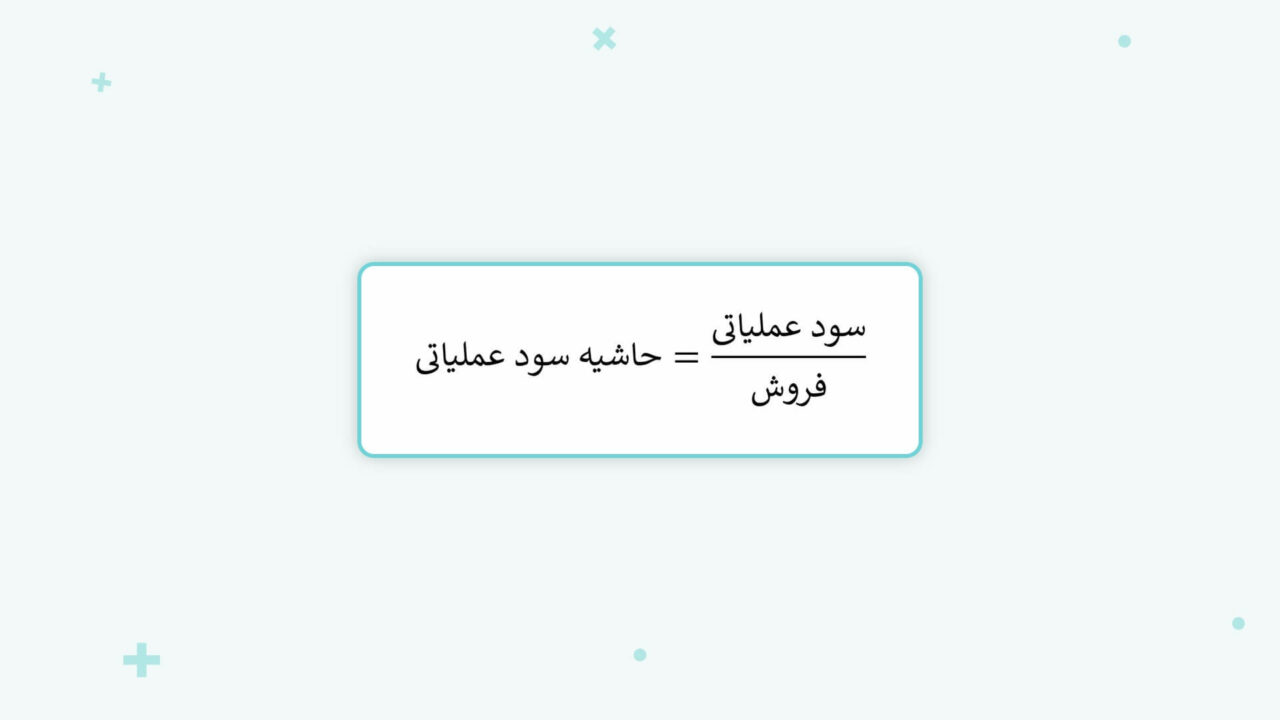

* حاشیه سود عملیاتی

این نسبت نشاندهنده سودآوری هر واحد از فعالیتهای عملیاتی شرکت است. حاشیه سود عملیاتی معیار قویتری برای ارزیابی سودآوری و فروش شرکت است زیرا اقلام غیر عملیاتی و هزینه مالی و مالیات در محاسبه سود عملیاتی منظور نمیشود.

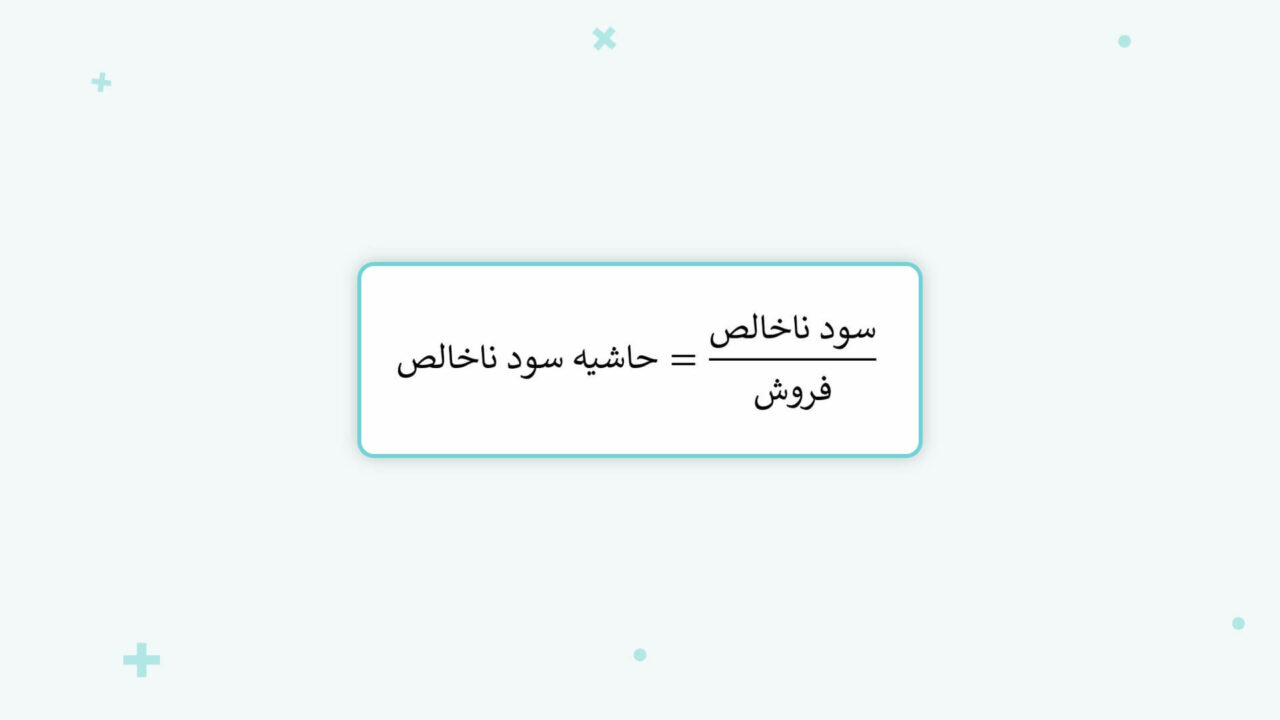

* حاشیه سود ناخالص

از تقسیم سود ناخالص به فروش به دست میآید. حاشیه سود ناخالص ۲۰ درصد بدین معناست که شرکت پس از کسر هزینههای تولید، ۲۰ درصد از فروش خود سود کسب میکند.

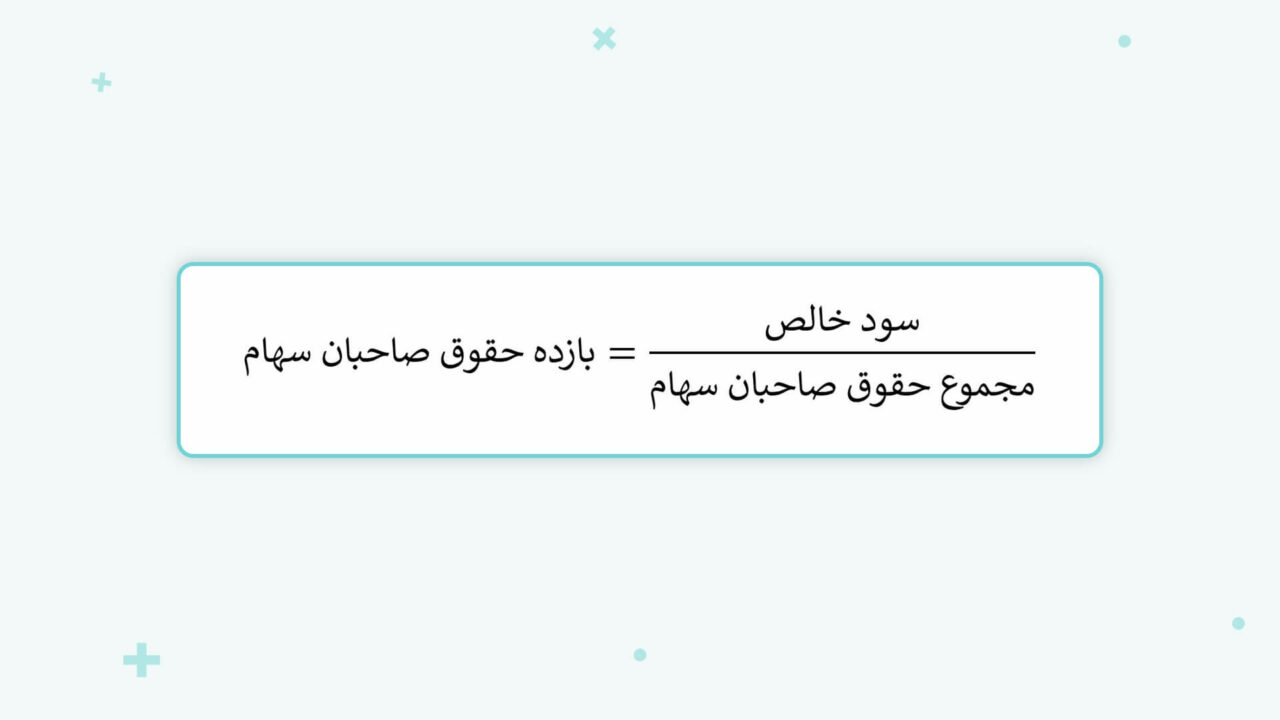

* بازده حقوق صاحبان سهام

اﯾﻦ ﻧﺴﺒﺖ ﻣﯿﺰان ﻣﻮﻓﻘﯿﺖ ﻣﺪﯾﺮﯾﺖ را در ﺣﺪاﮐﺜﺮ کردن ﺑﺎزده ﺳﻬﺎمداران ﻋﺎدی ﻧﺸﺎن میدهد. بازده حقوق صاحبان سهام ۳۰ درصدی نشان میدهد که سهامداران شرکت به ازای هر ۱۰۰ تومان سرمایه گذاری در شرکت توانستهاند ۳۰ تومان سود کسب کنند.

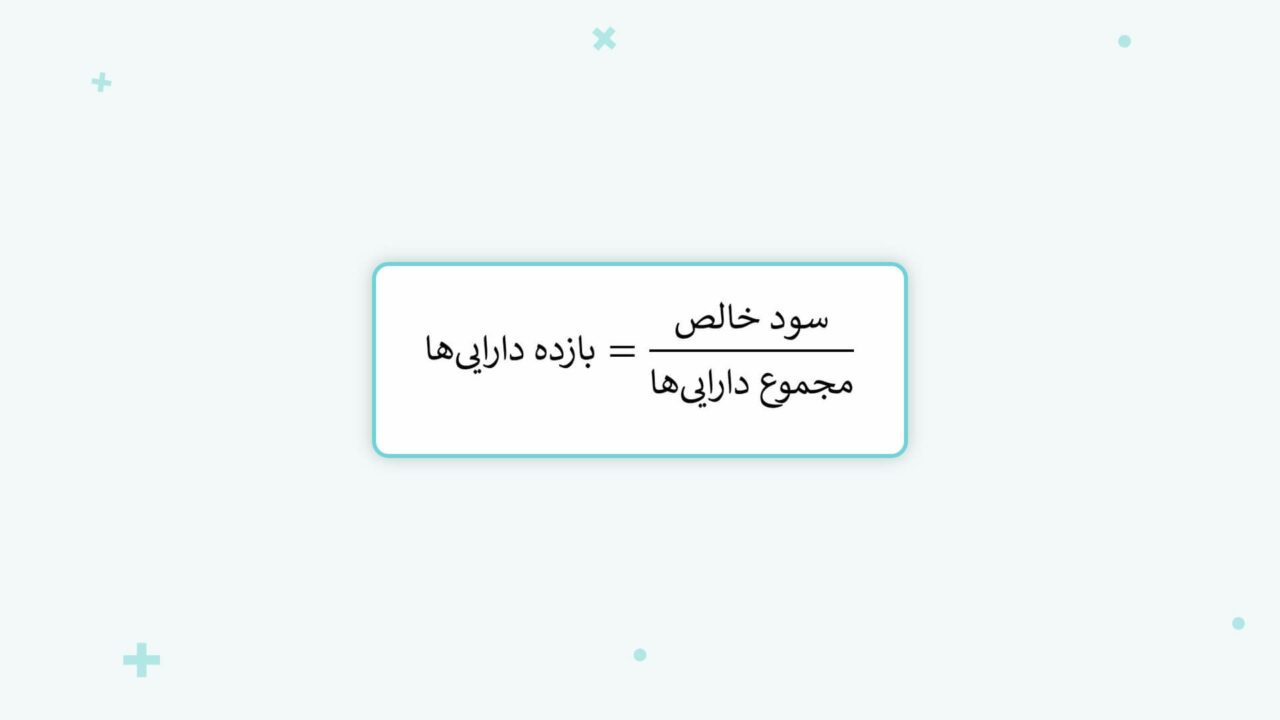

* بازده داراییها

اﯾﻦ ﻧﺴﺒﺖ از ﺗﻘﺴﯿﻢ ﺳﻮد ﺧﺎﻟﺺ ﺑﻪ ﺟﻤﻊ داراییها به دست میآید و ﻣﻌﯿﺎر ﺑﻬﺘﺮی ﺑﺮاي ﺳﻨﺠﺶ سودآوری شرکت در ﻣﻘﺎﯾﺴﻪ ﺑﺎ ﻧﺴﺒﺖ ﺳﻮد ﺧﺎﻟﺺ ﺑﻪ ﻓﺮوش و ﻧﺴﺒﺖ ﺳﻮد ﻋﻤﻠﯿﺎﺗﯽ اﺳﺖ، زﯾﺮا ﺗﻮان ﻣﺪﯾﺮﯾﺖ را در بهکارگیری مؤثر از داراییها در ایجاد سود خالص نشان میدهد.

۴- تجزیه و تحلیل نسبتهای مالی: نسبتهای اهرمی (بدهی)

نسبتهای اهرمی ریسک سرمایهگذاران و اعتباردهندگان بلندمدت یک واحد تجاری را نشان میدهد. این نسبتها همچنین اطلاعات مفیدی راجع به توان بازپرداخت بدهیهای کوتاهمدت و بلندمدت شرکت در سررسید را فراهم میآورند.

بیشتر بخوانید: صندوق بخشی خودرویی

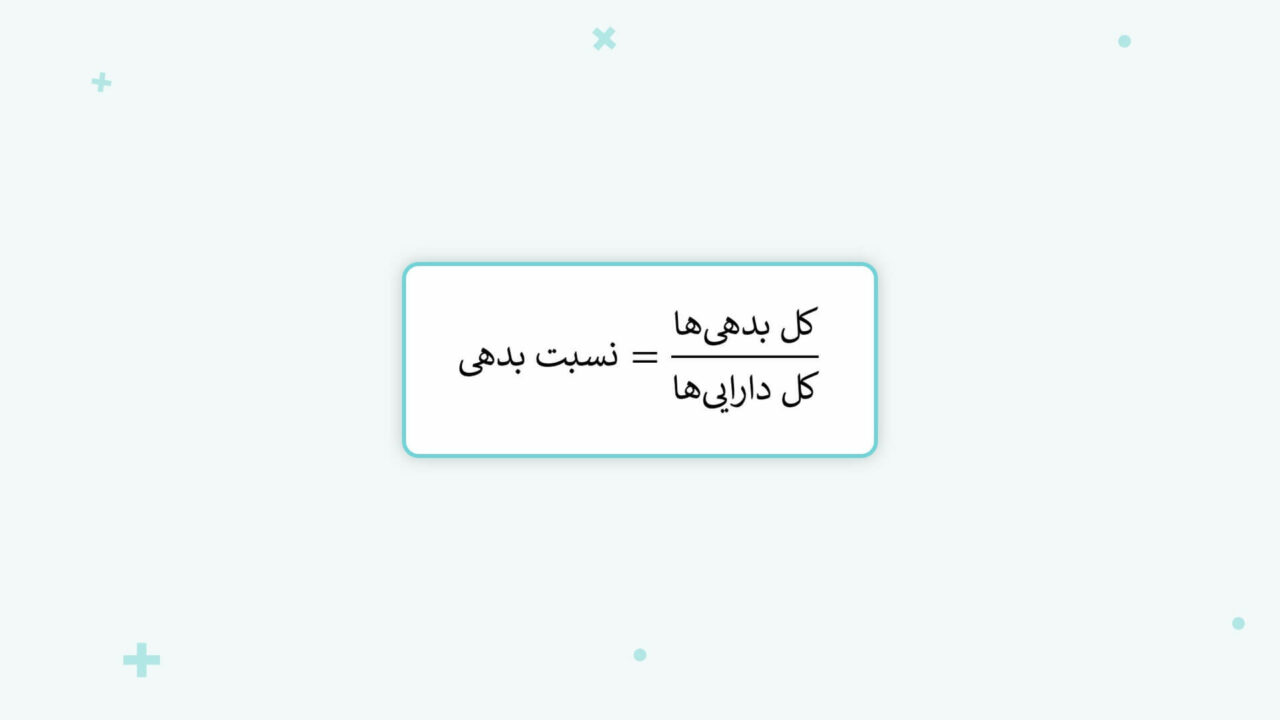

* نسبت بدهی

این نسبت نشاندهنده سهمی از منابع اقتصاد است که توسط اشخاصی غیر از صاحبان سهام تأمین شده است. برای مثال نسبت بدهی ۴۰ درصد بدین معناست که از هر ۱۰۰ تومان منابع اقتصادی در اختیار شرکت ۴۰ تومان آن از طریق اعتباردهندگان مانند بانک تأمین میشود.

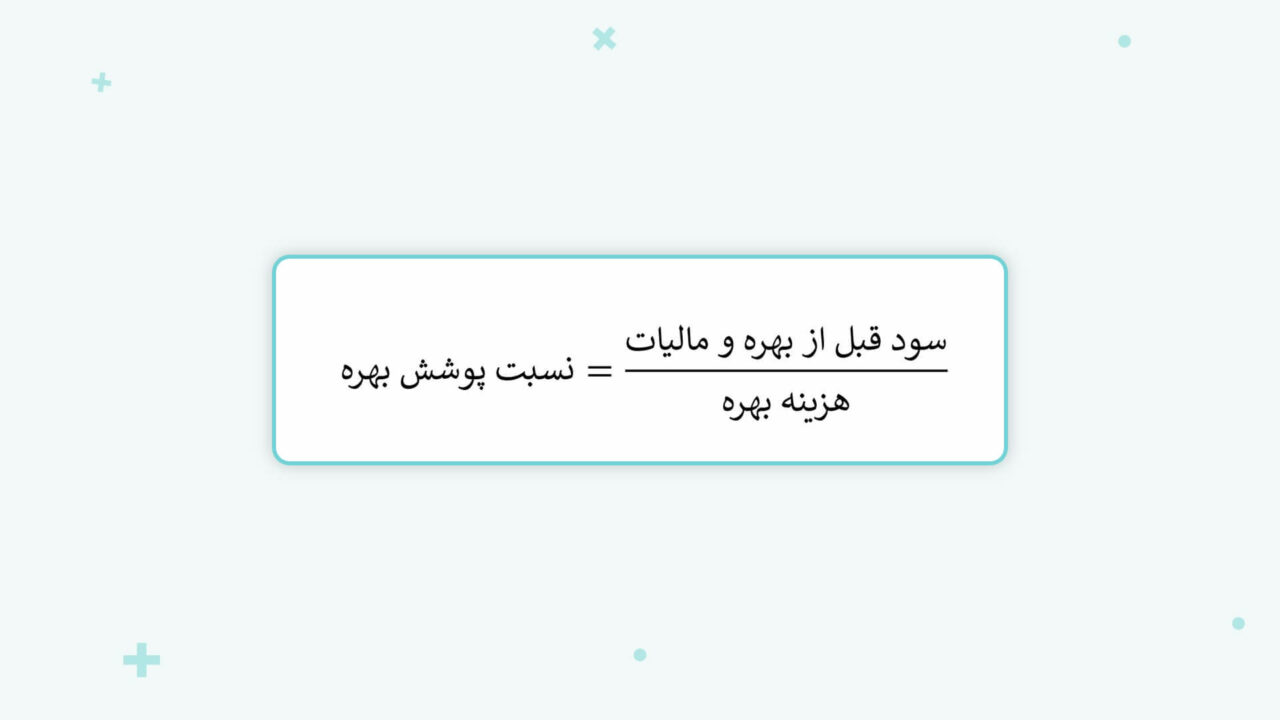

* نسبت پوشش بهره

بالاتر بودن این نسبت نشانگر توانایی بیشتر شرکت در بازپرداخت دیون بانکی است. این نسبت برای بانکها اهمیت زیادی دارد و میتواند در تصمیم آنها برای پرداخت یا عدم پرداخت اعتبار به یک شرکت بسیار موثر باشد. این نسبت باید بالاتر از یک باشد. نسبت پوشش بهره برابر سه به معنی این است که شرکت توانایی پرداخت سه برابر بهره فعلی به بانک را دارد.

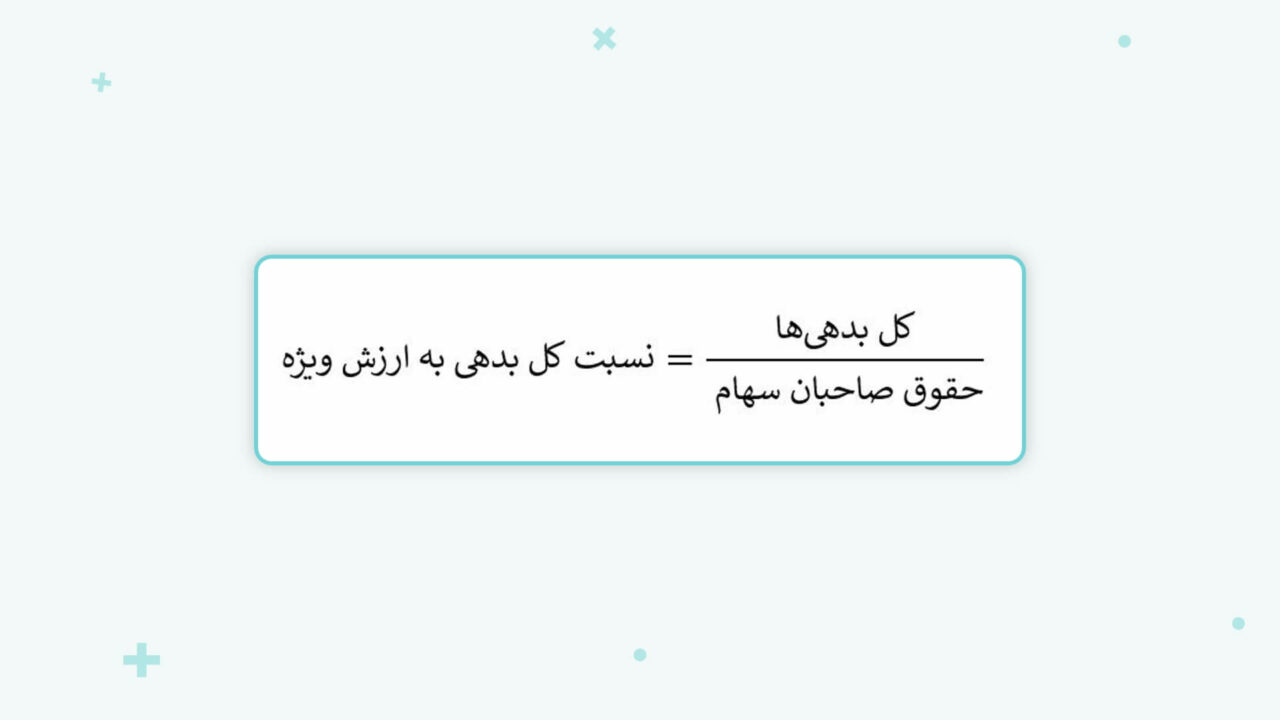

* نسبت کل بدهی به ارزش ویژه (حقوق صاحبان سهام)

این نسبت شاخصی برای سنجش توانایی شرکت در بازپرداخت بدهیهای آن است. هرچه این نسبت کوچکتر باشد، ریسک مالی شرکت کمتر خواهد بود و وامدهندگان نیز تمایل بیشتری به پرداخت وام خواهند داشت.

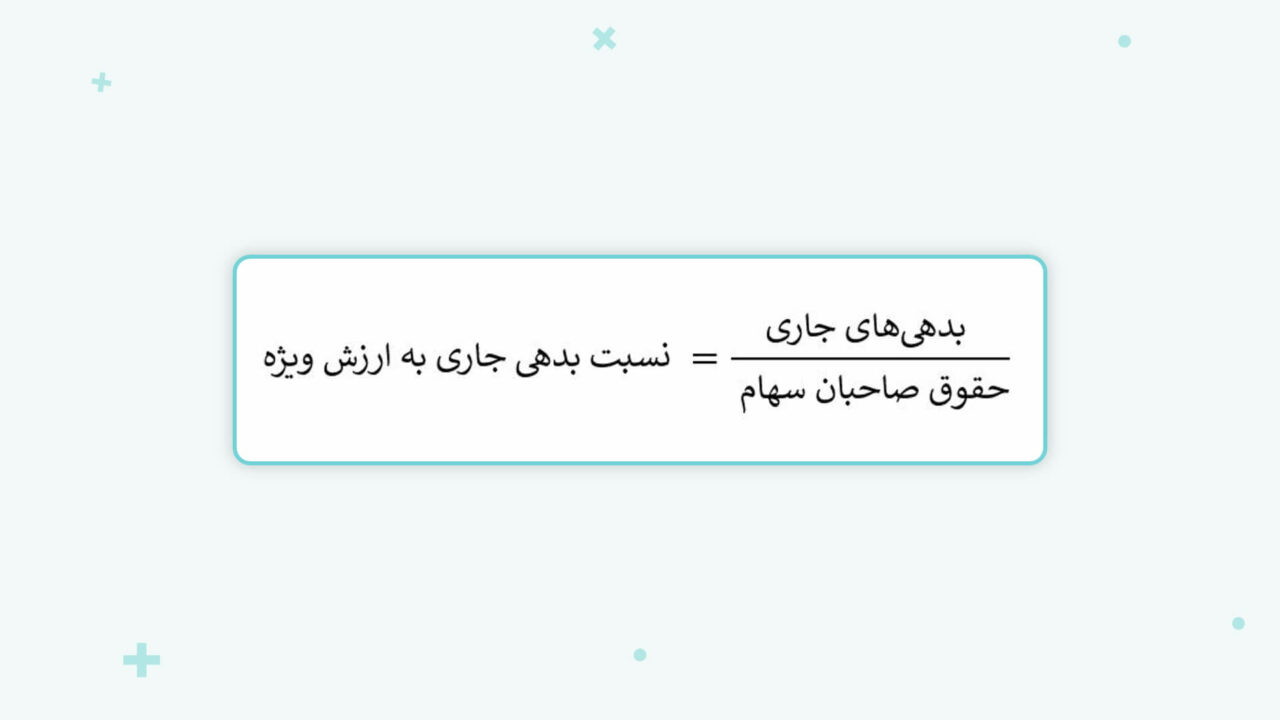

* نسبت بدهی جاری به ارزش ویژه

این نسبت شاخصی برای سنجش توانایی شرکت در بازپرداخت بدهیهای جاری (کوتاهمدت) آن است. بدهیهای جاری معمولا از محل داراییهای جاری پرداخت میشوند. در صورتی که نسبت بدهیهای جاری به ارزش ویژه بالا باشد، نقدینگی شرکت و در نتیجه سرمایه در گردش آن برای بازپرداخت این نوع از بدهیها تحت تاثیر قرار گرفته و ممکن است فعالیت شرکت را با مشکل روبرو شود.

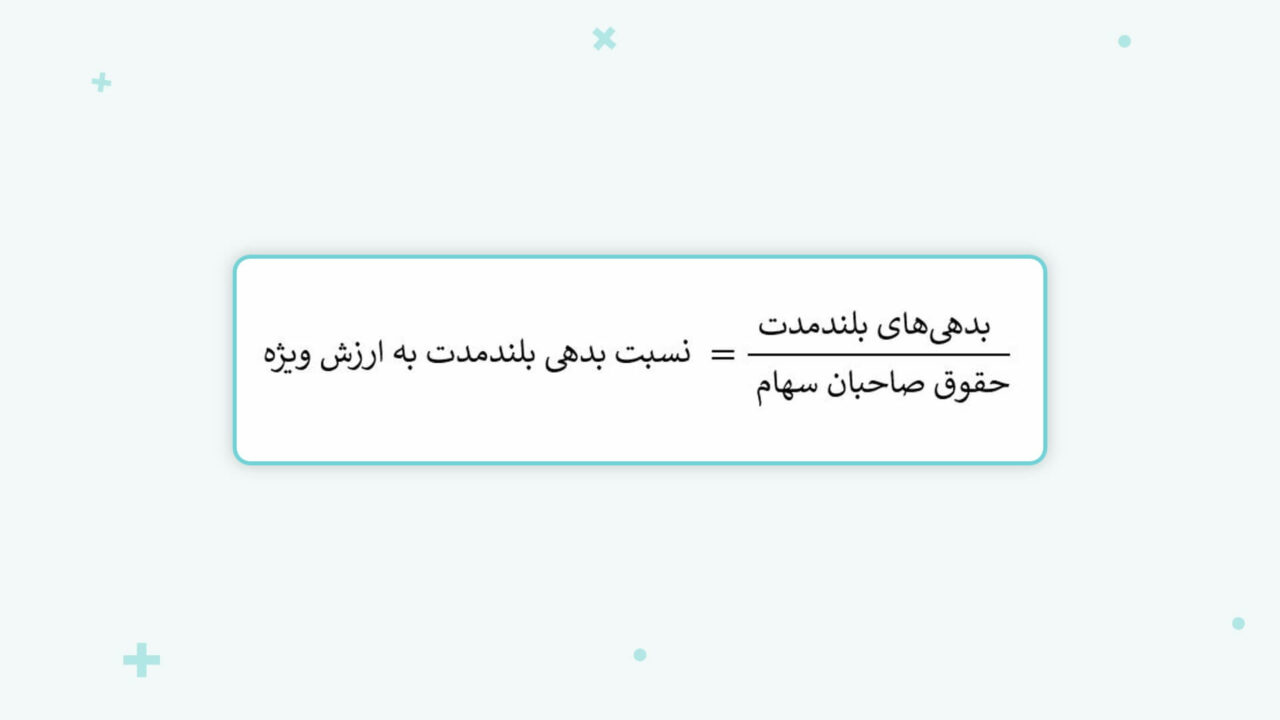

* نسبت بدهی بلندمدت به ارزش ویژه

این نسبت شاخصی برای سنجش توانایی شرکت در بازپرداخت بدهیهای بلندمدت آن است. هرچه این نسبت بیشتر باشد، ریسک مالی شرکت بیشتر خواهد بود وامدهندگان نیز تمایل کمتری به پرداخت وامهای بلندمدت خواهند داشت.

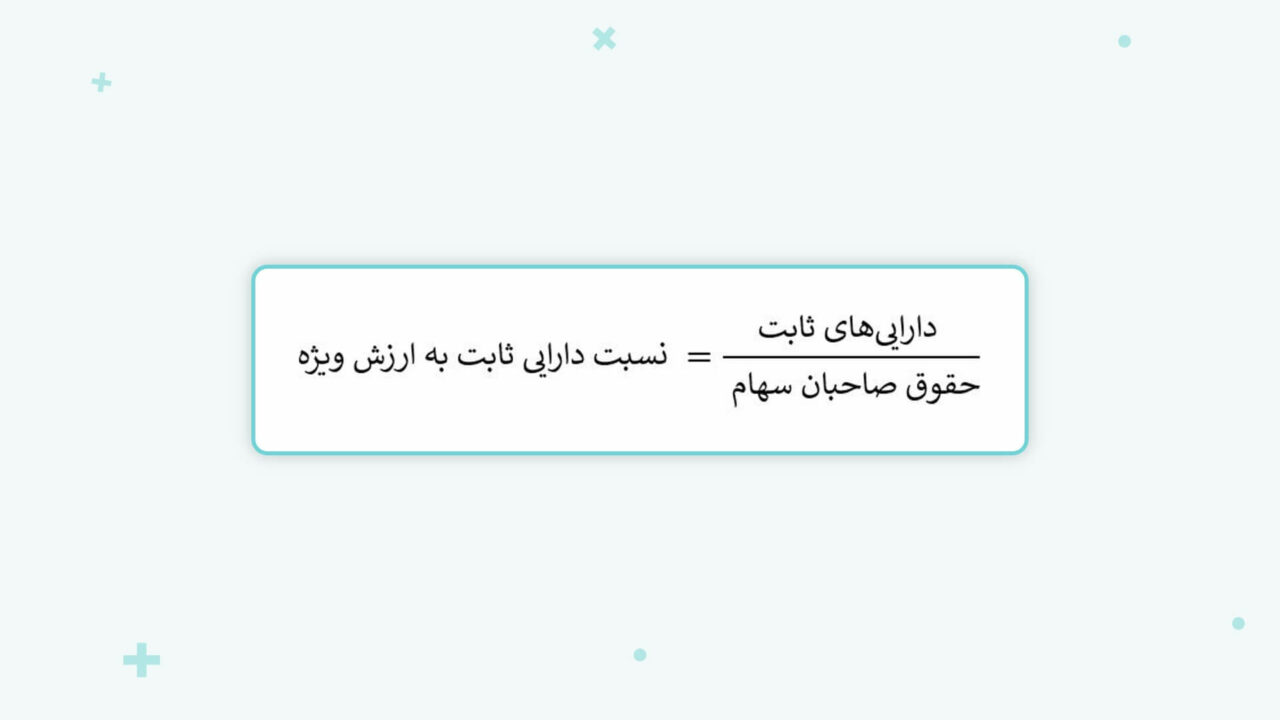

* نسبت داراییهای ثابت به ارزش ویژه

این نسبت نشان میدهد که چقدر از حقوق صاحبان سهام صرف خریداری شدن داراییهای ثابت شده است.

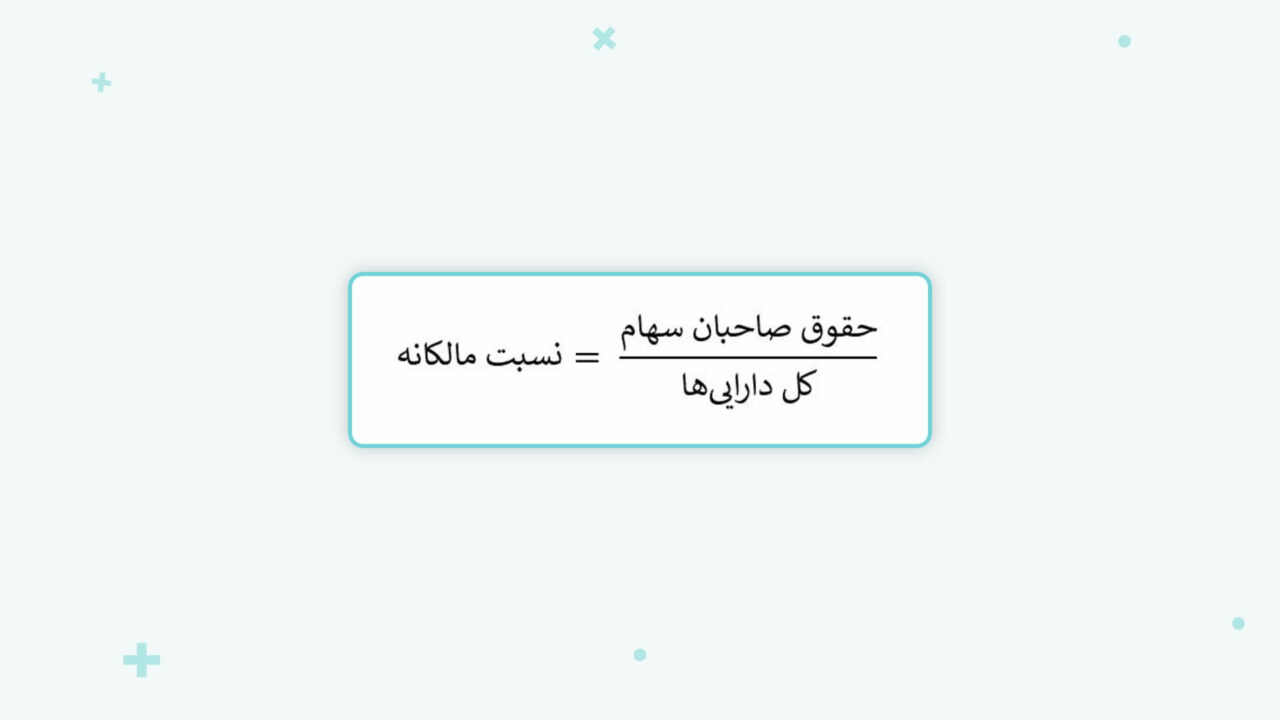

* نسبت مالکانه

نسبت مالکانه یا نسبت حقوق صاحبان سهام به کل داراییها نشان میدهد که چقدر از داراییهای شرکت از محل حقوق صاحبان سهام تامین شده است. هر چه این نسبت بزرگتر باشد، ساختار دارایی شرکت مستحکمتر خواهد بود.

لازم به ذکر است که حاصل جمع نسبت مالکانه و نسبت بدهی همواره برابر ۱ خواهد بود. بنابراین هر چه نسبت مالکانه شرکت بیشتر باشد، نسبت بدهی و در نتیجه سهم منابع اعتباری و وام در ساختار دارایی شرکت کمتر خواهد بود.

بیشتر بخوانید: محدودیتهای تجزیه و تحلیل نسبتهای مالی

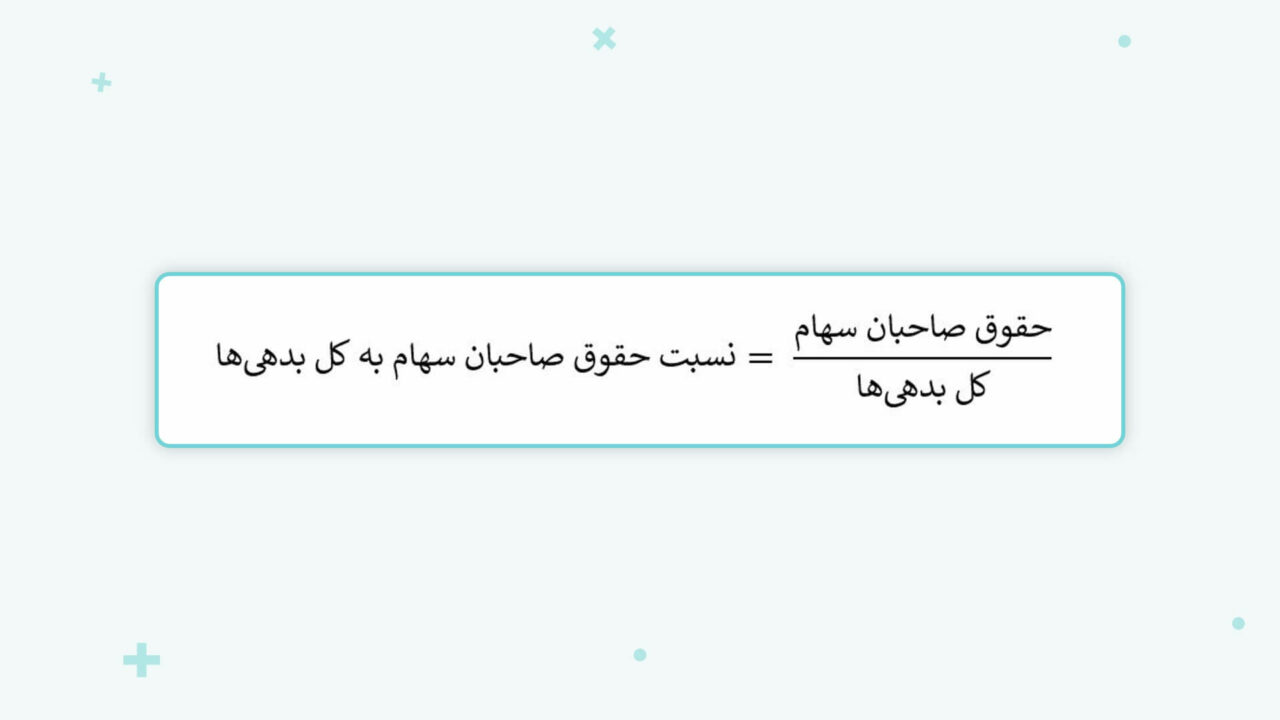

* نسبت حقوق صاحبان سهام به کل بدهیها

این نسبت وزن حقوق صاحبان سهام نسبت به وامهای دریافتی شرکت را نشان میدهد.

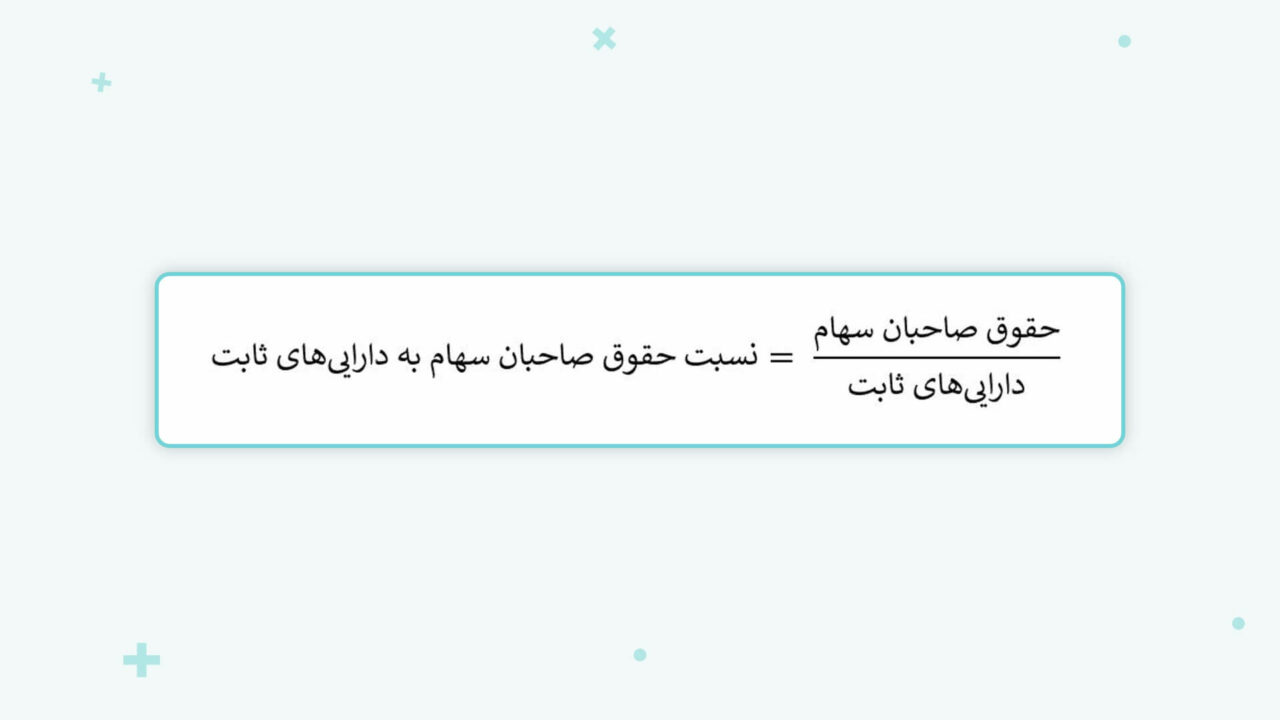

* نسبت حقوق صاحبان سهام به داراییهای ثابت

این نسبت وزن حقوق صاحبان سهام نسبت به کل داراییهای ثابت شرکت را نشان میدهد.

نسبتهای مالی ابزار مفیدی هستند که تحلیلگران بنیادی برای ارزیابی و مقایسه وضعیت مالی شرکتها به کار میبرند. این نسبتها به تحلیلگران کمک میکنند تا دیدگاههای مطلوبتری برای سرمایهگذاری به دست آورند. باید توجه داشت که اعداد بهدستآمده از نسبتهای مالی لزوماً به تنهایی گویای وضعیت خاصی نیستند و بهتر است روند تغییرات این نسبتها در طول زمان بررسی شود. همچنین مقایسه نسبتهای مالی یک شرکت با متوسط نسبت همان صنعت میتواند بینش بهتری از وضعیت آن شرکت ارائه دهد.

تفاوتهای ساختاری و فرایندی بین صنایع مختلف ممکن است مقایسه شرکتهای متعلق به صنایع مختلف را با چالش مواجه کند. بنابراین، بهتر است بازدهها و آمارهای هر شرکت را با میانگین همان صنعت مقایسه کرد تا دید بهتری ایجاد شود.

بیشتر بخوانید: خرید سهام نوزادان

سوالات متداول

هدف آن ارزیابی توانایی مالی شرکت در تحقق تعهدات مالی و بازپرداخت بدهیهای کوتاهمدت است.

نسبت مالکان نشان میدهد که چقدر از داراییهای شرکت از محل حقوق صاحبان سهام تامین شده است.

نسبتهای اهرمی ریسک سرمایهگذاران و اعتباردهندگان بلندمدت یک واحد تجاری را نشان میدهد. این نسبتها همچنین اطلاعات مفیدی راجع به توان بازپرداخت بدهیهای کوتاهمدت و بلندمدت شرکت در سررسید را فراهم میآورند.

از تقسیم سود ناخالص به فروش به دست میآید. حاشیه سود ناخالص ۲۰ درصد بدین معناست که شرکت پس از کسر هزینههای تولید، ۲۰ درصد از فروش خود سود کسب میکند.

عالی بودند

تشکر از زحمات شما🌹

با سلام

همراهی و بازخورد ارزشمند شما مایه افتخار ماست.

عالی جمع بندی کردید، ممنون ازتون.

باسلام

هدف ما کسب رضایت و خرسندی شماست. سپاس از همراهی شما

عالی بود.

ممنون از ارائه و نوشتار خوبتون

باسلام

همراهی و بازخورد ارزشمند شما مایه خرسندی ماست.

خیلی عالی جمع بندی کردید از زحمات خالصانه شما عزیزان کمال تشکر را دارم.

باسلام

هدف ما جلب رضایت شماست. باتشکر از نظر ارزشمند شما

مطالب خلاصه و بسیار شیوا ارائه شده ،استفاده کردم،سپاسگذارم….

با سلام

هدف ما پیشرفت شماست. از همراهی شما مفتخریم.

ممنون و سپاسگزارم بابت زحمات

با سلام

رضایت شما مایه افتخار ماست. سپاس از همراهی شما

عالی

با سلام.

از حمایت شما سپاسگزاریم.

با سلام و درود.

عالی و بسیار کاربردی، تشکر ویژه و فراوان.

با سلام.

رضایت شما افتخار ماست. با تشکر از حسن توجه شما

سپاسگزارم

سلام.

از همراهی و توجه شما کمال تشکر را داریم.

سلام وقت شما بخیر باشه. ممنون بابت انتشار مقاله خیلی خوبتون. یه سوال دارم اینکه کدوم یک از این نسبت ها رو میشه ماهانه محاسبه کرد و کدوم ها محاسبه ماهانهش درست نیست؟

سپاس

سلام

امکان محاسبه با توجه به بازه زمانی تعیین شده وجود دارد.