معرفی بخش اوراق با درآمد ثابت در بورس ویو

افراد ریسکگریز ترجیح میدهند بیشتر در اوراق با درآمد ثابت، اوراق مشارکت و سپردههای بانکی سرمایه گذاری کنند. چرا که اینگونه سرمایهگذاریها ریسک بسیار کمی دارند یا تقریبا بدون ریسک هستند و به تبع آن، بازدهی تقریبا ثابتی را برای افراد ایجاد میکنند. بورس ویو با هدف تصمیمگیری بهتر علاقهمندان به خرید و فروش اوراق با درآمد ثابت، اطلاعات مفیدی را در این خصوص ارائه میکند.

هر یک از ما روحیات و رفتار متفاوتی داریم. در حالت کلی میتوان هر یک از سرمایه گذاران را در بخشی از طیف ریسکپذیر تا ریسکگریز قرار داد. در بازار سرمایه، هر فرد با توجه به سطح ریسکپذیری خود، به خرید و فروش انواع خاصی از اوراق بهادار، تمایل بیشتری دارد.

دسترسی سریع به مطالب:

- معرفی صفحه اوراق درآمد ثابت در بورسویو

- منحنی نرخ بهره

- منحنی نرخ بهره بدون ریسک

- اوراق خزانه

- اوراق کوپنی

- سوالات متداول

معرفی صفحه اوراق درآمد ثابت در بورسویو

یکی از روشهای سرمایهگذاری در بورس، سرمایه گذاری در اوراق بهادار با درآمد ثابت است که نرخ بهره ثابتی برای سرمایهگذار به همراه دارد. این نوع سرمایه گذاری برای افرادی که ریسکپذیری کمی دارند مطلوب است و این اوراق سودی معادل سود بانکی یا کمی بیشتر از آن برای سرمایهگذار به همراه دارد. اوراق بهادار با درآمد ثابت مختلفی وجود دارد که هریک در دورههای زمانی مشخصی مانند ۱ ماهه، ۳ ماهه و … درصد سود معینی را به سرمایهگذاران پرداخت میکند.

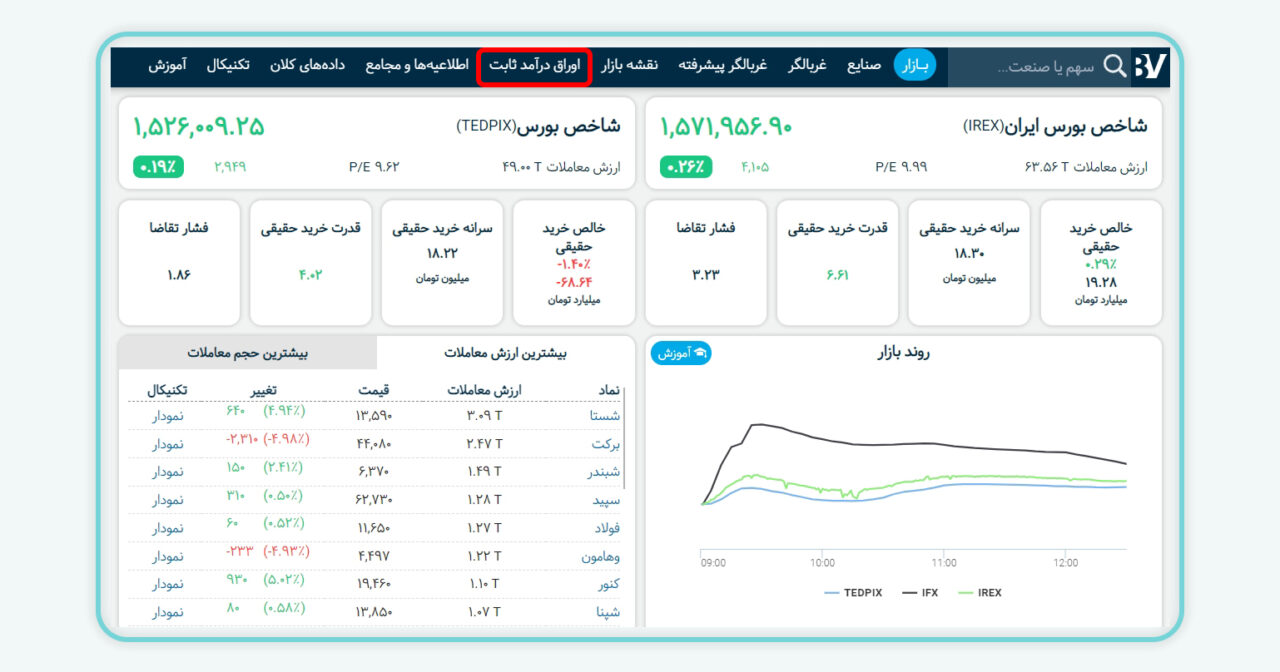

برای ورود به بخش اوراق با درآمد ثابت، در صفحه نخست بورسویو، برروی گزینه “اوراق درآمد ثابت” کلیک کنید.

از جمله مواردی که در این صفحه نمایش داده میشوند عبارتند از:

منحنی نرخ بهره

محور افقی این منحنی، روزهای باقیمانده تا سررسید اوراق بهادار با درآمد ثابت مختلف و محور عمودی آن، نرخ موثر بازده تا سررسید آنها را نشان میدهد.

منحنی نرخ بهره بدون ریسک

این منحنی، بر اساس دادههای اوراق خزانه 90 روزه یا متوسط نرخ بهره اوراق خزانه رسم شده است و روند تغییرات نرخ بهره را در طول زمان نشان میدهد. محور افقی این نمودار، زمان و محور عمودی آن، نرخ بهره است. از امکانات دیگر این بخش میتوان به امکان انتخاب بازه زمانی برای نمایش نمودار مربوط به آن بازه و نیز گرفتن خروجی اکسل اشاره نمود.

اوراق خزانه

در این بخش لیست، کامل اوراق خزانه اسلامی به همراه اطلاعاتی از هر کدام قابل مشاهده است. اخزا (اوراق خزانه اسلامی)، یکی از ابزارهای مالی مبتنی بر بدهی است. دولت جمهوری اسلامی ایران این اوراق درآمد ثابت را به جای بدهیهای خود، به پیمانکاران و طلبکاران واگذار میکند. دارندگان اخزا نیز میتوانند این اوراق را تا سررسید آنها نگهداری کنند و در تاریخ سررسید، وجه اسمی آن را دریافت کنند یا قبل از سررسید، در بازار به فروش برسانند. اوراق اخزا، کوپن پرداخت سود ندارند و قیمت اسمی هر ورقه از آنها، ۱۰۰ هزار تومان است.

از جمله اصطلاحات مربوط به اوراق بدهی، YTM است. YTM یا نرخ سود تا سررسید، همانطور که از نامش پیداست، نرخ سودی است که از زمان خرید اوراق درآمد ثابت تا زمان سررسید آن، نصیب دارنده اوراق بدهی خواهد شد. اگر اوراق بدهی در زمان انتشار آنها خریداری شود، نرخ سود تا سررسید برابر نرخ سود اسمی خواهد بود. در غیر این صورت و در زمانی بعد از انتشار این اوراق، YTM ممکن است کمتر یا بیشتر از نرخ سود اسمی باشد. خریداران و فروشندگان اوراق بدهی معمولاً بر اساس نرخ YTM تصمیم به معامله این اوراق میگیرند.

اوراق کوپنی

اسنادی هستند که به موجب آن شرکت انتشاردهنده متعهد میشود مبالغ از پیش مشخصی (کوپن بهره) را در زمانهایی خاص به دارنده اوراق پرداخت کند و در زمان سررسید، اصل مبلغ خریداری اوراق را بازپرداخت نماید. دارنده اوراق، حق دریافت اصل و بهره آنها را از شرکت دارد ولی هیچ مالکیتی در شرکت ندارد.

در این بخش از صفحه “اوراق درآمد ثابت”، اطلاعات جامعی از کلیه اوراق کوپنی موجود در بازار سرمایه نمایش داده می شود.

از جمله مشخصههای اوراق بهادار با درآمد ثابتی که کوپن پرداخت سود دارند، نرخ کوپن آنهاست. نرخ کوپن در واقع نرخ بهرهای است که بر اساس آن، به دارندگان اوراق، کوپن سود پرداخت میشود.

سوالات متداول

این منحنی طبق دادههای اوراق خزانه ۹۰ روزه یا متوسط نرخ بهره اوراق خزانه ترسیم میشود.

نرخ بهره ای است که طبق آن به افرادی که اوراق درآمد ثابت با پرداخت کوپن سود را دارند، تعلق میگیرد.

می توان این اوراق را تا سررسید نگه داری کرد و سپس در تاریخ سررسید، وجه اسمی آن را دریافت کرد یا فروش اوراق را تا قبل از سررسید آن انجام داد.

بیشتر بخوانید: آشنایی با صندوق قابل معامله درآمد ثابت