صندوق بازنشستگی تکمیلی آتیه مفید چیست؟

آیا تا به حال به این موضوع فکر کردهاید که اگر ماهانه بخش کوچکی از درآمد خود را سرمایهگذاری کنید، در افق زمانی بلندمدت سرمایه شما چقدر رشد خواهد کرد؟ بازدهی داراییهای مختلف همچون سهام، طلا، مسکن، ارز و صندوق بازنشستگی تکمیلی در سالهای گذشته نشاندهنده این موضوع است که سرمایهگذاری در این داراییها میتواند بازدهی مناسبی را برای افراد در بلندمدت به ارمغان بیاورد.

دسترسی سریع به مطالب:

- اهمیت سرمایهگذاری برای دوران بازنشستگی

- ابزارهای سرمایه گذاری در ایران

- صندوق بازنشستگی

- صندوق سرمایهگذاری بازنشستگی تکمیلی آتیه مفید

- سوالات متداول

در واقع، اساسیترین دغدغه افراد در دوران بازنشستگی حفظ کیفیت زندگی و رفاه مانند گذشته است. البته، اهدافی مثل تأمین آتیه فرزندان و خانواده، پوشش نیازهای مالی در برابر رویدادهایی مثل بیماری، سالخوردگی و … از دیگر دغدغههای این دوران است. سرمایهگذاری اصولی در داراییهای متنوع میتواند تا حد قابل قبولی این دغدغهها را کاهش دهد.

اهمیت سرمایهگذاری برای دوران بازنشستگی

همه ما در پی آن هستیم که زندگی بهتری برای خود و عزیزانمان رقم بزنیم. چه از طریق خرید خانه، چه از طریق خرید خودرو و یا سرمایهگذاری برای آموزش و آینده شغلی فرزندانمان. این خواستهها، چه بزرگ و چه کوچک، نیازمند منابع مالی هستند که از یک درآمد پایدار نشأت میگیرند. ولی، آیا فقط داشتن منابع مالی کافی است؟ آیا همه افرادی که در حال حاضر مشغول به کار هستند، برنامهای برای تامین نیازهای مالی خود در دوران بازنشستگی دارند؟ آیا برنامهای برای پسانداز بخشی از درآمد سالانه، ماهانه یا مقطعی و سرمایهگذاری آن دارند؟ آیا در شرکتی کار میکنند که کارفرما برای دوران بازنشستگی آنها طرح سرمایهگذاری داشته باشد؟

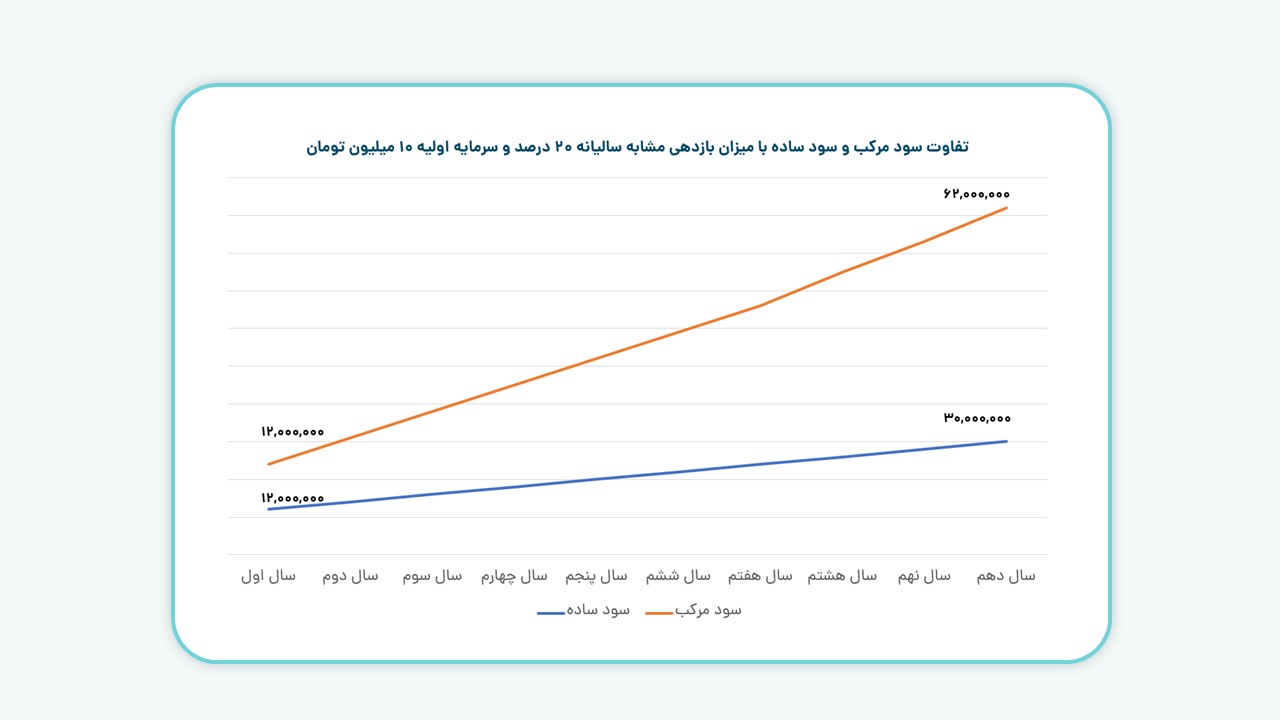

بدون داشتن یک نقشه راه مشخص، ممکن است در مسیر دستیابی به موفقیتهای مالی پایدار سرگردان شویم. پس رسیدن به این خواستهها نیاز به برنامهریزی دقیق، تعیین اهداف مشخص و پیروی از یک استراتژی مالی هوشمندانه دارد. این رویکرد به ما کمک میکند تا نه تنها به اهداف کوتاهمدت دست یابیم، بلکه زمینهساز موفقیتهای بلندمدت نیز باشیم. بهترین طرح سرمایهگذاری برای رشد سرمایه در بلندمدت، طرحی است که اثر سود مرکب بر سرمایه در آن لحاظ شود. سود مرکب به وضعیتی گفته میشود که هم به اصل سرمایه و هم به سودهای دریافت شده در گذشته، سود تعلق بگیرد. این امر میتواند در یک صندوق سرمایهگذاری مخصوص اهداف بازنشستگی محقق شود.

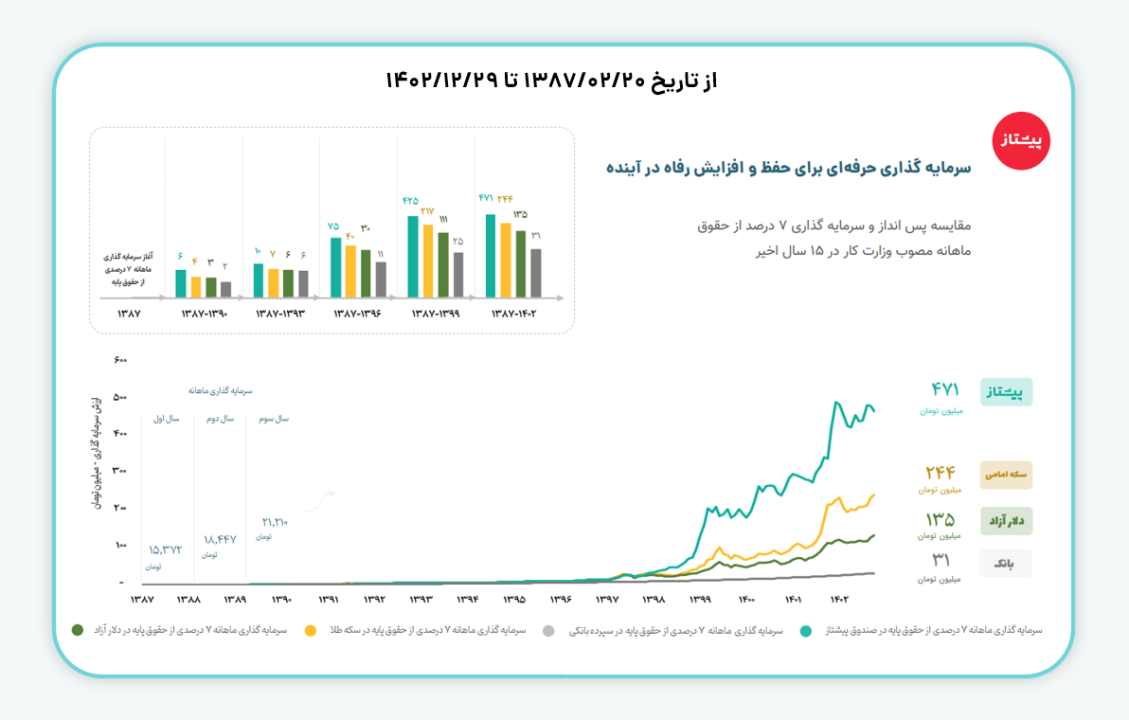

در تصویر زیر، میتوانید نتیجه مقایسه پسانداز و سرمایهگذاری در صندوق پیشتاز را در یک بازه ۱۵ ساله از تاریخ ۱۳۸۷/۰۲/۲۰ تا ۱۴۰۲/۱۲/۲۹ مشاهده کنید.

صندوقهای بازنشستگی در مقیاس جهانی جایگاه بسیار مهمی دارند. در پایان سال ۲۰۲۱ رقمی در حدود ۳۹ تریلیون دلار ارزش سرمایهگذاریهای مرتبط با بازنشستگی در ایالات متحده آمریکا بوده است. بخش زیادی از این مبلغ در طرحهای سرمایهگذاری بازنشستگی توسط شرکتها و موسسات بزرگ سرمایهگذاری خصوصی مانند بلک راک (Black Rock)، گریت-وست (Great-West Lifeco) و فیدلیتی (Fidelity Investment) مدیریت میشود.

در تصویر زیر، میتوانید طرحهای بازنشستگی شرکتهای معتبری همچون اپل، متا و تسلا را برای کارمندانشان مشاهده کنید.

ابزارهای سرمایه گذاری در ایران

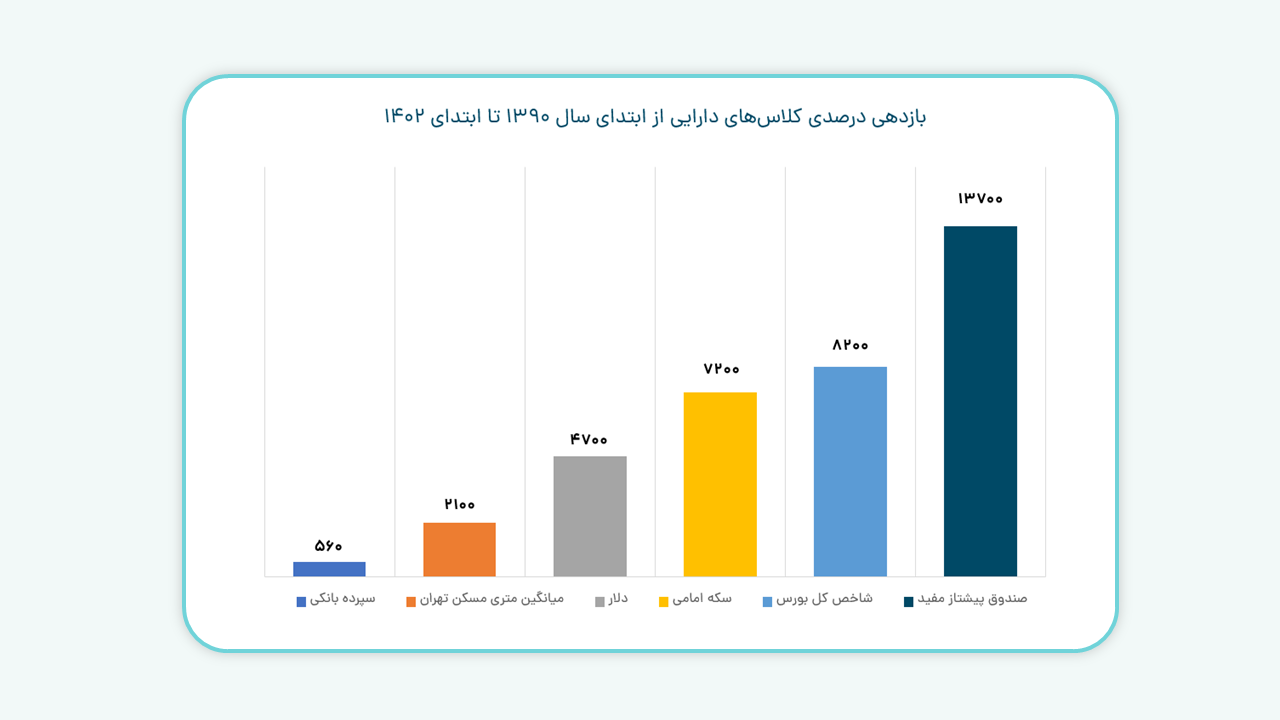

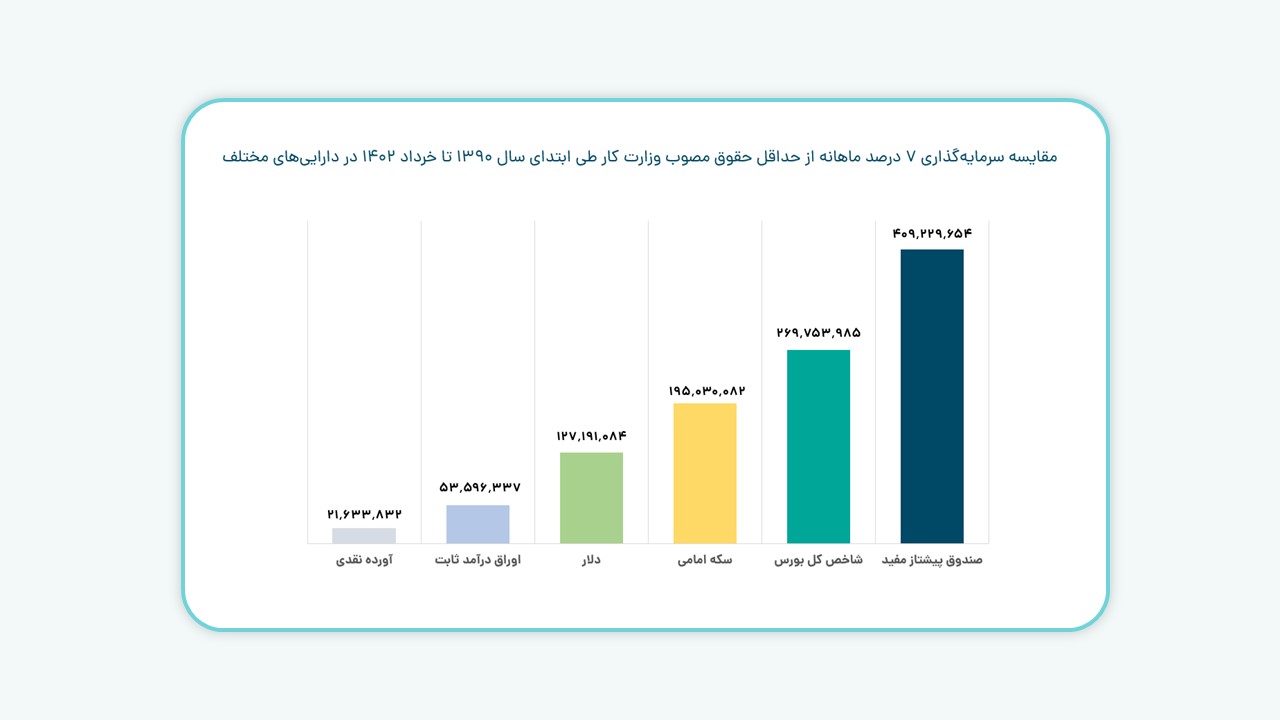

در ایران، ابزارهای متنوعی برای سرمایه گذاری وجود دارد. از جمله داراییهایی که در بین مردم محبوبیت بیشتری دارند، میتوان به مسکن، طلا، دلار، سپرده بانکی و اوراق با درآمد ثابت و سهام اشاره کرد. در نمودار زیر میتوان درصد بازدهی انواع دارایی در ایران را از ابتدای سال ۱۳۹۰ تا ابتدای سال ۱۴۰۲ مشاهده کرد:

با توجه به آمار بازدهی کسب شده، میتوان نتیجه گرفت که داراییهایی مثل صندوقهای سرمایهگذاری که تنوع بیشتر و مدیریت فعالتری دارند، بازدهی بهتری داشته و میتوانند گزینه مناسبتری جهت سرمایهگذاری بلندمدت، خصوصا برای اهدافی مثل بازنشستگی و تامین آتیه فرزندان باشند.

از طرفی با توجه به نقدینگی نسبتا زیاد مورد نیاز جهت سرمایهگذاری در برخی از انواع دارایی مثل مسکن و انواع سکه طلا و همچنین نقدشوندگی به مراتب پایینتر، صندوقهای سرمایهگذاری، گزینه مطلوبتری برای سرمایهگذاری با حداقل سرمایه و میزان نقدشوندگی بالا به شمار میروند.

صندوق بازنشستگی

به طور خلاصه، صندوق بازنشستگی یک صندوق ویژه سرمایهگذاری، مخصوص وجوهی است که برای استفاده در دوران بازنشستگی، سرمایهگذاری میشوند. هدف اصلی این صندوق، تامین آتیه سرمایهگذار در دوران بازنشستگی از طریق سرمایهگذاری مداوم و اصولی است. در این صورت، هر فرد برای دوران بازنشستگی خود به جای خرید سهام و اوراق بهادار، به صورت مستقیم سرمایه خود را به صندوق میسپارد و از فرصت کسب بازدهی مناسب بهرهمند میشود.

انواع صندوقهای بازنشستگی

صندوقهای بازنشستگی در ایران معمولا به نهادهای دولتی و عمومی تعلق داشته و مدیریت دارایی در آنها میتواند متفاوت باشد. صندوق سرمایهگذاری بازنشستگی تکمیلی با مدیریت حرفهای و هدفمند، ضمن ایجاد تنوع در ترکیب داراییها، سعی در کسب بازدهی مناسب برای دوران بازنشستگی دارد.

در حقیقت، مدیریت ریسک در این صندوقها نقش پررنگی دارد. تخصیص مناسب داراییها، میتواند سرمایه را در برابر جهشهای تورمی و نوسانات بازار بورس و طلا در دورههای رکود، با نوسانات کمتری رو به رو کند. از دیگر مزیتهای مهم صندوق سرمایهگذاری بازنشستگی تکمیلی، میتوان به استفاده بهینه از منابع در اختیار، وجود حسابرس، متولی و فعالیت تحت نظر سازمان بورس و اوراق بهادار اشاره کرد.

در حال حاضر صندوقهای بازنشستگی مختلفی در سطح کشور فعالیت دارند که موارد زیر از جمله آنها محسوب میشوند:

- صندوق بازنشستگی کشوری که مخصوص ذینفعان سازمان تامین اجتماعی است.

- صندوقهای بازنشستگی سازمانی و خصوصی که مخصوص کارمندان سازمانهای مختلف مانند وزارتخانهها، شرکتهای دولتی، بانکها و شرکتهای خصوصی است.

ترکیب دارایی صندوقهای بازنشستگی

ترکیب دارایی هر صندوق بازنشستگی میتواند طبق نظر مدیریت صندوق متفاوت باشد. یک صندوق بازنشستگی مناسب، بهتر است ارزش فعلی سرمایه را ابتدا در برابر تورم حفظ کند. سپس نسبت به کلاسهای دارایی دیگر مانند مسکن، طلا، شاخص کل بورس و دلار بازدهی بالاتری را کسب کند.

باید به این نکته توجه داشت که هر فردی با توجه به وضعیت و سبک زندگی، امکان پسانداز و ذخیره درآمد ماهانه خود برای اهداف آیندهنگرانه مثل بازنشستگی را ندارد. در این زمان، کارفرمایان میتوانند با تخصیص بخشی از درآمد شرکت و سرمایهگذاری بخشی از حقوق کارمندان به صورت ماهانه، به کارمندان خود در ایجاد اندوختهای مناسب برای آینده کمک کنند. این اقدام باعث ایجاد حس وفاداری بیشتر کارکنان نسبت به شرکت شده و در حفظ کارکنان وفادار موثر است. وجود کارکنان وفادار میتواند به افزایش اعتبار و محبوبیت یک سازمان در بین عموم، جذب نیروهای متخصص و بهبود بهرهوری سازمان کمک کند.

صندوق سرمایهگذاری بازنشستگی تکمیلی آتیه مفید

صندوق سرمایهگذاری بازنشستگی تکمیلی آتیه مفید با توجه به سابقه درخشان و طولانی سبدگردان مفید در بازار سرمایه میتواند گزینه مناسبی برای کارفرمایان، کارمندان و طرحهای آتیه اختیاری باشد.

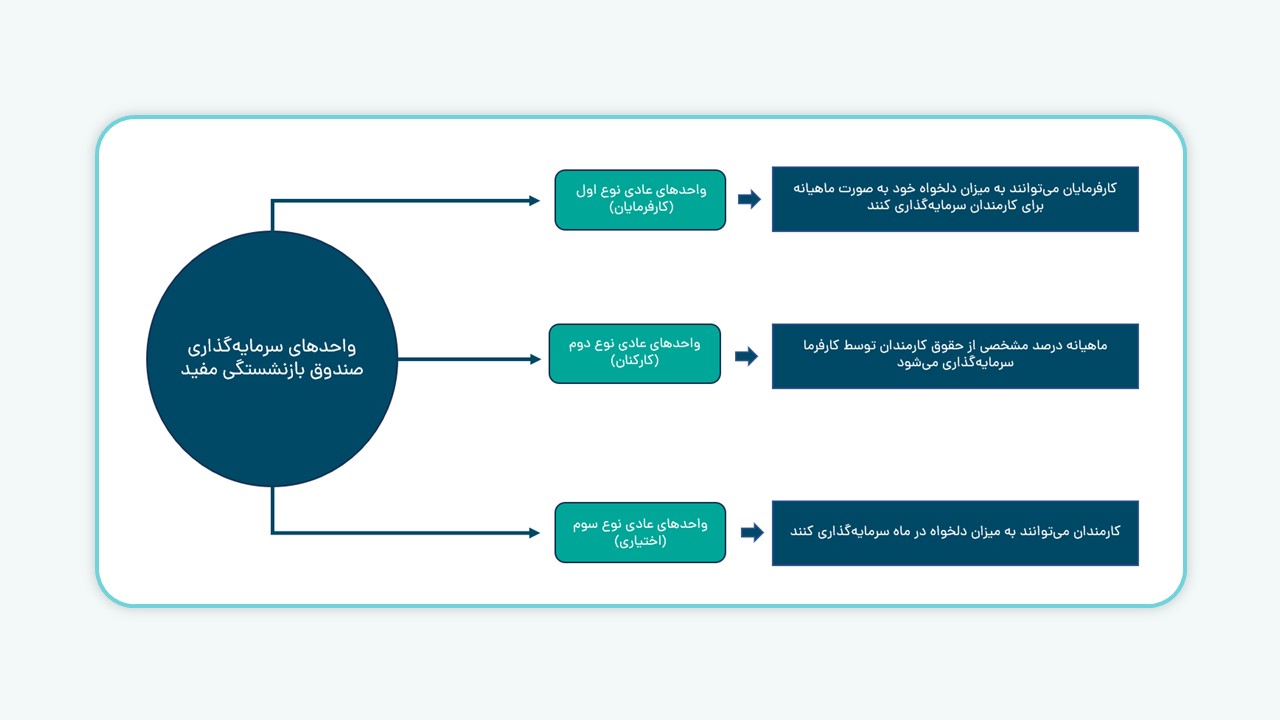

این صندوق دارای سه نوع واحد اصلی است؛ واحد اول مخصوص کارفرمایان، واحد دوم مخصوص کارمندان و واحد سوم مختص طرحهای اختیاری است.

واحدهای عادی نوع اول: واحدهایی هستند که طبق اعلام کارفرما، به نام کارفرما و با پرداخت معادل یا درصدی از مبلغ صدور واحدهای سرمایهگذاری عادی نوع دوم صادر میشوند.

واحدهای عادی نوع دوم: واحدهایی هستند که طبق اعلام کارفرما به نام نیروی کار صادر شده و نزد مدیر صندوق بهعنوان وثیقه نگهداری میشوند.

واحدهای عادی نوع سوم: واحدهایی است که سایر سرمایهگذاران، مطابق رویه پذیرهنویسی صدور و ابطال واحدهای سرمایهگذاری، با رعایت مقررات مندرج در اساسنامه و امیدنامه صندوق، در زمان پذیره نویسی یا در زمان فعالیت صندوق میتوانند اقدام به خرید آن کنند.

ترکیب داراییهای صندوق بازنشستگی تکمیلی آتیه مفید به این صورت است که حداقل ۷۰ درصد از کل داراییها باید به سهام و حق تقدم سهام، حداکثر تا ۲۰ درصد به گواهی سپرده کالایی مبتنی بر طلا و حداکثر ۲۵ درصد به اوراق با درآمد ثابت اختصاص پیدا کند.

لازم به ذکر است علاوه بر مفیداپ و ایزی تریدر از طریق سایت صندوق آتیه، و همچنین مراجعه حضوری به شعب کارگزاری مفید نیز امکان صدور و ابطال واحدهای عادی نوع سوم صندوق را خواهید داشت.

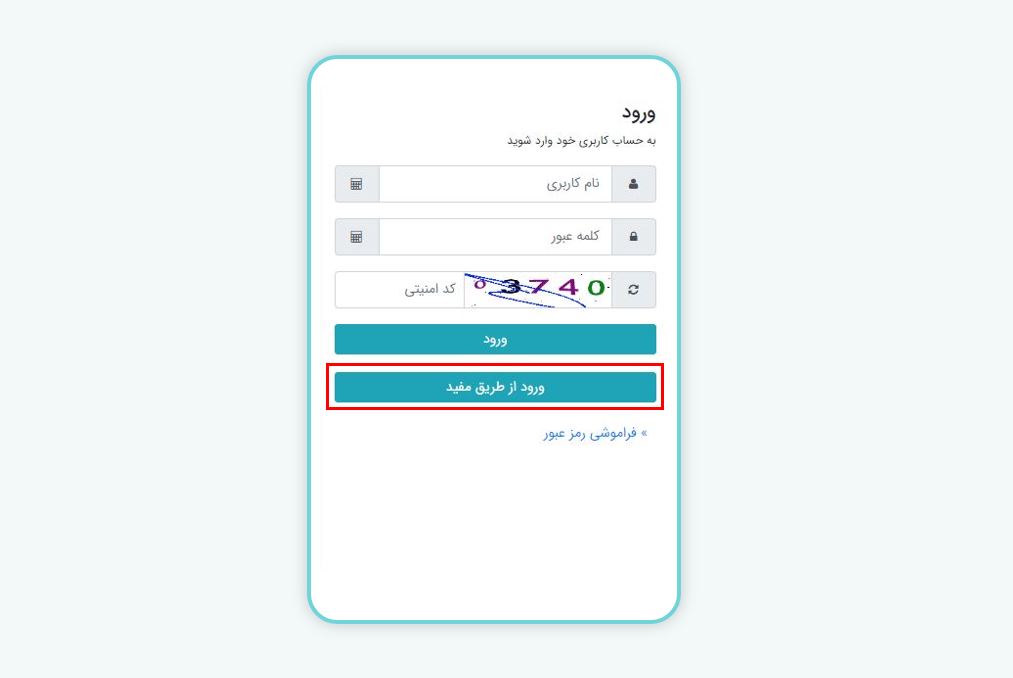

برای ورود به پنل کاربری سایت صندوق آتیه، ابتدا باید یکی از گزینه های «ورود، صدور واحد، ابطال واحد» را انتخاب کنید.

در صورتیکه نام کاربری و رمز عبور اختصاصی خود را به خاطر دارید، میتوانید وارد کاردکس صندوق شوید، در غیر اینصورت گزینه «فراموشی رمز عبور» را بزنید. پس از انتخاب این گزینه و انتخاب روش «بازیابی کلمه عبور با استفاده از شماره تلفن همراه»، دسترسی به نام کاربری و رمز عبور جدید برای شما فراهم خواهد شد.

نکته: برای ورود به پنل سایت صندوق، میتوانید از گزینه «ورود از طریق مفید» و با نام کاربری و رمز عبور یکپارچه مفید خود وارد سایت صندوق شوید.

هزینه صدور و ابطال در صندوق بازنشستگی تکمیلی آتیه مفید

هزینه صدور و ابطال در صندوق بازنشستگی تکمیلی آتیه مفید وجود ندارد. اما در صورتی که تاریخ ابطال واحدهای عادی نوع دوم و سوم برابر با بازههای زمانی زیر باشد، برای دارنده واحدهای صندوق، جریمه ابطال به صورت زیر در نظر گرفته خواهد شد.

• %۵ از قیمت ابطال، در صورتی که تاریخ ابطال 30 روز یا کمتر با تاریخ صدور گواهی سرمایهگذاری فاصله داشته

باشد.

• %۴ از قیمت ابطال، در صورتیکه تاریخ ابطال بیش از 30 روز و برابر یا کمتر از 60 روز با تاریخ صدور گواهی

سرمایهگذاری فاصله داشته باشد.

• %۳ از قیمت ابطال، در صورتی که تاریخ ابطال بیش از 60 روز و برابر یا کمتر از 90 روز با تاریخ صدور گواهی

سرمایهگذاری فاصله داشته باشد.

• %۲ از قیمت ابطال، در صورتی که تاریخ ابطال بیش از 90 روز و برابر یا کمتر ا ز 120 روز با تاریخ صدور گواهی

سرمایهگذاری فاصله داشته باشد.

• %۱ از قیمت ابطال، در صورتی که تاریخ ابطال بیش از 120 روز و برابر یا کمتر از 150 روز با تاریخ صدور گواهی

سرمایهگذاری فاصله داشته باشد.

نحوه برداشت وجه از صندوق بازنشستگی تکمیلی آتیه مفید

نحوه برداشت از این صندوق، به این صورت است که واحدهای سرمایهگذاری عادی اول و دوم در هر زمان صرفا بر اساس درخواست کارفرما قابلیت ابطال دارند. منابع حاصل از ابطال واحدهای سرمایهگذاری نوع اول و دوم در مواردی از قبیل بازنشستگی یا از کار افتادگی کامل، به خود نیروی کار، در زمان فوت نیروی کار به ورثه وی و در زمان اتمام همکاری، مطابق رویه توافقات نیروی کار و کارفرما ذیل موضوع بند ۱۵، تمام یا بخشی از آن به نیروی کار تعلق میگیرد.

این صندوق با سرمایهگذاری در داراییهای مختلفی نظیر سهام، گواهی سپرده کالایی سکه طلا و صندوقهای درآمد ثابت، سود سرمایهگذاری را به صورت مستقیم به بازنشستگان باز خواهد گرداند. کارفرمایان نیز میتوانند با سرمایهگذاری در این صندوق یا ارائه طرحهای بازنشستگی به کارکنان خود کمک کنند تا برای بازنشستگی خود سرمایهگذاری کرده و در نهایت از سود سرمایهگذاریهای صندوق بهرهمند شوند.

برای مشاهده امیدنامه صندوق و کسب اطلاعات بیشتر میتوانید به این لینک مراجعه کنید.

بازدهی سرمایهگذاری در صندوق بازنشستگی تکمیلی آتیه مفید

در ایران، طبق قانون کار افراد میتوانند با حداقل ۲۰ سال سابقه کار درخواست بازنشستگی داده و حداکثر میتوانند تا ۳۵ سال کار کنند. از طرفی، سن بازنشستگی برای آقایان در حال حاضر ۶۰ سال و برای بانوان ۵۷ سال است.

فرض کنید این صندوق چند سال پیش آغاز به کار کرده و بازدهی آن مشابه بازدهی صندوق پیشتاز بوده است. همچنین حداقل حقوق مصوب وزارت کار سالانه ۲۵٪ افزایش پیدا کرده باشد. در صورتیکه کارمندی بهصورت ماهانه و با برنامهریزی دقیق، تنها ۷ درصد از حداقل حقوق مصوب وزارت کار را در این طرح سرمایه گذاری میکرد، همچنین کارفرمای او با فرض مشارکت ۵۰ درصدی (۳.۵ درصد در ماه) مایل به شرکت در این طرح بود، سرمایه این فرد در طول مدتزمان ۱۲ سال و تا خرداد ماه سال ۱۴۰۲، به ۴۰۹ میلیون تومان رسیده بود.

مشارکت کارفرما در این طرح به این صورت است که به عنوان مثال اگر کارمندی از حقوق ماهانه خود مبلغ ۵۰۰ هزار تومان را در این طرح سرمایهگذاری کند، کارفرما نیز با فرض مشارکت ۵۰ درصد، باید مبلغ ۲۵۰ هزار تومان را به مبلغ اولیه فرد اضافه کرده و در مجموع ۷۵۰ هزار تومان در ماه برای کارمند در صندوق سرمایهگذاری خواهد شد.

یک نکته مهم

با فرض توانایی سرمایهگذاری ماهانه در بازارهای مختلف تنها با ۷ درصد حقوق وزارت کار، در نمودار زیر میتوانید مشاهده کنید که اگر تنها ۷ درصد از حداقل حقوق مصوب وزارت کار با مشارکت ۵۰ درصدی کارفرما (۳.۵ درصد در ماه) در ابتدای سال ۱۳۹۰ را بهصورت ماهانه در انواع مختلف داراییها سرمایهگذاری میکردید، چه نتیجهای به دست میآمد.

با توجه به نمودار بالا، داشتن پسانداز، به تنهایی نمیتواند گزینه مناسبی برای استفاده در دوران بازنشستگی باشد. همانطور که مشاهده میشود، بازدهی سرمایهگذاری در داراییهایی مانند طلا، سهام و صندوقهای سرمایهگذاری سهامی، به طور چشمگیری بالاتر از سپرده بانکی و دلار است. از این جهت، صندوق سرمایهگذاری بازنشستگی تکمیلی آتیه مفید با هدف کسب بازدهی بالاتر نسبت به سایر کلاسهای دارایی و مدیریت ریسک، ترکیبی متنوع از داراییهایی مانند سهام، طلا و اوراق با درآمد ثابت را دارد. همانطور که در ابتدا اشاره شد، اثر سود مرکب بر سرمایه میتواند بازدهی سرمایهگذاری را در بلندمدت نسبت به سود ساده متمایز کند.

درواقع سود مرکب به وضعیتی اطلاق میشود که هم به اصل سرمایه و هم به سودهای دریافت شده در گذشته، سود تعلق بگیرد. در مقابل، سود ساده به وضعیتی اطلاق میشود که فقط به اصل سرمایه شما سود تعلق بگیرد. یعنی به سودهایی که در گذشته کسب کردید، سودی تعلق نخواهد گرفت.

به طور مثال…

میتوان در نمودارهای زیر مشاهده کرد که اگر فردی با سرمایه اولیه ۱۰ میلیون تومان و نرخ بهره ثابت ۲۰ درصد، در طول ۱۰ سال سرمایهگذاری انجام دهد، نتیجه بازدهی او در دو حالت مرکب و ساده چطور خواهد شد:

در واقع اثر سود مرکب باعث میشود که سرمایه اولیه بازدهی چند برابری در آینده داشته باشد. تاثیرگذاری اثر سود مرکب در سال دهم سرمایهگذاری کاملا ملموس است. به طوری که بازدهی در سال دهم نسبت به سال اول بیش از پنج برابر است. در صورتی که در سود ساده، رشد سرمایه در مدت زمان مشابه تنها سه برابر بوده است.

میتوان بیان کرد که رشد بازار بورس متناسب با رشد اقتصادی و رشد تورم است. همین امر باعث میشود که این بازار در بلندمدت، بازدهی بالاتری نسبت به سایر داراییها داشته باشد.

اما، باید به این نکته توجه داشت که میزان بازدهی صندوق سرمایهگذاری بازنشستگی تکمیلی آتیه مفید با توجه به ترکیب دارایی متنوع و همچنین مدل متفاوت سرمایهگذاری متناسب با مشارکت کارفرما در این طرح، کاملا میتواند نتیجه بهتری در قیاس با صندوقهای سرمایهگذاری سهامی یا مختلط داشته باشد.

چرا سرمایه گذاری در صندوق سرمایه گذاری بازنشستگی تکمیلی آتیه مفید؟

کارگزاری مفید، تجربه بسیار ارزشمندی در خدمات مدیریت دارایی در سالهای اخیر کسب کرده است. میتوان نتیجه این عملکرد را در بازدهی صندوقهای تحت مدیریت، تعداد سرمایهگذاران، داراییهای تحت مدیریت و تعداد صندوقهای سرمایهگذاری متناسب با نیاز فعالان بازار سرمایه مشاهده کرد.

صندوق بازنشستگی تکمیلی آتیه مفید میتواند شما را در تحقق اهداف بلندمدت خود کمک کرده تا در دوران بازنشستگی امنیت مالی و آرامش خاطر بیشتری داشته باشید.

تماشا کنید: آنچه باید درباره اولین صندوق بازنشستگی تکمیلی بدانیم

سوالات متداول

صندوق بازنشستگی یک صندوق ویژه سرمایهگذاری، مخصوص وجوهی است که برای استفاده در دوران بازنشستگی، پسانداز میشود. هدف اصلی این صندوق، تامین آتیه سرمایهگذار در دوران بازنشستگی از طریق سرمایهگذاری مداوم و اصولی است.

صندوق بازنشستگی تکمیلی مفید یکی از انواع صندوقهای سرمایهگذاری است که با مدیریت حرفهای دارایی سعی در ایجاد اندوخته مناسب مخصوص دوران بازنشستگی کرده و دارای سه نوع واحد سرمایهگذاری است.

مشارکت کارفرما در این طرح به این صورت است که به عنوان مثال اگر کارمندی از حقوق ماهانه خود مبلغ ۵۰۰ هزار تومان را در این طرح سرمایهگذاری کند، کارفرما نیز باید مبلغ ۲۵۰ هزار تومان (با فرض مشارکت ۵۰ درصدی کارفرما) را به مبلغ اولیه فرد اضافه کرده و در مجموع ۷۵۰ هزار تومان در ماه برای کارمند در صندوق سرمایهگذاری خواهد شد.

برداشت وجه از صندوق آتیه مفید، برای واحدهای سرمایهگذاری عادی اول و دوم با توجه به درخواست کارفرما قابلیت ابطال دارند. همچنین امکان ابطال و برداشت وجه برای واحدهای عادی نوع سوم از طریق ایزیتریدر در بخش سرمایهگذاری و مفیداپ امکانپذیر است.

با سلام با توجه به اینکه مفید با داشتن کارشناسان خبره در امر سرمایه گذاری همیشه راه کارهای ارزشمند ارایه مینماید جای تشکر دارد وکاش صندوقهای بازنشستگی نیز از این راه کارها تبعیت مینمودن.ضمنا آیا بازنشستگان میتوانند از این سرمایه گذاری نیز استفاده کنند.با تشکر

با سلام.

این صندوق دارای سه نوع واحد اصلی است؛ واحد اول مخصوص کارفرمایان، واحد دوم مخصوص کارمندان و واحد سوم مختص طرحهای اختیاری است. واحدهای نوع سوم قابل سرمایه گذاری برای عموم است و واحدهای این صندوق را از طریق مفید اپ، سایت صندوق آتیه و قسمت سرمایه گذاری در ایزی تریدر میتوانید خریداری نمایید.

چگونه در این طرح شرکت کنیم ؟

سلام.

صندوق سرمایه گذاری بازنشستگی تکمیلی آتیه مفید سه نوع واحد دارد که واحد نوع اول و دوم توسط کارفرما صادر میشود و واحدهای نوع سوم برای تمامی افراد قابل سرمایه گذاری است.

در حال حاضر امکان صدور و ابطال واحدهای این صندوق از طریق مفید اپ، سایت صندوق آتیه و قسمت سرمایه گذاری در ایزی تریدر فراهم است.

سپاس از کارگزاری مفید و از زحمات شما

با سلام.

از اینکه همراه ما هستید، سپاسگزاریم.

کاش علاوه بر افراد حقوقی، برای افرادی که حداقل عضو مفید هستند نیز فعال شود این طرح. تشکر

سلام.

صندوق سرمایه گذاری بازنشستگی تکمیلی آتیه مفید سه نوع واحد دارد که واحد نوع اول و دوم توسط کارفرما صادر میشود و واحدهای نوع سوم برای تمامی افراد قابل سرمایه گذاری است.

در حال حاضر امکان صدور و ابطال واحدهای این صندوق از طریق مفید اپ، سایت صندوق آتیه و قسمت سرمایه گذاری در ایزی تریدر فراهم است.

سلام از چه سنی تا حداکثر سن جهت سرمایه گذاری چقدر است با تشکر

با سلام.

محدودیت سنی جهت سرمایه گذاری در این صندوق وجود ندارد.

سلام وقت بخیر. در این طرح محدودیت خاصی در تعداد نفرات هست. شرکتهای کوچک هم میتوانند استفاده کنند؟

سلام.

صندوق سرمایه گذاری بازنشستگی تکمیلی آتیه مفید سه نوع واحد دارد که واحد نوع اول و دوم توسط کارفرما صادر میشود و واحدهای نوع سوم برای تمامی افراد قابل سرمایه گذاری است.

لطفا جهت کسب اطلاعات بیشتر درخواست «مشاوره رایگان» ثبت کنید تا در اسرع وقت مشاوران ما با شما تماس گرفته و راهنماییهای لازم را خدمت شما ارائه کنند.

سلام وقت بخیر

می خواستم بپرسم ، سرمایه گذاری در صندوق سرمایه گذاری آتیه مفید از چه تاریخی شروع میشود ؟!

سلام.

در حال حاضر امکان صدور و ابطال واحدهای این صندوق از طریق مفید اپ، سایت صندوق آتیه و قسمت سرمایه گذاری در ایزی تریدر فراهم است.

من متوجه تفاوت این طرح (واحد های نوع سوم حقیقی) با بقیه صندوق ها نشدم. فرض کنید من هر ماه مقداری از پس اندازم رو صندوق پیشتاز بخرم، یا آتیه مفید؟! چه فرقی می کند؟

سلام.

این صندوق همانند صندوق پیشتاز جزو صندوقهای سهامی محسوب میشود و از نظر دارایی با صندوقهای سهامی دیگر کارگزاری مفید متفاوت است و همچنین مدل متفاوت سرمایهگذاری متناسب با مشارکت کارفرما در این طرح، کاملا میتواند نتیجه بهتری در قیاس با صندوقهای سرمایهگذاری سهامی یا مختلط داشته باشد.

لطفا جهت کسب اطلاعات بیشتر و دریافت «مشاوره رایگان» از طریق لینک مربوطه درخواست خود را ثبت کنید تا مشاوران در اسرع وقت با شما تماس بگیرند.

آیا هر زمان که بخواهیم میتوانیم صندوق را ابطال کنیم؟ ابطال صندوق مانند سایر صندوقهاست؟ یعنی مبلغ ابطال بصورت آنلاین اعلام می شود؟

سلام

واحدهای نوع اول و دوم توسط کارفرما صادر و بعد از اتمام همکاری ابطال انجام میشود.

در خصوص واحدهای نوع سوم، چنانچه فاصله زمانی ابطال واحدهای صندوق نسبت به صدور آنها کمتر از پنج ماه باشد، علاوه بر هزینه ثابت، جریمه ابطال هر واحد دریافت میشود.

در حال حاضر امکان ثبت درخواست ابطال از سایت صندوق آتیه، مفید اپ و قسمت سرمایه گذاری در ایزی تریدر وجود دارد.

سلام

میخواستم بدونم این صندوق هم مثل پذیره نویسی و صندوقهای دیگر مدتی بسته میماند و بعد قابل معامله در بازار هست؟ یا فرق میکنه؟

سلام

بعد از اتمام پذیره نویسی، در خصوص زمان بازگشایی صندوق در شبکههای اجتماعی اطلاع رسانی انجام خواهد شد.

پس از بازگشایی صندوق میتوانید واحدهای آن را از طریق اپ مفید، سایت صندوق و قسمت سرمایه گذاری در ایزی تریدر خریداری نماید زیرا این صندوق از نوع صدور و ابطالی بوده و قابل معامله در بازار نیست.

اطلاعات ناکافیه اینکه چقدر سرمایه گزاری کنیم ؟ چقدر گیرمون میاد ؟ ایا حقوق میگیریم ؟ یا پول سرمایه گزاری میگیریم ؟ چندسال سرمایه گزاری کنیم چقدر گیرمون میا؟ یه جدولی یه نموداری یه چیزی نشون بدید ببینیم چیه ؟ شاید هم منظورتون صندوق درامد ثابته ؟

سلام.

حداقل مبلغ سرمایه گذاری در این صندوق ۱۰۰ هزار تومان است و این صندوق پرداخت سود دورهای یا پرداخت حقوق ندارد.

این صندوق یک صندوق سهامی بوده و ترکیب دارایی متفاوتی دارد. توصیه میشود در خصوص صندوقهای سرمایه گذاری دید بلند مدت داشته باشید.

شما میتوانید با ثبت درخواست مشاوره رایگان از سایت کارگزاری مفید، منتظر تماس مشاوران ما باشید تا راهنماییهای لازم خدمت شما ارائه شود.

سلام.میتونم یک بار یا هر زمانی ک دوست داشته باشم مبلغی رو بابت این صندوق اختصاص بدم، یا ماهیانه باید واریز کرد!؟

سلام.

هر زمان مایل باشید میتوانید صدور مجدد را از بخش سرمایه گذاری در برنامه ایزی تریدر اربیس، سایت صندوق آتیه و یا مفیداپ انجام دهید.