صندوق سهامی چیست؟

صندوق سهامی (Stock Fund) نوعی صندوق سرمایهگذاری است که حداقل ۷۰ درصد از داراییهای خود را در سهام شرکتهای بورسی یا فرابورسی سرمایهگذاری میکند. به همین دلیل به آن صندوق سهامی گفته میشود. این صندوقها با مدیریت حرفهای، ریسک سرمایهگذاری را کاهش میدهند و امکان کسب بازدهی مطلوب از رشد بورس را فراهم میکنند.

دسترسی سریع به مطالب

مزایا و معایب صندوق سهامی

از جمله مزایای صندوق سهامی میتوان به موارد زیر اشاره کرد:

- کاهش ریسک سرمایهگذاری به کمک مدیریت حرفهای

- امکان کسب بازدهی مطلوب از رشد بورس

- نقدشوندگی بالا

از جمله معایب صندوق سهامی میتوان به موارد زیر اشاره کرد:

- نوسانات بالای قیمت سهام

- ریسک بالاتر نسبت به سایر صندوقهای سرمایهگذاری

این صندوقها با توجه به تعداد واحدهایی که مجاز به انتشار هستند، به دو دسته بزرگ و کوچک تقسیمبندی میشوند. در صندوقهای کوچک تعداد واحدهای سرمایهگذاری قابلانتشار حداقل پنج هزار و حداکثر ۵۰ هزار واحد سرمایهگذاری بوده و در نوع بزرگ، این ارقام بین ۵۰ هزار و ۵۰۰ هزار واحد سرمایهگذاری است. ارزش اسمی هر واحد سرمایهگذاری در آغاز بکار صندوق معادل یکمیلیون ریال است.

صندوق های سهامی مناسب چه افرادی هستند؟

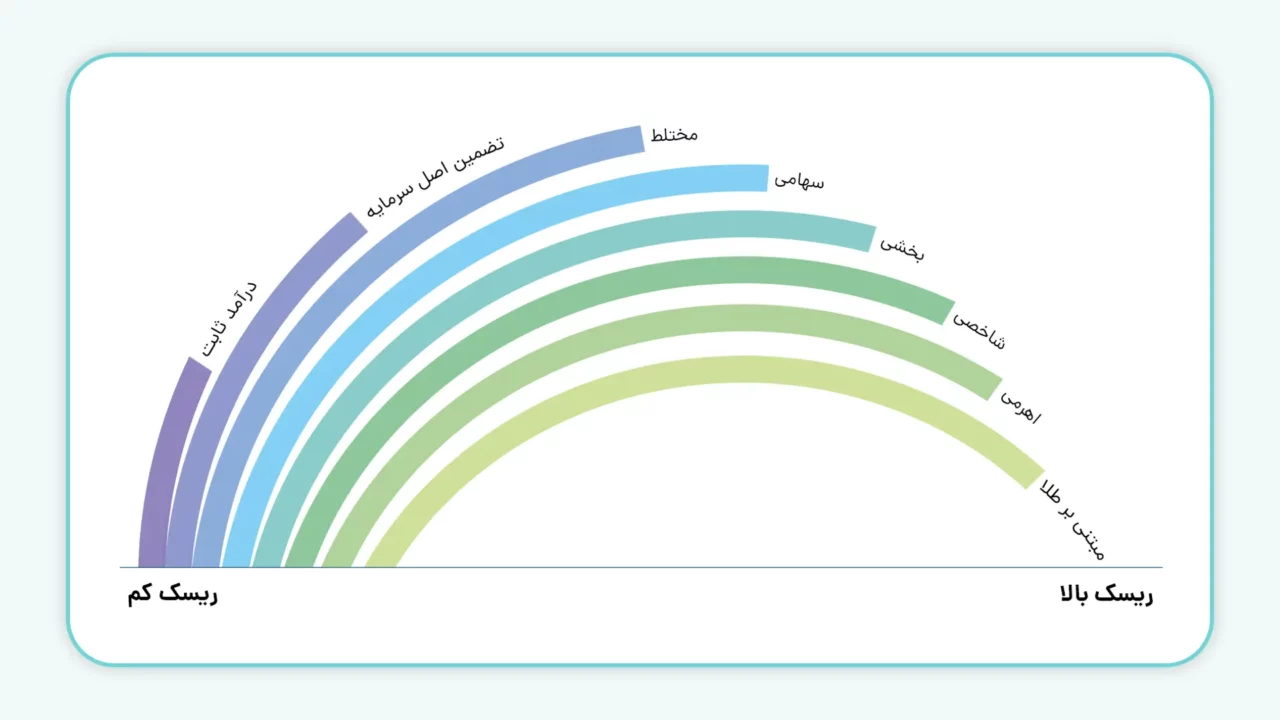

صندوق های سرمایه گذاری در سهام حداقل ۷۰ درصد منابع مالی خود را در سهام شرکتها سرمایهگذاری میکنند. بنابراین ریسک سرمایهگذاری در این صندوقها در مقایسه با صندوقهای با درآمد ثابت و مختلط بیشتر و همچنین احتمال کسب بازدهی بالاتر در این نوع صندوقها نیز بیشتر است. این مدل سرمایهگذاری مناسب افرادی است که دارای قدرت ریسکپذیری بالاتری بوده، دید بلندمدت به سرمایه گذاری خود داشته و درعینحال تخصص و یا فرصت کافی برای سرمایهگذاری در بورس را ندارند. لازم است بدانید که صندوق های سرمایه گذاری سهامی در استراتژی سرمایهگذاری خود با یکدیگر متفاوت هستند و ممکن است محافظهکارانه، میانهرو یا تهاجمی باشند.

با گذشت زمان هرچه عملکرد صندوق موفقتر باشد، ارزش واحدهای آن صندوق هم افزایش پیدا میکند. در مقابل اگر صندوق عملکرد مناسبی نداشته باشد، ممکن است ارزش واحدهای سرمایهگذاری صندوق رشد مناسبی نداشته و حتی کاهش هم داشته باشد. در صندوقها معمولا با گذشت زمان و افزایش ارزش واحد صندوقها با تقسیم هر واحد به تعدادی واحد کوچکتر، قیمت هر واحد در سطح مناسبتری قرار میگیرد تا برای افراد بیشتری امکان سرمایهگذاری وجود داشته باشد.

برای مثال، ارزش واحد صندوقی را در نظر گیرید که از ۱۰۰ هزار تومان در طی چند سال به مبلغ ۱۵ میلیون تومان رسیده است. با تقسیم هر واحد صندوق به ۱۰۰ واحد هم اکنون ارزش هر واحد صندوق برابر ۱۵۰ هزار تومان شده و برای سرمایهگذاری افراد بیشتری مناسب است اما در اصل سرمایه دارندگان فعلی واحدهای صندوق تغییری ایجاد نشده است.

گفتنی است براساس آمار منتهی به تیر ۱۴۰۲ تعداد صندوق های سهامی حدود ۱۰۷ صندوق و ارزش روز داراییهای آنها در مجموع برابر با ۹۳ هزار میلیارد تومان است.

بیشتر بخوانید: اهمیت سرمایه گذاری برای کودکان

صندوق های سهامی کارگزاری مفید

کارگزاری مفید با ارائه هفت صندوق سهامی، یک صندوق سرمایه گذاری شاخصی، دو صندوق مختلط، سه صندوق درآمد ثابت، یک صندوق اهرمی، یک صندوق تضمین اصل سرمایه، یک صندوق طلا و دو صندوق بخشی طیف وسیعی از گزینههای سرمایه گذاری را در اختیار سرمایهگذاران قرار داده است.

نکته: در صورتیکه در خصوص ریسک سرمایهگذاری در صندوقها نیاز به راهنمایی دارید، میتوانید از مطلب «صندوق سرمایه گذاری بدون ریسک» استفاده کنید.

پیشتاز

صندوق پیشتاز، اولین صندوق سرمایهگذاری کارگزاری مفید، در اردیبهشت ماه ۱۳۸۷ بهعنوان یک صندوق سهامی فعالیت خود را آغاز کرد. صندوق پیشتاز اکثر داراییهای خود را در سهام شرکتهای بورسی و فرابورسی سرمایهگذاری میکند. به همین دلیل، ارزش هر واحد از این صندوق با توجه به ارزش سهام شرکتهایی که در آن سرمایهگذاری شده است، تغییر میکند.

پیشرو

صندوق پیشرو، در تاریخ ۳۱ فروردین ۱۳۹۰ فعالیت خود را آغاز کرد و بهسرعت به یکی از بزرگترین صندوقهای سرمایهگذاری کشور تبدیل شد. این صندوق با مدیریت حرفهای و سرمایهگذاری در طیف وسیعی از سهام شرکتهای مختلف، توانسته است در شرایط مختلف بازار، بازدهی مناسبی کسب کند.

امید توسعه

صندوق امید توسعه، دیگر صندوق سهامی کارگزاری مفید، در تاریخ ۶ اسفند ۱۳۹۱ فعالیت خود را آغاز کرد. این صندوق با پرداخت سود ثابت به نسبت تعداد دارایی سهام هر فرد در پانزدهم هر ماه، از سایر صندوقهای سهامی کارگزاری مفید متمایز میشود.

اطلس

صندوق سرمایهگذاری توسعه اندوخته آینده، یک صندوق سهامی تحت مدیریت کارگزاری مفید است که با نماد اطلس در بازار سرمایه فعالیت میکند. این صندوق بهعنوان یک صندوق قابل معامله (ETF)، همواره سبدی از سهام ارزشمند بورس را در اختیار دارد.

چگونه در صندوق سهامی سرمایهگذاری کنیم؟

صندوقهای سرمایهگذاری به دو دسته صدور و ابطالی و قابل معامله (ETF) تقسیم میشوند. صندوق شاخصی آرام از نوع قابل معامله (ETF) است که خرید و فروش واحدهای آن از طریق سامانههای معاملات آنلاین کارگزاریها مانند ایزی تریدر و مفیدآنلاین انجام میشود. شما میتوانید مشابه فرایند معاملات سهام، نماد صندوق (ETF) مدنظر را در سامانههای معاملاتی آنلاین جستجو کرده و سفارش خود را برای خرید و فروش آن ثبت کنید.

سرمایهگذاری در صندوقهای سهامی مفید، از طریق سامانههای معاملاتی آنلاین مانند مفیدآنلاین، ایزی تریدر و مفید اپ امکانپذیر است. لازم به ذکر است که ابتدا باید ثبتنام و احراز هویت سجام خود را تکمیل کرده باشید.

سوالات متداول

صندوق های سرمایه گذاری نهادهایی مالی هستند که توسط متخصصین بازار سرمایه و زیر نظر سازمان بورس فعالیت میکنند. زمانی که شما واحدهای صندوقهای سرمایه گذاری را خریداری میکنید، در واقع مدیریت دارایی خودتان را به یک تیم حرفهای و باتجربه میسپارید. این تیم با توجه به شناختی که از بازار سرمایه دارد، میتواند بازده مناسبی را در ازای ریسکی که می پذیرید برای شما ایجاد کند.

صندوق های سرمایه گذاری در سهام یکی از انواع صندوق های سرمایه گذاری هستند که حداقل ۷۰ درصد منابع مالی خود را در سهام شرکتها سرمایهگذاری میکنند.

از آنجایی که بخش عمده دارایی این صندوق ها، در سهام سرمایه گذاری میشود، ریسک و بازده مورد انتظار بالاتری در مقایسه با صندوق های مختلط و درآمد ثابت دارند.

سلام..در صنوق سرمایه گذاری فرمودید ۷۰ درصد سبد رو سهام شرکتها تشکیل میدهد ۳۰درصد دیگه چطور سرمایه گذاری میشود

با سلام

صندوقهای سهامی، نوعی از صندوقهای سرمایهگذاری میباشند که عمده سبد دارایی آن را سهام شرکتهای بورسی تشکیل میدهد. ترکیب دارایی این صندوقها حدود ۷۰ درصد سهام و مابقی نقد، اوراق مشارکت، اوراق بانکی و … است.

بنابراین ریسک سرمایهگذاری در این صندوقها در مقایسه با صندوقهای با درآمد ثابت و مختلط بیشتر و همچنین احتمال کسب بازدهی بالاتر در این نوع صندوقها نیز بیشتر است. سرمایهگذاری در صندوقهای سهامی مناسب افرادی است که دارای قدرت ریسکپذیری بالاتری بوده، دید بلندمدت به سرمایهگذاری خود داشته و درعین حال تخصص و یا فرصت کافی برای سرمایهگذاری در بورس را ندارند.

چطور میشود در این صندوق سهامدار شویم؟؟

با سلام

جهت سرمایهگذاری در صندوقهای قابلمعامله (ETF)، میتوانید واحد های آنها را در ساعات ۰۹:۰۰ پیش از ظهر الی ۰۳:۰۰ بعد از ظهر از طریق سامانههای معاملاتی خرید و فروش کنید.

جهت شروع سرمایه گذاری در صندوقهای صدور و ابطالی میتوانید از اپلیکیشن «مفید»، سایت صندوق مربوطه و بخش سرمایه گذاری در ایزیتریدر استفاده نمایید.

بهره مند شدم ممنونم

با سلام

همراهی شما مایه افتخار ماست. با تشکر

سلام. پرداخت ثابت ماهانه در صندوق امید توسعه به چه صورت است؟

با سلام

سرمایهگذاران صندوق «امید توسعه» در پانزدهم هر ماه سود ثابتی به نسبت تعداد واحد خریداری شده دریافت میکنند.

سود قابل تقسیم در پایان هر دوره تقسیم سود متغیر بوده و حداکثر معادل یک درصد متوسط ارزش خالص دارایی های صندوق در ٩٠ روز گذشته آن خواهد بود.

جهت بررسی دقیقتر میتوانید بخش «گزارش تقسیم سود» را در سایت صندوق امید توسعه بررسی نمایید و مقاله «صندوق سرمایهگذاری امید توسعه» را مطالعه کنید.

سلام.

آیا در صندوق ممتاز میتوان هر موقع که تمایل داشتم مبلغی را که سرمایه گذاری کردهام برداشت کنم؟

با سلام

پس از صدور واحد صندوق ممتاز، امکان ابطال واحدهای خریداری شده را از طریق سایت صندوق ممتاز خواهید داشت و ابطال صندوق های سهامی و مختلط ۲ الی ۳ روز کاری زمان بر میباشد.

لازم به ذکر است، هزینههای مربوط به ابطال واحدهای صندوق ممتاز، به دو بخش ثابت و متغیر تقسیم میشود. هزینه ثابت ابطال در هر مرحله (و بدون توجه به تعداد واحدهایی که قرار است ابطال شود)، مبلغ دو هزار تومان است.

چنانچه فاصله زمانی ابطال واحدهای صندوق ممتاز نسبت به صدور آنها کمتر از ۳۰ روز باشد، علاوه بر هزینه ثابت ابطال، جریمه ابطال هر واحد نیز که معادل یک درصد از قیمت ابطال آن است از سرمایهگذار دریافت میشود.

جهت کسب اطلاعات بیشتر مقاله «صندوق سرمایهگذاری ممتاز» را مطالعه نمایید.

سلام، وقت بخیر

چرا تعداد صندوق ها زیاد است ، مگر همه آن مربوطه به کارگزاری مفید نمی باشد؟ چرا مثلا 4 صندوق سهامی وحود دارد، هر یک از ان ها توسط چه کسی مدیریت می شود ؟

با سلام

با توجه به سهمهایی که داخل پرتفوی صندوقها وجود دارند، بازدهی آنها متفاوت خواهد بود و در نتیجه با توجه به داراییهای موجود در صندوق، ریسک سرمایهگذاری در آنها نیز متفاوت میباشد.

همچنین با مراجعه با سایت صندوق مورد نظر میتوانید مدیر صندوق، حسابرس و مدیران سرمایهگذاری و غیره را مشاهده نمایید.

در صورت تمایل به دریافت مشاوره رایگان سرمایهگذاری در خصوص صندوقها میتوانید در سایت کارگزاری مفید، گزینه «مشاوره رایگان سرمایهگذاری» را انتخاب نموده و شماره همراه خود را ثبت نمایید تا مشاوران ما با شما تماس بگیرند.

جهت کسب اطلاعات بیشتر مقاله «صندوق سرمایهگذاری کارگزاری مفید در یک نگاه» را مطالعه نمایید.

با سلام. محل دقیقی که میزان سود خالص صندوق ها معلوم میشود کجاست؟ چرا هر قدر میزان اندوخته بالا می رود ، میزان سود در کاردتکس کاهش پیدا میکند؟ سوال پایانی عددی که در قسمت صندوق من نشان داده میشود عدد خالص اندوخته است یا جمع اندوخته با سود است ؟ ممنون میشم واضح پاسخ بدید

با سلام

جهت آگاهی از سود صندوق مورد نظر میتوانید در سایت صندوق مربوطه از قسمت «گزارشهای صندوق» بازدهی دورهای آن را با توجه به تاریخی که مد نظر دارید، مشاهده نمایید.

همچنین در اپلیکیشن مفید، امکان مشاهده سود و دارایی موجود در صندوق وجود دارد.

لازم به ذکر است، بازدهی صندوقهای سهامی متاثر از شرایط بازار و وضعیت بازدهی داراییهایی است که در آن سرمایهگذاری میکنند، بر همین اساس بازدهی آنها وابسته به شرایط بازار سرمایه متغیر بوده و میبایست دیده بلند مدت به صندوقهای سرمایهگذاری داشته باشید.

همچنین جهت بهرهمندی از مشاوره سرمایهگذاری در خصوص صندوقهای کارگزاری مفید میتوانید در سایت کارگزاری مفید، گزینه «مشاوره رایگان سرمایهگذاری» را انتخاب نموده و شماره همراه خود را ثبت نمایید تا مشاوران ما با شما تماس بگیرند.

جهت کسب اطلاعات بیشتر مقاله «صندوق سرمایهگذاری کارگزاری مفید در یک نگاه» را مطالعه نمایید.

سلام ودرود من حالا ۵۰هزار واحد از پیشتاز بخرم به دید ۵سال چ تارگتی میتونم برای خودم در نظر بگیرم

سلام

با توجه به اینکه بازدهی صندوق پیشتاز به شرکتهایی که در آن سرمایهگذاری شده است بستگی دارد، متغیر است. برای بررسی بازدهی صندوق پیشتاز میتوانید به سایت صندوق پیشتاز، بخش گزارش صندوق بخش بازده صندوق مراجعه نمایید.

جهت دریافت اطلاعات بیشتر لطفا در سایت جامع آموزش کارگزاری مفید درخواست مشاوره ثبت و منتظر ارتباط همکاران بمانید.