انواع روش های سرمایه گذاری در بورس

آنچه در این مطلب میخوانید:

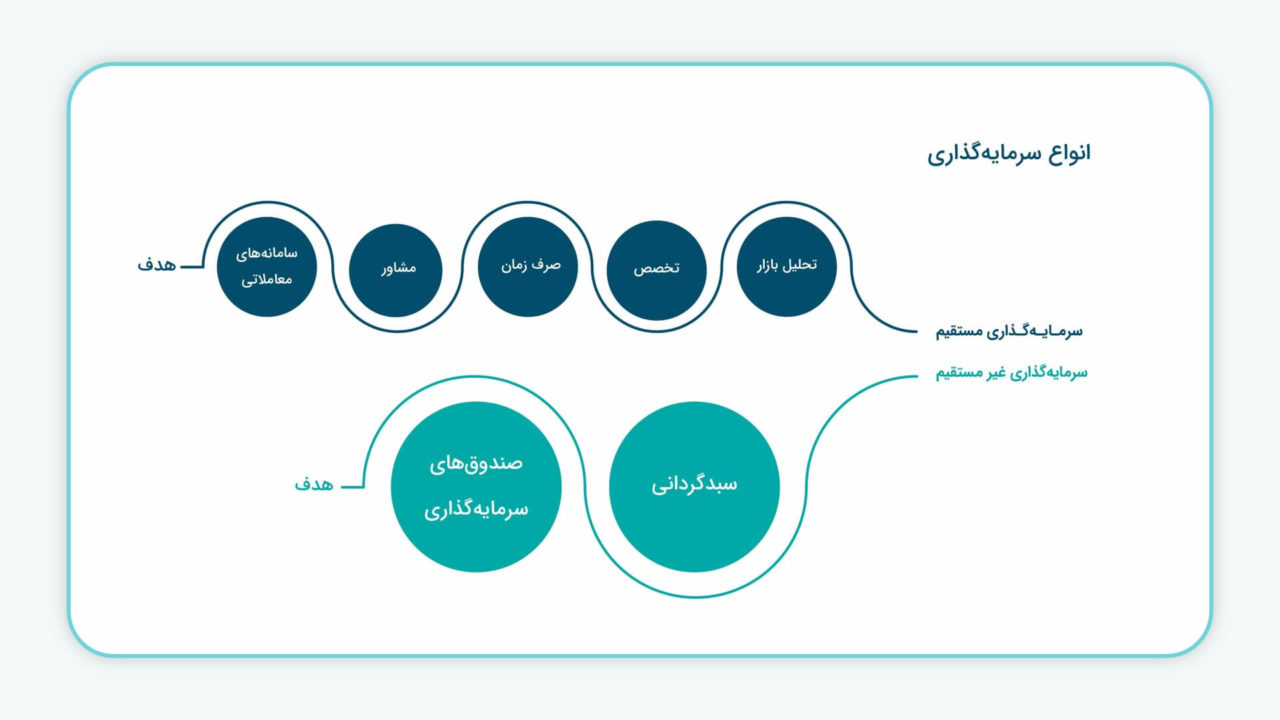

- سرمایه گذاری مستقیم

- سرمایه گذاری مستقیم در یک نگاه

- سرمایه گذاری غیر مستقیم

- ابزارهای سرمایه گذاری غیر مستقیم در بورس

- سرمایه گذاری غیر مستقیم در یک نگاه

- سوالات متداول

شاید سالهاست که بخشی از درآمدهای ماهانه خود را پسانداز کرده و شنیدهاید که میتوانید مقداری از آن را در بازار بورس سرمایه گذاری کنید، اما اطلاعات چندانی درباره بورس ندارید. سوالهایی نظیر اینکه چطور باید سرمایه گذاری در بازار بورس را شروع کنید، آیا برای این کار لازم است به کلاس آموزشی خاصی بروید نیز ذهنتان را مشغول میکند. حقیقت ماجرا این است که سرمایه گذاری مستقیم در بازار بورس حتی با وجود یک مشاور خبره، نیازمند صرف زمان و تخصص است؛ اما اگر بخواهید بهطور غیر مستقیم به این حوزه وارد شوید، میتوان گفت کار چندان سختی در پیش ندارید.

سرمایه گذاری مستقیم

یکی از روش های سرمایه گذاری در بازار سرمایه، سرمایه گذاری مستقیم است. در این روش شما به صورت آنلاین و از طریق اینترنت میتوانید ضمن رصد بازار اقدام به خرید و فروش سهام شرکتهای حاضر در بورس کنید. برای این روش حرفهای بودن در بازار سرمایه و شناخت کافی از سازوکار بورس و ابزارهای معاملهگری ضروری است. فراموش نکنید حضور افراد غیرحرفهای در سرمایه گذاری مستقیم، ریسک و چالشهای حضور در بورس را افزایش میدهد. اگر تخصص و دانش سرمایه گذاری مستقیم در بورس را دارید و فکر میکنید این روش برای شما مناسبتر است؛ میتوانید به یکی از شعب کارگزاریهای معتبر مراجعه کرده تا در زمان بسیاری کوتاهی شما هم عضو خانواده بورس شوید.

سرمایه گذاری مستقیم در یک نگاه

- سرمایه گذار شخصا وارد معاملات بورس و خرید و فروش سهام میشود

- معاملهگر میتواند با استفاده از روشهایی نظیر تلفنی، آنلاین و حضوری خودش اقدام به خرید و فروش سهام و تشکیل پرتفوی کند

- نیازمند آگاهی، دانش و تجربه کافی در مورد بازار، صنایع و اقتصاد کشور است

- نیاز به روحیه ریسکپذیر دارد

- فرصت و زمان کافی برای رصد بازار و معاملات نیاز دارد

سرمایه گذاری غیر مستقیم

یکی دیگر از روش های سرمایه گذاری در بورس، سرمایه گذاری غیر مستقیم است. در این روش با بررسی وضعیت بازدهی و ریسک صندوقها و سبدهای سرمایه گذاری مختلف و همچنین سابقه مدیران این صندوقها و سبدها، سرمایهتان را در یکی از این صندوقها و سبد سرمایه گذاری کرده و عملا کاری به وضعیت بازار و چالشهای آن ندارید. دیگر ضرورتی ندارد زمان زیادی صرف رصد بازار کرده یا نگران شرایط مختلف سیاسی یا اقتصادی باشید. در این روش، شما در قبال مدیریت دارایی شما که این نهادهای متخصص انجام میدهند، هزینه کمی از سرمایه گذاری انجام شده را به آنها پرداخت میکنید (حدودا ۲ درصد سالیانه). این روش حتی برای افراد حرفهای بازار سرمایه نیز مفید است.

ابزارهای سرمایه گذاری غیر مستقیم در بورس

- صندوق سرمایه گذاری ( اوراق، سهام، طلا و …)

- سبدگردانی اختصاصی

در صورتی که به اطلاعات بیشتری در خصوص سبدگردانی نیاز دارید، مقاله سبدگردانی چیست میتواند سوالات شما را پاسخ دهد.

در صندوقهای سرمایه گذاری، امکان سرمایهگذاری با مبالغ اندک (حتی ۱۰۰ هزار تومان) نیز فراهم است و به این ترتیب سرمایهی شما همراه با سرمایه دیگر سرمایهگذاران صندوق، به قسمتی از یک سرمایه بزرگتر تبدیل میشود که برای خرید و فروش انواع اوراق بهادار مورد استفاده قرار میگیرد و هر شخص بسته به میزان سرمایه خود از صندوق، متحمل ضرر یا سود میشود. شما میتوانید با توجه به میزان ریسک پذیری خود در هر کدام از صندوقها سرمایه گذاری نمایید.

از طریق تشکیل پرتفوی هوشمند با صندوق های سرمایه گذاری، آینده خود را بسازید.

سرمایه گذاری غیر مستقیم در یک نگاه

- مناسب برای سرمایه گذاران غیر حرفهای است

- مناسب برای سرمایه گذاران حرفهای که قصد مدیریت ریسک خود را دارند

- مناسب کسانی که فرصت رصد بازار و معاملات را ندارند

- مناسب افراد مختلف با سطح ریسکپذیری مختلف

- سرمایه گذاری از طریق ابزارهای مالی در بازار بورس مانند «صندوق سرمایه گذاری مشترک» و «صندوقهای قابل معامله» (ETF) و «سبدهای اختصاصی»

سوالات متداول

با استفاده از صندوقهای سرمایهگذاری (صدور ابطالی و ETF) و از طریق سبد گردانی میتوان به صورت غیر مستقیم سرمایهگذاری کرد.

در این روش نیازی به صرف زمان جهت رصد وضعیت بازار نبوده و در قبال مدیریت دارایی که نهادهای متخصص انجام میدهند، هزینه کمی (حدودا ۲ درصد سالیانه) را به آنها پرداخت میکنید .

عالی

با سلام

همراهی شما سبب دلگرمی ماست. با تشکر