نقدینگی چیست و چه نقشی در اقتصاد و بازار دارد؟

نقدینگی یکی از مفاهیم کلیدی در علم اقتصاد است که به طور مداوم در بازارهای مالی و سرمایهگذاری مورد توجه قرار میگیرد. این مفهوم نقش تعیینکنندهای در روندهای اقتصادی مانند رکود و تورم دارد. افزایش شدید حجم پول در گردش در حالی که سطح تولید ثابت مانده است، معمولاً باعث ایجاد تورم میشود. در حالی که کاهش ناگهانی و شدید آن میتواند اقتصاد کشور را وارد رکود کند. در ادامه، به بررسی بیشتر این مفهوم خواهیم پرداخت.

دسترسی سریعتر به مطالب:

تعریف نقدینگی

نقدینگی به مجموع پول و شبه پول در اختیار افراد اشاره دارد. به عبارتی دیگر، این مفهوم شامل پول و داراییهای شبیه به پول در اقتصاد یک کشور است که قابلیت تبدیل سریع به وجه نقد را دارند. پول بهعنوان وسیله اصلی تبادل و ذخیره ارزش در اقتصاد شناخته میشود. پول شامل اسکناس و مسکوکات در دست مردم و موجودی حسابهای جاری (چک) است. شبهپول به ابزارهای مالی اطلاق میشود که هرچند بهطور غیرمستقیم به پول نقد تبدیل میشوند، اما معمولاً نقدشوندگی کمتری دارند و شامل سپردههای مدتدار، اوراق قرضه، سهام و … است.

تفاوت نقدینگی با نقد شوندگی

نقدینگی و نقدشوندگی دو مفهوم متفاوت در اقتصاد و بازارهای مالی هستند که اغلب با یکدیگر اشتباه گرفته میشوند. اما هر کدام معنای خاص و کاربرد ویژهای دارند. نقدینگی میزان پول در گردش در اقتصاد است که شامل پول نقد، سپردههای بانکی و داراییهایی که به سرعت میتوان به پول نقد تبدیل کرد.

از سوی دیگر، نقدشوندگی به سهولت و سرعت تبدیل یک دارایی خاص به پول نقد، بدون تغییر قابل توجه در قیمت آن اشاره دارد. داراییهایی که به سرعت و بدون افت قیمت قابل تبدیل به وجه نقد هستند، نقدشوندگی بالایی دارند، مانند سهام بزرگ و سکه طلا. در مقابل، داراییهایی که برای تبدیل به وجه نقد نیاز به زمان بیشتری دارند و ممکن است در این فرآیند قیمت آنها کاهش یابد، نقدشوندگی کمتری دارند، مانند املاک و مستغلات.

به طور خلاصه، نقدینگی به حجم پول در گردش در یک اقتصاد اشاره دارد. در حالی که نقدشوندگی به توانایی و سهولت تبدیل یک دارایی به پول نقد اشاره میکند.

خلق نقدینگی

بانکها با جذب سپردههای نقدی از مردم و ارائه آنها به صورت وام، نقش مهمی در خلق نقدینگی و افزایش فعالیتهای اقتصادی ایفا میکنند. این فرآیند از طریق مکانیزمی به نام ضریب فزاینده پولی عمل میکند. وقتی افراد پول نقد خود را در بانکها سپردهگذاری میکنند، بانکها تنها بخشی از این سپردهها را به عنوان ذخیره قانونی نزد خود نگه میدارند و مابقی را به صورت وام به افراد و کسبوکارها اعطا میکنند.

این وامها در نهایت به حسابهای بانکی دیگر واریز میشوند و بانکهای دیگر نیز همین فرآیند را تکرار میکنند. به این ترتیب، هر واحد پولی که به عنوان سپرده وارد سیستم بانکی میشود، چندین برابر افزایش مییابد و نقدینگی بیشتری در اقتصاد خلق میشود. ضریب فزاینده پولی میزان این افزایش را نشان میدهد و به این وابسته است که بانکها چه درصدی از سپردهها را به عنوان ذخیره نگه میدارند. هرچه این درصد کمتر باشد، ضریب فزاینده بالاتر خواهد بود و نقدینگی بیشتری ایجاد میشود.

این فرآیند نقش کلیدی در تامین منابع مالی برای خانوارها و بنگاههای اقتصادی دارد و به رشد اقتصادی کمک میکند، اما همزمان نیازمند نظارت دقیق بانک مرکزی است تا از ایجاد تورم یا ناپایداریهای مالی جلوگیری شود.

تاثیر نقدینگی بر اقتصاد

نقدینگی میتواند بهعنوان ابزاری مؤثر برای تقویت تولید و پیشبرد اهداف اقتصادی در چارچوب سیاستهای پولی عمل کند، اما در عین حال، اگر بهدرستی مدیریت نشود، قادر است اقتصاد یک کشور را به رکود و مشکلات شدید اقتصادی دچار کند. مدیریت این ابزار دوگانه از مهمترین وظایف بانکهای مرکزی و دولتها است.

اگر میزان تولیدات کشور با حجم پول در گردش در یک اقتصاد هماهنگ نباشد، اقتصاد با مشکلاتی مواجه خواهد شد. بهعنوان مثال، اگر نقدینگی در دست مردم بیشتر از میزان کالاها و خدمات قابل عرضه در کشور باشد، تورم به سرعت افزایش خواهد یافت. در مقابل، اگر نقدینگی کافی برای خرید کالاها و خدمات وجود نداشته باشد، احتمالا رکود اقتصادی پیش میآید زیرا مردم قادر به خرید محصولات نخواهند بود.

در هر دو حالت، تولید ملی با چالشهای جدی روبهرو خواهد شد. معمولاً بانکهای مرکزی با استفاده از ابزارهای مختلف برای خلق و یا کنترل نقدینگی، تلاش میکنند از بروز این مشکلات جلوگیری کنند.

تاثیر نقدینگی بر تورم

در کنار افزایش مداوم نقدینگی، انتظارات تورمی نیز یکی از عوامل مؤثر بر افزایش نرخهای تورم است. دیدگاه افراد و فعالان اقتصادی نسبت به تغییرات آتی قیمتها، رفتار مصرفی و تصمیمات سرمایهگذاری آنها را تحت تأثیر قرار میدهد و میتواند شدت تورم و سرعت شکلگیری آن را افزایش دهد. انتظارات تورمی را میتوان در ترکیب نقدینگی نیز مشاهده کرد.

معمولاً سهم شبهپول در نقدینگی بیشتر از پول است. اما اگر سهم پول افزایش یابد و سهم شبهپول کاهش پیدا کند، این موضوع نشانهای از افزایش انتظارات تورمی است. بهطور کلی، پول نسبت به شبهپول آمادگی بیشتری برای ورود به بازارها دارد و این میتواند بیانگر سطح بالای نااطمینانی و نگرانی از تورم در اقتصاد باشد. از این رو، میتوان نتیجه گرفت که علاوه بر تغییر در حجم نقدینگی، تغییر در ترکیب اجزای آن نیز با انتظارات تورمی مرتبط است.

راه کنترل نقدینگی

برای کنترل حجم پول در گردش در جامعه، ابزارهای مختلفی وجود دارد و یکی از این ابزارها، تنظیم نرخ بهره است که تاثیر زیادی بر میزان نقدینگی دارد. برای مثال، فرض کنید دولت تصمیم به کاهش حجم نقدینگی در کشور دارد. برای این کار، دولت میتواند نرخ بهره سپردههای بلندمدت و وامها را افزایش دهد.

به عنوان نمونه، اگر نرخ بهره سالانه سپردهها را از ۱۰ به ۱۵ درصد و نرخ بهره وامها را از ۱۵ درصد به ۲۰ درصد افزایش پیدا کند، با افزایش نرخ بهره سپردههای بلندمدت، مردم تمایل بیشتری به سپردهگذاری پول خود در بانکها پیدا میکنند، زیرا بازدهی بیشتری از سپردهگذاری به دست میآورند.

این بدان معناست که پول نقدی که به بانکها سپرده میشود، به سرعت وارد گردش اقتصادی نمیشود و در نتیجه حجم نقدینگی در جامعه کاهش مییابد. در عین حال، با افزایش نرخ بهره وامها، هزینه گرفتن وام برای مردم بیشتر میشود.

بنابراین، تعداد افرادی که به دنبال وام هستند، کاهش مییابد. این کاهش تقاضای وام به نوبه خود موجب کاهش نقدینگی میشود، زیرا پولی که به صورت وام در اختیار مردم قرار میگرفت، اکنون کمتر خواهد بود.

نتیجه این تغییرات، کاهش حجم نقدینگی و تقاضا در اقتصاد است که میتواند به کنترل قیمتها و کاهش فشار تورمی کمک کند. بنابراین، تنظیم نرخ بهره یکی از ابزارهای کلیدی برای مدیریت و کنترل حجم پول در گردش در یک اقتصاد است و به همراه سایر ابزارهای اقتصادی، نقش مهمی در تنظیم اقتصاد ایفا میکند.

اهمیت نقدینگی در اقتصاد

۱- تسهیل تبادلات اقتصادی: امکان انجام سریع و آسان تبادلات اقتصادی را فراهم میکند. بدون نقدینگی کافی، مبادلات تجاری دچار مشکل میشوند و اقتصاد به کندی پیش میرود.

۲- حفظ ثبات اقتصادی: نقدینگی کافی میتواند به حفظ ثبات اقتصادی کمک کند. در مواقع بحرانی، دسترسی به آن میتواند از ایجاد بحران مالی جلوگیری کند.

۳-تأثیر بر نرخ بهره و تورم: میزان حجم پول در گردش در یک اقتصاد میتواند بر نرخ بهره و تورم تأثیر بگذارد. افزایش آن ممکن است به کاهش نرخ بهره و افزایش تورم (چون افزایش نقدینگی باعث میشود پول بیشتری در دسترس بانکها و بازارها قرار گیرد، بانکها برای جذب وامگیرندگان بیشتر، نرخ بهره را کاهش میدهند) منجر شود.

۴-افزایش سرمایهگذاری: نقدینگی بالا میتواند منجر به افزایش سرمایهگذاری در بخشهای مختلف اقتصادی شود، زیرا سرمایهگذاران به راحتی به منابع مالی دسترسی دارند.

نقدینگی حسابداری

نقدینگی حسابداری (Accounting Liquidity) به میزان توانایی افراد یا شرکتها در پرداخت بدهیهای خود در زمان مقرر با استفاده از داراییهای نقدشوندهای که در اختیار دارند و همچنین تعهد به انجام تعهدات مالیشان اشاره دارد.

نسبتهای نقدینگی

نسبت نقدینگی (Liquidity Ratio) معیاری است که توانایی یک شرکت را در پرداخت بدهیهای کوتاهمدت خود اندازهگیری میکند. این نسبتها نشان میدهند که شرکت چقدر داراییهای نقدی یا قابل تبدیل به وجه نقد دارد که میتواند از آنها برای پرداخت تعهدات مالی استفاده کند. از مهمترین این نسبتها میتوان به نسبت جاری، نسبت آنی و وجه نقد اشاره کرد. این نسبتها برای تحلیلگران و سرمایهگذاران اهمیت زیادی دارند، زیرا وضعیت مالی کوتاهمدت شرکت را نشان میدهند.

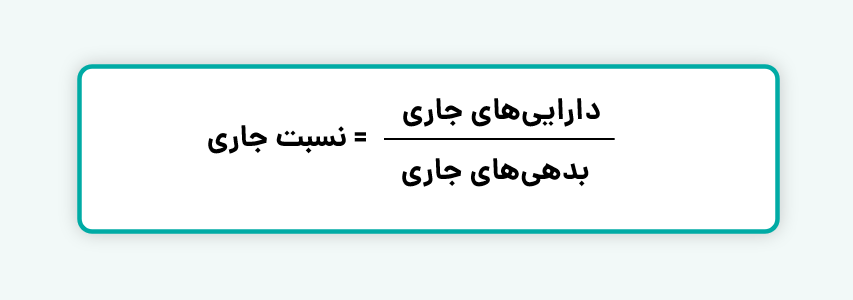

نسبت جاری: این نسبت نشان میدهد که شرکت تا چه حد توانایی دارد، بدهیهای کوتاهمدت خود را با داراییهای جاری (مثل پول نقد و حسابهای دریافتنی) پرداخت کند. محاسبه آن با تقسیم داراییهای جاری بر بدهیهای جاری انجام میشود.

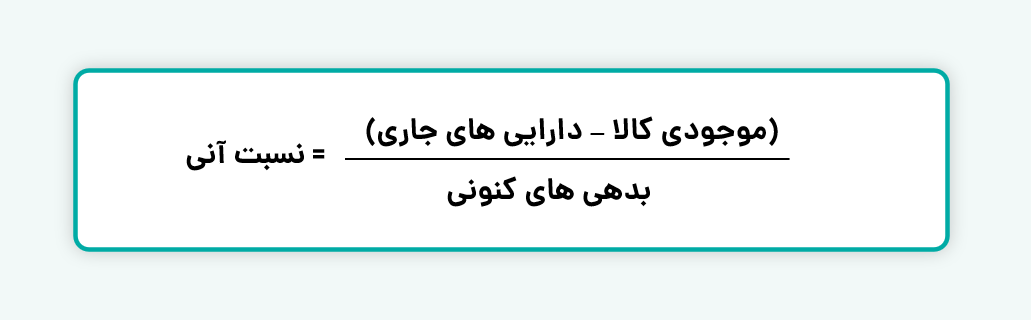

نسبت آنی: مشابه نسبت جاری است اما موجودی کالا را که به سرعت نقد نمیشود، حذف میکند. این نسبت نشاندهنده توانایی شرکت در پرداخت بدهیها با داراییهای نقدتر است.

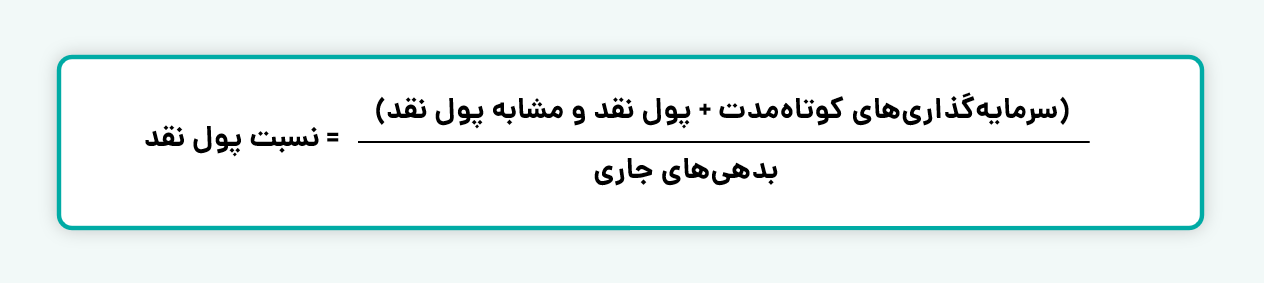

نسبت پول نقد: تنها پول نقد و معادلهای آن را در نظر میگیرد و بررسی میکند که شرکت تا چه حد توانایی پرداخت بدهیها با این داراییها را دارد.

تغییرات در سطح نقدینگی میتواند تأثیرات گستردهای بر قدرت خرید، تورم و رشد اقتصادی داشته باشد. افزایش آن ممکن است به تحریک تقاضا و رشد اقتصادی کمک کند، اما اگر تولید کالاها و خدمات به اندازه کافی افزایش نیابد، میتواند به افزایش تورم و کاهش ارزش پول منجر شود. لذا، نظارت دقیق بر روند آن و تحلیل تأثیرات آن بر شاخصهای اقتصادی، به سیاستگذاران و فعالان اقتصادی این امکان را میدهد که اقدامات مؤثری برای حفظ ثبات اقتصادی و رشد پایدار اتخاذ کنند.

سوالات متداول

۱- نقدینگی چیست؟

به مجموع پول و شبهپول موجود در یک اقتصاد اشاره دارد و به طور کلی به میزان سهولت و سرعتی که داراییها میتوانند به پول نقد تبدیل شوند، مرتبط است.

۲-چه تفاوتی بین پول و شبهپول وجود دارد؟

پول نقد شامل اسکناسها و همچنین سپردههای جاری است که به سرعت و بدون هزینه اضافی قابل برداشت هستند. شبهپول به داراییهایی اطلاق میشود که به راحتی اما با کمی زمان و هزینه میتوانند به پول نقد تبدیل شوند، مانند سپردههای مدتدار.

۳- نقدینگی چه تاثیری بر تورم دارد؟

نقدینگی زیاد در اقتصاد، به ویژه اگر با رشد تولید کالا و خدمات همراه نباشد، میتواند به افزایش تقاضا و در نتیجه تورم منجر شود.