انواع سود در بازار و کاربرد هر یک در تحلیل مالی

در دنیای مالی و اقتصادی، سود به عنوان یکی از مهمترین شاخصهای عملکرد شناخته میشود و مفهومی اساسی در ارزیابی بازدهی سرمایهگذاریها و فعالیتهای تجاری محسوب میشود. انواع مختلف سود از جمله سود ساده، سود مرکب، سود موثر سالیانه، سود خالص و … هر یک نقش مهمی در تحلیلهای مالی دارند. درک صحیح این مفاهیم میتواند به سرمایهگذاران، مدیران و تحلیلگران کمک کند تا تصمیمات بهتری در مدیریت مالی و سرمایهگذاری بگیرند.

دسترسی سریعتر به مطالب

مفهوم سود

سود، به تفاوت بین درآمدها و هزینههای یک کسبوکار یا سرمایهگذاری اشاره دارد. سود نشاندهنده عملکرد مالی مثبت است و به عنوان معیار اصلی برای ارزیابی موفقیت یک شرکت یا سرمایهگذاری مورد استفاده قرار میگیرد. میزان تفاوت بین درآمد و هزینهها برای هر کسبوکار یا شرکتی، سود آن شرکت را تعیین میکند. صاحبان شرکتها ممکن است تصمیم بگیرند این سود را مجدداً سرمایهگذاری کنند یا آن را برای سایر نیازهای شرکت استفاده کنند. در ادامه به بررسی انواع سود میپردازیم.

سود ساده و سود مرکب

سود ساده (Simple Interest) یکی از ابتداییترین و سادهترین انواع سود است که در وامها و سرمایهگذاریهای کوتاهمدت استفاده میشود. همچنین سود ساده یک مقدار ثابت است که فقط به سرمایهی اولیه در یک بازهی زمانی معین (دورهایی یا ماهانه) تعلق میگیرد. به زبان سادهتر، یعنی سرمایهگذار در زمان مشخص، سود خود را دریافت میکند و در دوره بعدی سود تنها به اصل سرمایه تعلق خواهد گرفت. این نوع سود ثابت است و بهطور مستقیم محاسبه میشود، بنابراین مقدار آن قابل پیشبینی و تغییرناپذیر باقی میماند. سود ساده براساس فرمول زیر محاسبه میشود:

مدت زمان سرمایهگذاری × نرخ سود × سرمایه اولیه = سود ساده

برای مثال، اگر شما ۶۰ میلیون تومان با نرخ سود سالانه ۵ درصد در سال اول سرمایهگذاری کنید، سود ساده شما در سال اول مبلغ ۳ میلیون تومان خواهد بود. پس از برداشت سود حاصل از دوره اول، سود حاصل از این سرمایهگذاری در سال دوم نیز مبلغ ۳ میلیون تومان خواهد بود. محاسبه سود این سرمایهگذاری در مدت دو سال نیز بهصورت زیر محاسبه میشود:

۶۰,۰۰۰,۰۰۰ × ۰/۰۵ ×۲ = ۶,۰۰۰,۰۰۰

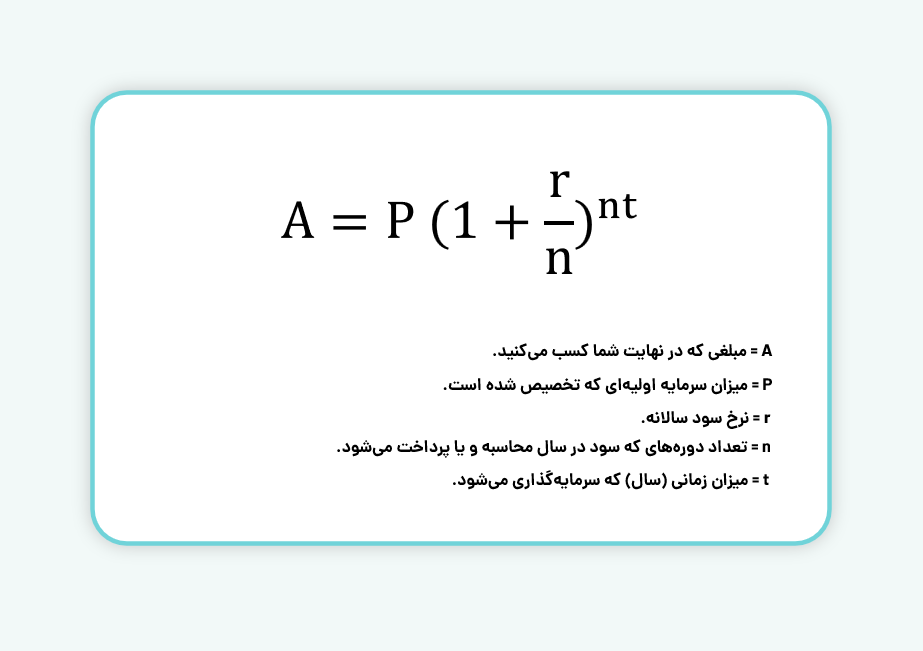

سود مرکب (Compound Interest) نوعی سود است که بر اساس اصل سرمایه و سود دورههای قبل محاسبه میشود. به عبارت ساده تر، سودهای دریافتی مجدد وارد چرخه سرمایه گذاری شده و به آن نیز سود تعلق می گیرد. این نوع سود بهطور مکرر در دورههای مختلف به سرمایه افزوده میشود و به همین دلیل، بازدهی بالاتری نسبت به سود ساده دارد. فرمول محاسبه سود مرکب به شرح زیر است:

فرض کنید یک سرمایهگذار ۱۰۰ میلیون تومان سهام خریداری کرده و سود سالانه این سهام ۳۰ درصد است. اگر فرد سود خود را برداشت کند، پس از یک سال ۳۰ میلیون تومان به دست میآورد. اما اگر سود خود را مجدد در چرخه سرمایهگذاری قرار دهد، پس از سال دوم سودی معادل ۳۹ میلیون تومان کسب میکند. اثر سود مرکب در دورههای بعدی سرمایهگذاری بیشتر مشخص میشود.

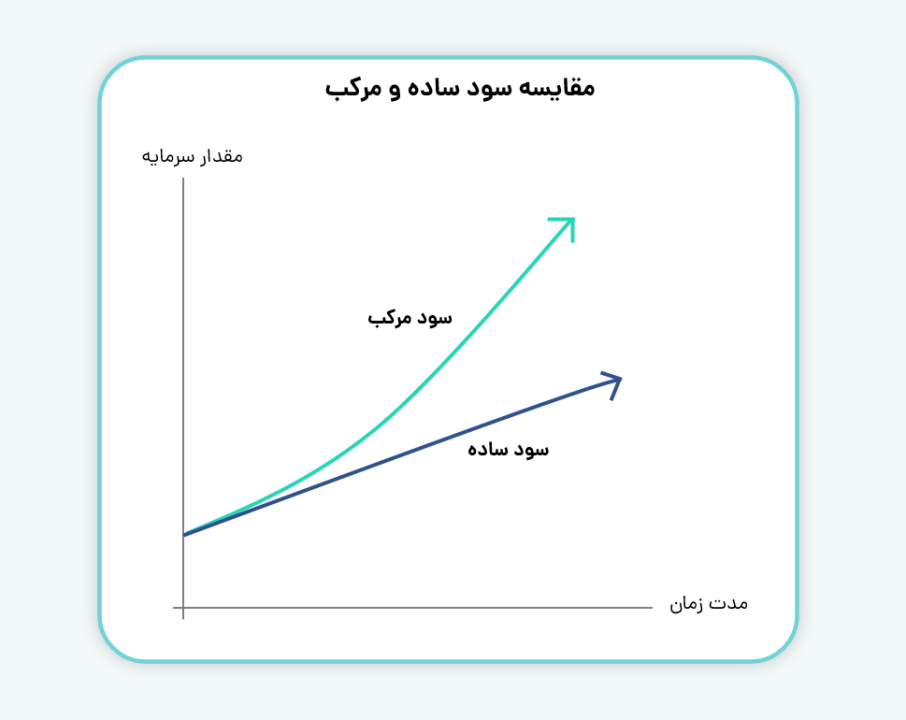

تفاوت اصلی بین سود ساده و سود مرکب این است که در سود ساده، فقط اصل سرمایه و سودی که به آن تعلق میگیرد اهمیت دارد؛ اما در سود مرکب، سود به دست آمده مجدداً وارد چرخهی سرمایهگذاری میشود و باعث افزایش نمایی سود حاصل از سرمایهگذاری میشود.

سود موثر سالیانه

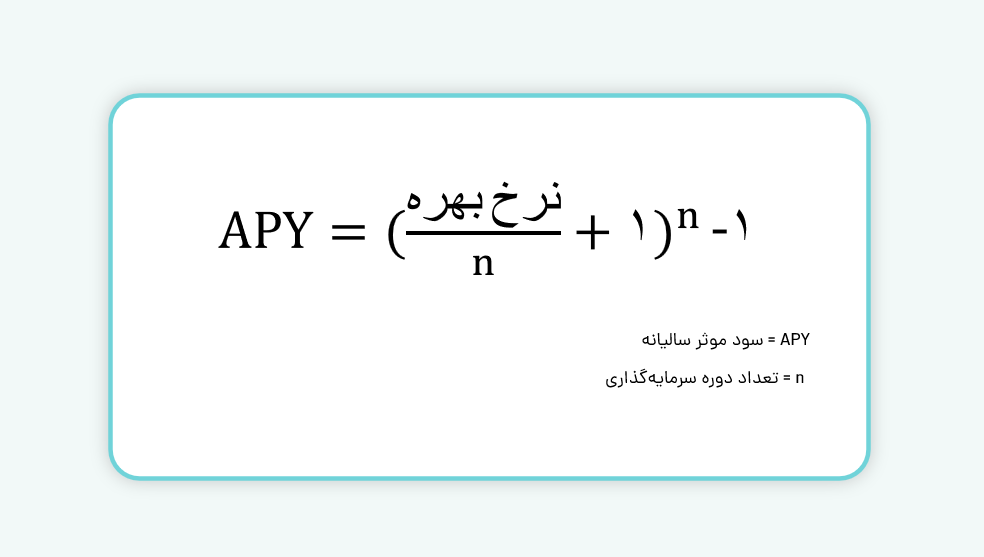

سود موثر سالیانه (Annual Percentage Yield) نشاندهنده بازده واقعی یک سرمایهگذاری با در نظر گرفتن ترکیب نرخ بهره در دورههای مختلف در طول یک سال است. به بیان سادهتر، سود موثر نتیجه تجمعی سودهای دریافتی در طول دورههای مختلف است. سود موثر سالیانه به سرمایهگذاران کمک میکند تا بازده واقعی سرمایهگذاریهای خود را محاسبه کنند. فرمول محاسبه سود موثر سالیانه بهصورت زیر است:

صندوق حامی کارگزاری مفید یک صندوق سرمایه گذاری با درآمد ثابت با امکان کسب سود به صورت روز شمار و مرکب است. به طور مثال سود صندوق حامی در تیرماه ۱۴۰۳ تقریبا معادل ۲.۲ درصد (۲۶.۱۳ درصد سالانه شده) و سود موثر سالیانه این صندوق برابر با ۲۹.۵ درصد محاسبه شدهاست.

انواع سود در صورتهای مالی

صورت سود و زیان یکی از اصلیترین گزارشهای مالی است که عملکرد مالی یک شرکت را در دوره زمانی مشخصی نمایش میدهند. در این گزارش، پس از محاسبه درآمدها و کسر هزینهها، میزان سود یا زیان نهایی دورهایی شرکت تعیین میشود. در ادامه به بررسی انواع سود در صورت سود و زیان میپردازیم.

۱. سود عملیاتی

سود عملیاتی (Operating Profit) به سودی گفته میشود که از فعالیتهای اصلی و عملیاتی شرکت بهدست میآید. این سود قبل از کسر مالیات و هزینههای مالی محاسبه میشود و بهعنوان یک معیار مهم برای ارزیابی کارایی عملیاتی شرکت استفاده میشود. برای بررسی سود عملیاتی شرکتها، با مراجعه به سایت کدال میتوان به کلیه صورتهای مالی شرکتهای بازار سرمایه دسترسی پیدا کرد.

۲. سود خالص

سود خالص (Net Profit) نشاندهنده سود نهایی شرکت پس از کسر تمامی هزینهها، مالیاتها و هزینههای مالی است. این سود بهعنوان یک معیار کلیدی برای ارزیابی سلامت مالی و سودآوری شرکتها استفاده میشود.

۳. سود محقق شده هر سهم

سود محقق شده هر سهم (Earnings Per Share یا EPS) نشاندهندهی میزان سودی است که به ازای هر سهم از یک شرکت تعلق میگیرد. این شاخص مالی با تقسیم سود خالص شرکت بر تعداد سهام موجود محاسبه میشود و یکی از مهمترین معیارها برای ارزیابی عملکرد مالی شرکتها در بازار سرمایه است. EPS به سرمایهگذاران کمک میکند تا بتوانند سودآوری هر سهم را ارزیابی کرده و تصمیمات بهتری برای خرید یا فروش سهام بگیرند.

۴. سود تقسیمی

سود تقسیمی یا نقدی (Dividen Per Share) بخشی از سود خالص شرکت در طول سال مالی است که به سهامداران شرکت به صورت نقدی تعلق میگیرد. میزان این سود بهازای هر سهم در مجمع سالیانه شرکت و با رأیگیری تعیین میشود و به شکل نقدی به سهامداران پرداخت میشود. سود تقسیمی هر سهم یکی از مهم ترین معیارهای ارزیابی عملکرد شرکت ها برای سرمایه گذاران است و هرچه DPS بیشتر باشد، معمولا به نفع سهامداران است.

نسبت DPS به EPS نشان می دهد که شرکت چه درصدی از سود خالص را به صورت سود تقسیمی در اختیار سهامداران قرار می دهد. هر چه این نسبت بالاتر باشد، معمولا به نفع سهامداران است.

۵. سود انباشته

سود انباشته (Retained Earnings) بخشی از سود خالص یک شرکت است که به جای توزیع بین سهامداران، در شرکت نگهداری و مجدداً سرمایهگذاری میشود. این سود میتواند برای تأمین مالی پروژههای جدید، توسعه و گسترش کسبوکار، بازپرداخت بدهیها یا افزایش سرمایه شرکت مورد استفاده قرار گیرد. سود انباشته نشاندهنده توانایی شرکت در ایجاد ارزش افزوده و مدیریت منابع مالی داخلی به طور موثر است. اگر میزان سود انباشته شرکت کافی باشد، میتواند از این محل برای افزایش سرمایه استفاده کند و به سهامداران سهام جایزه تعلق میگیرد.

درک انواع سود و نحوه محاسبه آنها میتواند به سرمایهگذاران و مدیران کمک کند تا تصمیمات مالی بهتری بگیرند و عملکرد مالی خود را بهبود بخشند. هر یک از انواع سود، اطلاعات مختلفی درباره وضعیت مالی و سودآوری یک شرکت یا سرمایهگذاری ارائه میدهند و برای مقاصد مختلف مالی و سرمایهگذاری استفاده میشوند. با توجه به اهمیت این موضوع، توصیه میشود که سرمایهگذاران و مدیران مالی با انواع سود آشنا شده و از این دانش برای اتخاذ تصمیمات هوشمندانهتر استفاده کنند.

سوالات متداول

۱. منظور از سود ساده و سود مرکب چیست؟

سود ساده سودی است که فقط به اصل سرمایه تعلق میگیرد و پس از دریافت سود در هر دوره تکرار میشود. سود مرکب به سودی گفته میشود که علاوه بر اصل سرمایه، به سودهای قبلی نیز تعلق میگیرد، بنابراین مقدار آن به مرور زمان افزایش مییابد.

۲. سود موثر سالیانه چیست؟

سود موثر سالیانه نرخ واقعی سودی است که پس از ترکیب دورههای پرداخت سود، در طول یک سال به دست میآید.

۳. چه سودهایی در صورتهای مالی وجود دارد؟

۱. سود عملیاتی. ۲. سود خالص. ۳. سود محقق شده هر سهم. ۴. سود تقسیمی. ۵. سود انباشته.

با سلام و سپاس

لطفا مثالی از سود موثر سالانه و سود عملیاتی ارائه فرمائید.

سلام، سود مؤثر سالانه، نرخ سودی است که در یک سال بهطور واقعی بدست میآید و معمولا در شرایطی که نرخ سود بهصورت ترکیبی محاسبه میشود، استفاده میشود.

سود عملیاتی، درآمدی است که شرکت از فعالیتهای اصلی خود کسب میکند و از کسر هزینههای عملیاتی (مانند هزینههای تولید، اجاره، حقوق کارکنان و غیره) از درآمد عملیاتی بدست میآید.