استراتژی پرایس اکشن

استراتژی پرایس اکشن یکی از روشهای پرطرفدار و کارآمد در تحلیل بازارهای مالی است که به معاملهگران این امکان را میدهد تا بدون استفاده از اندیکاتورها، تنها با بررسی حرکات قیمت در نمودارها، تصمیمات معاملاتی خود را اتخاذ کنند. این استراتژی به کمک الگوهای قیمتی مختلف، روندها، سطوح عرضه و تقاضا و دیگر سیگنالهای بازار، به تحلیلگران کمک میکند تا نقاط ورود و خروج مناسب را شناسایی کنند. در ادامه به بررسی انواع استراتژیهای پرایس اکشن پرداخته خواهد شد و نحوه استفاده از این روش برای بهبود دقت تحلیلها و تصمیمگیریها در بازار میپردازیم.

آنچه در این مطلب میخوانید:

- استراتژی معاملاتی پرایس اکشن چیست؟

- شناخت کندل

- انواع استراتژیهای معاملاتی پرایس اکشن

- مثال کاربردی از معامله با استفاده از پرایس اکشن

- سوالات متداول

استراتژی معاملاتی پرایس اکشن چیست؟

استراتژی معاملاتی یک روش نظاممند برای خرید و فروش داراییهای مختلف است. یک استراتژی اصولی شامل اهداف، روش تحلیل، قوانین معاملاتی و سیستم بازخوردگیری مشخص و شفاف است. به مطالعه حرکت قیمت بر روی نمودار، بدون استفاده از اندیکاتورها و صرفا با کمک الگوهای قیمتی مشخص، تحلیل پرایس اکشن میگویند. حال برای پاسخ به این سوال مهم که «استراتژی پرایس اکشن چیست و چقدر در عملکرد ما موثر است؟»، باید با مبانی تحلیل پرایس اکشن و الگوها و استراتژیهای پرکاربرد آن آشنایی لازم را به دست آورد.

اهمیت استراتژی پرایس اکشن در تحلیل تکنیکال

پرایس اکشن یکی از موثرترین روشهای تحلیل تکنیکال است که معاملهگران را قادر میسازد تا با دقت بیشتری نقاط ورود و خروج را شناسایی کنند. این استراتژی با تمرکز بر رفتار قیمت و الگوهای شمعی، امکان درک عمیقتری از نوسانات بازار را فراهم کرده و تصمیمگیریهای هوشمندانهتری را ممکن میسازد. مزیت اصلی پرایس اکشن در این است که بدون نیاز به اندیکاتورهای پیچیده، به معاملهگران کمک میکند تا روندهای آینده را بر اساس دادههای گذشته پیشبینی کرده و استراتژیهای معاملاتی خود را بهینهسازی کنند. این روش همچنین نقش مهمی در مدیریت ریسک داشته و به افزایش بازدهی معاملات کمک میکند. با استفاده از پرایس اکشن، شما میتوانید تحلیلهای دقیقتری داشته باشید و در بازارهای مالی با اطمینان بیشتری معامله کنید.

شناخت کندل

برای شروع کار با پرایس اکشن ابتدا باید اجزای یک شمع یا کندل را بشناسیم تا به بررسی الگوهای پرایس اکشن بپردازیم. مطابق تصویر زیر، یک کندل از چهار بخش اصلی قیمت اولین معامله (Open)، قیمت آخرین معامله (Close)، پایینترین قیمت (Low) و بالاترین قیمت (High) تشکیل میشود. حد فاصل بین Open و Close، بدنه شمع را شکل میدهد و به فاصله High یا Low تا بدنه، سایه کندل گفته میشود.

یکی از روشهای بررسی کندلها، استفاده از نمودار قیمتی بخش ایزی چارت در سامانه ایزی تریدر است. برای ورود به این سامانه، میتوانید بر روی لینکهای زیر کلیک کنید.

انواع استراتژیهای معاملاتی پرایس اکشن

۱- استراتژیهای مبتنی بر الگوهای شمعی

کندل پین بار

پین بار یکی از الگوهای مهم پرایس اکشن است. کندل شکل گرفته در این الگو معمولا سایه بلند اما بدنه کوتاهی دارد. این الگو میتواند هم در جهت روند اصلی و هم در خلاف جهت روند شکل بگیرد. شکل ظاهری پین بار به این صورت است که کندل به خطوط حمایت و مقاومت نفوذ کرده اما قیمت در آن سطح نمانده و برگشته است. این موضوع نشان میدهد که کندل و حجم عرضه یا تقاضا، قدرت کافی برای شکست مقاومت یا حمایت را نداشته است.

کندل برگشتی

الگوی کندل برگشتی یک استراتژی پرایس اکشن پرکاربرد دیگر است. در این الگو به دنبال کندلی هستیم که به ما از بازگشت روند بازار خبر میدهد. این کندلها در خلاف جهت روند اصلی شکل میگیرند. برای درک بهتر فرض کنید در یک روند نزولی قرار داریم. در این حالت، یک کندل صعودی که دارای Low ای پایینتر از Low کندل قبل خود بوده اما بالای Low کندل قبلی بسته شده است، میتواند نشانهای از بازگشت روند باشد. همچنین اگر در یک روند صعودی باشیم یک کندل نزولی با High بالاتر از High کندل قبلی خود و low ای در زیر High کندل قبل، نشان از برگشت روند دارد.

سه کندل برگشتی

الگوی سه کندل برگشتی در انتهای یک روند تشکیل میشود و نشان از بازگشت آن دارد. این استراتژی معاملاتی پرایس اکشن با احتمال بیشتری نسبت به الگوی قبلی، تغییر روند را اعلام میکند و میزان ریسک آن کمتر است.

استراتژی سه کندل برگشتی در انتهای یک روند صعودی

استراتژی سه کندل برگشتی در انتهای یک روند نزولی

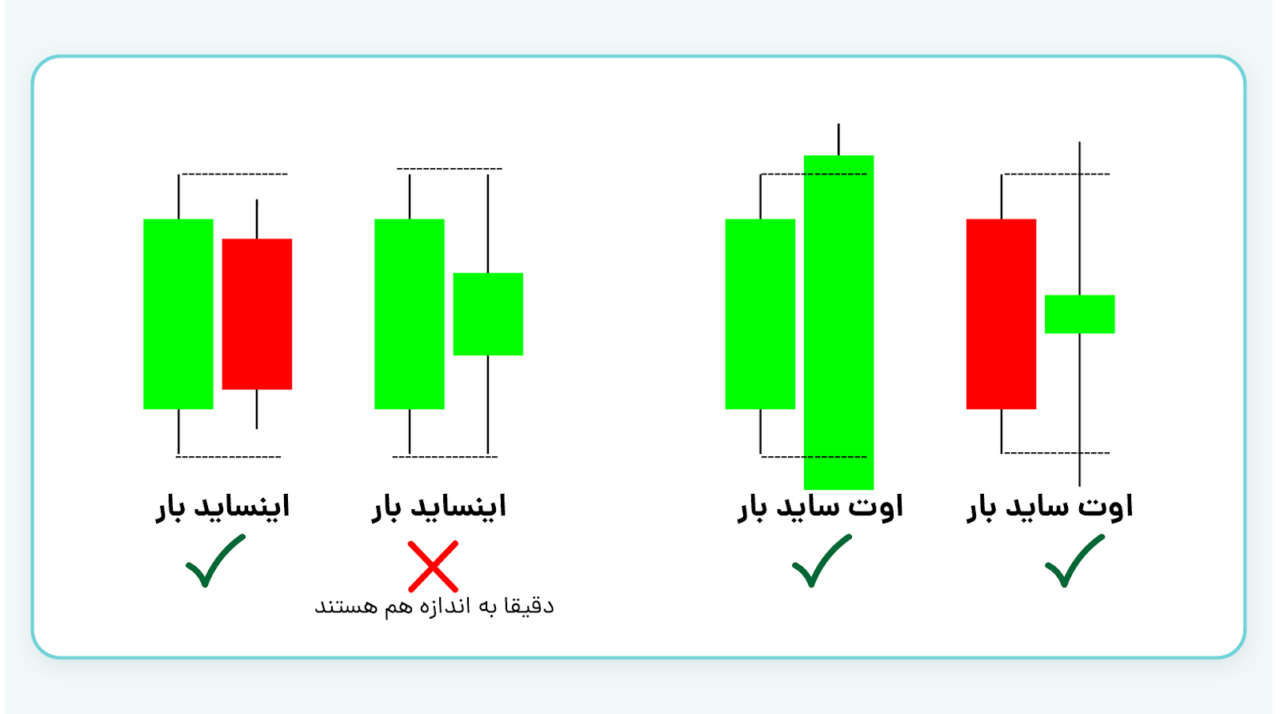

کندل اینساید بار و اوت ساید بار در پرایس اکشن

اینساید بار کندلی است که نسبت به کندل قبل از خود کوچکتر است. هنگام تشکیل کندل اینساید بار بازار در حالت تصمیمگیری قرار دارد و اغلب پس از شکلگیری این کندل یک پولبک یا به طور کل یک تغییر روند اتفاق میافتد.

اما کندل اوت ساید بار زمانی شکل میگیرد که بازار تصمیم خود را برای حرکت به یک سمت گرفته است. این شمع نسبت به شمع قبلی خود کاملا بزرگتر و همینطور به طور کامل آن را میپوشاند ولی اگر کندل اوت ساید بار در وسط دامنه معاملاتی شکل گیرد نشاندهنده آن است که قدرت هر دو طرف خریدار و فروشنده زیاد است و این دو در یک کشمکش برای تعیین جهت قیمت هستند. در این صورت باید منتظر کندل بعد ماند تا مشاهده کنیم قیمت به کدام سمت میرود.

پولبک با سه کندل

این الگو مطابق تصویر زیر شکل میگیرد. پس از اصلاح یک روند صعودی یا نزولی، انتظار داریم این حرکتی که در خلاف جهت روند اصلی ایجاد شده است، یک پولبک باشد و پس از آن قیمت به روند اصلی خود بازگردد. در این استراتژی پرایس اکشن، ابتدا یک کندل در جهت روند اصلی شکل میگیرد و پس از آن سه کندل در خلاف جهت روند ایجاد میشود.

کف و سقف دوقلو

در بعضی مواقع قیمت به سطحی میرسد و پس از آن شروع به اصلاح میکند. سپس پولبک را تکمیل کرده و دوباره به همان سطح اولیه برمیگردد. در گام بعد، قیمت ناتوان از شکست سطح اول و ایجاد سقف یا کف جدید است و برای مرتبه دوم از آن سطح پس زده میشود. در این صورت یک کف یا سقف دوقلو شکل گرفته و احتمال تغییر روند قیمت بسیار زیاد خواهد بود. برای معامله طبق این استراتژی، بهتر است منتظر بمانیم تا حمایت یا مقاومتی که در پولبک اول ساخته شده است نیز شکسته شود و با اطمینان بیشتری وارد موقعیت معاملاتی شویم.

۲- استراتژیهای مبتنی بر روند

استراتژی معامله با خطوط روند

به صورت کلی قیمت بازار در سه روند صعودی، نزولی و خنثی قرار میگیرد. معامله با استراتژی خطوط روند، در روندهای صعودی و نزولی انجام میشود. اگر سقف و کفهای متوالی قیمت از یکدیگر بالاتر باشند، روند اصلی قیمت صعودی است. همچنین در صورتی که قیمت به صورت متوالی، قلهها و درههای پایینتر ثبت کند، روند نزولی خواهد بود. خط روند از به هم پیوستن حداقل دو نقطه چرخش قیمتی ایجاد میگردد.

در این استراتژی پرایس اکشن، میتوانید پس از رسیدن قیمت به نقاط حمایتی، وارد معامله در جهت روند شوید و در هنگام نزدیک شدن به خط روند مقاومتی، از معامله خارج شوید. همچنین یکی دیگر از روشهای این استراتژی، معامله در هنگام شکست خط روند است. در این حالت، پس از شکست یک خط روند به کمک تاییدیههای مختلفی مانند الگوهای شمعی، میتوانید به یک موقعیت معاملاتی ورود کنید.

کانالهای قیمتی

یک استراتژی دیگر برای معامله در روندها، استفاده از کانال های قیمتی موازی (Parallel Channels) است. یک کانال موازی از سه خط اصلی و همراستای کف، سقف و میانه تشکیل میشود. کف کانال نقاط حمایت قیمت بوده و عملکردی مشابه خط روند صعودی دارد. به همین ترتیب، سقف کانال در نقش مقاومت قیمت عمل میکند. خط میانه کانال نیز با توجه به موقعیت قیمت، از هر دو کارکرد حمایتی و مقاومتی برخوردار است.

در این استراتژی مشابه روش قبلی، میتوانید در نقاط حمایتی سهام را خریداری کنید و در نقاط مقاومت قیمت به فروش برسانید. همچنین با استفاده از تاییدیههایی همچون تکمیل پولبک و الگوهای شمعی بازگشتی، میتوانید پس از شکست کانالها نیز از فرصتهای معاملاتی استفاده کنید.

تشکیل کانال صعودی در نمودار قیمتی

۳- استراتژیهای مبتنی بر سطوح عرضه و تقاضا

معامله در رنجهای قیمتی

زمانی که قیمت در میان دو سطح عرضه و تقاضا نوسان کرده و از شکست حمایت یا مقاومت خود ناتوان است، به اصلاح در یک روند خنثی یا رنج (Range) به سر میبرد. در این شرایط، یک استراتژی معاملاتی پرایس اکشن، خرید سهم در نواحی تقاضا و فروش آن در نواحی عرضه است. در این شرایط با استفاده از الگوهای شمعی به عنوان مکمل، میتوان معاملاتی با ریسک به ریوارد مناسب را انجام داد.

نوسان سهم در یک رنج قیمتی میان دو سطح عرضه و تقاضا

استراتژی شکست مقاومت یا حمایت

شکست به معنای خارج شدن قیمت سهم از دامنه یا رنج مورد انتظار کنونی است. پس از شکست ناحیه حمایتی یا مقاومتی با یک کندل پرقدرت، میتوانیم اقدام به معامله در جهت روند جدید کنیم. البته باید توجه داشت که در بعضی از مواقع ممکن است شکست کاذب باشد (Fake Breakout) و قیمت دوباره به الگوی قبلی بازگردد. پس برای کسب نتایج مطلوب، بهتر است منتظر تاییدیههای لازم برای معتبر بودن شکست بمانیم.

شکست یک سطح عرضه و تکمیل حرکت پولبک به آن

مثال کاربردی از معامله با استراتژی پرایس اکشن

در مثال زیر با بهکارگیری ترکیبی از استراتژی های پرایس اکشن، نمونهای از یک فرصت معاملاتی قابل مشاهده است. در این مثال علاوه بر استراتژی شکست سطح عرضه، از خط روند و الگوهای کندلی نیز به عنوان تاییدیه استفاده گردیده است.

۱- این سهم پیش از شکست سطح عرضه، در یک رنج قیمتی نوسان میکرد. سپس با برخورد به سطح تقاضا، یک روند صعودی در تایم فریم پایینتر تشکیل شد.

۲- قیمت با حرکت در یک روند صعودی موفق به شکست مقاومت رنج میشود.

۳- در مرحله بعدی، قیمت سهم به سطح عرضه شکستهشده پولبک میزند.

۴- با تشکیل یک الگوی کندلی پین بار و همچنین برخورد به خط روند صعودی به صورت همزمان، میتوان تاییدیه تکمیل پولبک و تشکیل یک روند صعودی در تایم فریم اصلی را دریافت کرد.

۵- در نهایت با استفاده از این استراتژی ترکیبی، میتوانید وارد یک معامله خرید شوید و نقطه خروج خود را در سطح عرضه بعدی تعیین کنید.

بیشتر بخوانید: استراتژی معاملاتی همگرایی

مزایا و محدودیتهای معامله بر اساس پرایس اکشن

۱- امکان بهرهگیری از این استراتژی در تمامی بازههای زمانی وجود دارد.

۲- این روش به اسیلاتورها و اندیکاتورهای پیچیده نیازی ندارد.

۳-همانند سایر استراتژیها، پرایس اکشن نیز کامل نیست و احتمال ضرر در برخی معاملات وجود دارد.

۴- یادگیری و تسلط بر این استراتژی مستلزم صرف زمان، کسب مهارت و تجربه است.

۵-تشخیص قدرت و روند بازار صرفاً با تکیه بر نمودار همیشه امکانپذیر نیست و گاهی استفاده از اسیلاتورها و اندیکاتورها ضروری میشود.

اصول مدیریت ریسک در معاملات پرایس اکشن

برای موفقیت در معاملات با استفاده از پرایس اکشن، مدیریت ریسک یک عامل حیاتی است. برای کاهش ریسک و افزایش احتمال سود، معاملهگران باید به موارد زیر توجه کنند:

۱- پایبندی به استراتژی معاملاتی: معاملهگران باید استراتژی خود را در تمامی شرایط بازار دنبال کرده و از تصمیمگیریهای احساسی که میتواند به ضرر منتهی شود، اجتناب کنند.

۲- تنظیم حجم مناسب معاملات: حجم معاملات باید طوری تعیین شود که در صورت ضرر، تاثیر زیادی بر کل سرمایه نگذارد و مانع از از دست رفتن تمام سرمایه شود.

۳- پراکندگی سرمایه: برای کاهش ریسک کلی، به جای تمرکز بر یک دارایی خاص، بهتر است در چندین دارایی مختلف سرمایهگذاری کنند تا ریسکها را پخش کنند.

۴- استفاده از حد ضرر: با تنظیم حد ضرر، معاملهگران میتوانند در صورت حرکت غیرمنتظره قیمتها، ضررهای خود را محدود کنند و از ضررهای بزرگ جلوگیری کنند.

استراتژی پرایس اکشن یکی از روشهای قدرتمند و مؤثر در تحلیل تکنیکال است که به معاملهگران امکان میدهد تا تصمیمات خود را بر اساس حرکات قیمت اتخاذ کنند. اما موفقیت در استفاده از پرایس اکشن نیازمند تجربه، تمرین و درک عمیق از رفتار بازار است.

سوالات متداول

به صورت کلی نمیتوان یک الگوی خاص را به عنوان بهترین استراتژی معاملاتی پرایس اکشن در نظر گرفت. این امکان وجود دارد که متناسب با سیستم معاملاتی هر شخص، یک یا ترکیبی از استراتژیها نتیجه بهتری را رقم بزند.

خط روند از اتصال حداقل دو قله یا دره متوالی به یکدیگر به وجود میآید و از میان حمایت یا مقاومت، صرفا یکی از آنها را مشخص میکند. در صورتی که کانالهای قیمتی هم سقف (مقاومت) و هم کف (حمایت) یک روند را مشخص میکند. همچنین کانالها از یک خط روند میانی نیز برخوردارند که هر دو نقش حمایتی و مقاومتی را برای قیمت ایفا میکند.

برای افزایش احتمال کسب بازده حاصل فعالیتهای معاملاتی، باید علاوه بر تدوین سیستم معاملاتی جامع و پیادهسازی اصول مدیریت سرمایه، مواردی همچون داشتن صبر و انضباط شخصی و همچنین تسلط بر احساسات در فرایند معاملهگری نقش بسیار پررنگی خواهد داشت.

پیشنهاد میکنم که کسانی که سردرگم هستن ودچار تناقض درتصمیم گیری هستن حتما این مقاله رو بخونن…چون پیش نیاز ورود به آموزشهای دیگه ست…چرا که اول کار باید مسیر و راهتون مشخص بشه

سلام.

قدردان همراهی و لطف شما هستیم.