استفاده کاربردی از چنگال اندروز در تحلیل تکنیکال

چنگال اندروز (Andrew’s Pitchfork) یکی از روشهای کاربردی در تحلیل تکنیکال بازارهای مالی است. ابزاری که تئوری آن نخستین بار توسط راجر بابسون ارائه شد و بعدها توسط دکتر «آلن هالاندروز» به شکلی که امروزه میشناسیم، مورد استفاده قرار گرفت. آلن اندروز توسعهدهنده این روش معتقد بود، خطوط روند کلاسیک کارایی بالایی در تحلیل بازارها ندارند و خطوط روندی که از نقاط و پیوتهای بیشتری میگذرد، بسیار کاربردیتر است. درعینحال بر مبنای این خط مرکزی باید همه نوسانات قیمت را در بین دو بال که کانالهایی را برای روند قیمت میسازند، مورد توجه قرار داد.

ابزار چنگال اندروز

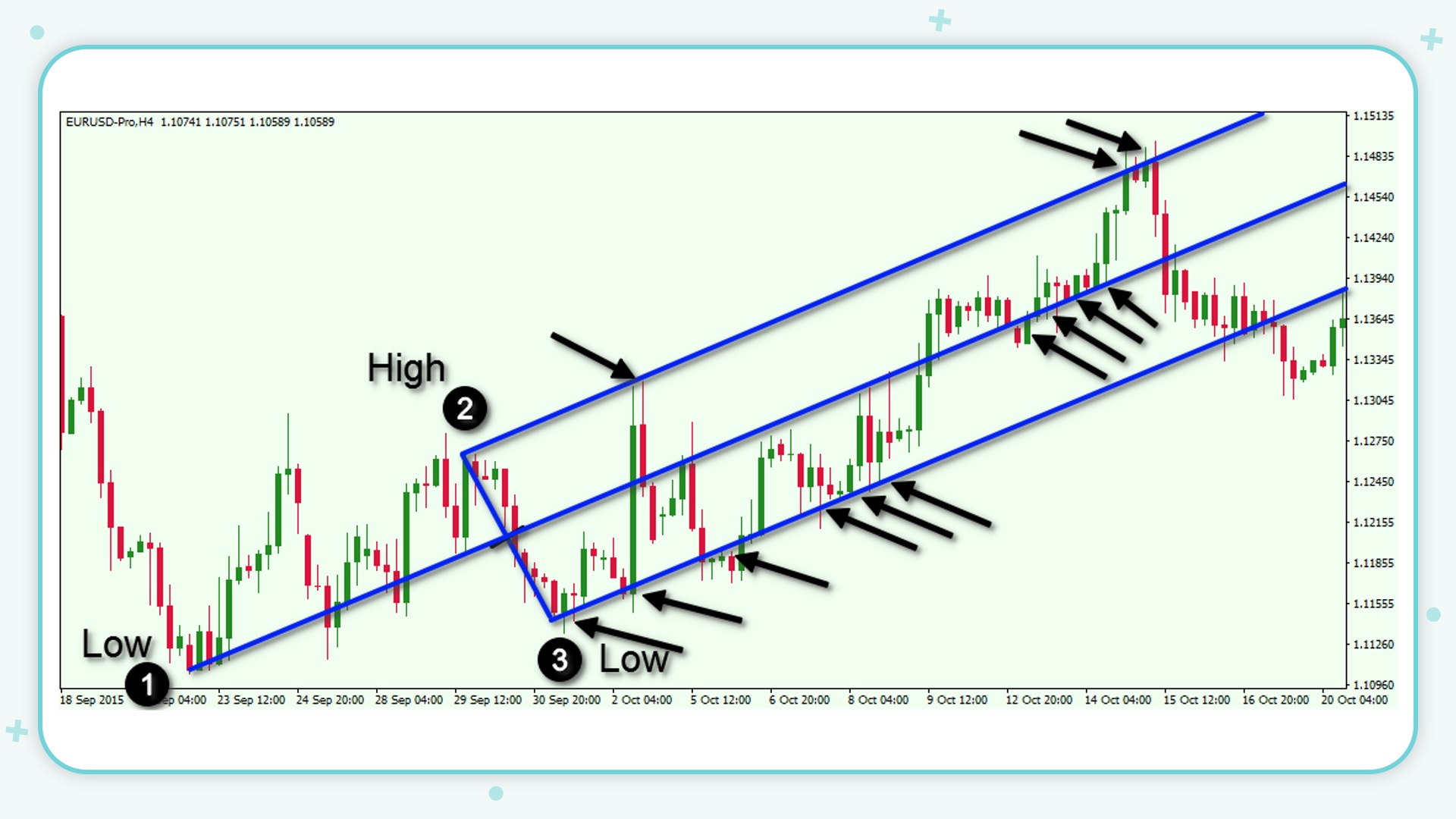

همانطور که در مطالب قبلی درباره کانال و خطوط حمایتی عنوان کردیم، ابزار دیگری در این حوزه به نام چنگال اندروز وجود دارد که شامل سهنقطه برای رسم است.

این سهنقطه شامل یک نقطه بهصورت ماکسیمم یا مینیمم نسبی که میان یک ماکسیمم و یک مینیمم نسبی دیگر قرار گرفته است و به آن نقطه وسط و نقطه پایهای میگویند.

در ترسیم یک چنگال اندرو(اندروز پیچفورک) محدوده جابجایی قیمت حتماً باید بین دو چنگال کناری(بال کناری) قرار گرفته باشد؛ بنابراین زمانی که قیمت از بین دو چنگال کناری خارج شود، چنگال ترسیمی دیگر مورد تأیید نخواهد بود.

حمایت و مقاومت

قبل از اینکه وارد اصول کلی پیچفورک شویم، بهتر است درباره حمایت و مقاومت این چنگال صحبت کنیم، بعد از اینکه رسم نماد را انجام دادیم، حال تمام سه خط که بهصورت موازی رسم شدهاند، میتوانند بهصورت حمایتی و مقاومتی عمل کنند. با توجه به تصویر زیر همانطور که مشاهده میکنید این مهم محقق شده است.

اصول کلی چنگال اندروز

در زمان رشد یا نزول بهاحتمال بالای ۸۰ درصد قیمت به آخرین خط میانی خواهد رسید.

قیمت یا در خط میانی پیووت میسازد یا با گپ (زوم) از آن عبور میکند.

اگر از خط عبور کند احتمالاً به آن پولبک خواهد زد. (بعد از عبور از خط میانی، به آن پولبک زده و لمس کرده است)

اگر قیمت نتواند به خط میانی برسد و برگردد، بهاحتمالزیاد سیکلی بزرگتر از قبل در خلاف جهت ایجاد میکند.(هاکوپیان)

همانطور که در تصویر بالا مشاهده میکنید، سهم در عبور از خط میانی ناکام بوده و سپس با قدرت بیشتر در خلاف جهت شروع به ریزش کرده که این موضوع نشان از قدرت نزولی در سهم است.

خط معامله (Trigger Line) در چنگال اندروز

بعد از اینکه سهم از خط بالا یا پایین چنگال عبور کند، هدف بعدی آن خط ماشه خواهد بود که بهصورت زیر ترسیم شده و انتظار داریم در آن نقطه سهم برگشت کند. حال اگر سهم در آن نقطه واکنش ندهد، نزول سهم بیشتر خواهد بود.

سوالات متداول

چنگال اندروز (Andrew’s Pitchfork) یکی از روشهای کاربردی در تحلیل تکنیکال بازارهای مالی است. ابزاری که تئوری آن نخستین بار توسط راجر بابسون ارائه شد. بعدها توسط دکتر «آلن هالاندروز» به شکلی که امروزه میشناسیم، مورد استفاده قرار گرفت.

بعد از اینکه سهم از خط بالا یا پایین چنگال عبور کند، هدف بعدی آن خط ماشه خواهد بود. در این مرحله انتظار داریم در آن نقطه سهم برگشت کند. حال اگر سهم در آن نقطه واکنش ندهد، نزول سهم بیشتر خواهد شد.

چنگال اندروز از سه نقطه تشکیل شده است. یک نقطه بهصورت ماکزیمم یا مینیمم نسبی است که میان یک ماکزیمم و یک مینیمم نسبی دیگر قرار گرفته است. به آن نقطه وسط، نقطه پایهای میگویند.