سود موثر سالیانه چیست و چگونه محاسبه میشود؟

سود مؤثر سالیانه (EAR) یکی از مفاهیم کلیدی در دنیای مالی است که به سرمایهگذاران و وامگیرندگان کمک میکند تا بازده واقعی سرمایهگذاریها و هزینههای وام را دقیقتر ارزیابی کنند. برخلاف سود اسمی که تأثیر سود مرکب را نادیده میگیرد، سود مؤثر سالیانه با در نظر گرفتن این تأثیر، تصویر بهتری از بازده واقعی در یک دوره سالیانه ارائه میدهد. در این مقاله، به بررسی مفهوم سود مؤثر سالیانه، نحوه محاسبه آن، تفاوتهای آن با سایر انواع سود و کاربردهای آن خواهیم پرداخت تا به سرمایهگذاران در اتخاذ تصمیمات مالی آگاهانه کمک کنیم.

دسترسی سریعتر به مطالب

سود اسمی

سود اسمی (Nominal Interest Rate) به نرخ سودی اشاره دارد که بانکها یا مؤسسات مالی به سرمایهگذاران اعلام میکنند. این نرخ به صورت دورهای و به عنوان درصدی از مبلغ سرمایهگذاری تعیین میشود. به بیان سادهتر، سود ساده تنها به اصل سرمایه تعلق میگیرد و در دوره زمانی مشخصی بهطور ثابت محاسبه میشود. در این روش، سود هر دوره برای سرمایهگذاری مجدد به اصل سرمایه افزوده نمیشود و محاسبه سود، بدون در نظر گرفتن سود مرکب و تنها براساس مبلغ اولیه صورت میگیرد.

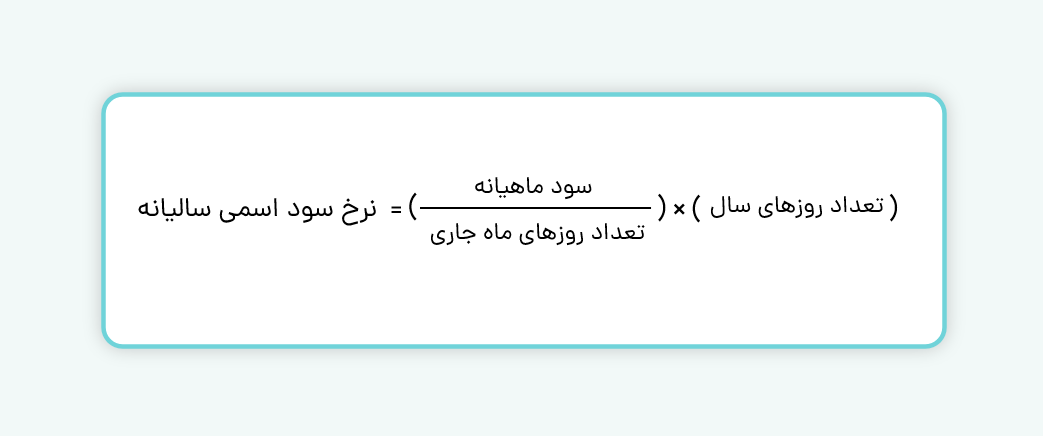

نحوه محاسبه سود اسمی:

نرخ سود اسمی مطابق فرمول زیر محاسبه میشود. در نظر داشته باشید که سود مرکب در محاسبه این سود، لحاظ نمیشود.

برای مثال اگر فردی سرمایهگذاری یکساله با ۲.۲ درصد سود ماهیانه داشته باشد، مطابق با فرمول زیر نرخ سود اسمی سالانه برای این سرمایهگذاری ۲۶/۴٪ خواهد بود.

سود مؤثر سالیانه

سود مؤثر سالیانه (Effective Annual Rate – EAR) یک مفهوم کلیدی است که به درک دقیقتر بازده واقعی سرمایهگذاریها کمک میکند و این نرخ به صورت سالیانه محاسبه میشود. سود مؤثر سالیانه (EAR) نرخ بهرهای است که به صورت سالیانه و با در نظر گرفتن تاثیر سود مرکب محاسبه میشود. این نرخ، میزان سود واقعی را که سرمایهگذاران یا وامگیرندگان در طول یک سال دریافت میکنند، به دقت نشان میدهد.

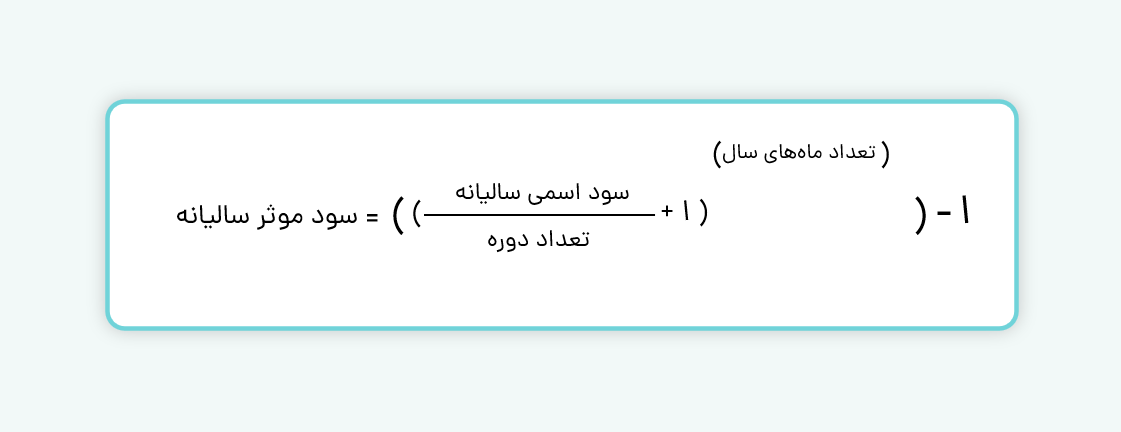

ممکن است یک صندوق سرمایهگذاری دورههای تقسیم سود متفاوتی تعیین کند. برای مثال، صندوق درآمد ثابت حامی کارگزاری مفید دارای دوره تقسیم سود ماهانه است. اگر مبلغی که هر ماه (اولین روز کاری ماه) به عنوان سود به سرمایه شما اضافه میشود را برداشت نکنید، این مبلغ به سرمایه اولیه شما افزوده خواهد شد و مجدد در طرح سرمایهگذاری قرار میگیرد. به این ترتیب، به سود شما نیز مجدداً سود تعلق خواهد گرفت و این موجب بهرهمندی شما از سود مرکب خواهد شد. با سرمایهگذاری مجدد سودهای تعلق گرفته و بعد از یک سال، سرمایهگذار به نرخ سود موثر سالیانه اعلام شده توسط این صندوق (در صورت ثابت بودن نرخ سود موثر سالیانه) میرسد. برای محاسبه سود موثر سالیانه از فرمول زیر استفاده میشود:

برای مثال سود صندوق حامی، در تیرماه ۱۴۰۳ تقریبا معادل ۲.۲ درصد (۲۶.۱۳ درصد سالانه شده) و سود موثر سالیانه این صندوق برابر با ۲۹.۵ درصد محاسبه شدهاست.

بیشتر بخوانید: آشنایی با انوع سود

اهمیت سود مؤثر سالیانه

سود مؤثر سالیانه اهمیت زیادی در ارزیابی بازده سرمایهگذاریها دارد. این نرخ به دلیل در نظر گرفتن تأثیر سود مرکب، تصویر دقیقی از بازده واقعی ارائه میدهد. در مقایسه با نرخ بهره اسمی که تأثیر مرکب را در نظر نمیگیرد، EAR دقت بیشتری در محاسبه سود واقعی دارد.

تفاوت سود مؤثر سالیانه با سود اسمی

سود اسمی یا ساده (Simple Interest Rate) نرخ بهرهای است که بدون در نظر گرفتن تأثیر سود مرکب محاسبه میشود. این نرخ معمولاً به صورت دورهای (مثلاً ماهیانه یا سالیانه) اعلام میشود. تفاوت اصلی بین نرخ بهره اسمی و سود مؤثر سالیانه در تاثیر سود مرکب است. سود مؤثر سالیانه تأثیر سود مرکب را در محاسبات خود لحاظ میکند و به همین دلیل نرخ واقعی بازده را دقیقتر نشان میدهد.

کاربردهای سود مؤثر سالیانه

۱. تحلیل سرمایهگذاری: سود مؤثر سالیانه به سرمایهگذاران کمک میکند تا ارزش آتی یک سرمایهگذاری را بر اساس نرخ بهره مرکب محاسبه کنند. این روش بهویژه برای سرمایهگذاریهای بلندمدت اهمیت دارد. نرخ سود موثر سالیانه (EAR) برای مقایسه بازدهی گزینههای مختلف سرمایهگذاری، از جمله سهام، صندوقها و حسابهای پسانداز استفاده میشود. ریسک سرمایهگذاری و میزان دارایی افراد تاثیری در میزان نرخ سود موثر سالیانه ندارد.

۲. دریافت وام: در مواردی که وامها با نرخ بهره مرکب ارائه میشوند، استفاده از سود مؤثر سالیانه به وامگیرندگان کمک میکند تا هزینه واقعی وامها را بهتر درک کنند.

۳. ارزش سرمایهگذاری: سود مؤثر سالیانه ابزاری قدرتمند برای مقایسه نرخهای بهره مرکب است. نرخ بهره مرکب به این معناست که سود نه تنها بر روی سرمایهگذاری اولیه بلکه بر روی سودهای قبلی نیز تعلق میگیرد. با استفاده از EAR، میتوان محاسبه کرد که چگونه نرخهای بهره مرکب و ساده در طول زمان منجر به افزایش سریعتر ارزش سرمایهگذاری میشود.

۴. برنامهریزی مالی: استفاده از سود مؤثر سالیانه در برنامهریزی مالی شخصی و کسبوکاری کمک میکند تا افراد پیشبینیهای دقیقی از بازده و هزینههای آینده داشته باشند.

محدودیتهای نرخ سود موثر سالیانه

نرخ سود موثر سالیانه دارای چندین محدودیت است که در ادامه به آنها میپردازیم.

۱. محاسبه EAR فرض میکند که نرخ بهره در طول کل دوره (مثلاً یک سال کامل) ثابت خواهد بود و هیچ نوسانی در نرخها وجود ندارد. اما در واقعیت، نرخ بهره میتواند به طور مکرر و سریع تغییر کند و اغلب بر نرخ بازده کلی تأثیر میگذارد.

۲. بیشتر محاسبات EAR تأثیر هزینههای تراکنش، خدمات یا نگهداری حساب را در نظر نمیگیرند. این هزینهها نیز میتوانند بر بازده کل تأثیر بگذارند.

۳. محاسبات EAR معمولاً تأثیر مالیات بر بازده را در نظر نمیگیرند. مالیات میتواند به طور قابل توجهی بازده سرمایهگذاریها یا پساندازها را کاهش دهد و مهم است که آنها را در هر تحلیلی مدنظر قرار داد.

۴. نرخهای EAR اغلب برای سرمایهگذاریهای کوتاهمدت مناسب نیستند زیرا تعداد دورههای ترکیب کمتر میشود. EAR بیشتر برای سرمایهگذاریهای بلندمدت استفاده میشود زیرا تأثیر ترکیب در این مدت قابل توجه است.

۵. معمولا در محاسبات نرخ سود موثر سالیانه، ریسک سرمایهگذاری در نظر گرفته نمیشود و به همین علت نمیتوان تنها با استفاده از این مفهوم، سرمایهگذاری های مختلف را با یکدیگر مقایسه کرد.

بهترین سرمایه گذاری با سود مرکب

حسابهای بانکی گزینهای امن برای سرمایهگذاری با سود مرکب هستند. این حسابها معمولاً بهصورت روزانه، ماهانه یا سالانه سود پرداخت میکنند و با هر بار اضافه شدن سود به حساب، اصل سرمایه افزایش مییابد. به این ترتیب، در دورههای بعدی، سود بیشتری از این سرمایه جدید بهدست میآید. این نوع سرمایهگذاری برای افرادی که به دنبال کمترین ریسک و امنیت هستند، مناسب است.

سرمایهگذاری در سهام و اوراق بهادار نیز میتواند بهعنوان روشی موثر برای کسب سود مرکب در نظر گرفته شود. اگرچه این نوع سرمایهگذاری ممکن است با ریسکهای بیشتری همراه باشد، اما با انتخاب سهام با پتانسیل رشد بالا و بازسرمایهگذاری سود تقسیمی، سرمایهگذاران میتوانند از مزایای ترکیب سود بهرهمند شوند و ارزش سرمایهگذاری خود را در طول زمان افزایش دهند.

در نهایت، صندوقهای درآمد ثابت، سهامی، مختلط و … نیز این امکان را برای سرمایهگذاران فراهم میآورند که از سود مرکب بهرهمند شوند. این صندوقها با ارائه سود دورهای و امکان سرمایهگذاری مجدد سودها، به سرمایهگذاران این فرصت را میدهند که سودهای خود را بهطور مداوم افزایش دهند.

سود موثر سالیانه یک مفهوم مهم در دنیای مالی است که به سرمایهگذاران و وامگیرندگان کمک میکند تا بازده واقعی سرمایهگذاریها و هزینههای وام را به دقت ارزیابی کنند. با استفاده از سود مؤثر سالیانه، میتوان تصمیمات مالی بهتری گرفت، نرخهای بهره مختلف را مقایسه کرد و برنامهریزی دقیقتری برای آینده مالی انجام داد. در نهایت، EAR به عنوان یک شاخص دقیقتر و کاملتر، به افراد کمک میکند تا به طور هوشمندانهتری در دنیای مالی عمل کنند و از نتایج بهتری بهرهمند شوند.

بیشتر بخوانید: صندوق بخشی پتروشیمی

سوالات متداول

۱. منظور از سود موثر سالیانه چیست؟

سود موثر سالیانه به نرخ سودی گفته میشود که در آن سود مرکب در نظر گرفته میشود. به عبارت دیگر، سود موثر سالیانه نشان میدهد که اگر سود به صورت مرکب محاسبه شود، سالانه چه میزان سود کسب خواهد شد.

۲. سود مؤثر سالیانه چه تفاوتی با سود اسمی دارد؟

تفاوت اصلی سود موثر سالیانه با سود اسمی در این است که سود موثر سالیانه سود مرکب را در نظر میگیرد، در حالی که سود اسمی صرفا نرخ سود ساده را نشان میدهد.

۳. سود موثر سالیانه چه کاربردهایی دارد؟

۱. تحلیل سرمایهگذاری. ۲. دریافت وام. ۳. ارزش سرمایهگذاری. ۴. برنامهریزی مالی.

بسیار مفید بود

سپاس از ارائه نظر شما.