فروش فزاینده چیست و چگونه در معاملات اعمال میشود؟

در معاملات آپشن، موقعیتهای معاملاتی به دو دسته کلی فزاینده و کاهنده تقسیم میشوند. این نوع از معاملات به افراد کمک میکنند تا تعداد موقعیتهای باز خود را مدیریت کرده و استراتژیهای خود را بر اساس شرایط بازار تنظیم کنند. در ادامه، انواع این معاملات بهصورت خلاصه توضیح داده میشود.

دسترسی سریعتر به مطالب

نوسانات شدید قیمتی و مکانیزم اهرم مالی موجود در این بازار، میتواند سرمایه افراد را متوجه زیان کرده یا حتی منجر به از بین رفتن کل سرمایه آنها شود. برای فعالیت در بازار اختیار معامله، کسب دانش تخصصی و بهکارگیری استراتژیهای مناسب برای مدیریت این ریسکها ضروری است.

معاملات فزاینده برای ایجاد یا افزایش تعداد موقعیتهای باز در دو سمت خرید یا فروش طراحی شدهاند، در حالی که معاملات کاهنده به کاهش یا بستن این موقعیتهای باز اختصاص دارند. این دو نوع معامله ابزارهای کلیدی برای اجرای استراتژیهای متنوع معاملاتی و مدیریت ریسک در شرایط مختلف بازار هستند.

معاملات کاهنده (Closing Transaction)

معاملات کاهنده به معاملاتی گفته میشود که برای بستن یا کاهش موقعیتهای باز در یک قرارداد انجام میشوند و در این حالت، قرارداد جدیدی ایجاد نمیشود. این معاملات به دو دسته تقسیم میشوند:

- خرید کاهنده: زمانی که فرد دارای موقعیت باز فروش باشد، با اخذ موقعیت خرید در قرارداد اختیار خرید یا اختیار فروش میتواند تعداد موقعیتهای باز فروش خود را کاهش دهد یا ببندد. این معامله تعهدات قبلی فرد را حذف میکند.

- فروش کاهنده: در صورتی که فرد از قبل موقعیت باز خرید داشته باشد، با اخذ موقعیت فروش در قرارداد اختیار خرید یا اختیار فروش، میتواند موقعیت باز خرید خود را کاهش دهد یا ببندد. این اقدام منجر به بستن یا کاهش موقعیت باز خرید در قرارداد میشود.

معاملات فزاینده (Opening Transaction)

برای اخذ موقعیتهای فزاینده در کارگزاری مفید، نیاز است که ارزش پرتفوی و مانده حساب معاملهگر (بدون در نظر گرفتن اعتبار معاملاتی) حداقل یک میلیارد تومان باشد. این شرط به منظور اطمینان از توانایی مالی فرد برای مدیریت ریسکهای مرتبط با موقعیتهای باز فزاینده تعیین شده است. معاملات فزاینده به دو دسته خرید و فروش تقسیم میشود که در ادامه به توضیح هر یک از این موقعیتها میپردازیم.

خرید فزاینده

این نوع معامله که به عنوان “باز کردن خرید” نیز شناخته میشود، به معنای ایجاد یا افزایش موقعیت باز خرید در قرارداد اختیار خرید یا اختیار فروش است.

برای مثال فردی، قرارداد اختیار معامله خرید نماد «ضخود» را با قیمت اعمال «۱۵۰ ریال» و مبلغ پرمیوم «۲۰ ریال» خریداری میکند. در این حالت، اگر قیمت سهم به بالای «۱۷۰ ریال» افزایش یابد، مشتری میتواند سهم را به قیمت اعمال «۱۵۰ ریال» خریداری کرده و در بازار با قیمت بالاتر بفروشد. سود او از این معامله به تفاوت قیمت فروش سهم و مجموع قیمت اعمال و پرمیوم پرداختی بستگی دارد. اما اگر قیمت سهم از «۱۵۰ ریال» تجاوز نکند، ضرر مشتری محدود به همان مبلغ پرمیوم پرداختی خواهد بود.

فروش فزاینده

فروش فزاینده به این معنی است که مشتری بدون آن که «موقعیت اختیار باز» داشته باشد، اقدام به اخذ «موقعیت فروش» کرده یا «تعداد موقعیتهای باز فروش» خود را افزایش دهد. در موقعیت فروش فزاینده، ریسک «نامحدود» و سود «محدود» است.

فرض کنید یک مشتری، قرارداد اختیار معامله خرید نماد «ضسپا» را با قیمت اعمال «۱۰۰ ریال» و مبلغ پرمیوم «۵ ریال» میفروشد. در این حالت سود مشتری نهایتا تا سقف پرمیوم دریافتی بوده اما ممکن است «قیمت سهم» بیش از «۱۰۰ ریال» افزایش پیدا کند و مشتری با توجه به فروش اختیار و تقاضای خریدار مجبور به اعمال قرارداد تا سقف «۱۰۰» ریال شود. به همین دلیل ممکن است سقف ضرر مشتری «نامحدود» باشد.

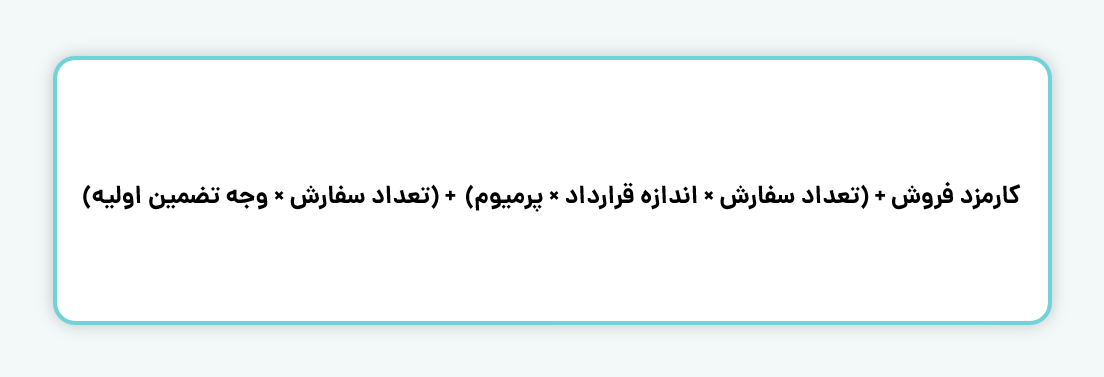

مبلغ لازم برای ثبت سفارش فروش فزاینده بهگونهای است که ریسک معاملات را برای دو طرف قرارداد کاهش دهد و اطمینان حاصل شود که معاملهگر توانایی انجام تعهدات خود را دارد. نحوه محاسبه به شرح زیر است:

وجه تضمین، مبلغی است که در معاملات آپشن از سوی معاملهگر (شخصی که اقدام به اخذ موقعیت فروش فزاینده میکند) بهعنوان ضمانت برای انجام تعهدات خود نزد کارگزاری بلوکه میشود. هدف اصلی از دریافت وجه تضمین، کاهش ریسک نکول (عدم انجام تعهدات) در معاملات است. این مبلغ با توجه به نوع قرارداد، شرایط بازار و موقعیت معاملاتی (خرید یا فروش) متفاوت است. در ادامه به نحوه محاسبه وجه تضمین اولیه برای قراردادهای اختیار معامله خرید و فروش میپردازیم.

نکته: در نظر داشته باشید که وجه تضمین مورد نیاز برای انجام معامله به صورت نقدی در مانده حساب مشتری بلوکه خواهد شد.

نحوه فعالسازی فروش فزاینده

برای انجام معاملات فروش فزاینده، ابتدا لازم است قرارداد مربوط به فروش فزاینده را از بخش توافقنامهها و قراردادها در سامانه ایزیتریدر یا مفید آنلاین تأیید کنید. پس از تأیید این قرارداد، امکان انجام معاملات فروش فزاینده برای شما فراهم میشود.

نکته مهم: یکی از شرایط لازم برای مشاهده قرارداد فروش فزاینده، داشتن دارایی بیش از یک میلیارد تومان نزد کارگزاری مفید است. پس از بررسی و احراز این شرط، امکان تایید قرارداد فروش فزاینده برای شما فراهم خواهد شد.

وجه تضمین در موقعیتهای فزاینده

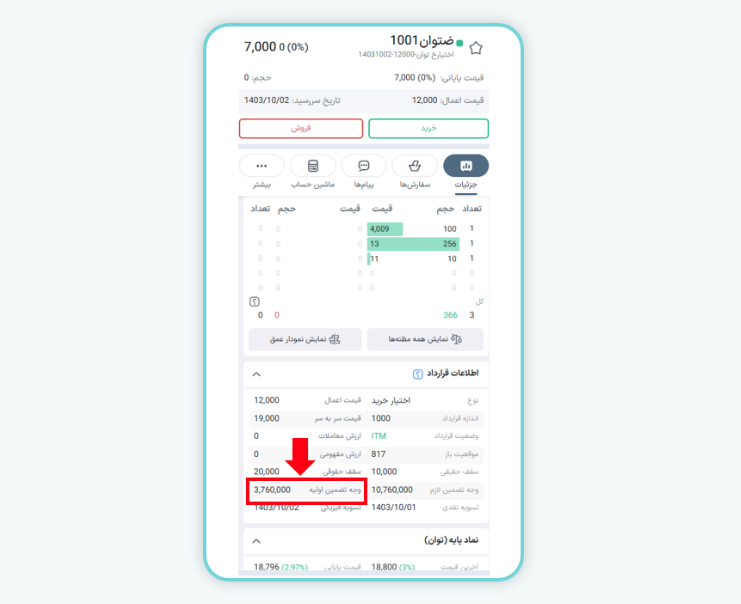

وجه تضمین اولیه: حداقل وجه تضمین مورد نیاز برای افرادی که برای بار اول اقدام به اخذ موقعیت فروش در نماد مورد نظر میکنند. وجه تضمین اولیه، فقط در اخذ موقعیت فروش کاربرد دارد. اگر وجه تضمین اولیه واریز نشود، معاملهگر نمیتواند موقعیت فروش را اخذ کند. این مورد را در نظر داشته باشید که در معاملات اختیار معامله، جهت اخذ موقعیت خرید، نیازی به پرداخت وجه تضمین نیست. مشابه با تصویر زیر وجه تضمین اولیه برای هر نماد در قسمت اطلاعات قرارداد در سامانه ایزیتریدر قابل نمایش است.

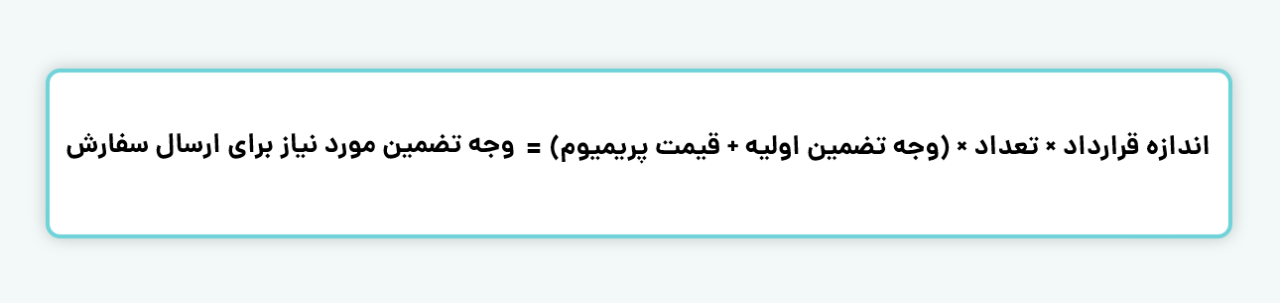

وجه تضمین لازم: حداقل مبلغی که افراد با موقعیت باز فروش در قرارداد اختیار معامله، نیاز است به عنوان تضمین فراهم کنند. مبلغ وجه تضمین لازم که پس از انجام سفارش در قدرت خرید بلوکه میشود، مقدار مشخصی ندارد و طی جلسه معاملاتی بر اساس تغییرات قیمت پایانی نماد، تغییر خواهد کرد. برای اطمینان از کفایت وجه تضمین و پوشش تعهدات، این مبلغ به طور مستمر در طول روز و در پایان معاملات برای هر سرمایهگذار محاسبه میشود. وجه تضمین لازم مطابق با فرمول زیر محاسبه میشود.

وجه تضمین مورد نیاز برای ارسال سفارش: وجه تضمین مورد نیاز برای ارسال سفارش مبلغی است که معاملهگر باید پیش از ارسال سفارش در حساب معاملاتی خود داشته باشد تا بتواند سفارش خود را ثبت کند. این مبلغ با توجه به تعداد قرارداد و وجه تضمین اولیه محاسبه میشود. فرمول محاسبه وجه تضمین برای ارسال سفارش مشابه با تصویر زیر است.

نکته: وجه تضمین لازم و اولیه نباید از “مبلغ حاصل از فروش قرارداد اختیار معامله + ۱۰ درصد قیمت اعمال × اندازه قرارداد” کمتر باشد.

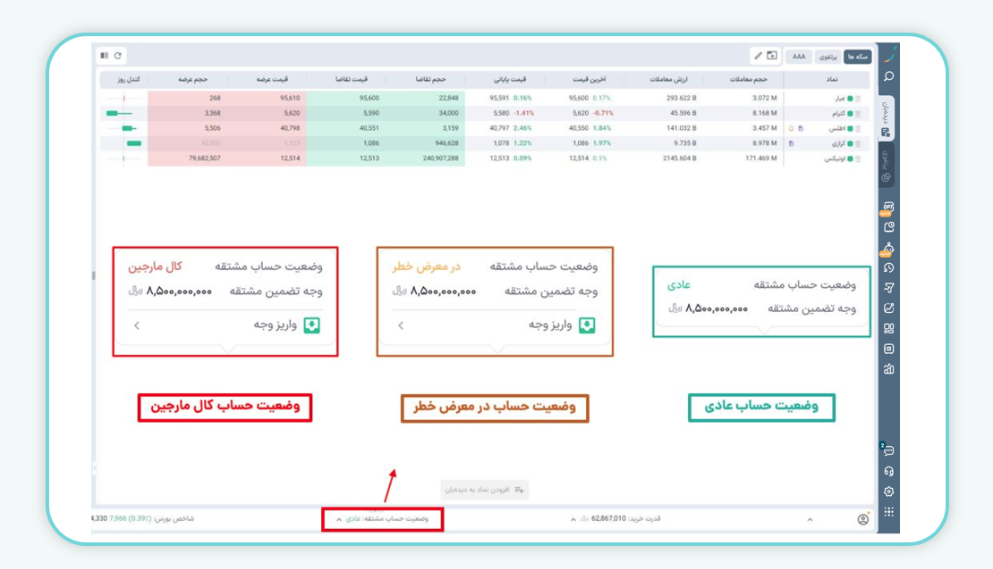

وضعیتهای مختلف حساب مشتقه

قسمتی تحت عنوان «وضعیت حساب مشتقه»، در نوار پایین صفحه ایزی تریدر قابل نمایش است. به صورت کلی امکان قرارگیری در سه وضعیت زیر برای حساب شما وجود دارد.

- عادی: در این حالت، مانده حساب شما برای تامین وجوه تضمین و مبلغ بلوکهشده سفارشها کافی است.

- در معرض خطر: این وضعیت نشان از آن دارد که مانده شما از حداقل وجه تضمین (به علاوه مبالغ بلوکهشده سفارشها) بيشتر است، اما برای مجموع وجوه تضمین و مبالغ مورد نیاز برای سفارشها کافی نیست.

- کال مارجین: مانده شما در این وضعیت، از حداقل وجه تضمین به علاوه مبالغ بلوکهشده بابت سفارشها کمتر است.

در صورتی که وضعیت حساب سرمایهگذار درخطر باشد و تا زمانی که وضعیت حساب مشتقه به صورت عادی نشود امکان ثبت سفارش فزاینده ندارد. به منظور عادی سازی حساب نیاز است فرد اقدام به افزایش موجودی حساب یا بستن موقعیت های خود کند.

در پایان فروش فزاینده به معاملهگران امکان میدهد تا از فرصتهای موجود در بازار برای کسب سود استفاده کنند. این نوع معامله، با افزایش تعداد موقعیتهای باز فروش، به ویژه در شرایطی که پیشبینی کاهش قیمت دارایی پایه (در حالت فروش اختیار خرید) یا افزایش قیمت دارایی پایه (در حالت فروش اختیار فروش) وجود دارد، میتواند بازدهی قابلتوجهی به همراه داشته باشد. با این حال، معاملهگران باید از ریسکهای بالقوه آن آگاه باشند و از مدیریت دقیق سرمایه و استفاده از استراتژیها برای کاهش زیانهای احتمالی بهره ببرند.

سوالات متداول

۱. فروش فزاینده چیست؟

فروش فزاینده یعنی معاملهگر بدون آن که موقعیت «اختیار باز» در یک نماد داشته باشد، «موقعیت فروش» در آن نماد اخذ کند یا «تعداد موقعیتهای باز فروش» خود را افزایش دهد. در موقعیت فروش فزاینده، سود «محدود» و به میزان پرمیوم پرداختی است.

۲. آیا برای اخذ موقعیت خرید، نیازی به پرداخت وجه تضمین است؟

خیر، برای اخذ موقعیت خرید، نیازی به پرداخت وجه تضمین نیست و فقط برای اخذ موقعیت فروش وجه تضمین در حساب در اختیار واریز میشود.

۳. وضعیت حساب مشتقه به چند دسته تقسیم میشود؟

به سه دسته عادی، در معرض خطر و کال مارجین تقسیم میشود.

آیا امکان فروش فزاینده در سامانه انلاین مفید وجود دارد؟

سلام

در صورتی که مجموع ارزش پرتفوی و مانده حساب، ۱ میلیارد تومان یا بیشتر باشد، امکان فعالسازی فروش فزاینده از اپلیکیشن کارگزاری مفید بخش پروفایل کاربر بخش قراردادهای من وجود دارد.

لازم به ذکر است، ابتدا نیاز به درخواست فعالسازی اختیار معامله است و سپس درخواست فروش فزاینده را ثبت نمایید.

در استراتژی Covered call آیا این امکان وجود دارد که سهم پایه به عنوان وجه تضمین اولیه قرار گیرد و مبلغ در قدرت خرید بلوکه نشود؟ به چه صورت انجام میشود؟

سلام

با توجه به اینکه موضوع مد نظر نیاز به بررسی دقیقتر و دریافت اطلاعات از شما را دارد، خواهشمند است جهت بررسی بیشتر از طریق راههای ارتباطی زیر با کارشناسان در ارتباط باشید:

📞شماره تماس ۰۲۱۸۷۰۰ (همه روزه و ۲۴ ساعت شبانهروز)

📩email: 8700@emofid.com (همه روزه از ساعت ۷:۳۰ الی ۰۰:۳۰)

📲چت آنلاین کارگزاری مفید در سامانههای معاملاتی (همه روزه از ساعت ۷:۳۰ الی ۰۰:۳۰)

سلام

اگر کسی تعدادی از یک سهم را داشته باشد آیامی تواند همان تعداد از اختیار فروش آن سهم را بفروشد؟

سلام

امکان فروش تعداد سهم به همراه اختیار سهم وجود دارد.

آیا به مبلغ وجه تضمین بلوکه شده در فروش فزاینده سود حامی تعلق میگیرد؟

به صورت کلی به مبلغ بلوکه شده، سود حامی تعلق خواهد گرفت.

فروش فزاینده در اختیار فروش و اختیار خرید هر دو امکان دارد ؟ یعنی هم ض ها هم ط ها ؟

بله، فروش فزاینده برای هر دو مورد امکانپذیر است.

در صورتی که پورفو و مانده حساب یک ملیارد تومن نباشد اما دارایی پایه در پورتفو موجود باشد امکان انجام کاورد کال وجود دارد ؟ یعنی خرید سهم و فروش اختیار خرید ؟

در صورتی که مجموع ارزش پرتفوی سپردهگذاری و قدرت خرید حداقل یک میلیاد تومان باشد، دسترسی شما به این معاملات فعال میشود.

نحوه تهاتر خريد و فروش هاي افزاينده و كاهنده ، در حالتي كه تعداد سهام مربوطه مساوي يكديگر نباشد ، به چه صورت مي باشد ؟

به ازای هر یک موقعیت خرید اختیار، یک موقعیت فروش اختیار وجود دارد. در نتیجه امکان تساوی نبودن وجود ندارد.

آیا مبلغی که بابت وجه تضمین بلوکه میشود، شامل سود صندوق حامی میشود؟

بله، مبلغ بلوکه شده در حساب کاربری مشمول سود طرح سرمایهگذاری حامی میشود.