بهترین صندوق طلا | کدام صندوق طلا بهتر است و نکات مهم انتخاب آن چیست؟

سرمایهگذاری به معنای اختصاص بخشی از منابع مالی به یک یا چند دارایی با هدف کسب سود و افزایش ارزش دارایی در آینده است. از انواع بازارهای سرمایهگذاری در ایران میتوان به بازار سرمایه، مسكن، طلا، دلار و … اشاره کرد. یکی از گزینههای مورد توجه افراد برای سرمایهگذاری از گذشته تاکنون، سرمایه گذاری در طلا است.

دسترسی سریعتر به مطالب

طلا در مقایسه با پول نقد

طلا بهعنوان یک سرمایهگذاری بلندمدت معمولاً در برابر تورم و کاهش ارزش پول مقاوم است؛ به همین دلیل در زمان بیثباتی اقتصادی و کاهش قدرت خرید، ارزش خود را حفظ میکند. در مقابل، پول نقد به دلیل نقدشوندگی بالا و دسترسی آسان برای معاملات روزمره مناسب است؛ اما در طولانیمدت ممکن است ارزش خود را از دست بدهد، زیرا تاثیر تورم باعث کاهش قدرت خرید میشود. به طور کلی، اگرچه پول نقد برای تأمین نیازهای جاری مفید است، اما طلا میتواند بهعنوان یک گزینه مطمئن برای ذخیره و حفظ ارزش در طولانیمدت عمل کند.

روش های سرمایهگذاری در طلا

طلا کالایی است که از گذشته به عنوان گزینهای جذاب برای سرمایهگذاری شناخته شده است. در گذشته، طلا صرفاً به شکل فیزیکی خرید و فروش میشد، اما با توسعه بازارهای مالی، امروزه میتوان طلا را در بورس نیز معامله کرد. سرمایهگذاری در طلا، از طریق خرید طلا به صورت فیزیکی (مانند سکه، شمش، طلای زینتی) یا به صورت غیرفیزیکی از طریق خرید گواهیهای سپرده کالایی سکه و شمش طلا و سرمایهگذاری در صندوقهای سرمایهگذاری مبتنی بر طلا امکان پذیر است.

سرمایهگذاری در طلا از طریق بورس مزایای زیادی نسبت به خرید و فروش فیزیکی طلا دارد. برای مثال، ریسکهای نگهداری، امکان تقلبی بودن کالا و پرداخت مالیات، از جمله مشکلاتی هستند که در خرید طلای فیزیکی با آن مواجه میشوید. در حالی که خرید طلا در بورس این مشکلات را برطرف میکند.

آشنایی با صندوقهای سرمایهگذاری طلا

با سرمایهگذاری در صندوق طلا، میتوانید به سادگی و در قالب یک صندوق سرمایهگذاری قابل معامله (ETF)، در بازار طلا سرمایهگذاری کنید. این نوع سرمایهگذاری شامل مزایای مختلفی مانند امکان سرمایهگذاری با مبلغ کم (حداقل ۱۰۰ هزار تومان)، معافیت مالیاتی، مدیریت حرفهای، عدم وجود ریسک سرقت، اطمینان از اصل بودن طلا و … است.

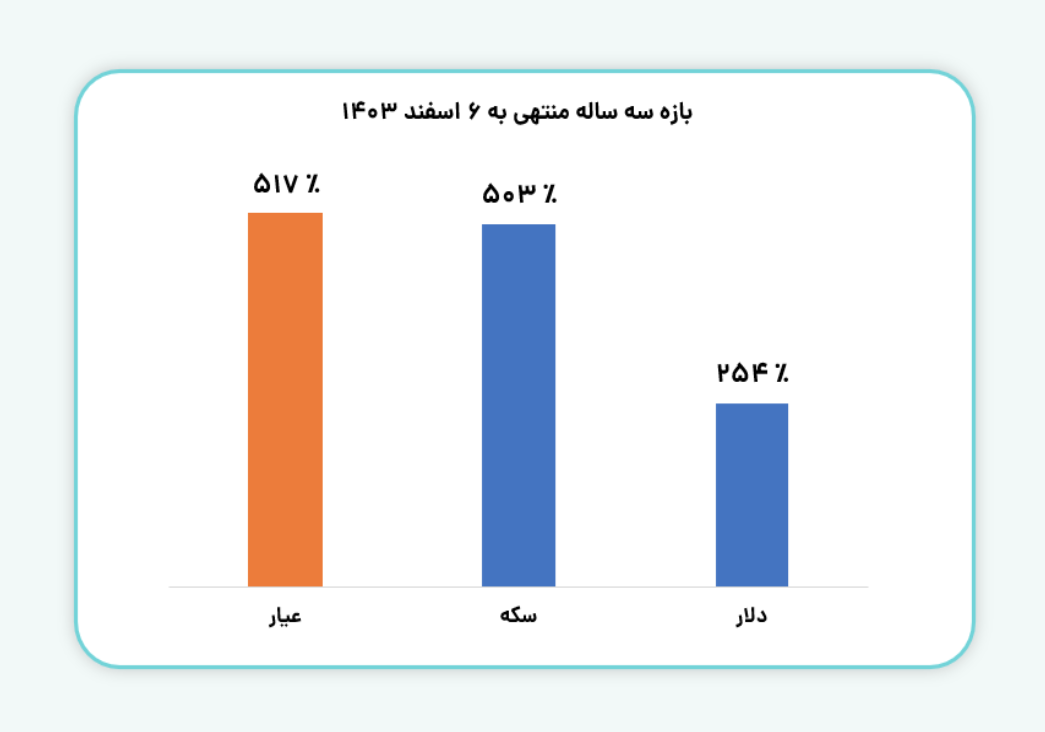

با این حال، سرمایهگذاری در صندوق طلا باید با دقت و توجه به هدف و شرایط مالی شخصی انجام شود. همانطور که در تصویر زیر قابل مشاهده است، صندوق طلای عیار در یک بازه زمانی سه ساله منتهی به ۲۹ اسفند ۱۴۰۲، بازده بالاتری را نسبت به سایر بازارها کسب کرده است. در ادامه به بررسی نکاتی که برای انتخاب بهترین صندوق طلا باید در نظر گرفت میپردازیم.

معیارهای انتخاب بهترین صندوق طلا

انتخاب بهترین صندوق طلا به عوامل مختلفی بستگی دارد. در ادامه معیارهایی را که میتوان برای انتخاب بهترین صندوق طلا در نظر گرفت، بررسی میکنیم:

۱- نقدشوندگی صندوق

یکی از ملاکهای انتخاب بهترین صندوق طلا، بررسی نقدشوندگی آن است. صندوقهای طلا به دلیل وجود بازارگردان، نقدشوندگی بالایی دارند. نقدشوندگی هر صندوق قابل معامله (ETF) به ارزش معاملات روزانه و تجربه بازارگردان آن بستگی دارد. هر چه ارزش معاملات روزانه یک صندوق بیشتر باشد، نقدشوندگی آن نیز بیشتر است.

۲- بازدهی صندوق

بازدهی در این صندوقها عینا برابر با بازدهی سکه طلا و شمش طلا نیست، ولی متناسب با آن است. در سایت این صندوقها، بازدهی صندوق در بازههای زمانی مختلف ذکر شده است و میتواند به عنوان یک معیار مناسب برای مقایسه عملکرد صندوقهای طلا در شرایط مختلف بازار و انتخاب بهترین صندوق طلا مورد استفاده قرار گیرد.

۳- حباب قیمتی

بررسی حباب قیمتی نیز میتواند در انتخاب بهترین صندوق طلا اهمیت داشته باشد. حباب قیمتی شامل دو نوع اسمی و ذاتی است. حباب اسمی به فاصله بین قیمت صندوقهای طلا و NAV آنها اشاره دارد. در مقابل، حباب ذاتی به حباب قیمتی داراییهای موجود در سبد دارایی (مانند سکه طلا) صندوقهای طلا اشاره دارد. حباب واقعی نیز ناشی از ترکیب حباب اسمی و حباب ذاتی است.

بررسی حباب قیمتی نیز میتواند به عنوان یک معیار مهم در انتخاب بهترین صندوق طلا مورد استفاده قرار گیرد. باید توجه داشت که هر چه حباب قیمتی صندوق بیشتر باشد، آن صندوق با ارزشی بیشتر از ارزش ذاتی خود در حال معامله است.

۴- مدیریت صندوق

کارشناسان سرمایهگذاری و تحلیلگران متخصص، مدیریت صندوقهای سرمایهگذاری را بر عهده دارند. از این رو، با دانش و تجربه آنان، ریسکهای صندوق طلا تا حد مطلوبی کنترل میشود. انتخاب بهترین صندوق طلا نیازمند بررسی دقیق و انتخاب یک صندوق با گروه مدیریتی با سابقه و عملکرد قوی در گذشته است. این مورد به ما اطمینان میدهد که تیم مدیریتی قادر به تحقق نتایج مطلوب در آینده خواهد بود.

۵. دارایی تحت مدیریت

دارایی تحت مدیریت (AUM) در صندوقهای طلا نشاندهنده ارزش کلی داراییهایی است که صندوق مدیریت میکند و شاخص مهمی برای ارزیابی این نوع سرمایهگذاری محسوب میشود. دارایی تحت مدیریت بالا اغلب نشاندهنده نقدشوندگی بالاتر صندوق است. همچنین دارایی تحت مدیریت بالا میتواند نشاندهنده اعتماد و اشتیاق بیشتر افراد به سرمایهگذاری در این صندوق باشد.

۶. اعتبار و سابقه سبدگردان

سابقه و اعتبار سبدگردان در مدیریت صندوقهای سرمایهگذاری، یکی از عوامل کلیدی در ایجاد اعتماد میان سرمایهگذاران است. همچنین شاخص مهمی برای سنجش کیفیت مدیریت آن صندوق به شمار میآید. یک سبدگردان با سابقه، تجربهی لازم برای شناسایی و بهرهگیری از فرصتها و کنترل ریسکها در بازار پرنوسان طلا را داراست. شرکت سبدگردان مفید، با تجربه مدیریت ۱۷ صندوق سرمایهگذاری، به پشتوانه تیمی متخصص، با بهرهگیری از استراتژیهای متنوع، تلاش میکند تا در حوزه مدیریت دارایی، نیازهای سرمایهگذاران را برآورده کند.

۷- ترکیب داراییهای صندوق

ترکیب داراییهای صندوق شامل سکه طلا، شمش طلا، گواهی سپرده و اوراق مشتقه است که هرکدام تاثیر متفاوتی بر بازدهی و ریسک صندوق دارند. برای مثال، سکه طلا نوسانات بیشتری دارد، در حالی که شمش طلا کمتر نوسان میکند. ترکیب مناسب این داراییها میتواند صندوق را در برابر نوسانات بازار مقاوم کرده و بازدهی بهتری برای سرمایهگذاران ایجاد کند.

حباب طلا: علل، عوامل و تأثیرات آن بر بازار طلا

حباب طلا به وضعیتی اطلاق میشود که قیمت طلا از ارزش واقعی آن فاصله میگیرد و معمولاً به دلیل عواملی اقتصادی، سیاسی یا حتی روانی ایجاد میشود. در واقع، زمانی که قیمت طلا در بازار بیشتر از آنچه که بر اساس ارزش ذاتی آن باید باشد، افزایش مییابد، حباب طلا شکل میگیرد. این حباب ممکن است به سمت بالا (حباب مثبت) یا پایین (حباب منفی) حرکت کند.

عوامل مختلفی میتوانند باعث شکلگیری حباب طلا شوند. یکی از این عوامل نرخ ارز است؛ زمانی که ارزش پول ملی در برابر دلار کاهش مییابد، قیمت طلا معمولاً افزایش مییابد و این میتواند به ایجاد حباب منجر شود. همچنین، نرخ تورم نیز نقش مهمی دارد. در شرایط تورمی، سرمایهگذاران به دنبال داراییهای امنی همچون طلا میروند، که این تقاضا میتواند قیمت طلا را از ارزش واقعی آن بالاتر ببرد.

نرخ بهره نیز تأثیر زیادی بر قیمت طلا دارد. کاهش نرخ بهره بانکی باعث میشود طلا به عنوان یک دارایی غیر بهرهدار، جذابتر از سایر داراییهایی که سود میدهند، به نظر برسد. این موضوع میتواند منجر به افزایش غیرمنطقی قیمت طلا شود. علاوه بر این، تغییرات در عرضه و تقاضا، مانند کاهش تولید یا افزایش ناگهانی تقاضا به دلیل بحرانهای اقتصادی یا سیاسی، نیز میتواند قیمت طلا را به طور مصنوعی بالا ببرد.

وضعیت اقتصادی جهانی و تحولات سیاسی و اجتماعی همچون جنگها یا بحرانها نیز میتواند تأثیر زیادی بر تشکیل حباب در بازار طلا داشته باشد. در چنین شرایطی، تقاضا برای طلا به عنوان یک دارایی امن افزایش مییابد و این امر باعث ایجاد حباب میشود.

در نهایت، فعالیتهای سفتهبازی و خرید و فروشهای کوتاهمدت نیز میتواند به افزایش قیمت طلا و تشکیل حباب کمک کند. این عوامل، چه به صورت مستقل و چه به شکل ترکیبی، میتوانند منجر به ایجاد نوسانات در بازار طلا و شکلگیری حباب در آن شوند.

بهترین صندوقهای طلا با بیشترین بازدهی

انتخاب بهترین صندوق طلا به عواملی چون تغییرات قیمت جهانی طلا، نرخ ارز، سیاستهای اقتصادی داخلی و وضعیت کلی بازارهای مالی بستگی دارد. از آنجا که ارزش صندوقهای طلا مستقیماً به قیمت طلا وابسته است، بازدهی این صندوقها تحت تأثیر این عوامل قرار میگیرد. علاوه بر این، عملکرد هر صندوق طلا به داراییهایی که در پرتفوی خود دارد بستگی دارد. برخی صندوقها عمدتاً در گواهی سپرده سکه طلا سرمایهگذاری میکنند، در حالی که برخی دیگر بیشتر بر گواهی سپرده شمش طلا متمرکز هستند.

در دورههای صعودی قیمت طلا، صندوقهایی که بیشتر در گواهی سپرده سکه طلا سرمایهگذاری کردهاند، به دلیل وجود حباب سکه، معمولاً بازدهی بیشتری دارند. اما در شرایط نزولی، این صندوقها با سرعت بیشتری کاهش ارزش را تجربه میکنند. بنابراین، انتخاب صندوق مناسب باید با توجه به وضعیت بازار و استراتژیهای سرمایهگذاری انجام گیرد.

صندوق طلا مفید؛ انتخابی مناسب برای سرمایهگذاری

یکی از صندوقهای سرمایهگذاری در طلا، صندوق عیار مفید است که از تاریخ ۳۰ خرداد ۱۳۹۷ فعالیت خود را به عنوان صندوق مبتنی بر سکه طلا و شمش طلا آغاز کرده است. این صندوق میتواند به عنوان یک گزینه مناسب برای سرمایه گذاری در طلا در نظر گرفته شود.

صندوق طلای عیار از نوع قابلمعامله (ETF) است و میتوان واحدهای آن را از طریق تمامی سامانههای معاملات آنلاین معامله کرد. بازدهی این صندوق بیش از هر چیز تحت تاثیر سکه طلا، شمش طلا و اوراق مشتقه مبتنی بر سکه طلا قرار دارد. از آنجا که سرمایهگذاری در طلا و سکه پر ریسک محسوب میشود، سرمایهگذاری در صندوق عیار نیز ریسک بالایی دارد.

صندوق عیار مفید با داراییهای تحت مدیریت خود، یکی از پیشگامان بازار طلا در ایران است و توانسته جایگاه ویژهای در این بخش به دست آورد. تعداد کاربران فعال این صندوق نیز به طور مداوم در حال افزایش است که نشاندهنده علاقه و اعتماد بالای سرمایهگذاران به این صندوق میباشد.

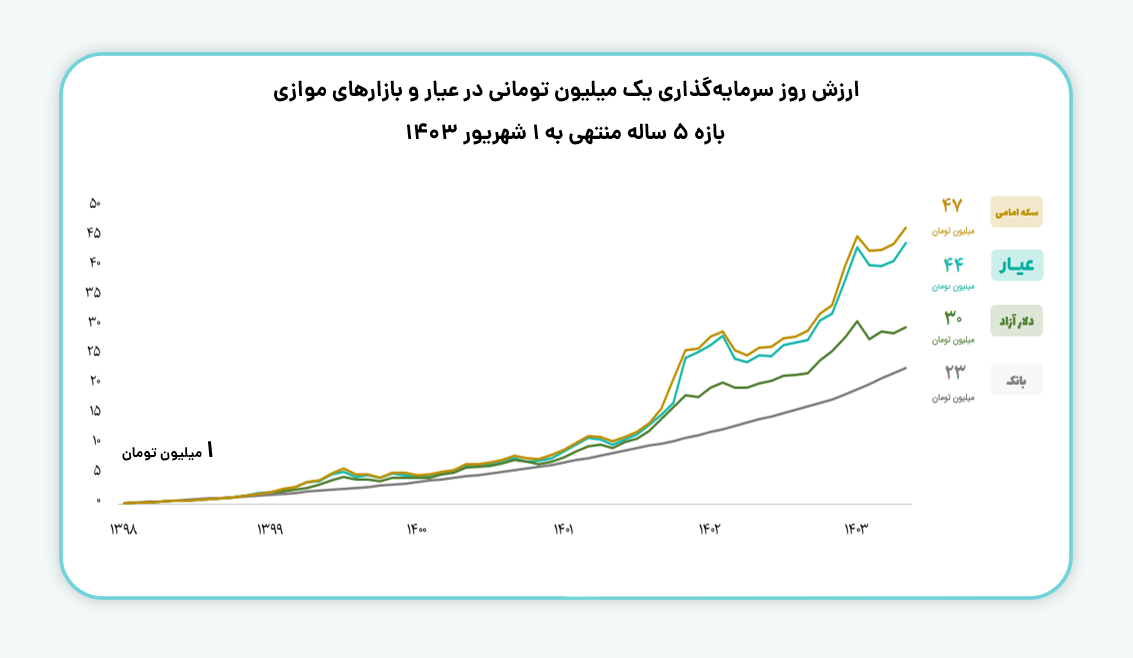

اگر در شهریور سال ۱۳۹۸ مبلغ یک میلیون تومان را در صندوق طلا و سایر بازارهای موازی (سکه، دلار و بانک) سرمایهگذاری میکردید، مبلغ بازدهی کسب شده طی بازه پنج ساله منتهی به ۱ شهریور ۱۴۰۳ در تصویر زیر قابل مشاهده است.

بیشتر بخوانید: خرید طلا از بورس

نحوه سرمایهگذاری در صندوق طلا کارگزاری مفید

صندوق عیار تنها صندوق مبتنی بر طلا کارگزاری مفید به شمار میرود. این صندوق جز صندوقهای قابل معامله در بورس است. برای خرید این صندوق، شما میتوانید از طریق مفید اپ اقدام کرده یا نام «عیار» را در تمامی سامانههای معاملات آنلاین مانند ایزی تریدر و مفید آنلاین جستجو کنید. از لیست نمایش داده شده، نماد مورد نظر را انتخاب، سپس تعداد دلخواه و قیمت مورد نظر خود را تعیین و واحدهای این صندوق را خریداری کنید.

سوالات متداول

در صندوقهای طلا، مدیریت سرمایه توسط یک سبدگردان حرفهای انجام میشود تا از نوسانات ناگهانی در سرمایهگذاری محافظت کند. این رویکرد موجب میشود که بازدهی صندوقهای طلا، عیناً با بازدهی سکه طلا و شمش طلا برابر نباشد، اما به طور متناسب با آنها باشد.

برای انتخاب بهترین صندوق طلا نیاز است که معیارهای مختلفی همچون نقدشوندگی صندوق، بازدهی صندوق، حباب قیمتی، مدیریت حرفه ای و … در نظر گرفته شود.

برای اطلاع دقیق از دارایی های صندوق سرمایه گذاری عیار وارد سایت صندوق عیار، بخش گزارش صندوق شده و از قسمت صورتهای مالی صندوق میتوانید موارد بیشتری را مشاهده کنید.

برای بنده که اطلاعاتی در خصوص این صندوق نداشتم ،مطالب مفیدی بود.

هدف ما کسب رضایت و خرسندی شماست.

سلام جایی هست که بتونیم درباره صندوق طلا بطور گام به گام اموزش ببینیم؟

سلام، در سایت آموزش مفید میتوانید دوره جامع سرمایهگذاری در طلا را مشاهده کنید.

سلام آیا ب مانده مفید کارت هم ماهیانه سود تعلق میگیرد یاخیر؟

سلام، به موجودی مفید کارت سودی تعلق نمی گیرد.

در صورت فعال بودن طرح سرمایهگذاری حامی و انتقال وجه از مفید کارت به قدرت خرید، سود طرح حامی برای شما محاسبه میشود.

سلام میشه در مورد مفید کارت توضیح بدید؟باید حساب کارگزاری مفید رو از قبل شارژ کنیم؟

سلام، «مفید کارت» یک کارت بانکی عضو شبکه شتاب میباشد. در نتیجه انجام تمامی تراکنشهای بانکی در شبکه شتاب مانند دریافت و پرداخت وجه از طریق کارت به کارت، دریافت وجه از خودپرداز، خرید از پایانههای فروشگاهی (POS)، خرید از درگاههای پرداخت آنلاین و… از طریق مفید کارت امکانپذیر است.

با استفاده از مفید کارت میتوانید تا سقف دویست میلیون تومان از موجودی قابل برداشت (وجهی که حاصل از فروش سهم نباشد) را بهصورت آنی و در هر لحظه از شبانهروز به مفید کارت منتقل نمایید.

سلام وقت بخیر کارت مفید دارم رمز اول ندارد چطوری باید پیگیری کنیم؟ممنون

سلام، با مراجعه به بخش «مفید کارت» در مفید اپ، بازیابی رمز اول امکانپذیر میباشد.

عیار بی نظیر و دوست داشتنی ؛ لطفا همینجوری بمونید …

سپاس از نظر ارزشمند شما.

سلام من موقع خرید قیمت سربه سر رو میخرم ولی همکارم قیمت رو وارد میکنه من نمیفهمم یعنی چه و کدام کار به نفع خریدار هست ممنون اگر راهنمایی کنید

سلام، تعیین قیمت یک تصمیم شخصی است.

خرید با قیمت پایین و فروش با قیمت بالا به نفع سهامداران است.

سلام .آیا در نظر ندارید صندوقی بر مبنای سرمایه گذاری در نقره افزایش بدید.؟

سلام، با توجه به این که گواهیهای نقره اخیرا به بازار عرضه شدهاند، هنوز به اندازه گواهیهای سکه و شمش دارای ارزش و عمق کافی نیستند. با این حال، به صندوقهای طلا اجازه داده شده است که گواهی نقره خریداری کنند.

باید صندق های طلا ۲۴ساعته فعال باشد نبود این امکان باعث شده تا اپلیکیشن ها روز به روز بیشتر شود

سلام، از روز دوشنبه مورخ 18 فروردین 1404 معاملات صندوقهای کالایی از ساعت 12:00 ظهر الی 18:00 انجام میپذیرد. بازه زمانی بین 11:30 الی 12:00 ظهر زمان ثبت پیشسفارش است.

سلام لطفا در مورد پیش سفارش در ساعت 11:30 تا 12 توضیح بدید

تشکر

سلام، از ساعت 11:30 الی 12:00 ظهر زمان ثبت پیش گشایش برای صندوقهای قابل معامله (ETF) مبتنی بر طلا است. در این بازه زمانی معاملات انجام نمیشود و تنها امکان ثبت سفارش وجود دارد.

مرحله پیش گشایش در واقع زمانی است که خریداران و فروشندگان در آن به توافق میرسند که نماد در آن روز با چه قیمتی بازگشایی شود.