نرخ بهره چیست و چگونه بر اقتصاد تاثیر میگذارد؟

نرخ بهره (Interest Rate) یکی از مفاهیم کلیدی در اقتصاد است که تاثیر قابل توجهی بر تصمیمات مالی افراد، شرکتها و دولتها دارد. این شاخص نه تنها بر هزینه وامها و بازدهی سرمایهگذاریها تأثیر میگذارد، بلکه نقش مهمی در تنظیم سیاستهای پولی و کنترل تورم ایفا میکند. در ادامه، به بررسی جامع و کامل از این مفهوم میپردازیم.

فهرست مطالب

مفهوم نرخ بهره

افراد برای خرید خانه، تامین مالی مشاغل و تحصیل پول قرض می کنند. همچنین کسب و کارها برای تأمین مالی پروژه های خود وام می گیرند. فرد یا سازمانی که وامدهنده است، در واقع استفاده از منبع مالی خود را به تعویق انداخته است. در نتیجه بابت تعویق و تاخیر در استفاده از پول خود و همچنین احتمال کاهش ارزش پول در آینده به علت وجود تورم، انتظار میرود که مبلغی را علاوه بر اصل پول خود دریافت کند.

نرخ بهره پولی است که وامدهنده از وامگیرنده در ازای در اختیار گذاشتن منابع مالی خود در یک دوره زمانی مشخص دریافت میکند. این نرخ معمولاً به صورت سالانه و درصدی محاسبه میشود. نرخ بهره به عنوان هزینه وامگیری در نظر گرفته میشود و یکی از عوامل مهم در تصمیمگیریهای مالی است.

عرضه و تقاضا

زمانی که افراد یا صاحبان بنگاههای تولیدی تصمیم به تولید میگیرند، برای سرمایه تقاضا ایجاد میشود. وجود تقاضا برای سرمایه، مفهوم کمیابی سرمایه را نشان میدهد و هر عاملی که کمیاب باشد، قیمت مییابد. با این تعاریف، سرمایه نیز دارای قیمت است و به این قیمت اصطلاحا نرخ بهره گفته میشود. نرخ بهره مانند قیمت، تابع دو مفهوم در اقتصاد خرد است: عرضه و تقاضا.

میزان بالای عرضه در بازار سرمایه به معنای وجود مقدار زیادی از سرمایه است. به هر میزانی که سرمایه در یک اقتصاد بیشتر باشد، قیمت آن، یعنی نرخ بهره کمتر خواهد بود و هر چه سرمایه در یک اقتصاد کمتر باشد، قیمت آن، یعنی نرخ بهره بیشتر خواهد بود.

در سمت تقاضا، میزان تقاضا برای سرمایه، تابعی از فضای کسب و کار است. در اقتصادی که در حال رکود باشد، طبیعی است که تقاضا برای محصولات و در نتیجه تولیدات نیز کاهش خواهد یافت. به صورت طبیعی میل به سرمایهگذاری برای کارهای تولیدی نیز کمتر میشود. این امر موجب میشود تقاضا برای سرمایه و به تبع آن نرخ بهره کاهش یابد. اما اگر تقاضا برای تولیدات یک بنگاه زیاد شود و قیمت محصولات آن بالا رود، میل به سرمایهگذاری برای تولید نیز بیشتر خواهد شد. در نتیجه تقاضا برای سرمایه و به تبع آن نرخ بهره نیز افزایش مییابد.

قیمت تعادلی سرمایه

قیمت تعادلی سرمایه یا همان نرخ تعادلی بهره، قیمتی است که در آن میزان تقاضا برای سرمایه با میزان عرضه سرمایه برابر میشود. نرخ بهره تعادلی همانند قیمت در اقتصاد، متغیری درونزا است و نمیتوان از بیرون آن را تعیین کرد. متغیرهای درونزا در اختیار و کنترل سیاستگذار نیستند تا هر گونه که مایل باشند آن را کم یا زیاد کنند. به طور مثال، دولت میتواند بودجه خود را کم یا زیاد کند زیرا این متغیر، برونزا و در اختیار دولت است. اما متغیر درونزا مانند نرخ بهره تعادلی، متغیری است که درون سیستم اقتصادی تعیین میشود و ناشی از فعل و انفعالات و مبادله میلیونها انسان است.

مفهوم نرخ بهره در بانکها

«نرخ بهره بانکی» به نرخ سودی اطلاق میشود که بر وامهای کوتاهمدت بانکها اعمال میشود. فرض کنید فردی برای خرید یک خودروی جدید به ۱۵۰ میلیون تومان بودجه نیاز دارد. بانک اعلام میکند که نرخ بهره وامی که اعطا میکند، ۲۰ درصد است. این بدان معناست که اگر فرد ۱۵۰ میلیون تومان وام دریافت کند، نیاز است که تا در مدت زمان تعیینشده، ۱۸۰ میلیون تومان به بانک بازپرداخت کند.

نکته : لازم به ذکر است که ساز و کار نرخ بهره در بانکداری ایران مقداری متفاوت است.

اگر بانکی به حداقل میزان نقدینگی مورد نیاز دسترسی نداشته باشد، برای تأمین این کمبود اقدام به استقراض از بازار بینبانکی میکند. از سوی دیگر، برخی از بانکها که دارای ذخایر نقدی مازاد هستند، به سایر بانکها در بازار بینبانکی وام با نرخ بهره بینبانکی (Interbank Rate) اعطا میکنند. نرخ بهره در بازار بینبانکی به میزان در دسترس بودن پول، شرایط تعیینشده در وامدهی (قوانین بانک مرکزی) و نرخ بهره رایج بستگی دارد. این سیستم به بانکها کمک میکند تا تعادل نقدینگی خود را حفظ کنند و نیازهای روزمره مشتریان را برآورده سازند، همچنین به پایداری و کارآیی سیستم بانکی کمک میکند.

نرخ واقعی و اسمی بهره

در یک اقتصاد تورمی، نرخ واقعی بهره، از تفاضل نرخ بهره اسمی و نرخ تورم مشخص میشود. زمانی که از نرخ بهره صحبت میشود، نباید تنها به عددی که بانکها مشخص میکنند توجه کرد بلکه باید نرخ تورم را نیز به طور همزمان در نظر گرفت. به طور مثال: فرض کنید در یک کشور نرخ سپرده بانکی ۲% و نرخ تورم ۳% است. درصد نرخ واقعی بهره مقدار ۱-% = ۲% – ۳% است.

به طور خلاصه میتوان گفت، نرخ بهره اسمی بدون در نظر گرفتن تورم محاسبه میشود و نرخ بهره واقعی پس از تعدیل نرخ تورم به دست میآید و نشاندهنده ارزش واقعی پول است.

انواع نرخ بهره

نرخ بهره ساده

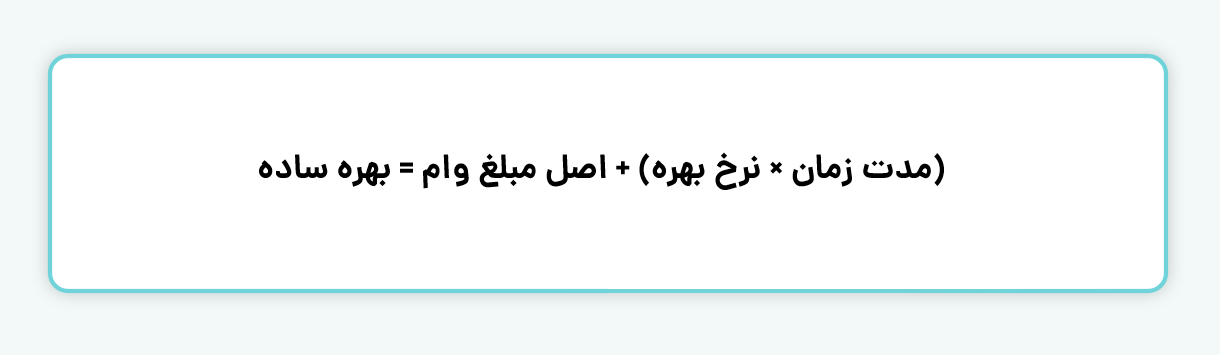

نرخ بهره ساده (Simple Interest Rate) تنها بر اصل وام یا سرمایه اولیه محاسبه میشود.

به طور مثال اگر فردی یک وام ۳۰ میلیون تومانی از بانک دریافت کند و در توافقنامه وام قید شود که نرخ بهره وام ۴% به صورت نرخ بهره ساده است، در اینصورت مبلغ پرداختی توسط فرد به صورت زیر است:

۳۱ میلیون و ۲۰۰ هزار تومان = (۴% × ۳۰ میلیون تومان) + مبلغ اولیه وام

مثال بالا بر اساس فرمول نرخ بهره ساده سالانه محاسبه شده است که عبارت است از:

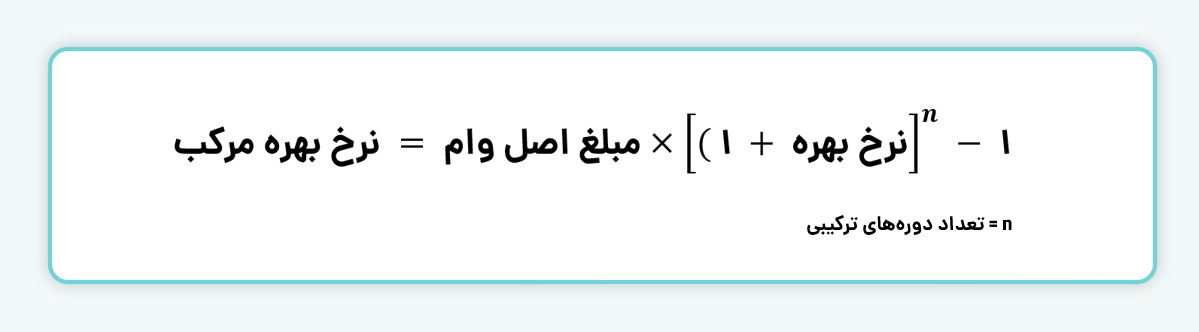

نرخ بهره مرکب

نرخ بهره مرکب (Compound Interest Rate)، نرخی است که بر اساس اصل سرمایه و همچنین بهرههای انباشته شده در دورههای قبلی محاسبه میشود. این نوع بهره به صورت دورهای (ماهانه، سهماهه یا سالانه) محاسبه میشود. با توجه به این فرآیند، مبلغ نهایی که باید پرداخت شود یا دریافت گردد، به طور قابل توجهی افزایش مییابد.

فرمول زیر میتواند برای محاسبه بهره مرکب استفاده شود:

بیشتر بخوانید: صندوق پتروشیمی

نحوه تعیین نرخ بهره

نرخ بهره توسط عوامل مختلفی تعیین میشود. این عوامل شامل عرضه و تقاضای پول، نرخ تورم، سیاستهای پولی و شرایط اقتصادی است. بانکهای مرکزی نقش مهمی در تعیین نرخ بهره دارند و از آن به عنوان ابزاری برای کنترل تورم و تنظیم فعالیتهای اقتصادی استفاده میکنند. زمانی که بانک مرکزی نرخ بهره را در سطح بالایی تعیین می کند، هزینه بدهی (هزینه قرض گرفتن پول) افزایش می یابد. زمانی که هزینه بدهی بالا باشد، تقاضای مصرف کننده را محدود میکند. هزینه بدهی میزان نرخ بازدهی موثری است که شرکتها بابت بدهی از قبیل اوراق و وام خود پرداخت میکنند.

تفاوت نرخ بهره بین کشورها

برای مقایسه نرخ بهره در میان کشورها، این پرسش مطرح میشود که چرا نرخ بهره در برخی کشورها پایین است، در حالی که این نرخ ممکن است در کشورهای دیگر بالا باشد؟ برای بررسی این تفاوت نیاز است به چند عامل بپردازیم:

۱. نظام بانکی توسعه یافته و رقابتی باعث میشود که هزینههای واسطهگری بانکها به شدت کاهش یابد.

۲. مشخص نیست افرادی که وامی دریافت میکنند، قادر یا مایل به بازپرداخت وام باشند. در نتیجه مقداری از وامهایی که بانکها پرداخت میکنند، معوق یا سوخت میشود. بانکها نیز به ناچار هزینه سوخت شدن احتمالی بخشی از وامها را بر روی بهره کل وامها سرشکن میکنند.

۳. نرخ تورم عاملی جدی و تعیین کننده است. مقایسه صحیح میان نرخ بهره میان کشورهای مختلف زمانی میسر است که نرخهای واقعی بهره باهم مقایسه شود.

۴. اگر نظام بانکی ارتباط گستردهایی با نظام بانکی بینالمللی داشته باشد و ورود و خروج سرمایه به سادگی ممکن باشد، نرخ بهره داخل و خارج به همدیگر همگرا میشود.

نرخ بهره تأثیرات گستردهای بر دریافت وام، پسانداز یا سرمایهگذاری دارد. درک انواع مختلف نرخ بهره، نحوه تعیین و تاثیرات آنها بر اقتصاد میتواند به افراد و نهادها کمک کند تا تصمیمات مالی بهتری بگیرند و به اهداف مالی خود دست یابند. با توجه به نقش حیاتی نرخ بهره در سیاستهای پولی و اقتصادی، آگاهی از این مفهوم برای افرادی که با امور مالی سر و کار دارند ضروری است.

سوالات متداول

نرخ بهره مبلغی است که وامدهنده از وامگیرنده در ازای در اختیار گذاشتن منابع مالی خود در یک دوره زمانی مشخص (معمولا سالانه) دریافت میکند. نرخ بهره معمولاً به صورت درصدی محاسبه میشود.

نرخ بهره ساده نرخی است که تنها بر اصل وام یا سرمایه اولیه محاسبه میشود و نرخ بهره مرکب علاوه بر اصل وام، بر بهرههای انباشته شده نیز محاسبه میشود.

این مولفه تحت تأثیر عوامل مختلفی تعیین میشود که شامل عرضه و تقاضای پول، نرخ تورم، سیاستهای پولی و شرایط کلی اقتصادی است. بانکهای مرکزی نقش کلیدی در تعیین نرخ بهره ایفا میکنند و از آن به عنوان ابزاری برای کنترل تورم و تنظیم فعالیتهای اقتصادی بهره میبرند.