سرمایه گذاری در زمان تورم و نکات کلیدی موفقیت آن

در شرایط تورمی، قیمت کالاها و خدمات به طور مداوم افزایش و قدرت خرید کاهش مییابد. بنابراین اغلب افراد به دنبال حفظ سرمایه، گذر از تورم و برنامهریزی مالی برای آینده خود هستند. در چنین شرایطی، انتخاب استراتژیهای مناسب سرمایهگذاری میتواند به حفظ و افزایش ارزش داراییها کمک کند. در ادامه به بررسی استراتژیهای سرمایه گذاری در زمان تورم خواهیم پرداخت.

دسترسی سریعتر به مطالب

تورم چیست؟

تورم به معنای افزایش مداوم سطح عمومی قیمتها در یک اقتصاد است. این پدیده میتواند ناشی از عوامل مختلفی از جمله افزایش تقاضا و کاهش عرضه برای کالاها و خدمات، سیاستهای پولی و مالی نامناسب و … باشد. تورم معمولاً با کاهش قدرت خرید پول همراه است. به این معنا که افراد باید به مرور زمان پول بیشتری برای خرید مقدار ثابتی کالا و خدمات بپردازند.

اهمیت سرمایه گذاری در زمان تورم

یکی از اصلیترین دلایل سرمایهگذاری در زمان تورم، حفظ قدرت خرید است. تورم باعث میشود که ارزش پول کاهش یابد. اگر پول خود را به صورت نقد یا در حساب بانکی خود نگه دارید، قدرت خرید شما به مرور زمان کاهش خواهد یافت. با سرمایهگذاری در داراییهایی که ارزش آنها تقریبا متناسب با تورم افزایش مییابد، میتوانید قدرت خرید خود را حفظ کنید.

روشهای مختلفی برای سرمایهگذاری وجود دارد. این روشها شامل سرمایهگذاری در بازار بورس، بازار مسکن، بازار طلا، سپرده بانکی و … است. هر کدام از این روشهای سرمایهگذاری، ویژگیهای منحصربهفرد خود را دارند که بر تصمیمگیری سرمایهگذاران تأثیر میگذارد.

بهترین سرمایهگذاری در دوران تورم

انتخاب بهترین روش سرمایهگذاری در زمان تورم برای هر فرد، با توجه به معیارهایی مانند ریسکپذیری، بازدهی مورد انتظار، نقدشوندگی دارایی و … متفاوت خواهد بود. سرمایهگذاران باید این عوامل را به دقت ارزیابی کنند تا بتوانند تصمیم مناسبی را اتخاذ کنند. در ادامه به بررسی بازارهای مختلف برای انتخاب بهترین سرمایه گذاری در زمان تورم میپردازیم.

سرمایهگذاری در بازار بورس

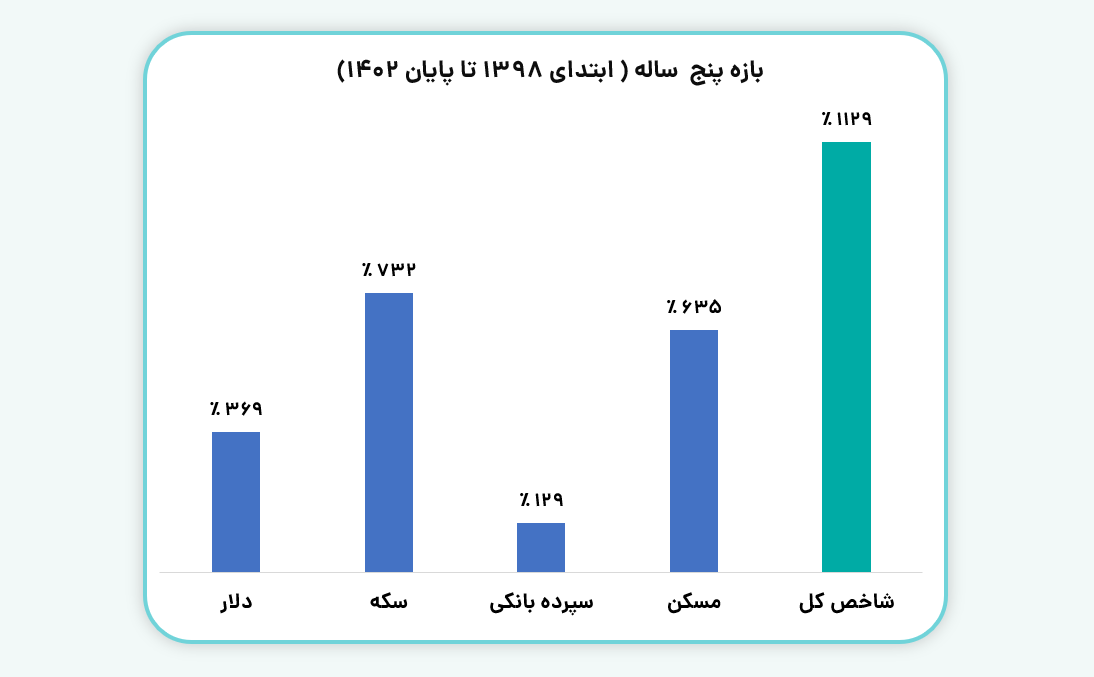

با توجه به بازدهی مناسب بورس در سالهای گذشته نسبت به دیگر بازارهای مالی، بورس میتواند به عنوان یکی از گزینههای مناسب برای سرمایهگذاری در زمان تورم محسوب شود. همانطور که در تصویر زیر قابل مشاهده است، شاخص کل بورس در یک بازه پنج ساله (ابتدای ۹۸ تا پایان ۱۴۰۲) بازده بالاتری را نسبت به سایر بازارهای موازی کسب کرده است.

سرمایهگذاری در بورس به دو صورت مستقیم و غیرمستقیم انجام میشود. در روش مستقیم، فرد خود اقدام به خرید و فروش سهام مختلف میکند. در روش غیرمستقیم، سرمایهگذار، سرمایه خود را به شرکتهای سبدگردانی یا صندوقهای سرمایهگذاری میسپارد تا آنها به نمایندگی از او و بر اساس قوانین و مقررات، در داراییهای مناسب سرمایهگذاری کنند.

سرمایهگذاری در صندوقهای سرمایهگذاری

مدیریت دارایی در صندوقهای سرمایهگذاری بر عهده افراد متخصص و حرفهای است. امکان سرمایهگذاری با مبالغ اندک، نقدشوندگی بالا، سهولت در خرید و فروش، مدیریت ریسک، امکان تنوع بخشی به سبد داراییها و معافیت مالیاتی از جمله مزایای سرمایهگذاری در صندوقها است. این روش ریسک تقریباً کمتری نسبت به سرمایهگذاری مستقیم در بازار بورس دارد. صندوقهای سرمایهگذاری به انواع مختلفی شامل صندوق سهامی، درآمد ثابت، شاخصی، بخشی، اهرمی و … تقسیم میشوند. هر کدام از این صندوقها در داراییهای مختلفی مانند سهام، اوراق با درآمد ثابت، طلا و …. سرمایهگذاری میکنند. به دلیل تنوع در ترکیب داراییها، صندوقها توانستهاند در دوران افت و رکود بازار بورس نیز عملکرد قابل قبولی کسب کنند.

صندوقهای سهامی یکی از انواع صندوقهای سرمایهگذاری هستند که حداقل ۷۰ درصد از داراییهای تحت مدیریت خود را به سهام شرکتهای مختلف و مابقی را به اوراق با درآمد ثابت مانند اوراق مشارکت، سپردههای بانکی و… اختصاص میدهند.

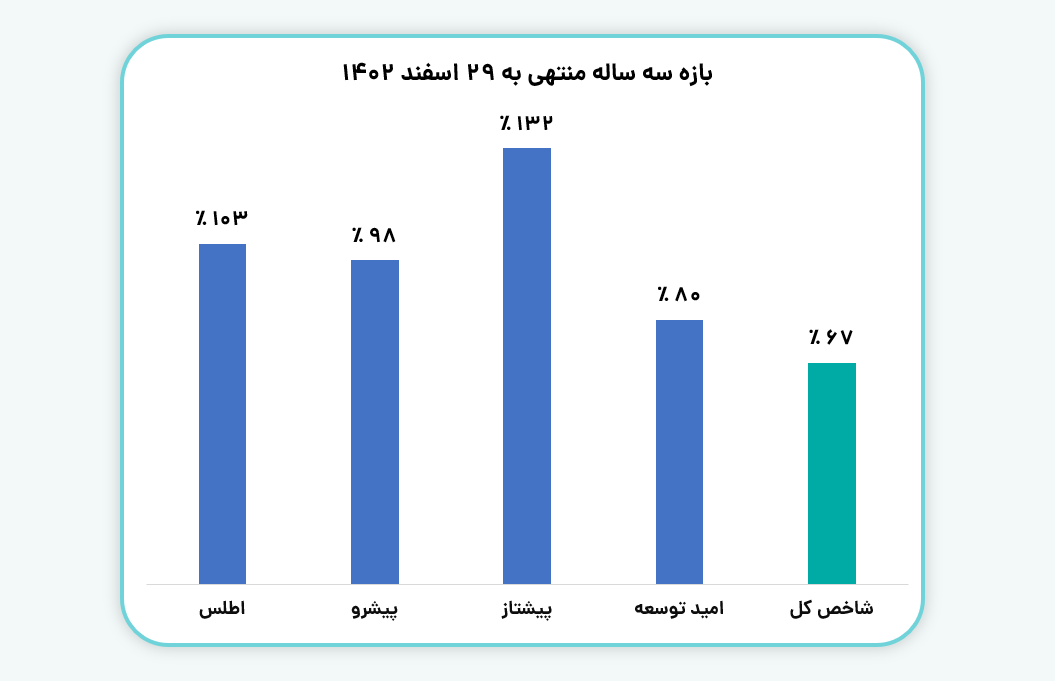

این ویژگی باعث میشود که سرمایهگذاری در این صندوقها نسبت به صندوقهای با درآمد ثابت یا مختلط، ریسک بالاتری داشته باشد. اما در مقابل، در صورت مناسب بودن شرایط بازار سهام، احتمال کسب بازدهی بالاتر در این نوع صندوقها وجود خواهد داشت. صندوقهای سهامی کارگزاری مفید در یک بازه سه ساله منتهی به ۲۹ اسفند ۱۴۰۲، توانستهاند بازدهی مطلوبی را نسبت به شاخص کل کسب کنند.

صندوقهای سرمایهگذاری کارگزاری مفید را از نظر نحوه معامله میتوان به دو دسته اصلی تقسیمبندی کرد: صندوقهای صدور و ابطالی و صندوقهای قابل معامله در بورس (ETF).

برای سرمایهگذاری در صندوقهای ETF مفید، میتوانید از طریق سامانه معاملاتی ایزی تریدر و مفید آنلاین اقدام کنید. در این حالت، نحوه خرید و فروش این صندوقها مشابه معامله سهام است. همچنین قابلیت خرید و فروش از طریق مفید اپ نیز برای این صندوقها فراهم است. اما برای سرمایهگذاری در صندوقهای صدور و ابطالی مفید، باید از طریق مفید اپ، سامانه ایزی تریدر (بخش سرمایهگذاری) یا سایت صندوق اقدام کنید.

سرمایهگذاری در بازار طلا

طلا و سکه به عنوان داراییهای امن سرمایهگذاران در زمان بحرانهای اقتصادی شناخته میشوند. ارزش این داراییها در شرایط تورمی معمولاً افزایش مییابد. بنابراین، سرمایهگذاری در این بازار میتواند راهکار مناسبی برای حفظ ارزش سرمایه در دوران تورم باشد.

افراد چه با مبالغ کم و چه با سرمایههای قابل توجه، میتوانند در بازار طلا سرمایهگذاری کنند. این قابلیت، طلا را به یک گزینه جذاب برای سرمایهگذاری تبدیل کرده است. سرمایهگذاری در طلا میتواند هم به صورت فیزیکی (مانند خرید سکه، شمش و طلای زینتی) و هم به صورت آنلاین از طریق بورس (صندوقهای طلا، گواهیهای سکه و شمش طلا) انجام شود. در روش فیزیکی، سرمایهگذاران باید به ریسکهای نگهداری فیزیکی طلا، احتمال تقلبی بودن و … توجه داشته باشند.

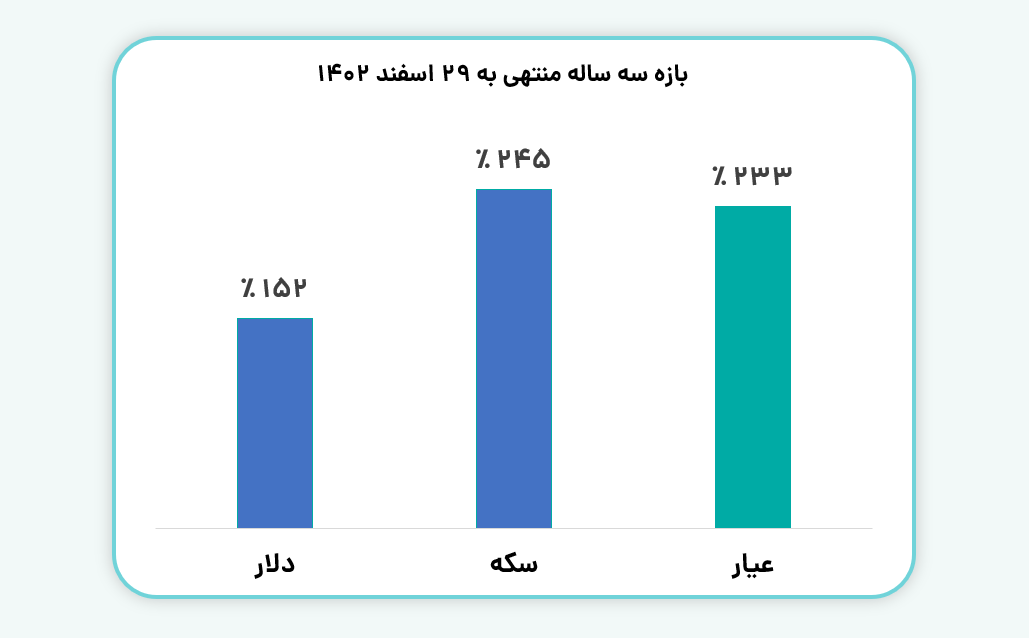

صندوقهای طلا حداقل ۷۰ درصد از سبد دارایی خود را به گواهی سپرده سکه و شمش، حداکثر ۲۰ درصد به اوراق مبتنی بر طلا و مابقی را به اوراق با درآمد ثابت اختصاص میدهند. یکی از صندوقهای سرمایهگذاری که به سرمایهگذاری در طلا میپردازد، صندوق عیار مفید است. این صندوق از تاریخ ۳۰ خرداد ۱۳۹۷ به عنوان صندوقی مبتنی بر سکه طلا و شمش طلا فعالیت خود را آغاز کرده است. به دلیل این که این صندوق به صورت تخصصی در طلا سرمایهگذاری میکند، میتواند به عنوان یک گزینه مناسب برای افرادی که قصد سرمایهگذاری در طلا را دارند، در نظر گرفته شود. در تصویر زیر میتوانید بازدهی صندوق عیار را در یک بازه سه ساله نسبت سایر داراییها مشاهده کنید.

سرمایهگذاری در سپردههای بانکی

علیرغم اینکه نرخهای سود بانکی در شرایط تورمی افزایش مییابد، اما معمولاً بازده واقعی (با در نظر گرفتن تورم) آنها منفی است و نمیتوانند سرمایه را در برابر کاهش قدرت خرید ناشی از تورم محافظت کنند. بنابراین، سپردههای بانکی گزینه مناسبی برای سرمایه گذاری در زمان تورم با دید بلندمدت نیستند.

یک روش جایگزین دیگر به جای سپردههای بانکی استفاده از صندوقهای با درآمد ثابت است. ترکیب داراییهای صندوق درآمد ثابت نوع عادی، شامل حداقل ۸۵ درصد اوراق بهادار با درآمد ثابت، گواهی سپرده بانکی و سپرده بانکی است. مدیران این صندوقها مجاز هستند تا حداکثر ۱۰ درصد از دارایی صندوق را در سایر صندوقهای سرمایهگذاری، سهام، حق تقدم سهام و اوراق اختیار معامله مربوط به سهام سرمایهگذاری کنند.

یکی از مزایای برجسته سرمایهگذاری در صندوقهای درآمد ثابت نسبت به سپردههای بانکی، عدم وجود نرخ شکست و بهرهمندی از سود روز شمار است. به عبارت دیگر، با سرمایهگذاری در این صندوقها، شما میتوانید هر زمانی که مایل باشید واحدهای صندوق را بفروشید و نگرانی از تغییر نرخ سود یا جریمه برداشت نداشته باشید. صندوقهای درآمد ثابت کارگزاری مفید شامل صندوق آوند، حامی و حامی۲ هستند.

سرمایهگذاری در بازار مسکن

بررسی قیمت مسکن در گذشته نشان میدهد که بازار مسکن و مستغلات رشد چشمگیری داشته است. اما سرمایهگذاری در مسکن، در مقایسه با سایر روشهای سرمایهگذاری در دوران تورم یک مشکل اساسی دارد و آن نیاز به سرمایه اولیه بالا و نقدشوندگی پایین این بازار است.

داشتن یک سبد دارایی متنوع در زمان تورم میتواند ریسک سرمایهگذاری را کاهش دهد و همچنین، بازدهی مطلوبی ایجاد کند. افراد میتوانند برای سرمایه گذاری در زمان تورم ترکیبی از صندوقهای طلا، سهامی، درآمد ثابت و … را انتخاب کرده و وزن بیشتری برای صندوقهای طلا و سهامی در نظر بگیرند. همچنین در شرایط رکود نیز میتوانند بیشتر سهم سبد دارایی خود را به صندوقهای با درآمد ثابت تخصیص دهند.

سوالات متداول

۱- تورم چیست؟

به افزایش پیوسته سطح عمومی قیمتها در اقتصاد گفته میشود. به عبارت دیگر، تورم نشاندهنده کاهش ارزش پول و افزایش هزینه زندگی است.

۲- چه استراتژیهای سرمایهگذاری میتوانند برای حفظ ارزش پول در برابر تورم مفید باشند؟

برای سرمایه گذاری در زمان تورم، داشتن یک پرتفوی سرمایهگذاری متنوع میتواند بسیار مفید باشد. این رویکرد ریسک سرمایهگذاری را کاهش داده و همچنین امکان کسب بازدهی مطلوبی را ایجاد میکند.

۳- مزایای سرمایه گذاری در صندوق ها چیست؟

امکان سرمایهگذاری با سرمایه کم، نقدشوندگی بالا، سهولت در خرید و فروش سهام، مدیریت ریسک، امکان تنوع بخشی به سبد داراییها و معافیت مالیاتی از جمله مزایای سرمایهگذاری در صندوقها است.