سرمایه گذاری هوشمند؛ نکات کلیدی برای مدیریت بهتر سرمایه

انتخاب گزینههای درست سرمایهگذاری میتواند تحقق اهداف مالی در آینده را امکانپذیر سازد. یک سرمایهگذاری موفق زمانی میتواند به نتیجه مطلوب برسد که مولفههای تاثیرگذاری مانند میزان ریسک، مدتزمان و مقدار سرمایه مناسب، برای آن بررسی و تعریف شود. ریسک یک حقیقت اجنتابناپذیر در سرمایهگذاری بوده و سرمایهگذاری هوشمند زمانی به وقوع میپیوندد که تمامی فرصتها و ریسکها به صورت دقیقی تحلیل شوند. در حقیقت، یک سرمایهگذار هوشمند همیشه برنامهریزی اصولی برای به حداقل رساندن ریسکها دارد. مدیریت ریسک مهمترین عامل در سرمایهگذاری محسوب میشود و اولین قدم در مدیریت ریسک، متنوعسازی سبد دارایی است.

آنچه در این مطلب مطالعه خواهید کرد

تنوعبخشی به سبد دارایی

همیشه باید به این نکته توجه داشت که بازارهای مالی غیرقابل پیشبینی بوده و داشتن سبدی متنوع از داراییها مثل سهام، اوراق با درآمد ثابت، طلا و سایر داراییها میتواند زیانهای احتمالی ناشی از نوسانات بازارها را کم و حتی از آنها جلوگیری کند. نکتهای که بهتر است در رابطه با سبد دارایی در نظر گرفت مدیریت ریسک است. برای کسب بازدهی مناسب سبد دارایی، ارزیابی و تحلیل دقیق ریسک داراییها میتواند احتمال کسب بازدهی را بیشتر، و زیان را کمتر کند.

استراتژی مدیریت سرمایه بر اساس توزیع ریسک این امکان را به سرمایهگذار میدهد تا دارایی خود را در انواع کلاسهای دارایی (Asset Classes) تقسیم کند. کلاس دارایی به گروهی از داراییها گفته میشود که قابلیت سرمایهگذاری دارند و از لحاظ ساختار و قوانین شباهتهایی با هم دارند. از مهمترین کلاسهای دارایی میتوان به سهام، طلا، مسکن و اوراق با درآمد ثابت اشاره کرد. داراییهای مختلف دارای درجه ریسک متفاوتی هستند و نسبت به هر رویدادی، واکنش متفاوتی داشته و زمانی که اتفاقات پیشبینی نشده در سطح کشور یا جهان بهوقوع میپیوندند، میزان ریسک داراییها با یکدیگر کاملا متفاوت میشود.

ترکیبی از انواع داراییها به سبد دارایی این امکان را میدهد که هرگونه زیان به طور کامل یا جزئی، توسط دیگر داراییها جبران شود. به طور مثال زمانی که بازار بورس در روند نزولی قرار دارد، اختصاص کل داراییها به سهام، ریسک افت و نوسان سرمایه را افزایش میدهد. در صورتیکه اختصاص بخشی از سرمایه به اوراق یا صندوقهای درآمد ثابت، میتواند باعث جلوگیری از افت سبد دارایی در دوران رکود بازار بورس شود.

تنوعبخشی به سبد دارایی، تاکتیکی مناسب برای ایجاد تعادل بین حداکثر کردن بازده و به حداقل رساندن زیان است.

سرمایهگذاری هوشمند چگونه شکل میگیرد؟

همانطور که اشاره شد سرمایهگذاری هوشمند با شناسایی دقیق فرصتها و تحلیل کامل ریسکها بهوجود میآید. صندوقهای سرمایهگذاری نمونهای مناسب از یک سبد دارایی هوشمند هستند. با توجه بهاینکه این صندوقها مدیریت فعالی دارند و توسط مدیران حرفهای و با تجربه مدیریت میشوند، تنوعبخشی به داراییها و مدیریت ریسک بهصورت حرفهای در آنها انجام میشود. با توجه بهاینکه حوزه فعالیتها صندوقها میتواند متفاوت باشد و میتوانند به صورت اختصاصی در سهام، طلا، مسکن، اوراق درآمد ثابت و سایر اوراق بهادار سرمایهگذاری کنند. سرمایهگذاری ترکیبی در انواع صندوقها روش مناسبی است. صندوقهای سرمایهگذاری هوشمند به سرمایهگذاران در ایجاد درآمد از محل سرمایهگذاری، امنیت مالی در بلندمدت و منبع درآمد مناسب در دوران پس از بازنشستگی کمک میکند.

راهکارهای تبدیل شدن به سرمایهگذار هوشمند

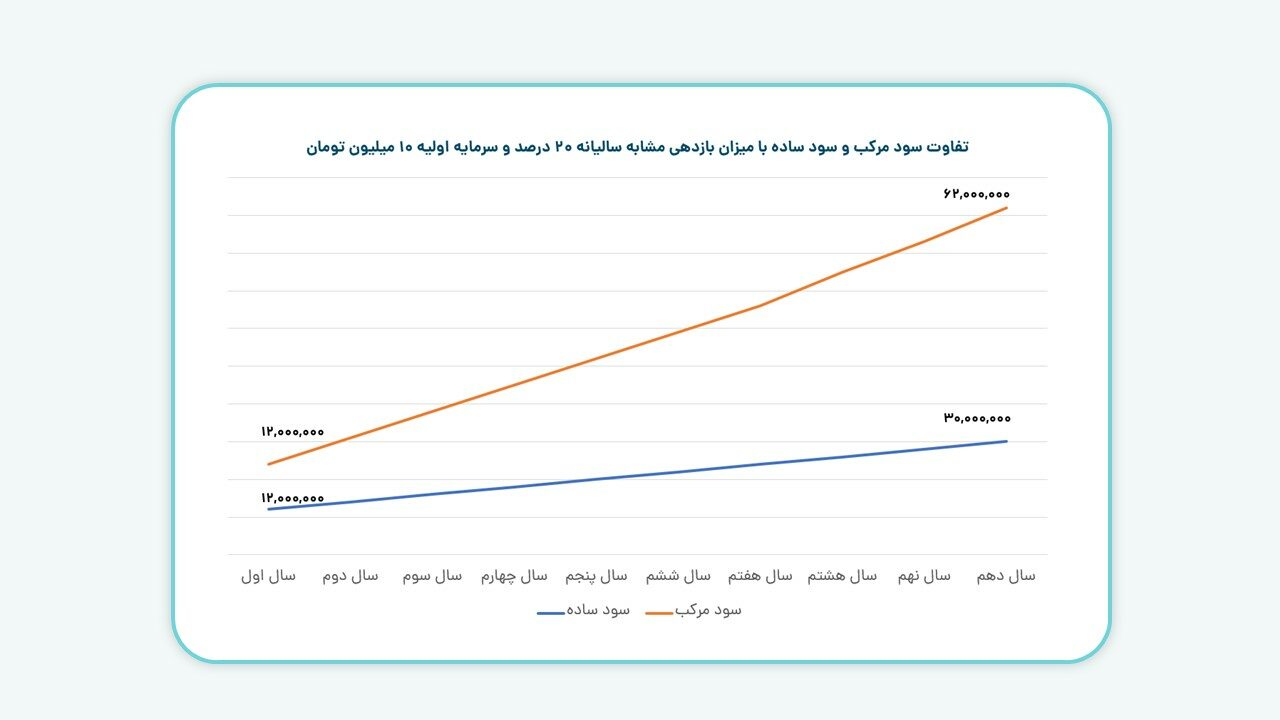

برای تبدیل شدن به یک سرمایهگذار هوشمند نباید زمان را از دست داد. بهتر است هر چه زودتر سرمایهگذاری را شروع کرد. تداوم در سرمایهگذاری در کنار تنوعبخشی به سبد دارایی میتواند باعث ایجاد سود مرکب بر سرمایه شود. در حقیقت، سود مرکب به معنی سودهای انباشتهشده دورههای گذشته بر روی سرمایه اولیه است. میتوان قدرت اثر مرکب بر سرمایه را در نمودار زیر مشاهده کرد.

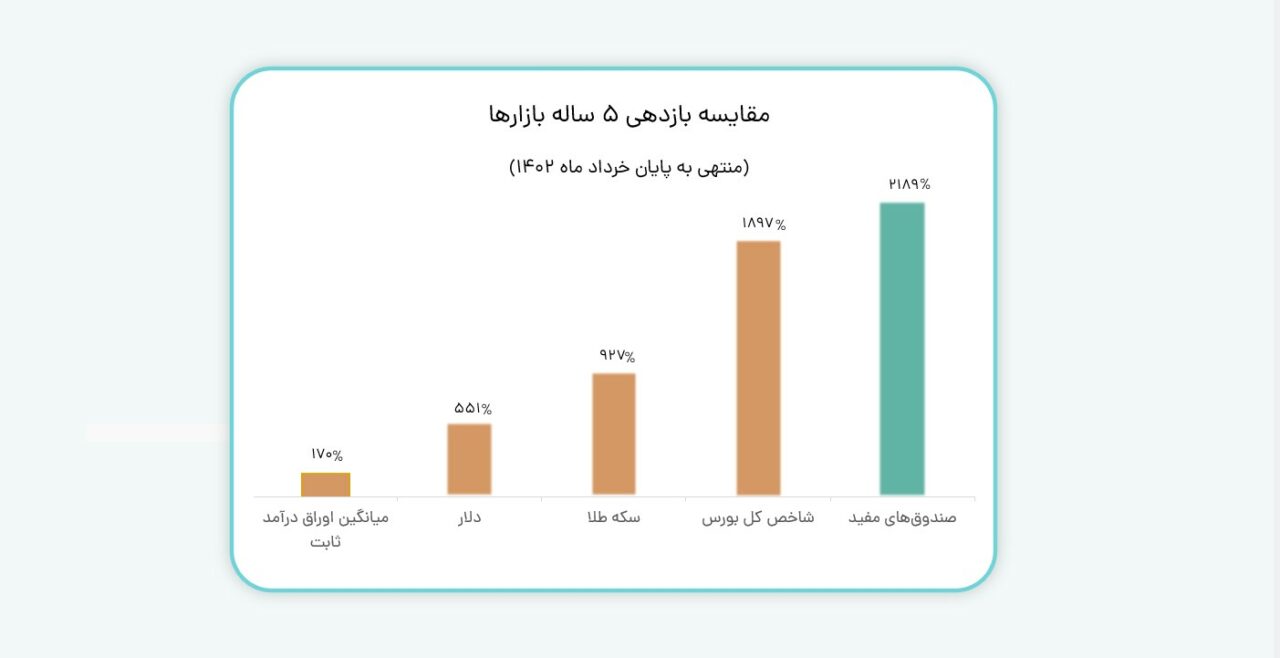

سرمایهگذاری هوشمند نشان میدهد که چطور سرمایهگذاری مداوم بههمراه مدیریت ریسک، میتواند باعث رشد دارایی در بلندمدت شود. همانطور که در نمودار زیر مشاهده میشود سرمایهگذاری در ترکیبی از صندوقهای سرمایهگذاری کارگزاری مفید مثل صندوقهای سهامی، طلا، شاخصی، مختلط و درآمد ثابت در ۵ سال گذشته بازدهی بالاتری نسبت به سرمایهگذاری در سایر بازارها داشته است.

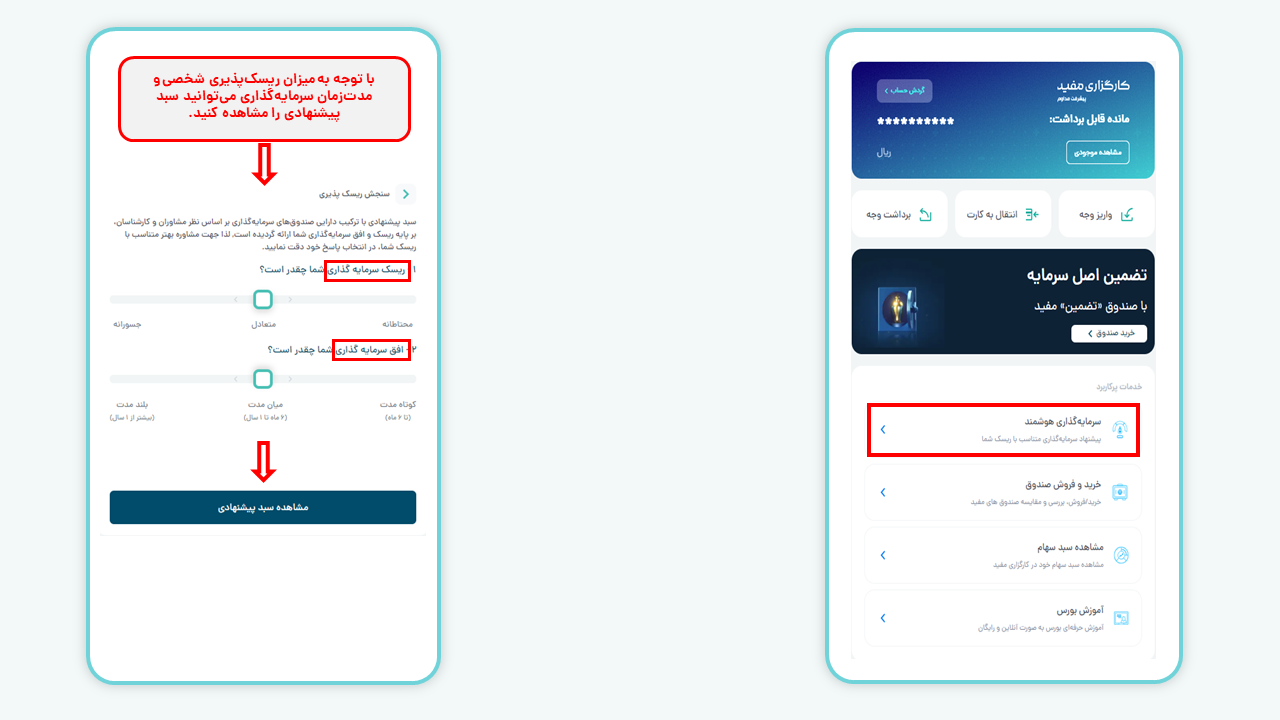

سرمایهگذاری هوشمند با مفید اپ

شما با استفاده از مفید اپ به راحتی میتوانید سبد دارایی از انواع صندوقهای سرمایهگذاری بر اساس ریسکپذیری خود تشکیل دهید. بخش «سرمایهگذاری هوشمند» در مفید اپ به پیشنهاد سبدگردان مفید متناسب با وضعیت بازار ارائه میشود. نکتهای که باید در رابطه با سرمایهگذاری هوشمند در نظر گرفت، بروزرسانی پیشنهادات سرمایهگذاری با توجه به تغییر شرایط بازار است.

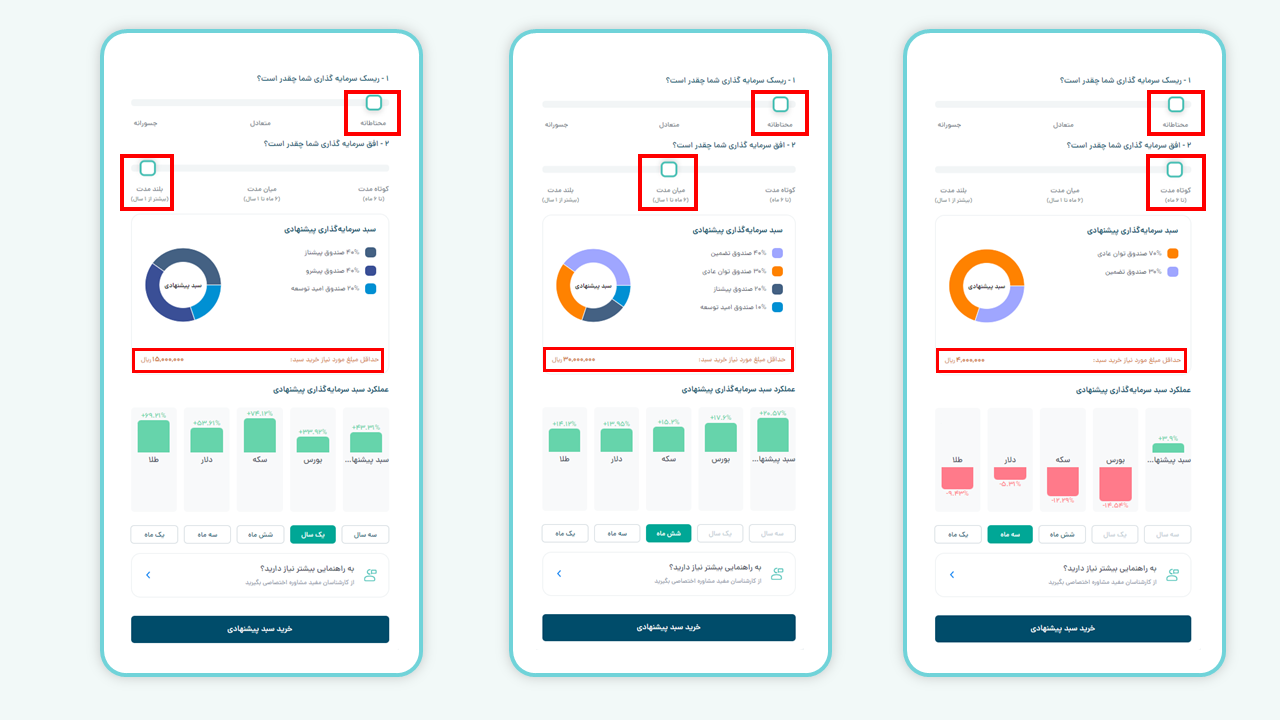

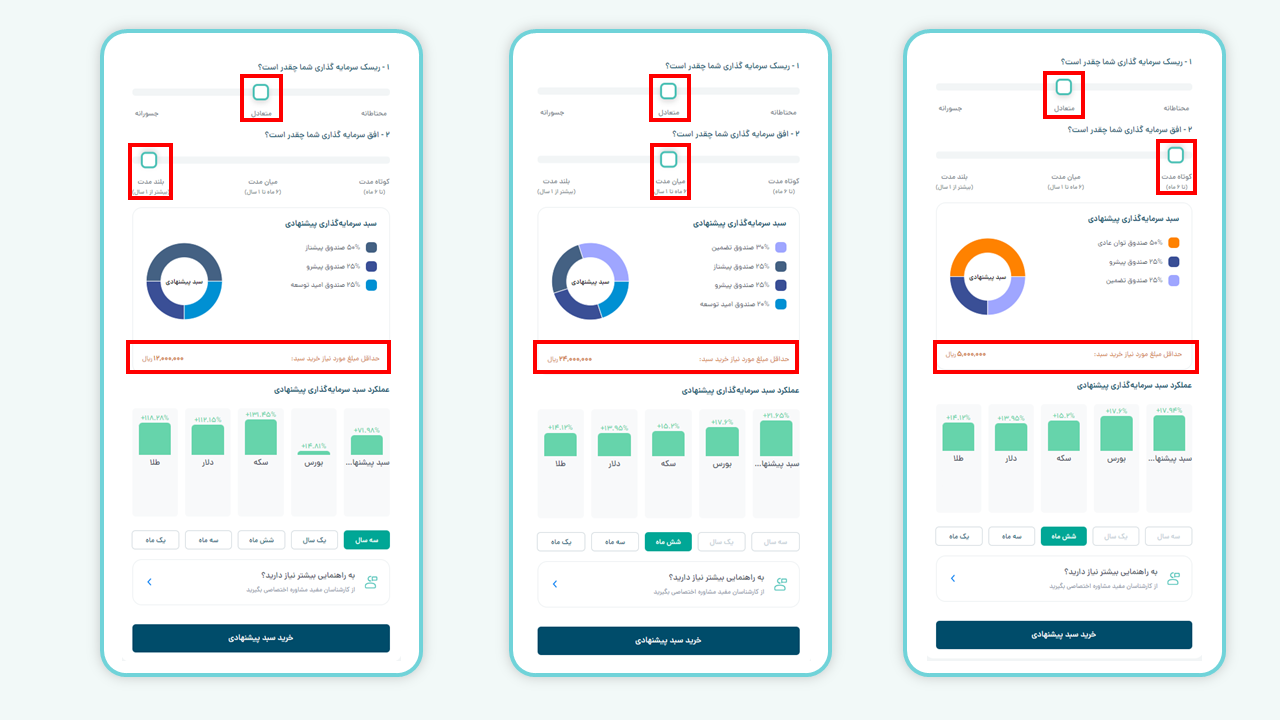

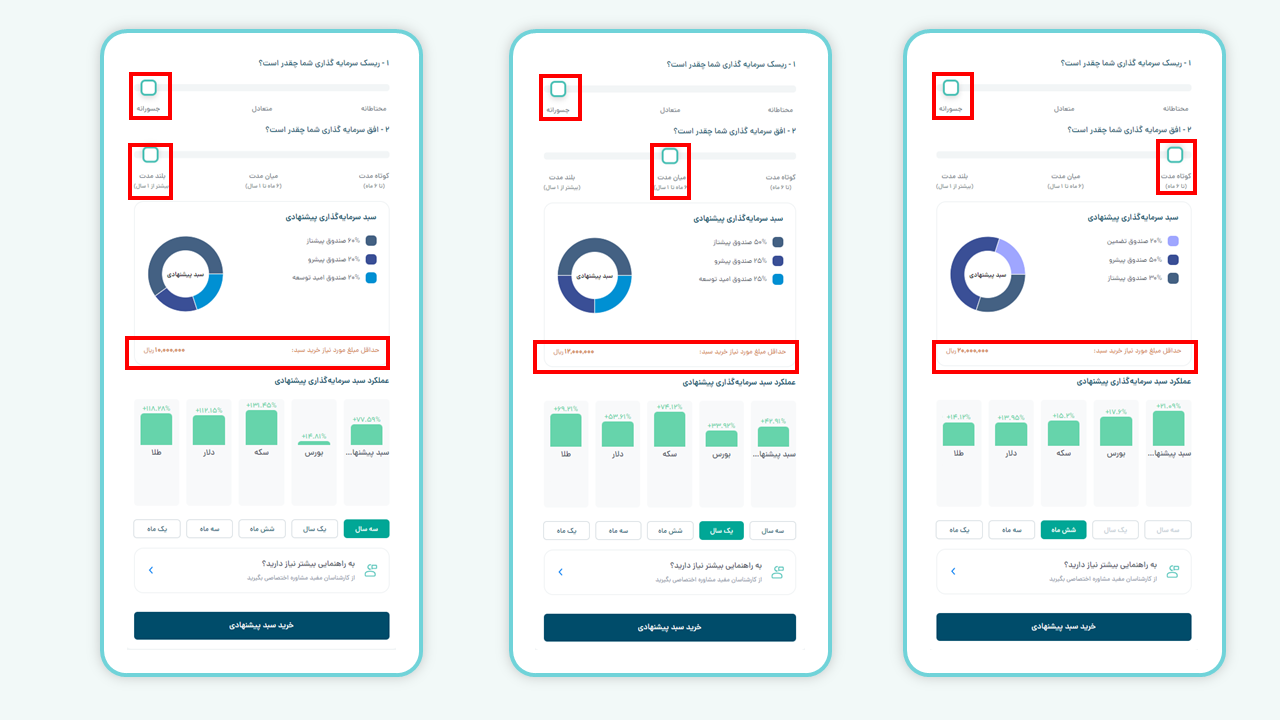

طرح محتاطانه

نوسانات قیمتی بخش جداییناپذیر بازار است و سود و زیانهای مقطعی در طول دورههای سرمایهگذاری انتخابی امکانپذیر است. اما به صورت کلی این طرح برای سرمایهگذارانی مناسب است که تمایلی به تحمل زیان در انتهای دوره سرمایهگذاری خود ندارند. که با انتخاب طرح محتاطانه، سبد سرمایهگذاری با میزان ریسک پایین به شما پیشنهاد میشود. همچنین، میتوانید مدتزمان سرمایهگذاری خود را در سه بازه زمانی کوتاهمدت، میانمدت و بلندمدت انتخاب کنید. بازه زمانی کوتاهمدت حداکثر تا ۶ ماه در نظر گرفته شده، میانمدت حداکثر تا ۱ سال و بلندمدت برای بیشتر از ۱ سال در نظر گرفته شده است.

طرح متعادل

این طرح برای سرمایهگذارانی مناسب است که تمایل به تحمل ریسک پایین در قبال کسب بازدهی مناسب دارند. با انتخاب طرح متعادل، سبد سرمایهگذاری با میزان ریسک متوسط به شما پیشنهاد میشود. میتوانید مدتزمان سرمایهگذاری خود را در سه بازه زمانی کوتاهمدت، میانمدت و بلندمدت انجام دهید. بازه زمانی کوتاهمدت حداکثر تا ۶ ماه در نظر گرفته شده، میانمدت حداکثر تا ۱ سال و بلندمدت برای بیشتر از ۱ سال در نظر گرفته شده است.

طرح جسورانه

این طرح برای سرمایهگذارانی مناسب است که تمایل به تحمل ریسک بالا در قبال کسب بازدهی بالاتر دارند. با انتخاب طرح جسورانه، سبد سرمایهگذاری با میزان ریسک بالا به شما پیشنهاد میشود. میتوانید مدتزمان سرمایهگذاری خود را در سه بازه زمانی کوتاهمدت، میانمدت و بلندمدت انجام دهید. بازه زمانی کوتاهمدت حداکثر تا ۶ ماه در نظر گرفته شده، میانمدت حداکثر تا ۱ سال و بلندمدت برای بیشتر از ۱ سال در نظر گرفته شده است.

در این بخش، حداقل سرمایه مورد نیاز با توجه به مدت زمان سرمایهگذاری به شما پیشنهاد داده میشود. در صورتیکه تمایل داشته باشید سرمایه دلخواه خود را در بازههای زمانی مختلف سرمایهگذاری کنید نیز، میتوانید با استفاده از درصدهای پیشنهادی هر صندوق، دارایی را به سبد خود اختصاص دهید. همچنین، میتوانید بازدهی سبد پیشنهادی خود را با سایر بازارها مثل طلا، دلار، بورس و سکه مقایسه کنید.

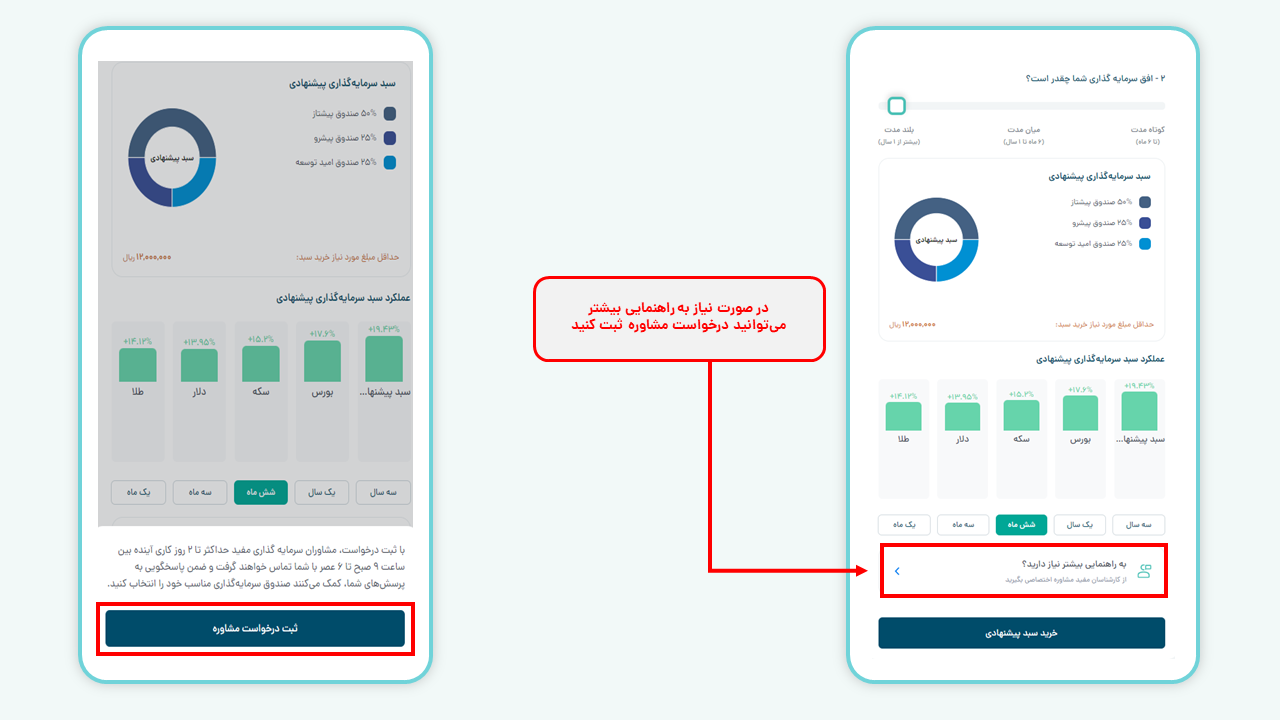

درصورت نیاز به راهنمایی بیشتر، میتوانید درخواست مشاوره سرمایهگذاری ثبت کرده تا از راهنمایی مشاوران سرمایهگذاری کارگزاری مفید بهره ببرید. مشاوان ما میتوانند شما را در انتخاب گزینههای مناسب سرمایهگذاری بیشتر راهنمایی کنند.

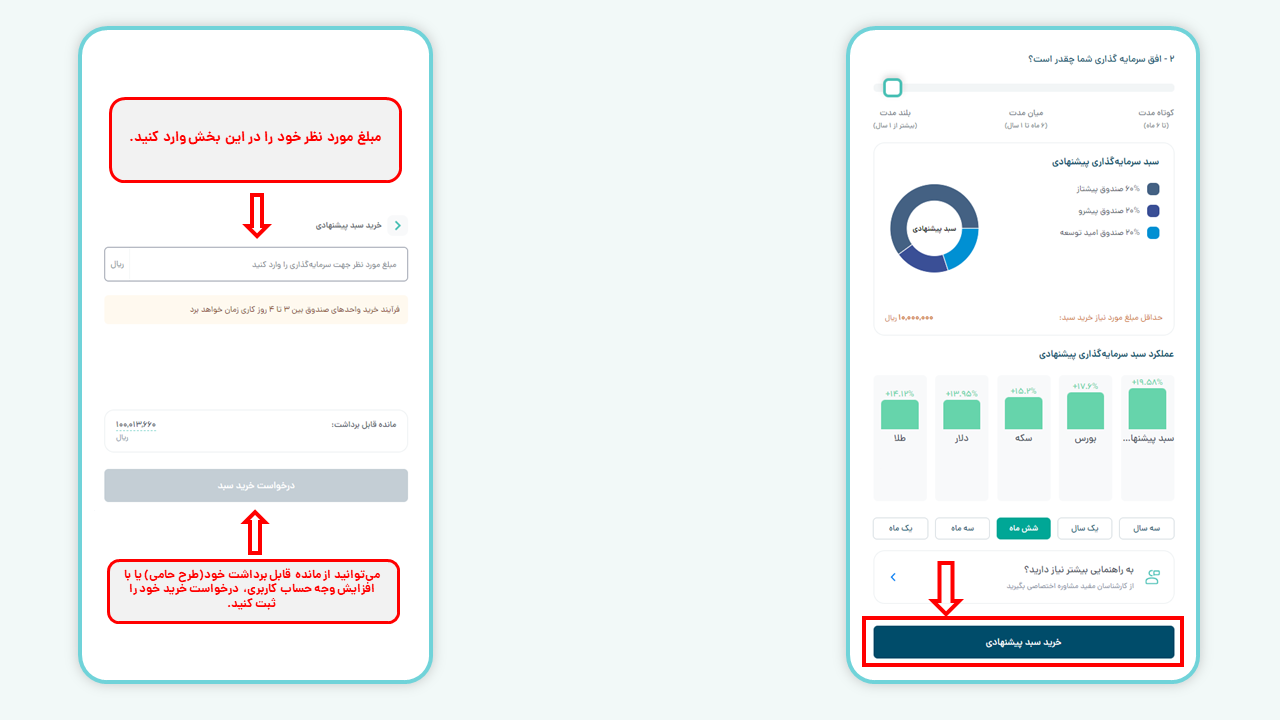

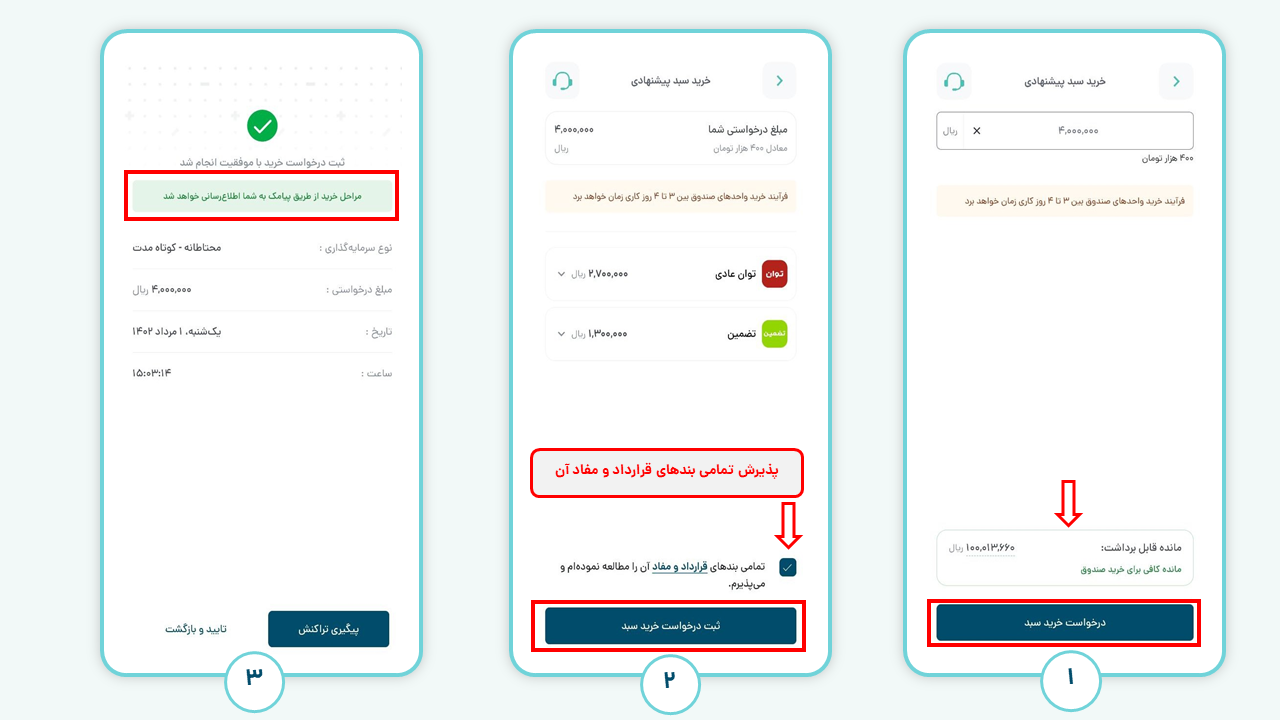

نحوه خرید سبدهای پیشنهادی

پس از انتخاب طرح دلخواه خود، به شما سبد متنوعی از صندوقهای کارگزاری مفید نمایش داده میشود که شما میتوانید با ثبت تنها یک درخواست، کل سبد پیشنهادی را خریداری کرده و سرمایهگذاری خود را در طرح پیشنهادی آغاز کنید. فرایند خرید واحدهای صندوقهای سبد پیشنهادی شما ممکن است بین ۳ تا ۴ روز به طول بیانجامد.

پیگیری درخواستها

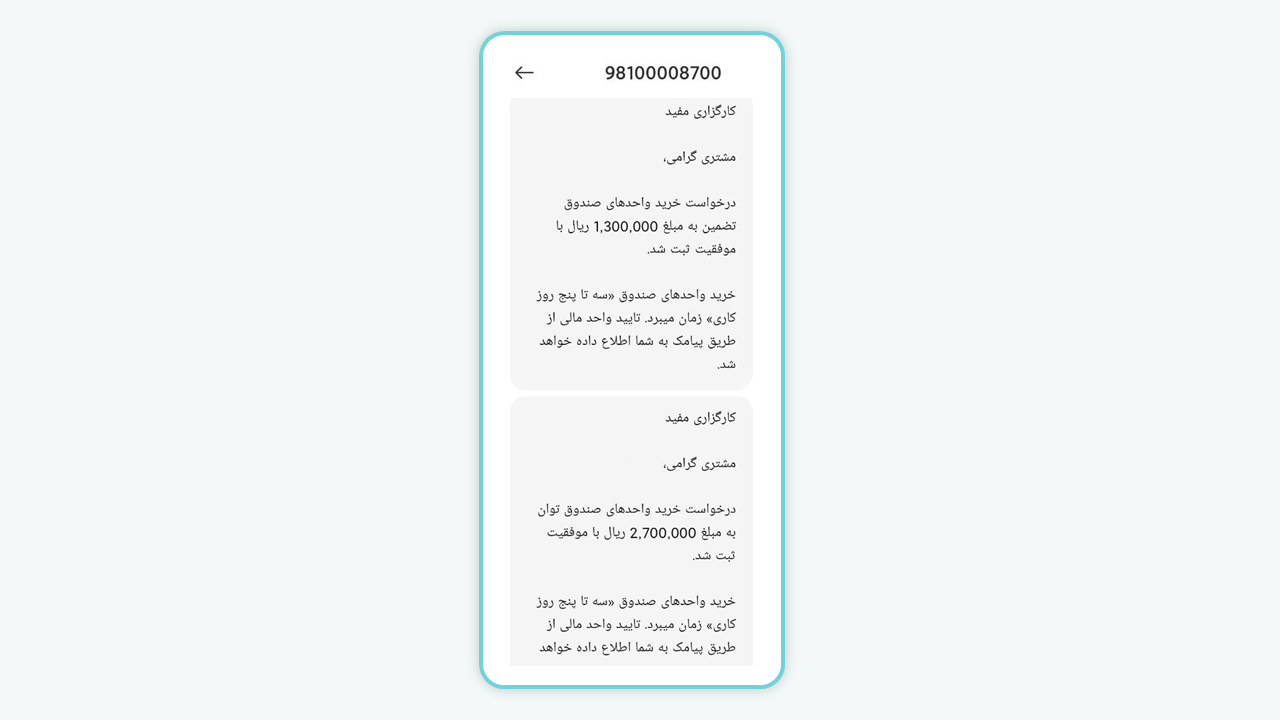

پس از ثبت درخواست خرید یک پیامک از طرف کارگزاری مفید مبنی بر ثبت موفقیت آمیز درخواست خرید برای شما ارسال خواهد شد.

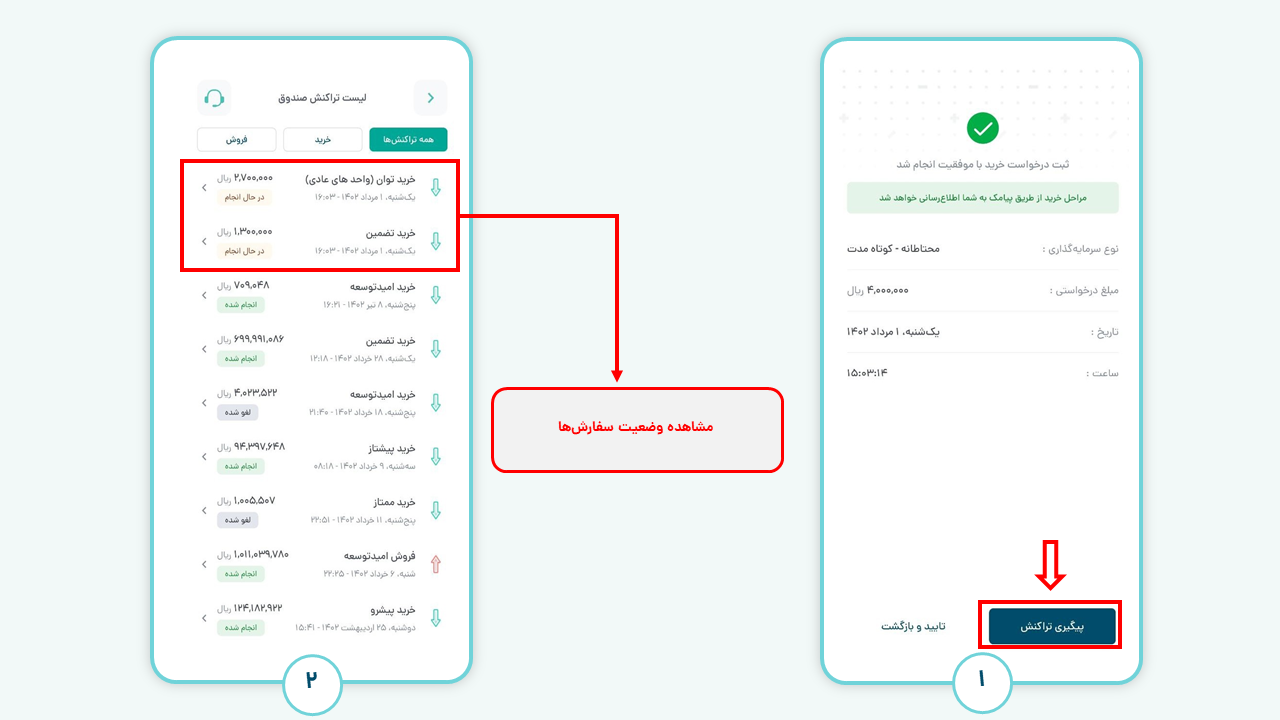

همچنین، در صورت پیگیری سفارش خرید خود میتوانید مطابق با مراحل زیر درخواست خرید خود را با پیگیری کنید. سفارش شما ممکن است در ۳ وضعیت در حال انجام، لغو شده و انجام شده قرار بگیرد.

وضعیت در حال انجام

از زمانی که سفارش خرید ثبت میشود تا مرحله تایید واحد مالی و فرایند صدور واحدهای صندوق، این وضعیت نمایش داده میشود.

وضعیت لغو شده

در صورتی که سفارش توسط سرمایهگذار لغو شود یا به هر دلیلی توسط واحد مالی تایید نشود، این وضعیت نمایش داده میشود.

وضعیت انجام شده

در صورتی که سفارش خرید به صورت کامل انجام شود، این وضعیت نمایش داده میشود.

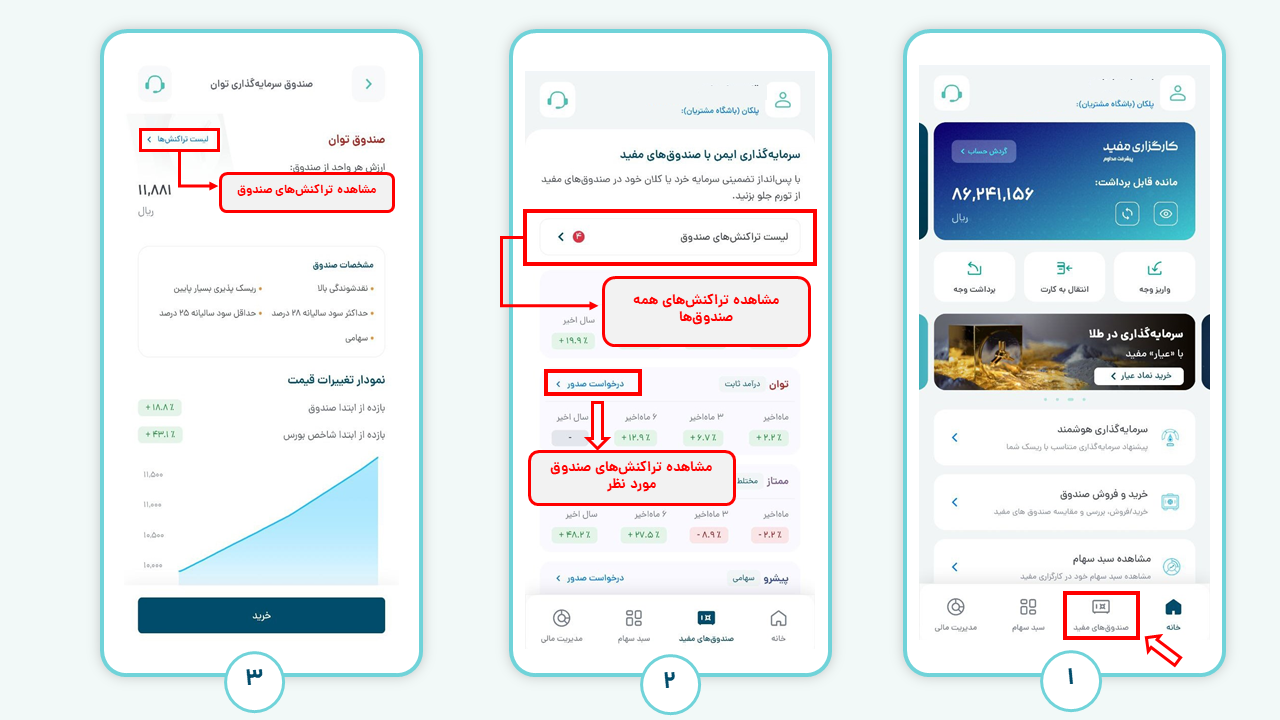

لازم به ذکر است که با مراجعه به صفحه هر صندوق در مفید اپ هم میتوانید وضعیت تراکنشهای خود در آن صندوق را هم مشاهده کنید.

در تمامی مراحل نیز، از طریق پیامک وضعیت سفارش شما اطلاع رسانی خواهد شد.

سوالات متداول

کلاس دارایی (Asset Class) به گروهی از داراییها گفته میشود که قابلیت سرمایهگذاری داشاه و از لحاظ ساختار و قوانین شباهتهایی با هم دارند. از مهمترین کلاسهای دارایی میتوان به سهام، طلا، مسکن و اوراق با درآمد ثابت اشاره کرد.

«سرمایهگذاری هوشمند» در مفید اپ به پیشنهاد سبدگردان مفید متناسب با شرایط بازار ارائه میشود. همچنین، بروزرسانی پیشنهادات سرمایهگذاری با توجه به تغییر شرایط بازار است.

شما میتوانید با ثبت تنها یک درخواست، کل سبد پیشنهادی را خریداری کرده و سرمایهگذاری خود را در طرح پیشنهادی شروع کنید.

وقت بخیر

مابه التفاوت مبلغ چی میشه ؟

سلام، مابهالتفاوت مبلغ مشخص شده از قدرت خرید برای خرید صندوق و مبلغ تمام شده خرید صندوق (مبلغی که به اندازه خرید یک واحد دیگر نیست) پس از تکمیل فرآیند خرید به حساب بانکی ثبت شده در صندوق واریز میشود.

با سلام وقت بخیر .. آیا می شود با ترکیب این موارد به یک درآمد ثابت همراه با تضمین اصل سرمایه رسید ؟ مثلا با 5 میلیارد سرمایه گذاری ماهانه به .2.5 تا 3 % ثابت دریافت کرد .. و اصل سرمایه حفظ شود ؟

سلام، در خصوص صندوقهای کارگزاری مفید از طریق این لینک با مشاوران ما بهصورت رایگان در ارتباط باشید.