تخلفهای معاملاتی در سامانههای آنلاین

تخلفهای معاملاتی در بازار سرمایه شامل موارد بسیاری میشود. این تخلف ها ممکن است منجر به محدودیت دسترسی به معاملات برخط شخص متخلف به طور موقت یا دائمی گردد.

با توجه به دستورالعملهای ابلاغی و پیرو تاکید نهادهای ناظر، مهمترین مصادیق تخلف های معاملاتی در بازار سرمایه شامل موارد زیر است که لازم است مورد توجه فعالین بازار سرمایه قرار گیرد.

هجوم در جهت مثبت / منفی قیمتی

میدانیم ثبت سفارشهای خرید و فروش با قیمتهایی بالاتر یا پایینتر از مظنههای جاری بازار ممکن است منجر به ایجاد یک روند صعودی یا نزولی در قیمت سهم شود. در صورتی که شخص بخواهد از این طریق برای خود یا سایرین منفعتی ایجاد کند، این عمل وی دستکاری قیمت شناخته شده و تخلف محسوب میشود.

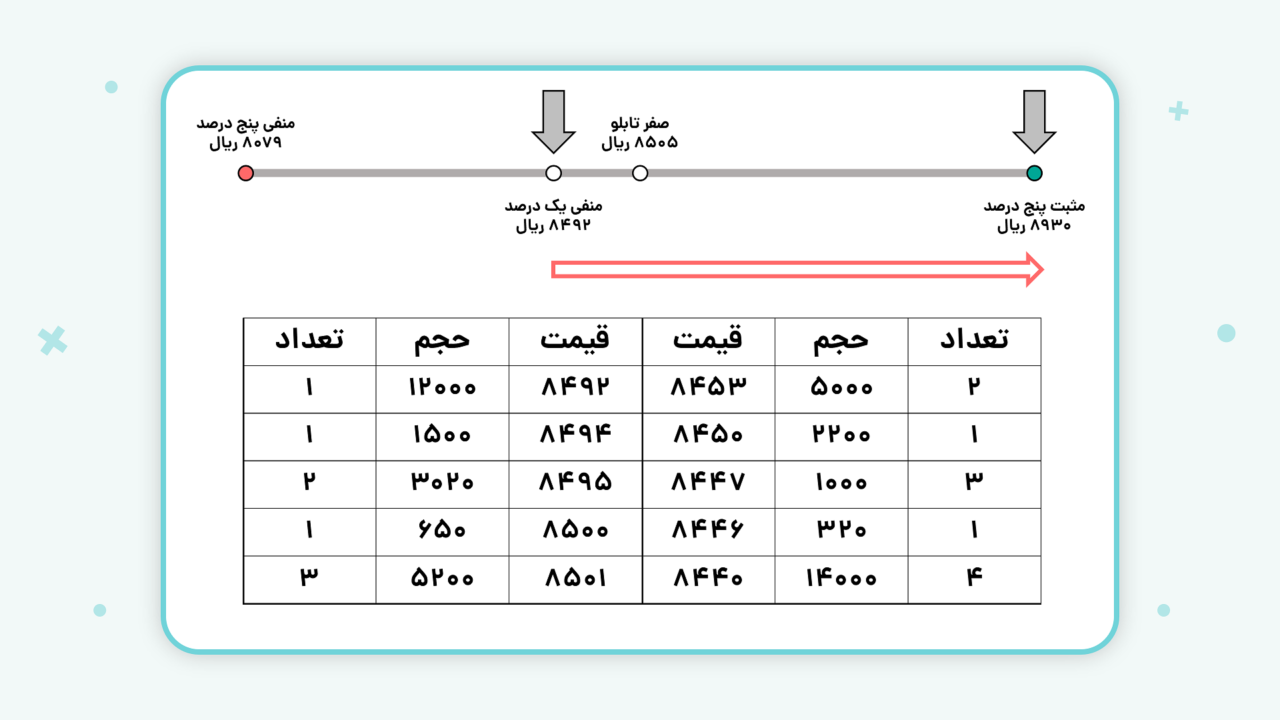

به عنوان مثال فرض کنید جدول عمق بازار معاملات یک نماد مطابق تصویر زیر باشد. همانطور که مشاهده میشود، بهترین قیمت (مظنه) فروش ۸۴۹۲ ریال و مجموع حجم سفارشهای فروشی که دیده میشود، ۲۲۳۷۰ سهم است. در این شرایط اگر فردی سفارش یا سفارشهای خریدی با حجم قابل توجه (مثلا با حجم ۵۰ هزار سهم) به قیمت ۸۹۳۰ وارد کند، ظن دستکاری در قیمت به وجود میآید. چرا که علیرغم وجود سفارشهای فروش با قیمتهای پایینتر، سفارشهای خرید وی تماماً با قیمت حداکثر آستانه قیمتی مجاز وارد شده است و منجر به تغییر قیمت از منفی یک به مثبت ۵ درصد (۶ درصد نوسان مثبت) شده است.

لازم به ذکر است در صورتی که سفارشهای فرد منجر به ایجاد تغییرات قیمتی کمتر (به عنوان مثال حرکت از منفی یک درصد به مثبت یک درصد تابلو) نیز شود، ممکن است از دید ناظر بازار دستکاری قیمت تلقی گردد و وی متخلف شناخته شود.

سفارشچینی

به حذف یا ویرایش تمام یا بخشی از سفارشها، سفارشچینی گفته میشود. این عمل ممکن است منجر به تاثیرگذاری بر قیمت مانند قیمت آغازین یا پایانی شود. همچنین اقدام مکرر به ثبت و حذف سفارش از طریق سامانههای معاملاتی آنلاین نیز ممکن است تاثیر مشابه داشته باشد. به همین دلیل این اقدامات توسط ناظر بازار دستکاری قیمت تلقی شده و شخص متخلف شناخته شود.

به عنوان مثال فرض کنید شخصی در دقایق اولیه پیش گشایش یک نماد، سفارشهای خریدی با حجم بسیار بالا و در سقف قیمتی مجاز ثبت کند و چند دقیقه قبل از اتمام پیشگشایش و شروع معاملات، کلیه سفارشهای خود را حذف کند و این عمل وی منجر به تغییر قابل ملاحظه قیمت سرخطی قابل مشاهده در عمق بازار شود. این فعالیت یا فعالیت مشابه در سمت فروش، مصداق این تخلف محسوب میشود.

دستکاری قیمت بازگشایی و معامله در سمت مقابل

سفارشچینی در جهت ترغیب دیگران و حذف سفارش وارده پس از ورود سفارشهای سایر اشخاص و اقدام به انجام معامله در سمت دیگر، توسط یک یا چند شخص به صورت هماهنگ نیز تخلف محسوب میشود. در ادامه در دو بخش، این موضوع را بررسی خواهیم کرد.

الف: دستکاری قیمت بازگشایی و معامله در سمت خرید

اقدامات زیر را در نظر بگیرید:

۱) ارسال سفارش فروش برای یک نماد در ساعت ۸:۴۷ با مجموع حجم بالا در حداقل آستانه قیمت مجاز (که این کار منجر به کاهش چشمگیر قیمت نظری گشایش نماد میشود).

۲) حذف سفارشهای فروش ارسال شده تا ساعت ۸:۵۵.

۳) خرید همین نماد پس از آغاز زمان معاملات و راس ساعت ۹:۰۴:۰۵.

چنین عملیاتی مصداق دستکاری قیمت بازگشایی و معامله در سمت خرید بوده و تخلف محسوب میشود.

ب: دستکاری قیمت بازگشایی و معامله در سمت فروش

انجام اقداماتی مشابه مثال قبل و در طرف مقابل یعنی ثبت سفارش خرید با هدف افزایش چشمگیر قیمت نظری گشایش نماد و به دنبال آن حذف سفارش قبل از آغاز معاملات و فروش همین نماد در آغاز معاملات نیز مصداق دستکاری قیمت در بازگشایی و معامله در سمت فروش بوده و تخلف محسوب میشود.

لازم به ذکر است چنین اقداماتی در بازگشایی نماد در هر زمانی حتی در زمان فعالیت بازار نیز مشمول این مورد شده و تخلف محسوب میشود.

سفارشچینی با حجم کم و تعداد زیاد در یک جلسه معاملاتی

فرض کنید شخصی با هدف رونق بخشیدن به تابلوی معاملاتی یک نماد، به جای اقدام به ارسال یک سفارش با حجم ۱۰۰،۰۰۰ برگه سهم، اقدام به ارسال ۱۰۰ سفارش به تعداد ۱۰۰۰برگه سهم در هر سفارش کند. چنین اقدامی که منجر به افزایش تصنعی تعداد معاملات شده و باعث میشود فرد یا افرادی از این تغییر به نفع خود یا دیگران بهره ببرند، تخلف محسوب میشود.

همچنین ارسال سفارش با اعداد خاص مانند ۹۹۹، ۱۱۱۱، ۱۲۳۴ و… که میتواند نشاندهنده پیام یا منظوری خاص باشد نیز ممکن است از دید ناظر بازار دستکاری قیمت و تخلف محسوب شود.

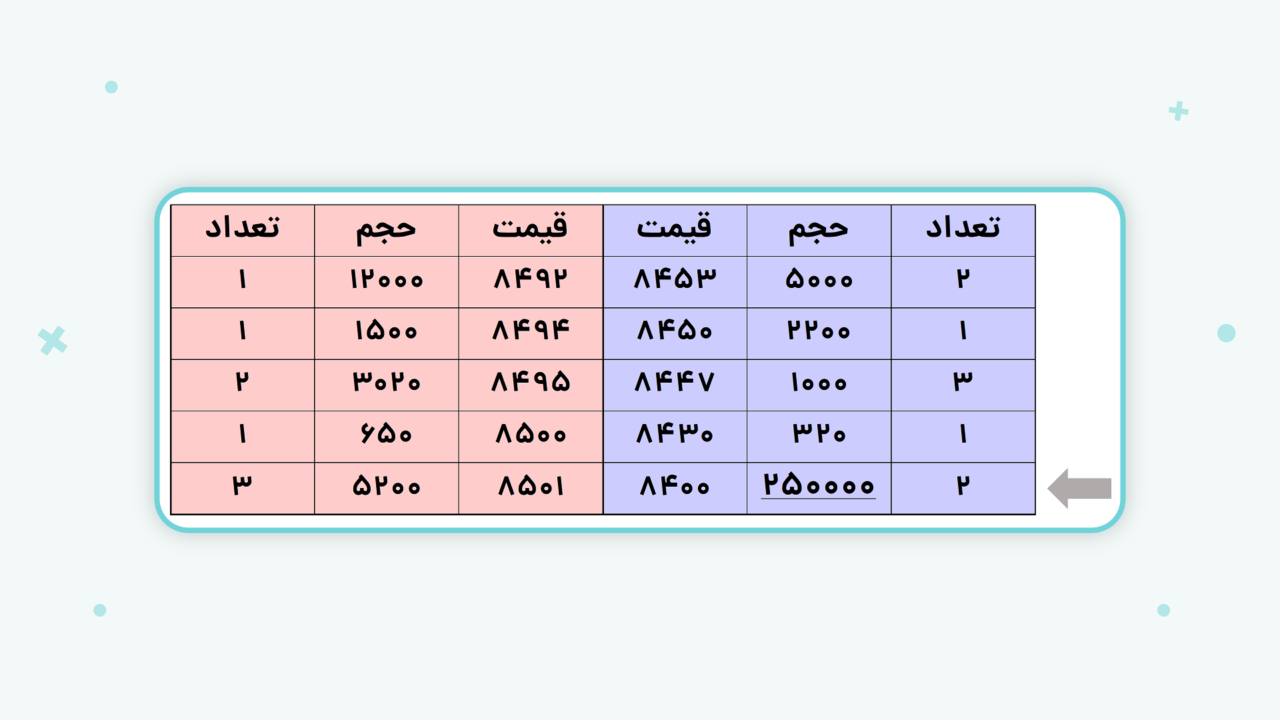

مطابق تصاویر زیر، چنانچه فرد یا افرادی بین مظنه برتر اول و دوم تعدادی سفارش با حجم کم جهت پوشش مظنه دوم قرار دهند به طوری که سایرین امکان مشاهده فاصله قیمتی را نداشته باشند، ممکن است دستکاری بازار و جلوگیری از شفافیت بازار تلقی شده و تخلف محسوب شود.

سفارشچینی غیرمتناسب با عرضه و تقاضای بازار

فرض کنید فرد یا افرادی (در مظنه ۵ام قسمت خرید) سفارش با حجم سنگین ۲۵۰،۰۰۰ و به قیمت ۸۴۰۰ قرار دادهاند. بعد از کاهش قیمت آخرین معامله به اعداد نزدیک به ۸۴۰۰ اقدام به حذف سفارش خود مینمایند. چنین اقدامی نیز تخلف محسوب میشود.

در مثالی دیگر فرض کنید مانند تصویر زیر، فرد یا افرادی در قیمتهای مختلف و با حجمهای قابل توجه، بهگونهای سفارش خرید ثبت کرده باشند که تاثیر محسوسی بر روند عرضه و تقاضا نماد داشته باشد و بعد از نزدیک شدن قیمت آخرین معامله به هر کدام از این سفارشها، اقدام به حذف سفارش خود کنند. چنین اقدامی نیز تخلف محسوب میشود.

قرار گرفتن در صفهای خرید یا فروش با هدف طولانی شدن حجم صف خرید یا فروش

فرض کنید نمادی دارای صف خرید با حجم ۵۰ میلیون برگه سهم است. فرد یا افرادی با وارد کردن سفارشهایی این صف را ۱۰ میلیون سنگینتر کرده است. بعد از نزدیک تر شدن صف به سفارش این افراد، اقدام به حذف یا ویرایش آن میکنند. چنین اقدامی نیز تخلف محسوب میشود.

چنانچه اضافه کردن سفارش در صف در ساعات پایانی جلسه معاملاتی باشد، موجب ظن بیشتر ناظر جهت دستکاری میگردد.

انجام معاملاتی بدون تغییر مالکیت نهایی با اهدافی مانند ایجاد قیمتهای ساختگی

انجام معاملاتی بدون تغییر مالکیت نهایی با اهدافی مانند ایجاد قیمتهای ساختگی یا القای رونق یا رکود در بازار نیز میتواند ظن دستکاری ایجاد کند.

معامله با خود

معامله با خود نیز تخلف محسوب میشود.

معاملات هماهنگشده جهت دستکاری قیمت

اقدامات زیر نیز تخلف محسوب میشوند:

- انجام رقابت کاذب و هماهنگشده که منجر به افزایش یا کاهش قیمت ورقه بهادار شود.

- افزایش یا کاهش کاذب قیمت سهام از طریق خرید یا فروش سهام شرکتهای با سرمایه پایین، سهم شناور کم یا با حجم مبنای پایین توسط یک یا چند کد معاملاتی مشخص.

- انجام معاملات ساختگی برخلاف اصول متعارف و منصفانه بازار جهت گریز از محدودیتهای مقرراتی بازار.

مظنه پوشانی

مظنه پوشانی حالتی است که ثبت سفارش توسط یک کدبورسی بهگونهای انجام شود که باعث اشغال چند مظنه در تابلوی معاملات شود. مظنه به معنای جایگاههای ثبت سفارش در تابلوی معاملات است. در صورتی که این عمل با هدف پایینتر قرار دادن سایر سفارشات بازار یا جلوگیری از دیده شدن سفارشات در ۵ مظنه برتر انجام شود، باعث تشدید اقدامات نظارتی خواهد شد.

تخلف معاملاتی ویژه سهامداران عمده

با توجه به بند ۱۹ ماده ۱۰ مکرر «دستورالعمل اجرایی نحوه انجام معاملات اوراق بهادار در فرابورس ایران» آن دسته از سهامداران عمدهای كه مالكيت حداقل ۱۰ درصد از سهام يك ناشر در بازار پايه فرابورس را دارند، براي عرضه هر ميزان از سهام تحت مالكيت يا كنترل يا نفوذ خود در بازار عادي بايد نسبت به اخذ تاييديه كميته درج اقدام کنند.

همچنين عرضه سهام توسط سهامدار/سهامداران عمده ناشر در بازار بلوك بازار پايه فرابورس، صرفاً پس از اخذ تاييديه كميته درج و حسب مورد ارائه تعهد خريدار يا خريداران جديد امكان پذير است. در صورت عدم رعايت اين ماده، مديرعامل فرابورس ميتواند معاملات انجامشده را تأييد نکند.

سفارشات الگوریتمی

با توجه به این موضوع که انجام معاملات الگوریتمی نیاز به مجوز داشته و صرفا معاملهگرانی که این مجوز را در کارگزاریهای مجاز دارند، میتوانند اقدام به ارسال این نوع از سفارشات کنند. در صورتی که معاملهگری در یک کارگزاری بدون مجوز ارسال سفارشات الگوریتمی، اقدام به ارسال تعداد زیادی سفارش کند یا سفارشات خود را به صورت مکرر حذف یا ویرایش نماید، ممکن است این اقدام توسط ناظر به عنوان تخلف تلقی گردد.

سوالات متداول

ارسال سفارش با قیمتهایی خارج از عرف ممکن است منجر به ایجاد روند صعودی یا نزولی در قیمت سهم شود. در صورتی که شخصی از این طریق بخواهد کسب منفعت کند، این عمل وی دستکاری قیمت محسوب میشود.

به حذف یا ویرایش تمام یا بخشی از سفارشها، سفارشچینی گفته میشود. این عمل ممکن است منجر به تاثیرگذاری بر قیمت مانند قیمت آغازین یا پایانی شود. همچنین اقدام مکرر به ثبت و حذف سفارش از طریق سامانههای معاملاتی آنلاین نیز ممکن است تاثیر مشابه داشته باشد. به همین دلیل این اقدامات توسط ناظر بازار دستکاری قیمت تلقی شده و شخص متخلف شناخته شود.

انجام رقابت کاذب و هماهنگشده که منجر به افزایش یا کاهش قیمت ورقه بهادار شود. انجام معاملات ساختگی برخلاف اصول متعارف و منصفانه بازار جهت گریز از محدودیتهای مقرراتی بازار. افزایش یا کاهش کاذب قیمت سهام از طریق خرید یا فروش سهام شرکتها توسط یک یا چند کد معاملاتی.

عرضه سهام توسط سهامداران عمده در بازار بلوك، صرفاً پس از اخذ تاييديه كميته درج امكان پذير است.

ممنونم از شما مفید بود

با سلام

از همراهی شما کمال تشکر را داریم.

ممنون از اطلاعات ارائه شده بنده از این موضوعات خبر نشده وگاها اقدام به این تخلفات نمودم البته از روی بی اطلاعی وسهوی .تشکر دوباره از بابت اطلاعات ارائه شده

باسلام

با در نظرگرفتن نکاتی که در «تخلفهای معاملاتی در سامانههای آنلاین » توضیح داده شده است٬ میتوانید از بروز مجدد آن جلوگیری فرمایید.

رضایت شما مایه افتخار ماست. سپاس از همراهی شما

ممنون از اطلاع رسانی شما

با سلام.

کاربر گرامی، از حمایت شما سپاسگزاریم.

مطالب خوب و کاربردی بودند از جهت اطلاع از انواع تخلف مرسی بابت اطلاع رسانی

با سلام.

سرمایهگذار گرامی، از ارائه بازخورد مثبت شما متشکریم.

عالی بود

با سلام

از همراهی شما کمال تشکر را داریم.

من با این قوانین تا آشنا بودم وااکنون که مطلع شدم سپاسگزارم و تخلفی منبعد صورت نخواهد گرفت.متشکرم.

باسلام

از اینکه همراه ما هستید، مفتخریم.

سلام.ممنون از اطلاع رسانی شما در مورد تخلف، عدم اطلاع از مقررات گاها، ناخواسته در زمره متخلفین قرار میگیریم.

با سلام

از حمایت شما سپاسگزاریم.

باسلام

اوکی ممنون از اینکه مارا مطلع فرمودید.

باتشکر

با سلام

همراهی و بازخورد ارزشمند شما مایه قوت قلب ماست.

ممنون از اطلاع رسانی های مفیدتون 🌼🌼🌼

با سلام

ممنون از توجه و قدردانی شما

سلام

واقعا مفید بود آموختیم بایدها ونبایدها را

مستدام باشید و سلامت

با سلام.

سرمایهگذار گرامی، از ارائه بازخورد مثبت شما متشکریم.