بهترین صندوق سهامی بورس در سال ۱۴۰۴ کدام است؟

یکی از مسائل مهم برای سرمایهگذاران، کسب بازدهی مناسب و حفظ ارزش سرمایه است. از انواع بازارهای سرمایهگذاری در ایران میتوان به طلا، مسكن، بازار سرمایه و … اشاره کرد. بازار سرمایه جذابیتهای بسیاری دارد که آن را از سایر بازارهای سرمایهگذاری متمایز میکند. یکی از این موارد جذابیت، تنوع فرصتهای سرمایهگذاری است.

دسترسی سریعتر به مطالب

ویژگیهای سرمایه گذاری در بازار سرمایه

در بازار سرمایه، افراد و شرکتها میتوانند در سهام شرکتهای مختلف، اوراق قرضه، صندوقهای سرمایهگذاری مشترک و سایر اوراق بهادار سرمایهگذاری کنند. هر یک از این اوراق دارای خصوصیات و ریسکهای منحصر به فردی هستند.

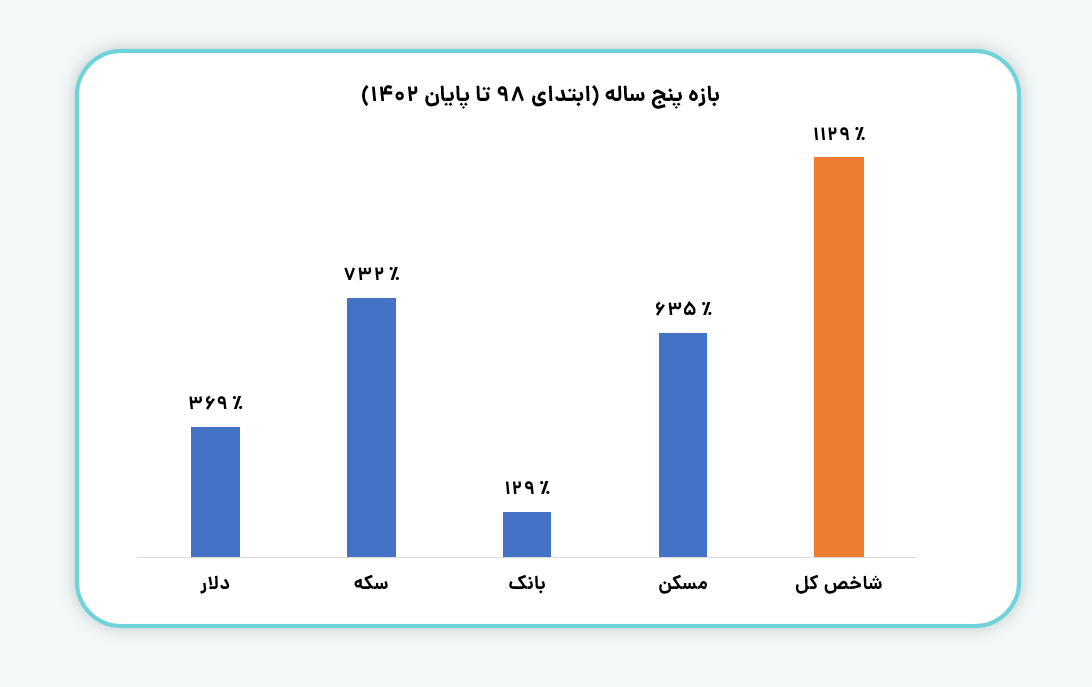

تنوع فرصتهای سرمایهگذاری به سرمایهگذاران این امکان را میدهد تا استراتژیهای مختلف را انتخاب و به تناسب تمایلات و اهداف خود سرمایهگذاری کنند. همانطور که در تصویر زیر قابل مشاهده است، شاخص کل بورس در یک بازه پنج ساله (ابتدای ۹۸ تا پایان ۱۴۰۲) بازده بالاتری را نسبت به سایر بازارها کسب کرده است.

با سرمایهگذاری در صندوقهای سرمایهگذاری، نیازی به مدیریت و تجزیه و تحلیل حرفهای سبد دارایی وجود نخواهد داشت. تیم مدیریتی صندوق با تجربه و تخصص خود، سرمایه شما را به صورت حرفهای مدیریت میکنند. این روش برای افرادی مناسب است که وقت یا تجربه کافی را برای مدیریت سرمایه خود ندارند.

صندوق های سرمایه گذاری شامل صندوقهای سهامی، درآمد ثابت، مختلط، اهرمی، شاخصی، بخشی، طلا و … هستند. در ادامه به معرفی و بررسی بهترین صندوق سهامی می پردازیم.

آشنایی با صندوق های سرمایه گذاری سهامی

صندوقهای سهامی یکی از انواع صندوقهای سرمایهگذاری هستند که با هدف رشد سرمایه و بهرهمندی از بازدهی بازار سهام فعالیت میکنند. این صندوقها حداقل ۷۰ درصد از سبد دارایی تحت مدیریت خود را به سهام شرکتهای بورسی اختصاص میدهند و باقیمانده سرمایه را در اوراق درآمد ثابت، اوراق مشارکت، سپردههای بانکی و سایر ابزارهای کمریسک سرمایهگذاری میکنند.

با توجه به اینکه بخش عمده دارایی این صندوقها در سهام است، نسبت به صندوقهای درآمد ثابت و مختلط، ریسک بیشتری دارند. این نوع سرمایهگذاری برای افرادی مناسب است که به دنبال بازدهی بالاتر در بلندمدت هستند و توان تحمل نوسانات بازار را دارند. در شرایط مساعد بازار بورس، صندوقهای سهامی پتانسیل بالایی برای کسب بازدهی بیشتر نسبت به سایر گزینههای سرمایهگذاری فراهم میکند.

تفاوت سهام و صندوق سهامی

تفاوت اصلی بین سهام و صندوق سهامی در ساختار مالکیت و رویکرد سرمایهگذاری آنها است. با خرید سهام، فرد به طور مستقیم سهامدار آن شرکت خواهد بود. با افزایش ارزش سهام شرکت، سرمایهگذار سود میبرد و در صورت کاهش، سرمایه فرد دچار زیان میشود.

در مقابل، صندوق سهامی تحت مدیریت حرفهای، سرمایه افراد مختلف را در مجموعهای متنوع از سهام شرکتهای گوناگون سرمایهگذاری میکند. این تنوعبخشی باعث میشود که اگر عملکرد یک یا چند شرکت موجود در صندوق نامطلوب باشد، تأثیر آن بر کل سرمایهگذاری محدودتر شود.

انواع صندوقهای سهامی بر اساس ترکیب داراییها

صندوقهای سهامی علاوه بر تفاوت در نحوه معامله، از نظر ترکیب داراییها نیز به انواع مختلفی تقسیم میشوند. این تقسیمبندیها بر اساس نوع و مقدار اوراق بهادار موجود در سبد سرمایهگذاری صندوق و استراتژیهای خاص آن صندوق صورت میگیرد. به طور کلی، صندوقهای سهامی شامل صندوقهای اهرمی، شاخصی و بخشی تقسیم میشوند.

- صندوقهای اهرمی : صندوق اهرمی نوعی صندوق سرمایهگذاری سهامی است که به سرمایهگذاران سود ثابت و همچنین بازدهی متناسب با رشد بازار ارائه میدهد. این صندوق دارای دو نوع واحد سرمایهگذاری است: عادی و ممتاز.

- صندوقهای شاخصی:صندوقهای سرمایهگذاری شاخصی نوعی صندوق هستند که هدف آنها همگامی با یک شاخص خاص بازار سرمایه و شبیهسازی عملکرد بازار سهام و شاخص بورس است.

- صندوقهای بخشی:صندوقهای بخشی نوعی صندوق ETF هستند که بیشتر دارایی خود را در یک صنعت خاص سرمایهگذاری میکنند. این صندوقها عمدتاً به خرید سهام شرکتهای فعال در یک صنعت مشخص میپردازند، اما مدیر صندوق میتواند با رعایت مقررات، در سایر صنایع و داراییها نیز سرمایهگذاری کند.

این تنوع در ترکیب داراییها، امکان انتخاب استراتژیهای مختلف برای سرمایهگذاران را فراهم میکند.

معیار های انتخاب بهترین صندوق سهامی

برای انتخاب بهترین صندوق سهامی نیاز است معیارهای مختلفی همچون نقدشوندگی صندوق، بازدهی صندوق، مدیریت حرفه ای، هزینههای صندوق و … در نظر گرفته شود.

۱- نقد شوندگی صندوق

نقدشوندگی صندوق سهامی نشاندهنده قابلیت سریع و آسان برداشت سرمایه است. میزان نقد شوندگی یک صندوق سهامی، نقش مهمی در انتخاب و سرمایه گذاری در آن دارد. نقدشوندگی یک صندوق سهامی ETF به تخصص و تجربه بازارگردان و ارزش معاملات روزانه آن صندوق بستگی دارد. هر چه ارزش معاملات روزانه آن صندوق بیشتر باشد، نشان دهنده بالاتر بودن نقدشوندگی است.

۲- بازدهی صندوق

صندوقهای سهامی بر اساس ترکیب دارایی خود در بازههای زمانی مختلف، عملکرد و بازدهی متفاوتی دارند. با مراجعه به سایت صندوق های سهامی و بررسی بازدهی آنها در گذشته، میتوانید اطلاعات کاملی را درباره عملکرد آن صندوقها در شرایط مختلف بازار بدست آورید.

۳- مدیریت حرفه ای

صندوقهای سرمایه گذاری توسط مدیران مجرب و تحلیلگران اداره میشود، بنابراین ریسک صندوق سهامی به کمک دانش و تجربه افراد متخصص کنترل میشود. تجربه و سابقه سبدگردان (مدیر صندوق) در صندوقهای سهامی اهمیت بسیاری دارد و نمایانگر عملکرد و تجربه او در ایجاد بازدهی مطلوب، مدیریت ریسک و … است.

۴- هزینههای صندوق

یکی از ملاکهای انتخاب بهترین صندوق سهامی، بررسی هزینههای صندوق است. هزینههای مربوط به کامزد صندوق های صدور و ابطالی و ETF در امید نامه صندوقها قابل مشاهده است. اساسنامه و امیدنامه صندوقهای سرمایهگذاری هر آنچه که نیاز است درباره یک صندوق بدانید را در اختیار شما قرار خواهد داد.

۵. ترکیب دارایی صندوق

بررسی ترکیب داراییهای یک صندوق سهامی، به سرمایهگذاران کمک میکند تا میزان ریسک و بازده احتمالی صندوق را بهتر ارزیابی کنند. در ترکیب دارایی صندوقهای سهامی، به طور معمول درصد مشخصی از سبد سرمایهگذاری به سهام اختصاص مییابد. با این حال، برخی صندوقها برای مدیریت ریسک و ایجاد تعادل در بازدهی، درصدی از سرمایه خود را در داراییهای با ریسک کمتر مانند سپردههای بانکی و اوراق با درآمد ثابت اختصاص میدهند. ترکیب دارایی صندوقهای سرمایه گذاری به صورت ماهانه در سایت صندوق و سایت کدال منتشر میشود.

۶. ضریب آلفا

ضریب آلفا معیاری است که نشان میدهد صندوق سرمایهگذاری در مقایسه با شاخص مرتبط خود، چه مقدار بیشتر یا کمتر بازدهی داشته است. به طور معمول، این ضریب در یک دوره زمانی مشخص (مانند یک سال) محاسبه میشود. اگر ضریب آلفای یک صندوق ۳۰ باشد، به این معنی است که صندوق ۳۰ درصد بالاتر از عملکرد شاخص خود بازدهی داشته است. این ضریب به سرمایهگذاران کمک میکند تا ارزیابی کنند که مدیر صندوق چقدر توانسته عملکرد بهتری نسبت به بازار ارائه دهد.

۷. ضریب بتا

ضریب بتا میزان نوسان یک صندوق را در مقایسه با نوسانات کلی بازار ارزیابی میکند. به طور مثال، اگر ضریب بتای یک صندوق ۰.۶ باشد، این بدان معناست که به ازای هر ۱۰ درصد تغییرات در بازار، صندوق به طور متوسط ۶ درصد نوسان خواهد داشت. ضریب بتای بالا معمولاً با ریسک بیشتر همراه است و نشاندهنده نوسانات شدیدتر در بازدهی است. در مقابل، برای کاهش ریسک و داشتن بازدهی پایدار، بهتر است صندوقی با ضریب آلفای بالا و ضریب بتای پایین انتخاب شود، زیرا این ترکیب موجب میشود که صندوق بازدهی خوبی داشته باشد اما با نوسانات کمتری همراه باشد.

صندوق های سهامی سرمایه گذاری کارگزاری مفید

صندوقهای سرمایه گذاری سهامی کارگزاری مفید شامل صندوق اطلس، پیشرو، پیشتاز و امید توسعه است. این صندوق ها از نظر شیوه خرید و فروش به دو نوع صدور و ابطالی و ETF تقسیم می شوند. صندوق های پیشرو، پیشتاز و امید توسعه مبتنی بر صدور و ابطال و صندوق اطلس از نوع صندوقهای ETF در نظر گرفته میشوند.

یکی از ویژگیهای صندوق امید توسعه نسبت به سایر صندوقهای سهامی کارگزاری مفید، قابلیت پرداخت سود دورهای به نسبت تعداد سهام هر شخص در پانزدهم هر ماه است.

صندوقهای سهامی مفید؛ انتخابی مناسب برای سرمایهگذاری

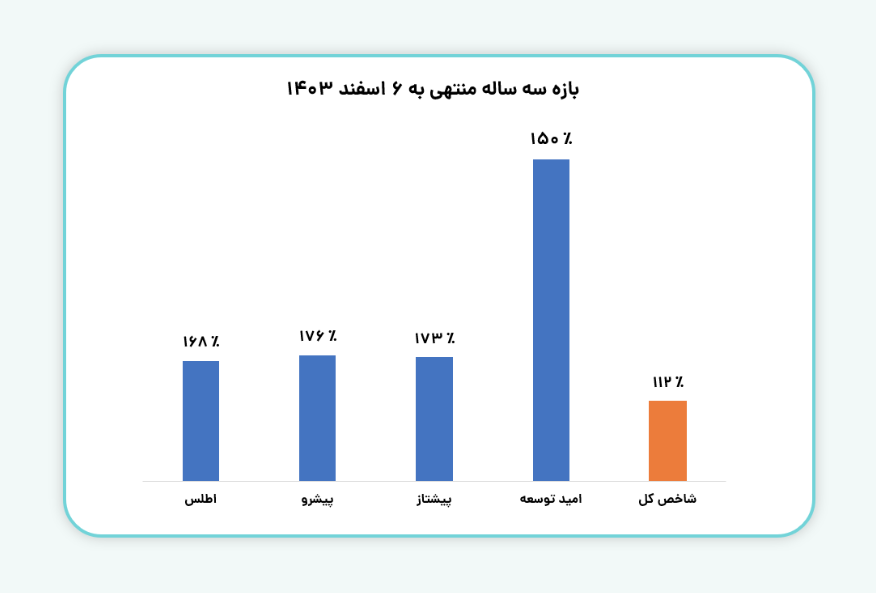

یکی از عوامل تاثیرگذار در تصمیمگیری افراد برای سرمایهگذاری در صندوقهای سهامی، بررسی بازدهی صندوق در گذشته است. همانطور که در تصویر زیر قابل مشاهده است، صندوقهای کارگزاری مفید در یک بازه سه ساله منتهی به ۲۹ اسفند ۱۴۰۲ ، توانستهاند بازدهی مطلوبی را نسبت به شاخص کل کسب کنند.

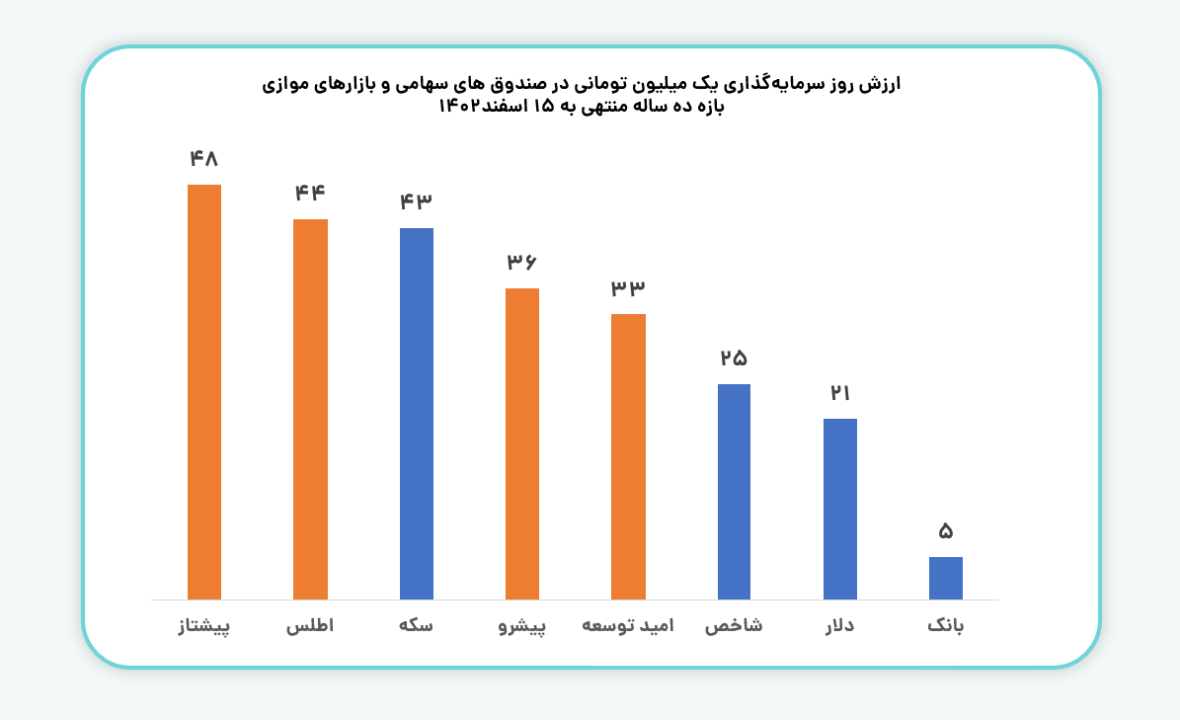

همچنین اگر یک بازه زمانی بلندمدت تر را مدنظر قرار دهیم، اگر در سال ۱۳۹۲ مبلغ یک میلیون تومان را در صندوق های سهامی کارگزاری مفید و سایر بازارها (سکه، دلار، بانک و شاخص) سرمایهگذاری میکردید، مبلغ بازدهی کسب شده در تصویر زیر قابل مشاهده است.

همانطور که قابل مشاهده است، صندوقهای سهامی مفید توانستهاند نسبت به سایر بازارهای موازی در یک بازهی ده ساله منتهی به ۱۴۰۲/۱۲/۱۵ ، بازدهی مطلوبی را کسب کنند.

نحوه سرمایه گذاری در صندوقهای سهامی کارگزاری مفید

صندوقهای کارگزاری مفید از منظر نحوه سرمایهگذاری به دو دسته صدور و ابطالی و قابل معامله (ETF) تقسیم میشوند.

برای سرمایهگذاری در صندوق های ETF میتوانید وارد سامانه معاملاتی ایزی تریدر یا مفید آنلاین شده و این صندوقها را با نماد مربوط به خود جستجو کنید. نحوه خرید و فروش این صندوقها مانند سهام عادی است. همچنین قابلیت سرمایهگذاری در صندوقهای ETF مفید از طریق مفید اپ نیز برای افراد فراهم شده است.

اما برای سرمایه گذاری در صندوق های صدور و ابطالی، افراد میتوانند وارد سامانه ایزی ترید (قسمت سرمایه گذاری)، مفید اپ یا سایت صندوق شده و درخواست صدور یا ابطال واحدهای صندوق مد نظر خود را ثبت کنند.

سرمایهگذاری در صندوقهای سهامی مزایا و ریسکهای مختص به خود را دارد. در نتیجه، قبل از سرمایهگذاری در این صندوقها، لازم است که مزایا و ریسکهای مرتبط با آنها را در نظر بگیرید. توجه به این موارد به شما کمک می کند که در نهایت بتوانید بهترین صندوق سهامی جهت سرمایه گذاری را انتخاب کنید.

بیشتر بخوانید: بهترین صندوق شاخصی

سوالات متداول

بازده صندوقهای سهامی را چگونه میتوان مشاهده کرد؟

جهت کسب اطلاع از بازدهی دورهای صندوقهای کارگزاری مفید به سایت صندوق مدنظر مراجعه کرده و از قسمت «گزارشهای صندوق»، بازدهی دورهای آن را با توجه به تاریخی که مد نظر دارید، مشاهده کنید.

برای انتخاب بهترین صندوق سهامی نیاز است به چه معیارهایی توجه شود؟

برای انتخاب بهترین صندوق سهامی نیاز است معیارهای مختلفی همچون نقدشوندگی صندوق، بازدهی صندوق، مدیریت حرفه ای، هزینههای صندوق و … در نظر گرفته شود.

چگونه در صندوق های سهامی مفید سرمایه گذاری کنیم؟

\برای سرمایهگذاری در صندوق های سهامی ETF وارد سایت سامانه معاملاتی ایزی تریدر یا مفید آنلاین شوید و مانند سایر سهام ها، واحد های صندوق را خرید و فروش کنید. اما برای سرمایهگذاری در صندوقهای صدور و ابطالی میتوانید از طریق سایت صندوق، قسمت سرمایه گذاری سامانه معاملاتی ایزی تریدر و مفید اپ اقدام کنید.