الگوهای کلاسیک تحلیل تکنیکال

دسترسی سریعتر به مطالب:

- الگوهای کلاسیک: الگوی سرشانه

- الگوهای کلاسیک: سقف دوقلو

- الگوهای کلاسیک: سقف سهقلو

- الگوهای کلاسیک: الگوی پرچم (FLAG)

- الگوهای کلاسیک: الگوی مثلث (Triangles)

- الگوهای کلاسیک: الگوی دره (Wedges)

- الگوهای کلاسیک: الگوی الماس (Diamonds)

- الگوهای کلاسیک: الگوی فنجان و دسته (CUP)

- الگوهای کلاسیک: الگوی مستطیل

- سوالات متداول

الگوهای زیادی در تحلیل تکنیکال وجود دارند که شناخت آنها میتواند کمک زیادی به تحلیل و در نتیجه معاملات بهتر کنند. به صورت کلی الگوها در تحلیل تکنیکال به سه دسته کلی الگوهای شمعی، الگوهای کلاسیک و الگوهای هارمونیک تقسیم میشوند. در ابتدای راه آشنایی با الگوها، بهتر است که از الگوهای شمعی شناخت مناسبی پیدا کنید. سپس با استفاده از این مبانی، تسلط بهتری بر الگوهای کلاسیک پیدا خواهید کرد. همچنین به کمک الگوهای هارمونیک مثل الگوی گارتلی، خرچنگ، پروانه و … میتوانید عملکرد معاملاتی خود را بهبود دهید.

هفت الگوی کلاسیک در بازارهای سرمایه شناسایی شده که به دلیل استفاده زیاد کاربران از آنها از اعتبار بالایی برخوردار هستند، این الگوها در بازار سرمایه بهراحتی قابلتشخیص هستند، ولی لازمه آن شناخت درست و صحیح الگوها است. همچنین این الگوهای کلاسیک در تایم فریمهای (دورههای زمانی) مختلفی تشکیل میشوند، ولی بیشترین استفاده در تایم روزانه است.

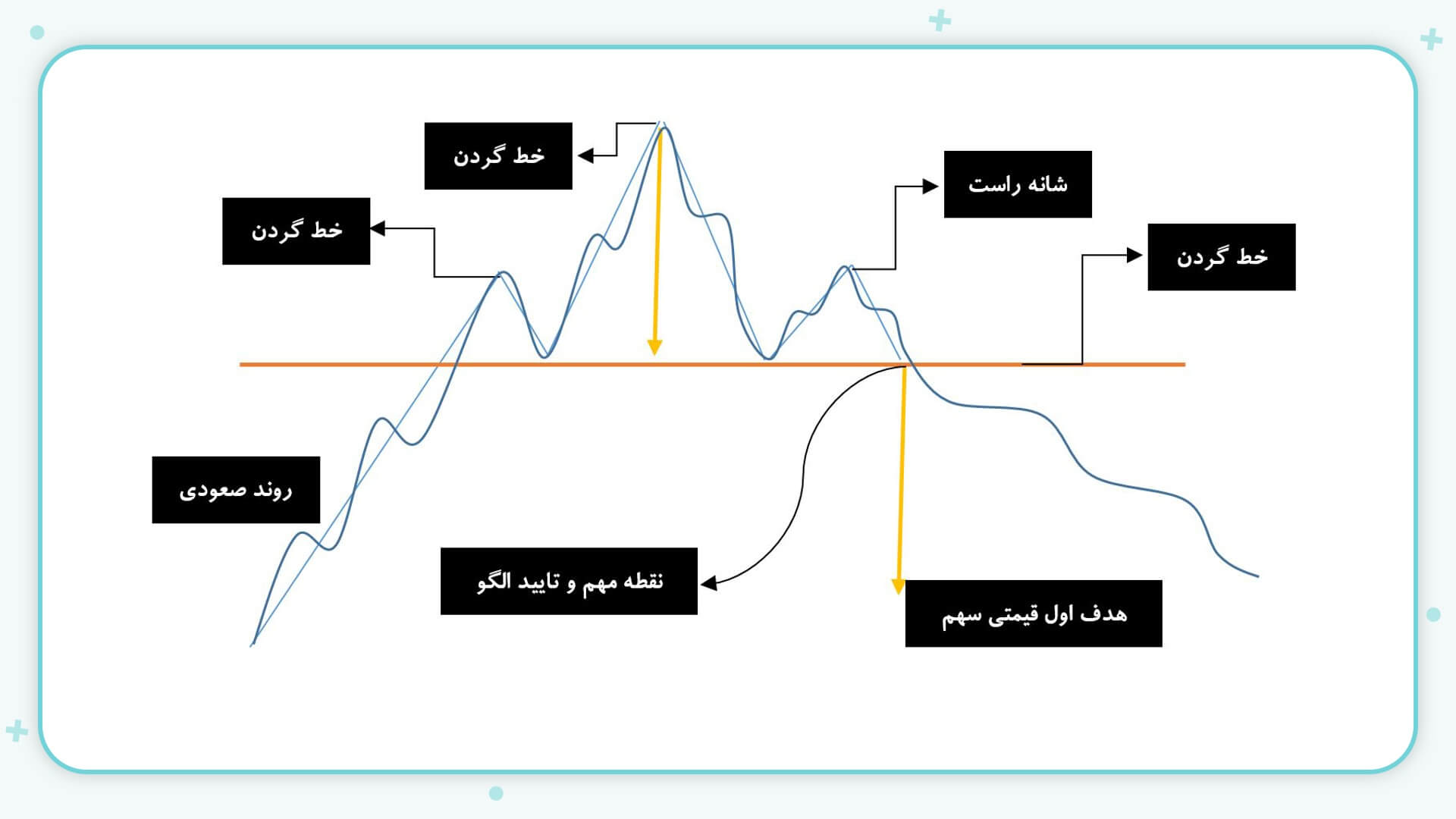

الگوهای کلاسیک: الگوی سرشانه

یکی از الگوهای کلاسیک، سر و شانه نام دارد. این الگو یکی از الگوهای بازگشتی کلاسیک بهحساب میآید. هنگامیکه نمادی در مسیر صعودی قرار دارد، اگر این الگو تشکیل شود، تغییر مسیر داده و به سمت پایین حرکت میکند. حالت برعکس آن به این صورت است که سهم در یک روند نزولی قرار دارد و سپس الگوی برگشتی سرشانه تشکیل میشود و روند نزولی تغییر مسیر داده و به سمت بالا برمیگردد. برای تشکیل این الگو شرایطی وجود دارد که در ادامه به آنها اشاره میشود.

اجزای تشکیلدهنده الگوی سرشانه

- سر (دارای بلندترین قله در الگو)

- شانهها (دو شانه که ممکن است درصورتیکه ایدهآل باشند، اندازه یکسان داشته و میتوانند همسطح یا غیر همسطح باشند.)

- خط گردن (خطی که دونقطه حاصل از به هم پیوستن یکسر و یک شانه را به هم میرساند و ملاک ما برای تشخیص دقیق الگو است.)

حال به بررسی الگو میپردازیم، این الگو در حالت ایدهآل به شکل زیر است:

برای حالت نزولی نیز برعکس همین حالت صادق است. به مثالهای زیر توجه کنید:

الگوی سرشانه صعودی

الگوی سرشانه نزولی

گاهی ممکن است بنا به دلایلی همچون حمایتهای پیشین و سایر حمایتها یا مقاومتها هدف قیمتی الگو شما تکمیل نشود.

همانطور که پیشتر برایتان توضیح دادیم، این الگو زمانی که بتواند از خط گردن با حجم معاملات بالا یا گپ معاملاتی یا به همراه یک کندل تو خالی این خط را رد کند و بتواند سه روز معاملاتی بالای آن معامله کند، بهمنزله شکست خط گردن تلقی خواهد شد؛ ولی این الگو در این سهم هیچگاه محقق نشده، چراکه خط گردن با شرایطی که توضیح داده شد، شکسته نشده است!

سؤال: آیا در نمودار زیر ما یک الگوی سرشانه صعودی میبینیم؟

با توجه به شکل زیر دو نکته حائز اهمیت است، ابتدا اینکه روند قبل از الگو نزولی است، ولی بسیار کوچکتر از خود الگو است، نکته دوم این است که خط گردن شکسته نشده است.

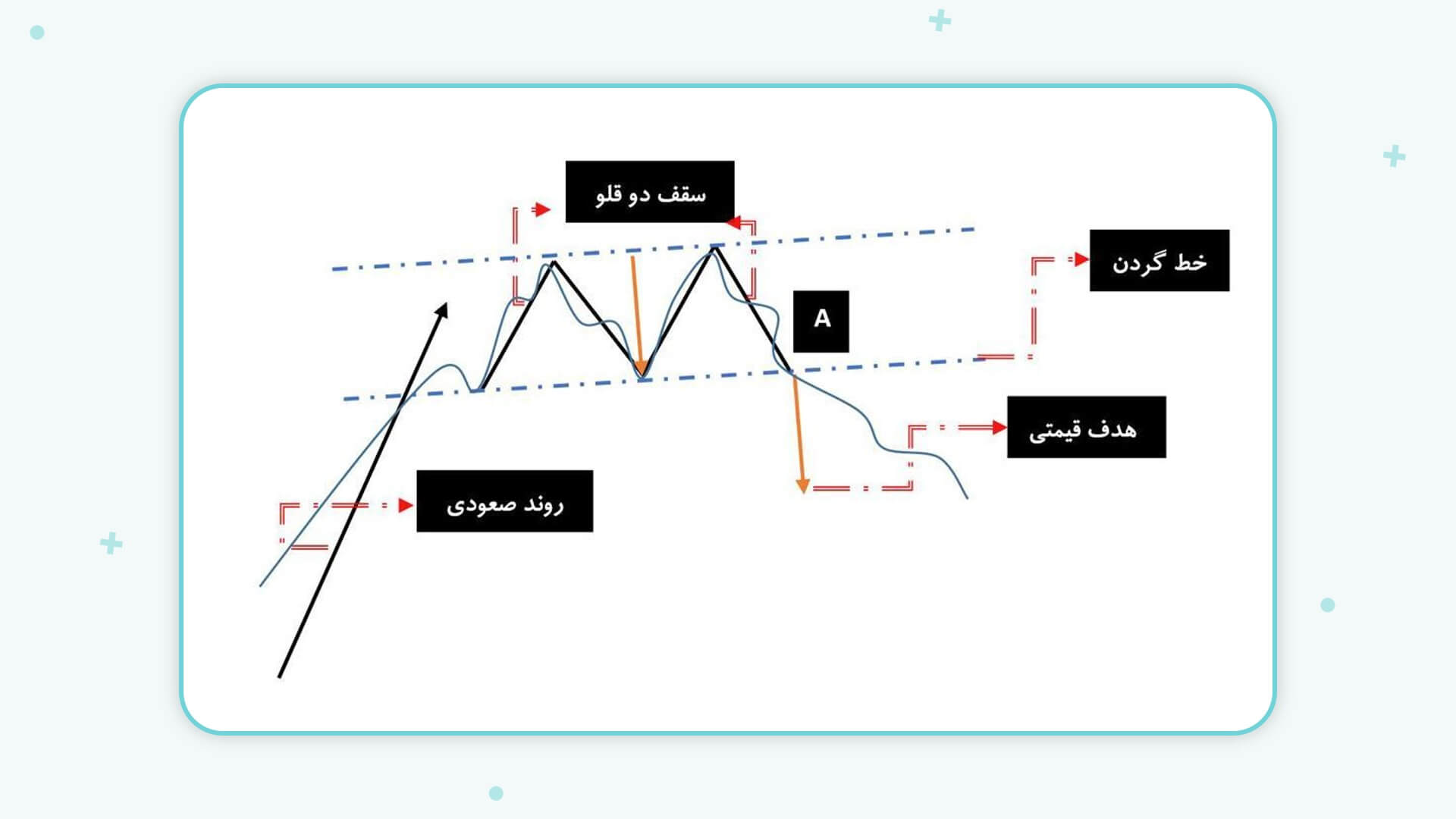

الگوهای کلاسیک: سقف دوقلو

این الگو نیز همانند الگوی سرشانه یک الگوی بازگشتی است، برای شناسایی این الگو کافی است الگوی همانند شکل زیر را در نمودارهای خود پیدا کنیم.

همانطور که مشاهده میکنید، در صورت وجود روند صعودی و ایجاد چنین الگویی، درصورتیکه سهم از نقطه A به سمت پایین خارج شود و به بیان دیگر خط گردن را با حجم زیاد قطع کند، هدف قیمتی را بهاندازه فاصله سقف الگو تا خط گردن خواهد داشت.

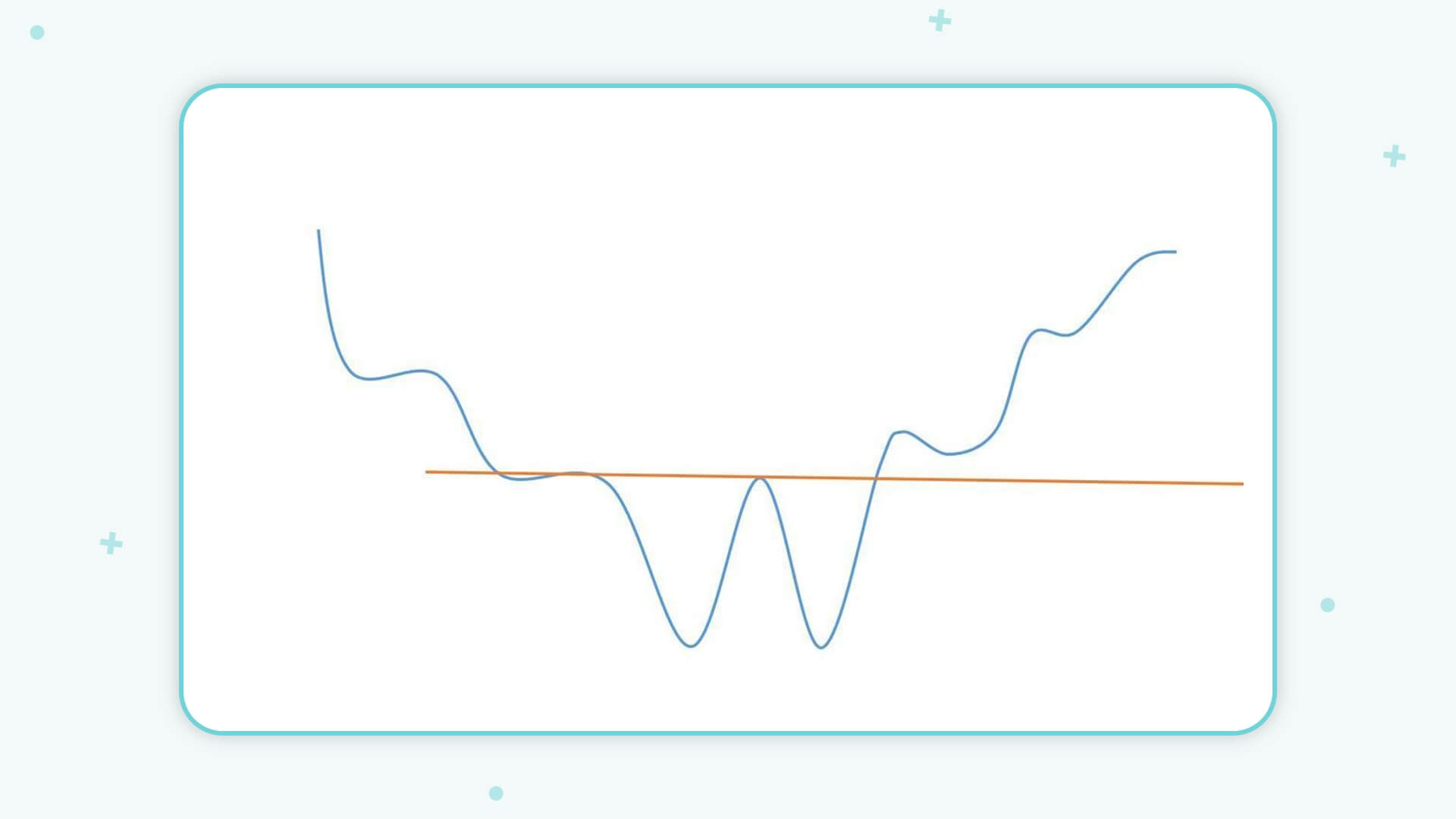

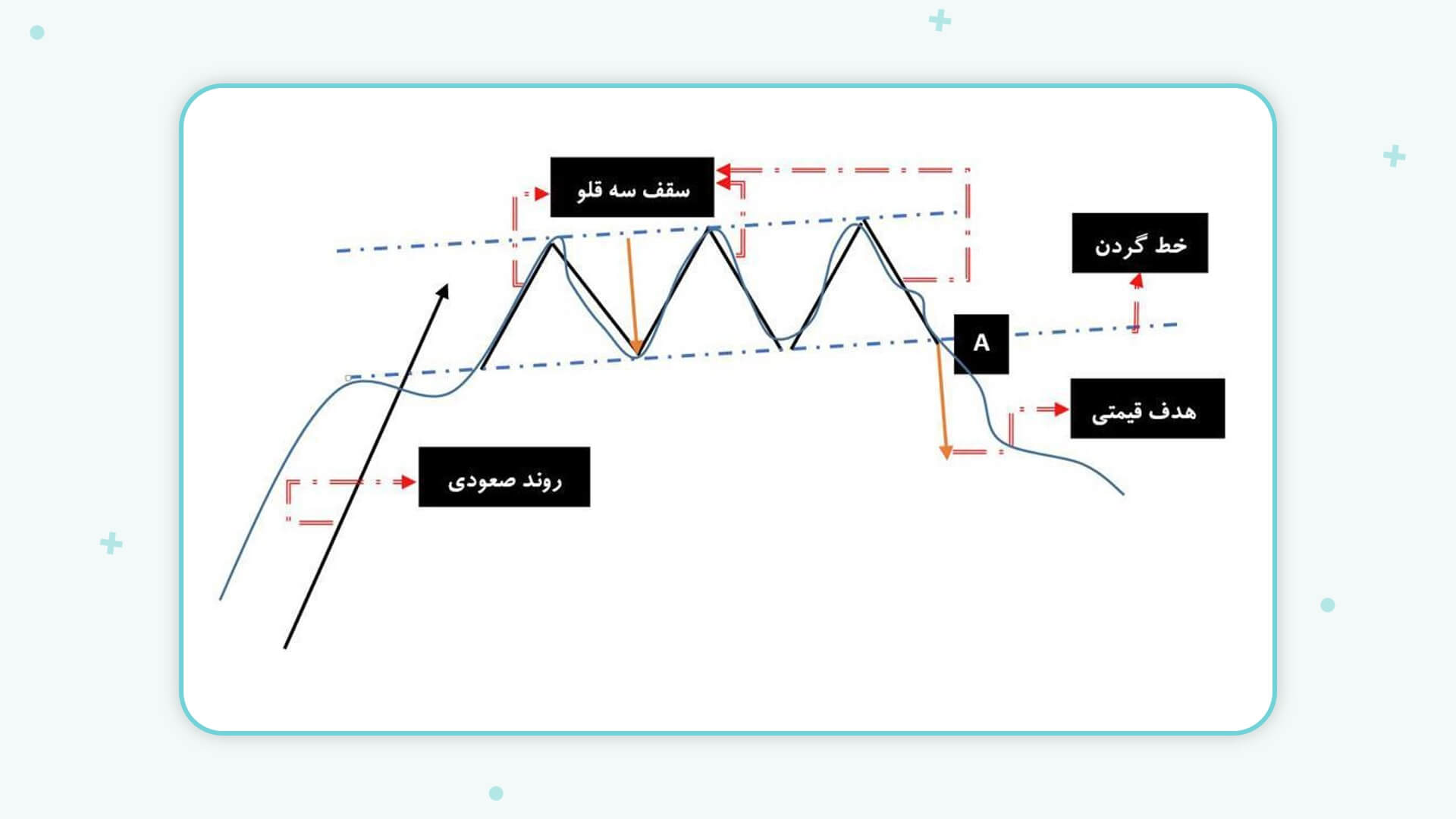

الگوهای کلاسیک: سقف سهقلو

این الگو نیز همانند الگوی سقف دوقلو یک الگوی برگشتی بوده و فقط بهجای دوقلو به سهقلو تبدیل میشود و به بیان دیگر بهجای «دو سقف یا کف» به «سه سقف یا کف» تبدیل میشود. این الگو برای حالت برعکس یعنی کف سهقلو نیز صادق است.

به مثالهای زیر توجه فرمایید:

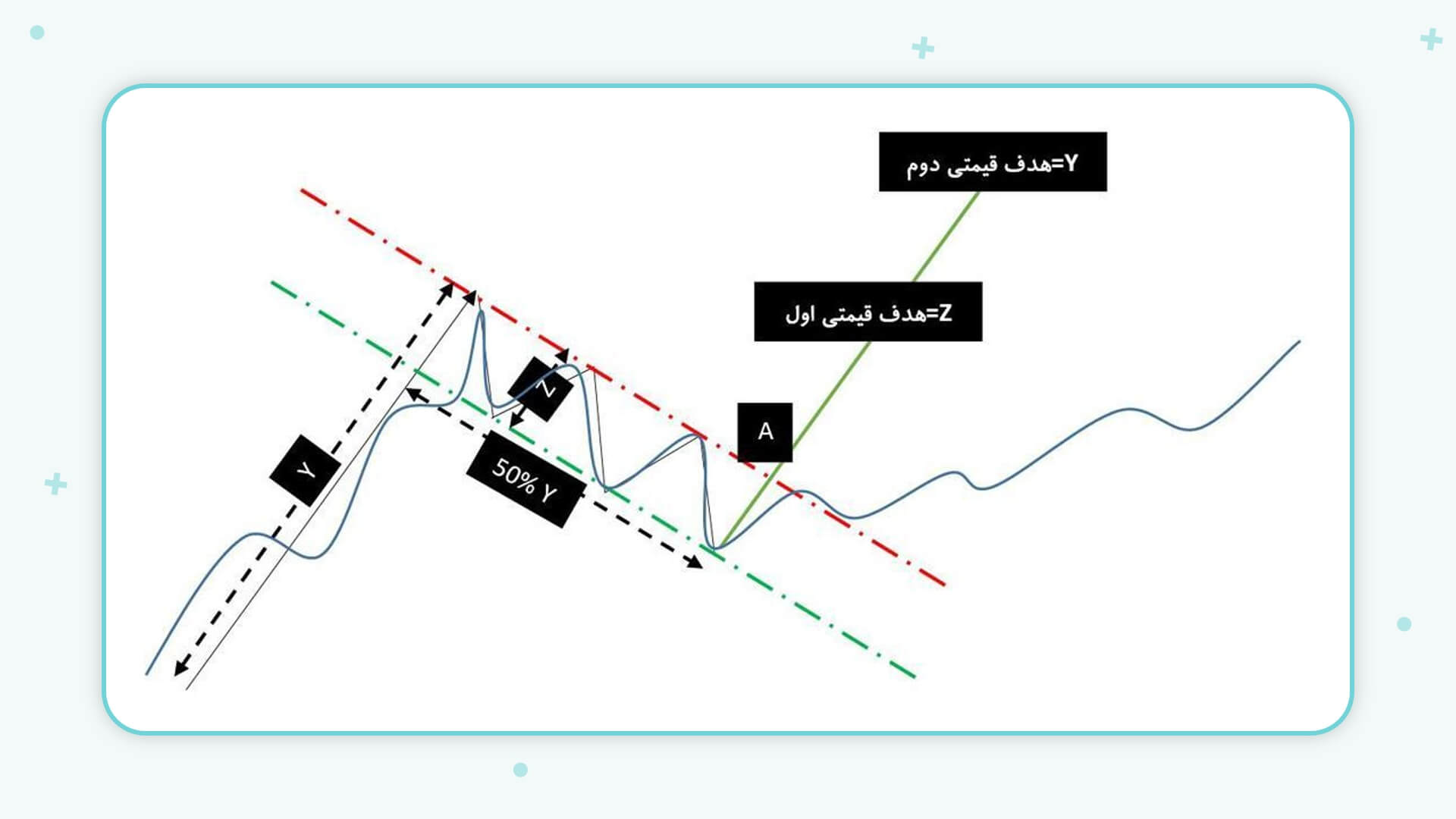

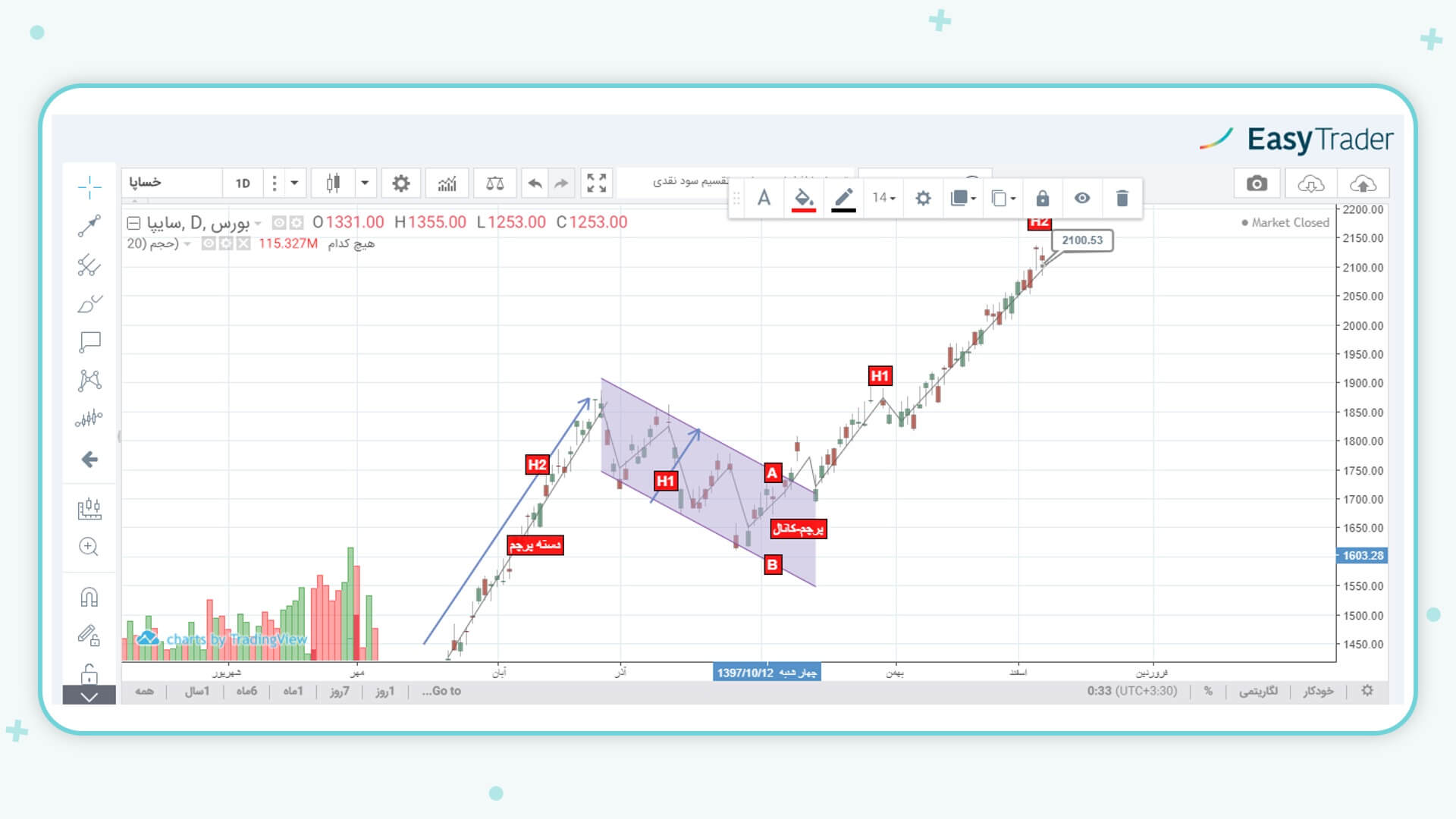

الگوهای کلاسیک: الگوی پرچم (FLAG)

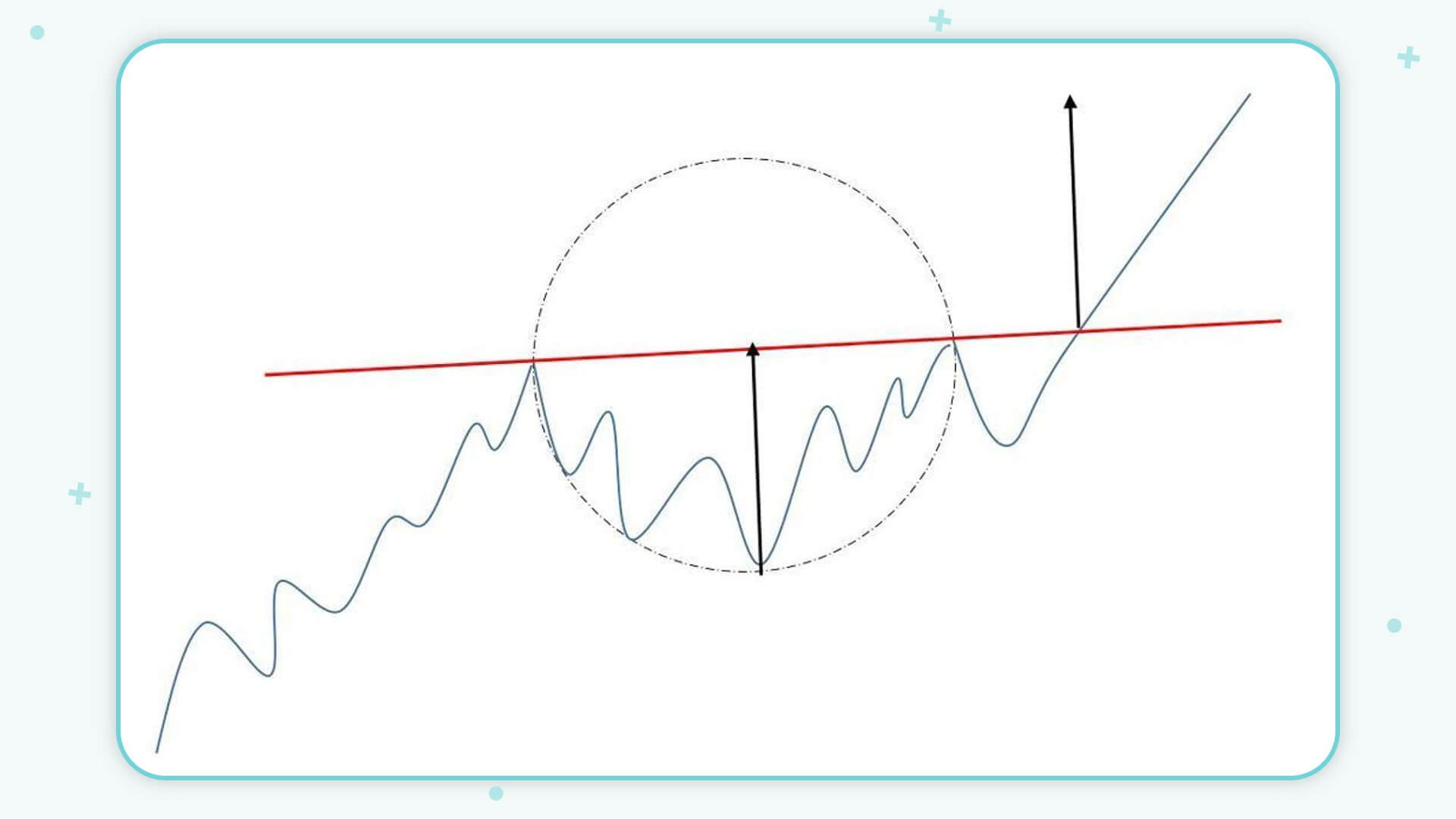

این الگو، یکی از الگوهای ادامهدهنده در تحلیل تکنیکال است، یعنی سهم در مدار صعود وارد الگو پرچم شده و سپس با هدف مشخص قیمتی به حرکت خود ادامه میدهد.

مشابه الگو پرچم در روندهای نزولی نیز وجود دارد.

این الگو بعضی مواقع باعث تغییر روند در یک سهم خواهد شد! زمانی که سهم وارد الگو شده و بهصورت عکس از الگو خارج شود، باعث تغییر روند میشود. در تصویر زیر نمونه اصلی برای یک پرچم را مشاهده میکنید، درصورتیکه از نقطه A خارج شود، بهصورت ادامهدهنده و درصورتیکه از نقطه B خارج شود بهصورت بازگشتی عمل میکند.

همانطور که در تصاویر زیر مشاهده میکنید، در بازه تعیینشده پرچمهای متوالی و ادامهدهنده تشکیلشده است.

نکات و اهداف قیمتی

- الگوی پرچم از یک پرچم و دسته تشکیل شده است

- در صورت شکست در ادامه روند بهصورت الگوی ادامهدهنده و در غیر این صورت بازگشتی عمل میکند.

- هدف قیمتی اول بهاندازه دسته پرچم و هدف قیمتی دوم به کانال شکلگرفته

- طول پرچم نباید از ۵۰ درصد دسته پرچم در حالت ایدهآل تجاوز کند.

- این الگو بیشتر در رالیها (صعودها و یا نزولهای متوالی) رخ میدهد.

پرچم برگشتی

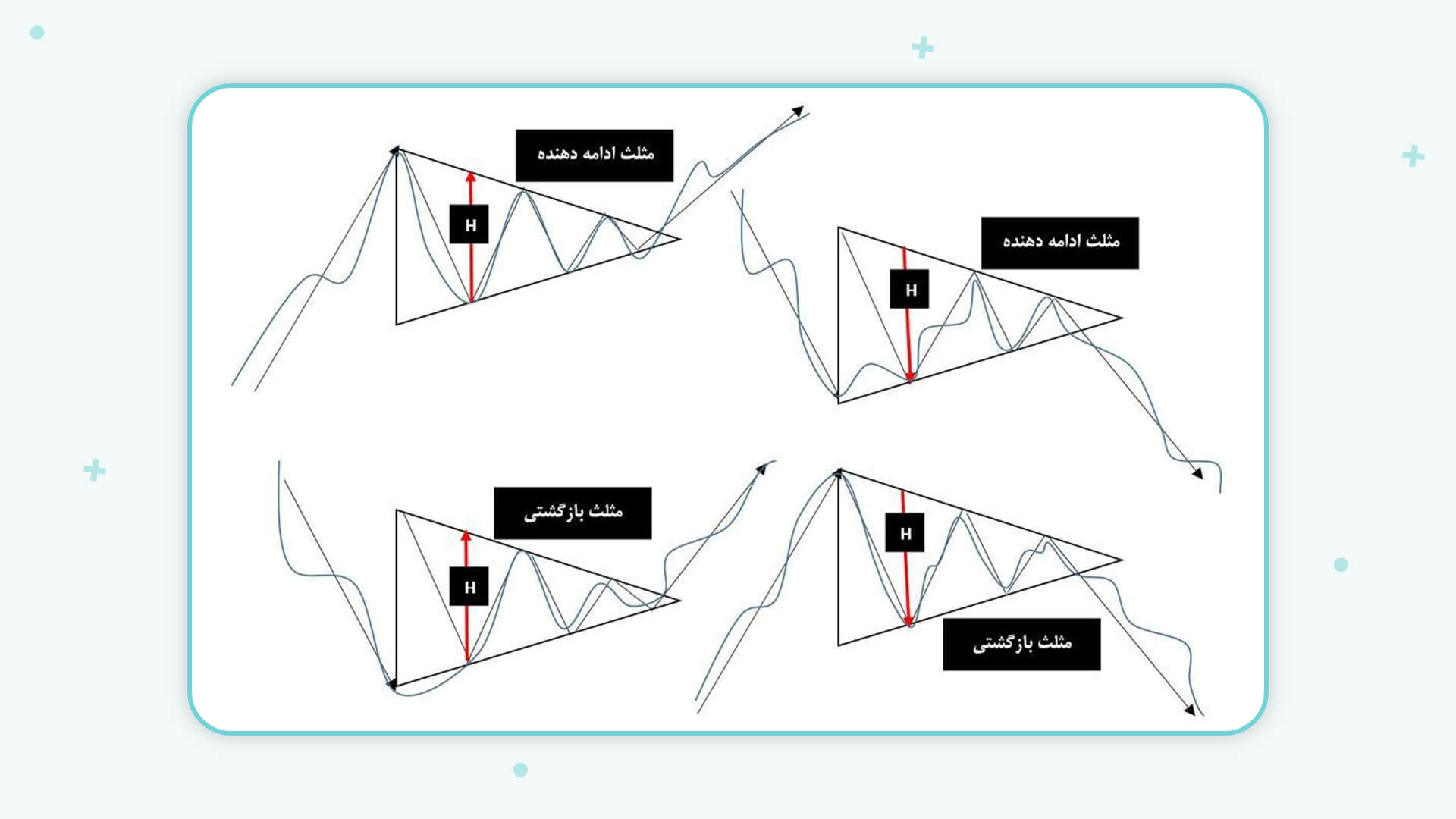

الگوهای کلاسیک: الگوی مثلث (Triangles)

این الگو انواع مختلفی دارد، ولی بهطورکلی اگر بتوانیم بهصورت همگرا دو خط را رسم كنیم كه تشكیل یك مثلث بدهد، جزء این الگو بهحساب میآید. این الگو میتواند بهصورت بازگشتی یا ادامهدهنده باشد.

اهداف قیمتی

اهداف قیمتی در الگوی مثلث، به اندازه ضلع H در اشكال بالاست و به این صورت است كه از هر طرف مثلث سهم خارج شود، بهاندازه آن پیشروی خواهد كرد.

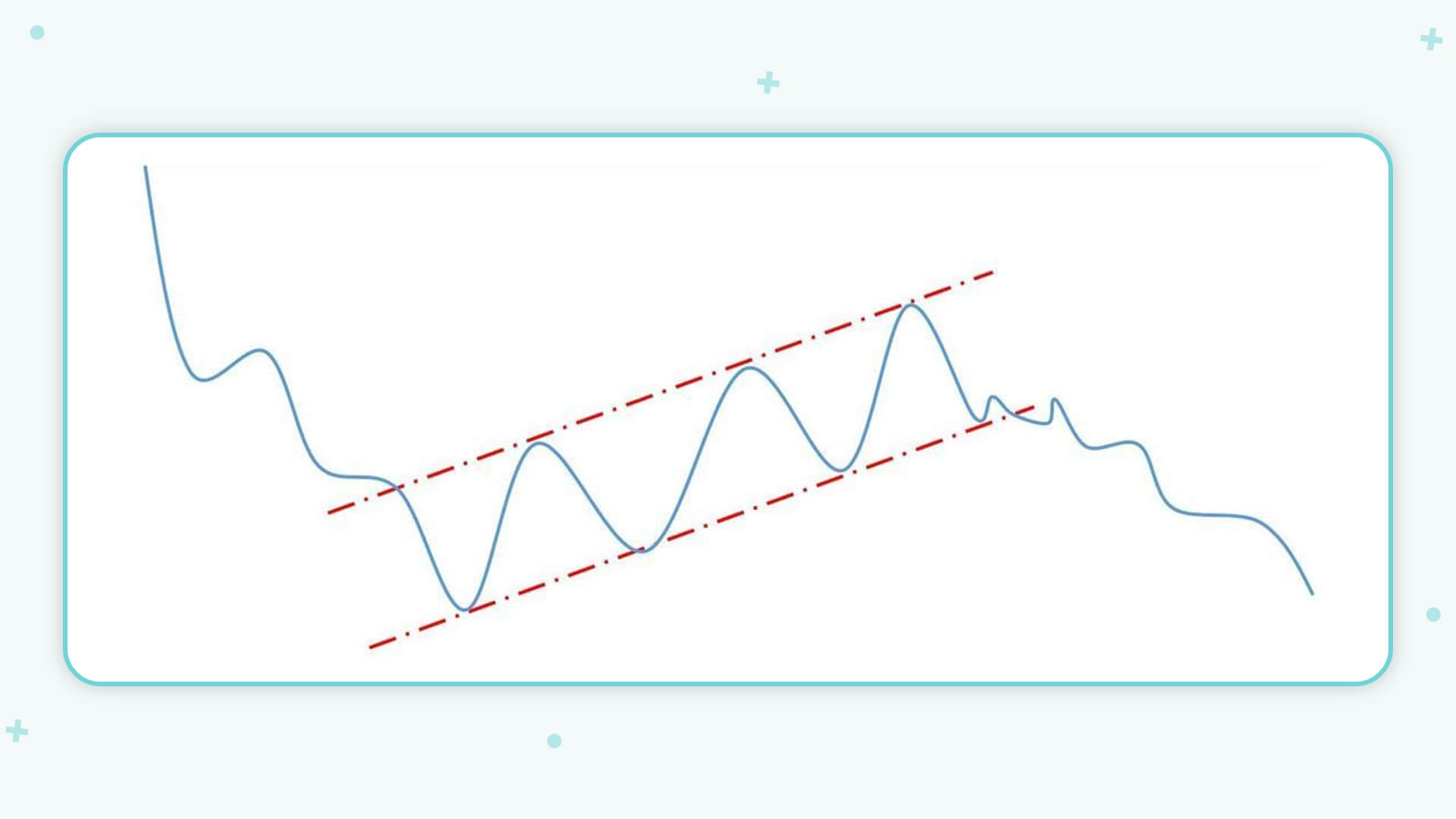

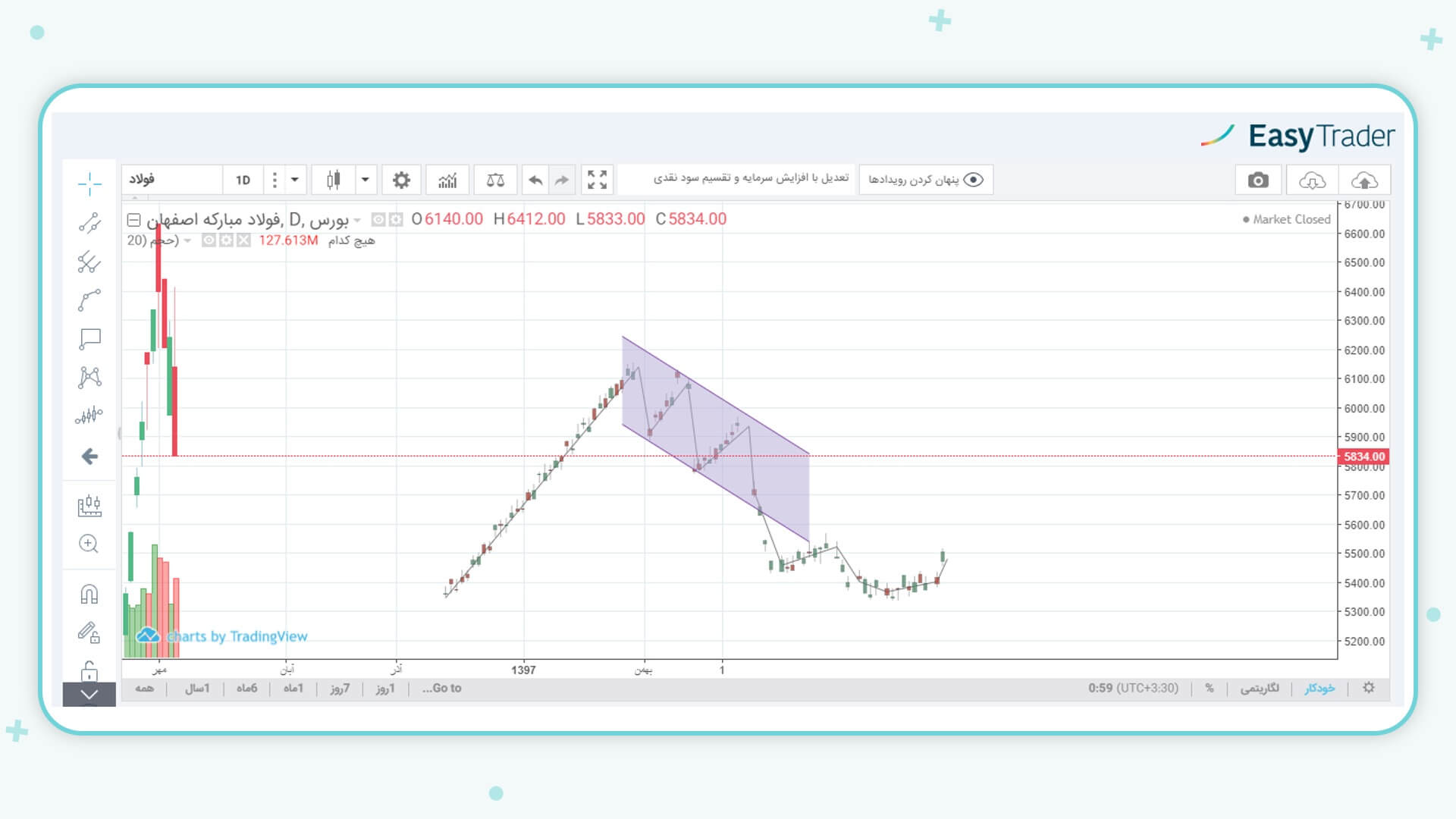

الگوهای کلاسیک: الگوی دره (Wedges)

این الگو همانند مثلث بوده با این تفاوت كه بهصورت یك كنج تشكیل میشود و قوانین آن مطابق با مثلث است.

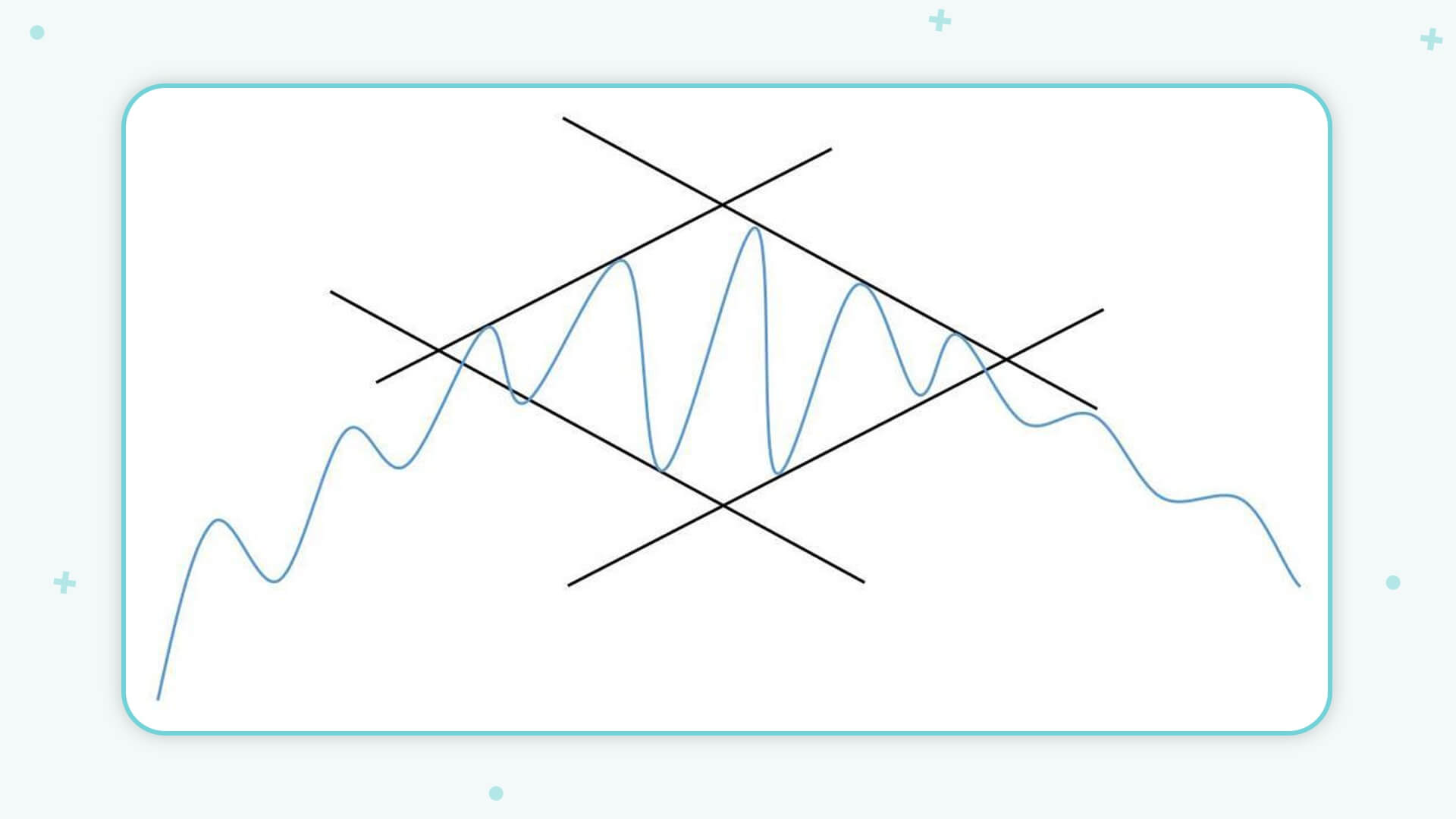

الگوهای کلاسیک: الگوی الماس (Diamonds)

این الگو برگشتی بوده و اگر سهم در روند صعودی وارد این الگو شود، نزولی میشود و این الگو بهصورت برعكس نیز صادق است.

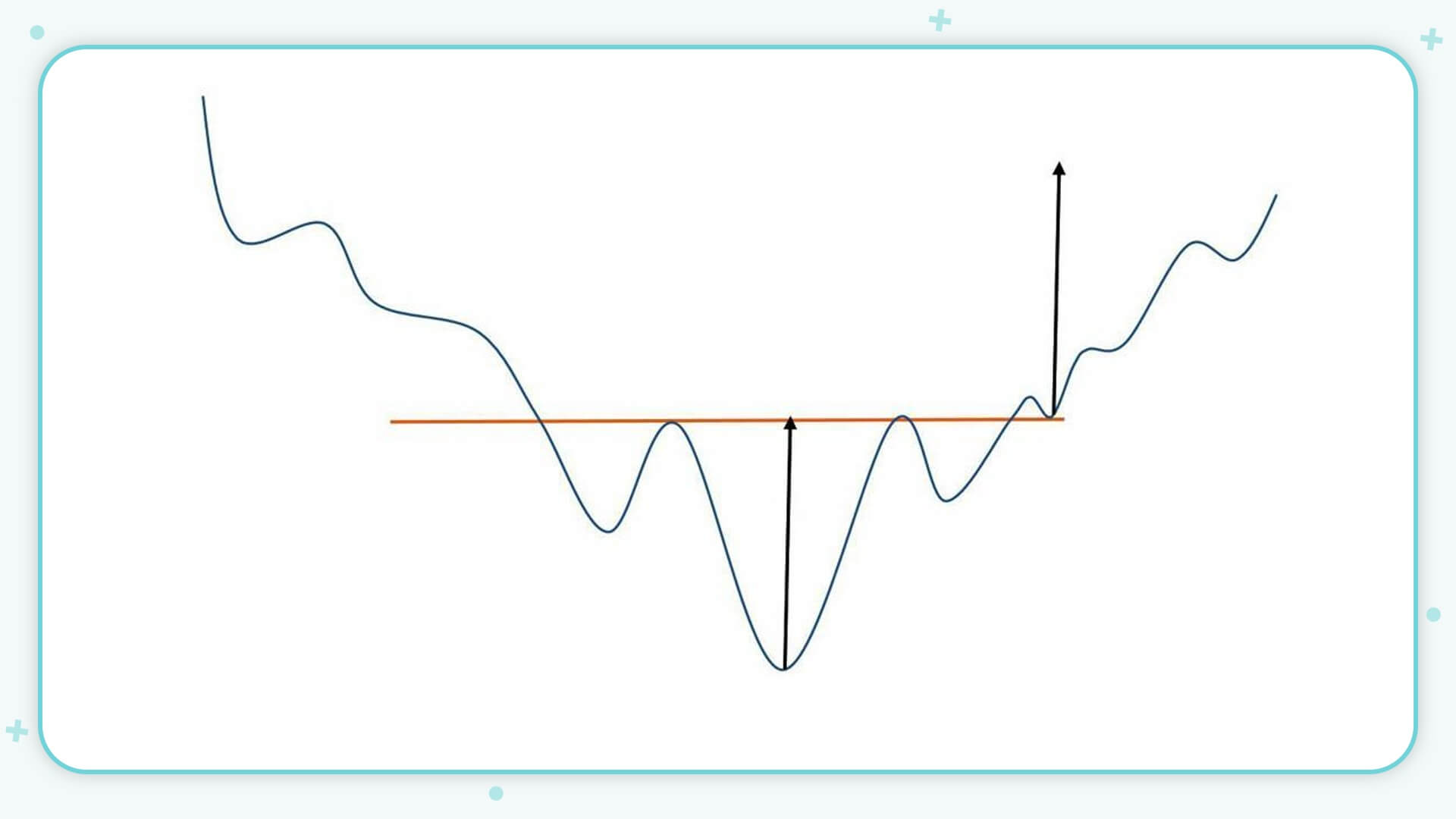

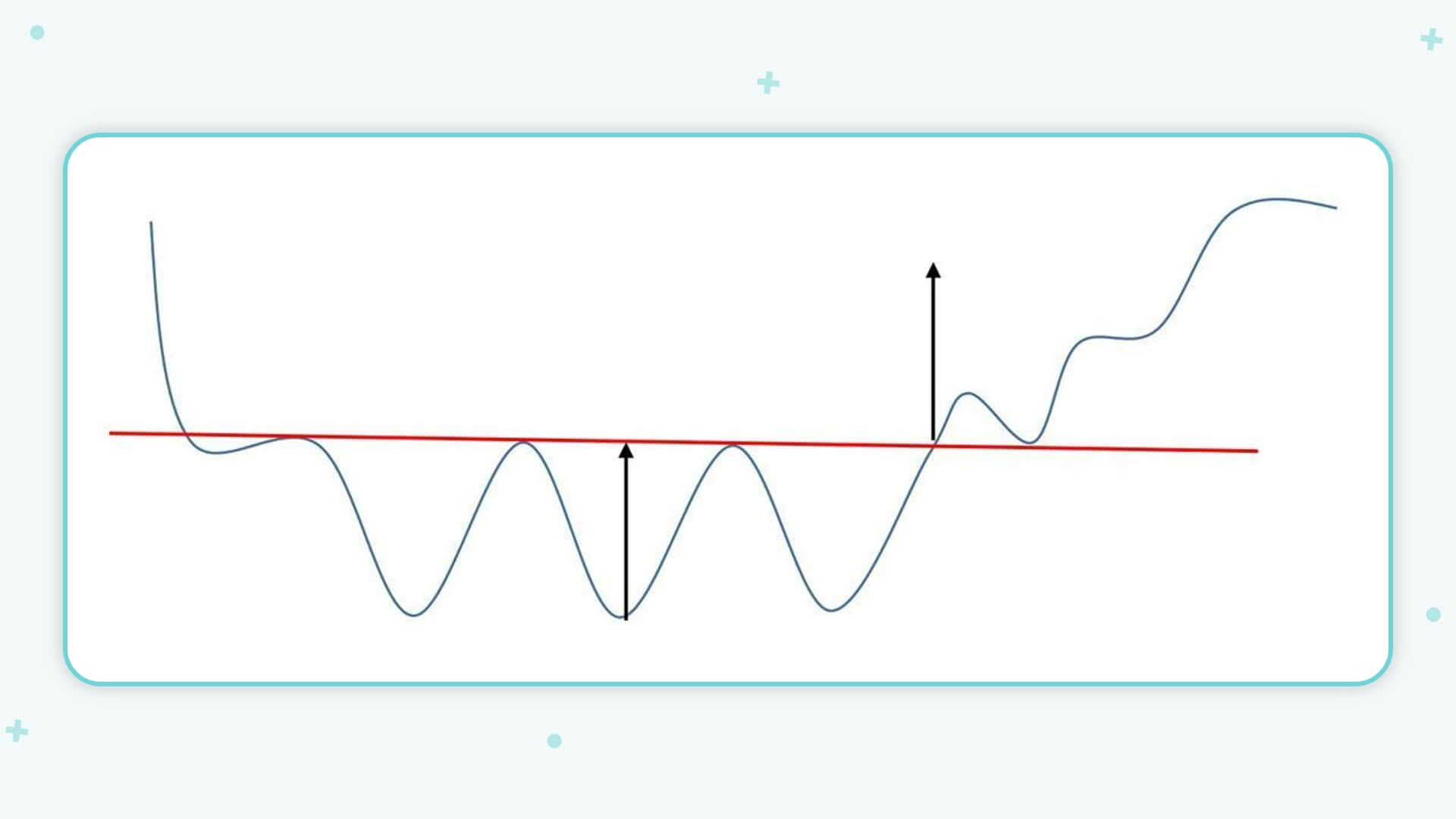

الگوهای کلاسیک: الگوی فنجان و دسته (CUP)

این الگو برای ادامه روند در مسیر صعودی استفاده میشود، بهنوعی كه سهم وارد كاپ شده و اگر از آن خارج شود، بهاندازه قعر الگو رشد خواهد کرد. این الگو میتواند بهصورت ساده تشكیل شود و دسته نداشته باشد، ولی معمولاً یك دسته كوچك در قسمت راست الگو تشكیل میشود. با توجه به شكل زیر سهم در مسیر صعودی وارد الگو شده و بعد از تشكیل دسته در قسمت راست خود و گذر از محدوده خط گردن به مسیر خود ادامه داده است.

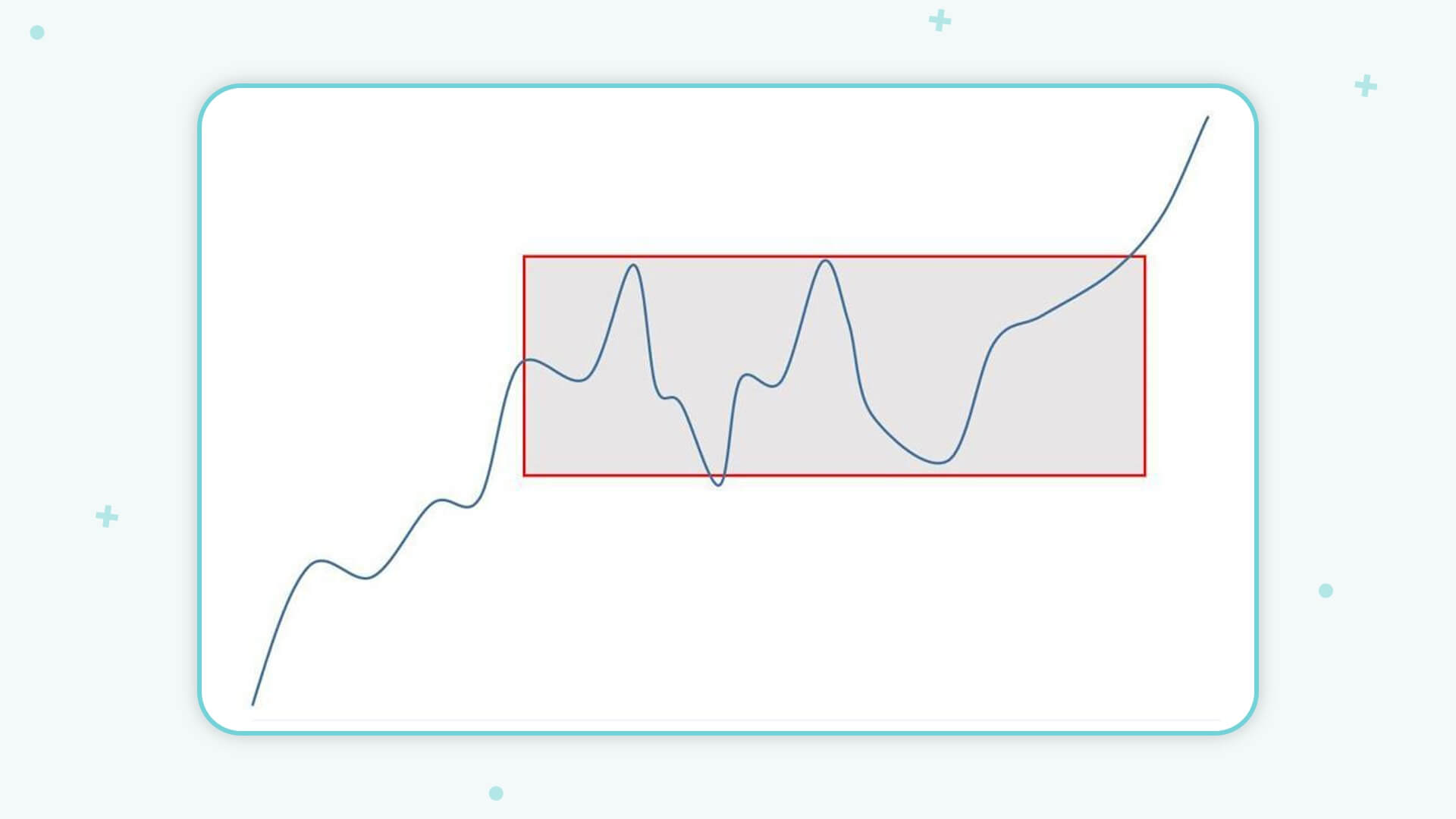

الگوهای کلاسیک: الگوی مستطیل

الگوی مستطیل یکی از الگوهای بازگشتی و ادامه دهنده در تحلیل تکنیکال است. این الگو زمانی شکل میگیرد که قیمت یک دارایی در محدوده مشخصی در نوسان باشد و به طور متناوب به سطوح حمایت و مقاومت برخورد کند. این الگو معمولاً بعد از یک روند صعودی یا نزولی قوی شکل میگیرد، زمانی که قیمت در حالت خنثی قرار دارد. در واقع این الگو نشاندهنده یک دوره تثبیت است، زیرا هیچ روندی در بازار وجود ندارد و قیمت صرفاً در محدوده مشخصی در نوسان است.

شکست این الگو زمانی اتفاق میافتد که قیمت از محدوده مستطیل خارج شود. اگر پس از این شکست، قیمت به سمت بالا حرکت کند، این الگو به عنوان ادامه دهنده تلقی میشود. اما اگر قیمت به سمت پایین حرکت کند، این الگو به عنوان بازگشتی در نظر گرفته میشود.

سوالات متداول

هنگامی که نمادی در مسیر صعودی قرار دارد، هنگام تشکیل این الگو ، تغییر مسیر داده و به سمت پایین حرکت میکند. عکس این موضوع نیز صادق است.

این الگو نیز همانند الگوی سقف دوقلو یک الگوی برگشتی بوده و فقط بهجای دوقلو به سهقلو تبدیل میشود. به بیان دیگر بهجای «دو سقف یا کف» به «سه سقف یا کف» تبدیل میشود. این الگو برای حالت برعکس یعنی کف سهقلو نیز صادق است.

این الگو برای ادامه روند در مسیر صعودی استفاده میشود. بهنوعی كه سهم وارد كاپ شده و اگر از آن خارج شود، بهاندازه قعر الگو رشد خواهد کرد.

این الگو برگشتی بوده و اگر سهم در روند صعودی وارد این الگو شود، نزولی میشود. عکس این موضوع نیز صادق است.

عالی

با سلام

از اینکه همراه ما هستید خرسندیم.

بسیار عالی

با سلام

رضایت شما مایه افتخار ماست. سپاس از همراهی شما

بسیار زیبا و روان

با سلام

از همکاری شما با کارگزاری مفید صمیمانه سپاسگزاریم.

بسیار عالی لطفا در مورد سایر الگوها و اشکال هندسی مطلب بگذارید .تشکر

با سلام

از پیشنهاد شما صمیمانه سپاسگزاریم، جهت بررسی و پیگیری به واحد مربوط ارجاع داده شد.

این توضیحات و تصاویر بسیار پر محتوا و کاربردیه . از زحماتی که برای تدوین و انتشارش میکشید صمیمیانه تشکر میکنم

سلام.

رضایت شما باعث افتخار ماست، از نظر ارزشمند شما کمال تشکر را داریم.

چقدر عالی و کاربردی بود ممنونم ازتون

سرمایهگذار گرامی قدردان همراهی و لطف شما هستیم.