تمام آنچه باید در مورد ریسک و بازده بدانید!

ریسک و بازده همیشه در انجام سرمایه گذاری ها ﻣورد ﺑررﺳﯽ سرمایه گذاران ﻗرار میگیرد و نمیتوان آنها را جدا از هم در نظر گرفت، زیرا تصمیمگیری برای یک سرمایه گذاری مطمئن، همیشه براساس ارتباطی که بین ریسک و ﺑﺎزده وﺟود دارد، انجام میشود.

دسترسی سریعتر به مطالب

هر یک از افراد فعال در بازار سرمایه متناسب با روش و منطق مربوط به خود فعالیت میکنند. به طور کلی برخی با استفاده از روش تحلیل بنیادی اقدام به خرید و فروش سهام میکنند، برخی به کمک روش تحلیل تکنیکال و برخی با اتکا به تابلو خوانی و بررسی پارامترهای تابلوی یک سهم. فعالین بازار سرمایه در هر گروهی از موارد فوق هم که قرار بگیرند، برای آن که تصمیمات درستی اخذ کنند، بایستی به خوبی با مفهوم ریسک و بازده آشنا باشند. در ادامه این مقاله با هر یک از این مفاهیم آشنا میشویم.

بازده چیست؟

ﺑﺎزده را میتوان ﭘﺎداﺷﯽ تعریف کرد که سرمایهگذار در قبال تحمل سطح مشخصی از ریسک و در بازه زمانی معینی به دست میآورد؛ بازده ممکن است «بازده مورد انتظار» یا «بازده واقعی» باشد.

بازده مورد انتظار (بازده پیش بینی شده) و واقعی

بازده مورد انتظار مقدار بازدهای است که سرمایه گذار “انتظار” دارد آن را در مدت زمان مشخصی از سرمایه گذاری کسب کند، یعنی پیشبینی میکند که احتمالاً در سرمایه گذاری مورد نظر خود طی شش ماه آینده به میزان ۱۵ درصد سود کند.

بازده واقعی مقدار “تحقق یافته” بازدهای است که سرمایه گذار بهواسطه سرمایه گذاری خود در پایان مدت سرمایه گذاری به دست میآورد.

به عنوان نمونه فردی قصد دارد در یک سرمایه گذاری شرکت کند. انتظاری که برای کسب بازدهی دارد ۴۰ درصد است اما در پایان، سرمایهگذاری وی فقط به ۲۵ درصد بازدهی مورد نظر میرسد. در این صورت بازدهی مورد انتظار وی ۴۰ درصد و بازدهی واقعی ۲۵ درصد خواهد بود.

بیشتر بخوانید: صندوق پوشش ریسک (Hedge Fund) چیست؟

ریسک چیست؟

ریسک همان احتمال اختلاف میان میزان بازده واقعی و بازده مورد انتظار است؛ بنابراین وقتی از ریسک یک دارایی صحبت میشود، تغییرات احتمالی بازده آن دارایی در آینده مورد نظر است.

بازده واقعی – بازده مورد انتظار = ریسک

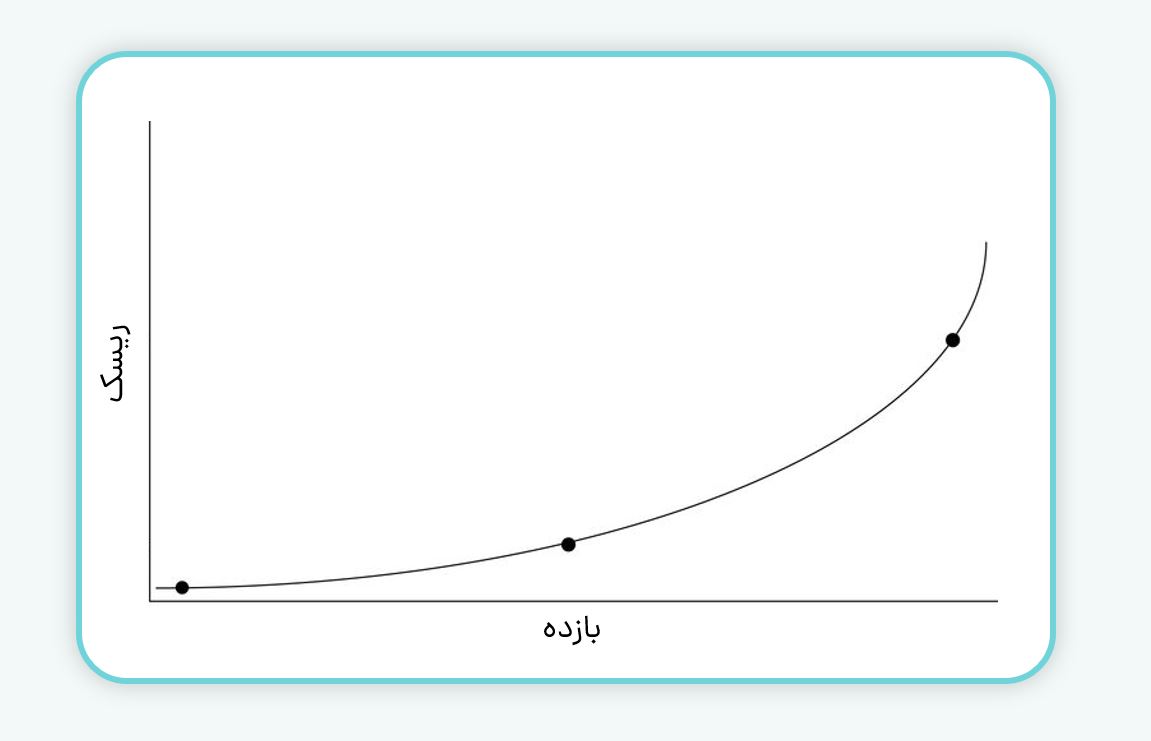

ایجاد تعادل مناسب بین ریسک و بازده، مهمترین تصمیمگیری مالی به شمار میآید زیرا هر چه افراد بازده بالاتری را انتظار داشته باشند باید ریسک بالاتری را متحمل شوند. نمودار رابطه بین ریسک و بازده را در تصویر زیر مشاهده میکنید.

برخی به اشتباه تصور میکنند بازده در بازار سرمایه یا برخی صندوقها تضمین شده است، در صورتی که حتی صندوقها نیز دارای ریسکهای مرسوم سرمایهگذاری هستند.

کسب بازدهی بیشتر تنها با پذیرش ریسک بیشتر امکانپذیر است؛ به عبارت دیگری نمیتوان با ریسک پایین توقع بازدهی بالا از سرمایهگذاری داشت.

توجه داشته باشید بین ریسک و بازدهی یک رابطه مثبت وجود دارد و به استراتژی سرمایهگذاری شما وابسته است. همچنین میتوان گفت در دورههای زمانی بلند مدت (۱۰ ساله یا بیشتر) رابطه تاریخی میان ریسک و بازده باید مثبت باشد و در دورههای زمانی کوتاه مدت(یک تا دو سال) با اینکه انتظار میرود این رابطه مثبت باشد، ولی ممکن است منفی یا با شیبی به سمت پایین باشد.

در یک تقسیمبندی کلی ریسک به دو نوع ریسک سیستماتیک و غیرسیستماتیک بخشبندی میشود:

ریسک قابل اجتناب (غیر سیستماتیک)

ریسکی است که به ساختار یک شرکت یا بنگاه اقتصادی و یا یک صنعت خاص مربوط میشود و با استفاده از برخی از روشها میتوان از آن اجتناب کرد.

این ریسکها اغلب ناشی از خصوصیات خاص شرکتها و صنعت مربوط هستند و منشا درونی دارند؛ مانند ضعف مدیریت شرکت، اقدامات منفی سهامداران عمده شرکت و تحولات جهانی و داخلی در صنعت مربوطه و…

حداقل ساختن ریسک غیرسیستماتیک

ایجاد سبد سهام (چندین دارایی با کمترین ضریب همبستگی) که در این صورت ریسک سبد بهطور یقین کمتر از وزن ریسک تکتک سهام تشکیلدهنده آن خواهد بود.

یکی از روشهایی که معاملهگرها برای کاهش ریسکهای ناگزیر بازار استفاده میکنند، استراتژی تخصصی دارایی است. این استراتژی به آنها این امکان را میدهد که در اوراق مشارکت شرکتهای مختلف سرمایهگذاری کنند و بخشی از سرمایه خود را محافظت کنند.

ریسک غیر قابل اجتناب (سیستماتیک)

ریسکی است که کنترل آن در اختیار سرمایهگذاران و مدیران شرکت نبوده و برگرفته از عوامل کلان حاکم بر بازار است و همچنین غیرقابل پیشبینی میباشد. برای نمونه میتوان به وضع تحریم ها، تغییرات نرخ بهره و ارز اشاره کرد.

با استفاده از تخصیص سرمایه خود به داراییهای مختلف مانند سهام، اوراق درآمد ثابت، طلا و … میتوان تا حدودی از این ریسک اجتناب کرد و آن را کاهش داد، دقیقا مشابه با کاری که توسط صندوق های سرمایه گذاری در ترکیب داراییهای آنها انجام میشود.

همچنین شما میتوانید با استفلاده از صندوقهای سرمایه گذاری بدون ریسک کارگراری مفید نظیر صندوق قابل معامله درآمد ثابت آوند، ریسک سرمایهگذاری خود را به حداقل برسانید!

مفهوم توازن میان ریسک و بازده در سرمایهگذاری

توازن میان ریسک و بازده در سرمایهگذاری به معنای یافتن نقطهای است که در آن سرمایهگذار بتواند با پذیرش سطح معینی از ریسک، به بازده مورد انتظار خود دست یابد. این تعادل، تصمیمگیری درباره میزان ریسکپذیری و انتخاب ابزارهای سرمایهگذاری مناسب را برای دستیابی به اهداف مالی، ممکن میسازد.

سرمایهگذاران معمولاً با تنوعبخشی به پرتفوی خود، ریسک غیرسیستماتیک را کاهش میدهند و ریسک کلی پرتفوی را مدیریت میکنند.

عوامل مؤثر بر توازن ریسک و بازده

۱. سرمایهگذاری: اهداف مالی نقش کلیدی در تعیین توازن دارند. سرمایهگذاران باید مشخص کنند که آیا به دنبال افزایش سرمایه، دریافت درآمد ثابت یا حفظ ارزش سرمایه خود هستند.

۲. تحمل ریسک: سطح تحمل ریسک در افراد متفاوت است. برخی ممکن است سرمایهگذاریهای کمریسک و با بازده کمتر را ترجیح دهند، در حالی که برخی دیگر به دنبال بازدهی بالا و پذیرش ریسک بیشتری هستند.

۳. مدت زمان سرمایهگذاری: طول دوره سرمایهگذاری نیز تعیینکننده است. سرمایهگذاریهای بلندمدت معمولاً فرصت بیشتری برای مدیریت نوسانات دارند و میتوانند تعادل بهتری بین ریسک و بازده ایجاد کنند.

ریسک و بازده دو مفهوم اساسی و جدانشدنی در دنیای سرمایهگذاری هستند. درک صحیح این مفاهیم و نحوه توازن بین آنها، کلید موفقیت در مدیریت سرمایه و دستیابی به اهداف مالی است. هر سرمایهگذار با توجه به سطح تحمل ریسک، اهداف مالی و مدت زمان سرمایهگذاری خود میتواند استراتژیهای متفاوتی برای بهینهسازی بازده و کاهش ریسک اتخاذ کند. با انتخاب ابزارهای مناسب، تنوعبخشی به پرتفوی و تصمیمگیری آگاهانه، میتوانید ریسک را کنترل کرده و به بازده مطلوب برسید. به یاد داشته باشید، موفقیت در سرمایهگذاری تنها در بازدهی بالا نیست، بلکه در ایجاد تعادلی است که به شما اطمینان و آرامش مالی میدهد. پس با آموزش، تحلیل دقیق و شناخت بازار، سرمایهگذاری هوشمندانهای انجام دهید.

سوالات متداول

بازده مورد انتظار مقدار بازدهای است که سرمایه گذار “انتظار” دارد آن را در مدت مشخصی از سرمایهگذاری کسب کند. بازده واقعی مقدار “تحقق یافته” بازدهای است که سرمایه گذار در پایان مدت سرمایه گذاری به دست میآورد.

ریسک همان احتمال اختلاف میان میزان بازده واقعی و بازده مورد انتظار است.

ریسکی است که برگرفته از عوامل کلان حاکم بر بازار است و غیرقابل پیشبینی میباشد.

بهترین روش ایجاد سبد سهام با چندین دارایی مختلف و با کمترین ضریب همبستگی نسبت به یکدیگر است.

سپاس، معلومات مفیدی بود.

با سلام.

از توجه و حمایت شما سپاسگزاریم.

عالی

با سلام

همراهی و بازخورد ارزشمند شما مایه قوت قلب ماست.