الگوی سر و شانه در تحلیل تکنیکال چگونه شناسایی میشود؟

الگوی سر و شانه یکی از الگوهای مهم در تحلیل تکنیکال است که به شناسایی تغییرات احتمالی در روند قیمت کمک میکند. تحلیل دقیق این الگو به سرمایهگذاران کمک میکند تا نقاط ورود و خروج بهینه را شناسایی کرده و تصمیمات معاملاتی بهتری بگیرند. الگوی سر و شانه ابزاری مفید برای مدیریت ریسک و پیشبینی تغییرات بازار است. به صورت کلی این الگو در دو نوع الگوی سر و شانه سقف و الگوی سر و شانه کف وجود دارد.

شناخت الگوهای قیمتی در جهت کسب سود از بازار سرمایه، بسیار کارآمد و ثمربخش میباشد. لذا هر شخص که قصد فعالیت تخصصی در این بازار را دارد، لازم است با این الگوهای قیمتی آشنا باشد.

الگوهای کلاسیک تحلیل تکنیکال را میتوان به دو بخش تقسیم کرد.

۱. الگوهای ادامه دهنده (الگو پرچم یک نوع الگو ادامه دهنده است): این نوع الگوها در میانه یک روند صعودی یا نزولی نمایان میشوند و ادامهدار بودن روند را تایید میکنند.

۲. الگوهای بازگشتی: این نوع الگوها در پایان یک روند صعودی و یا نزولی پدید میآیند و نشان از تغییر جهت روند دارند.

دسترسی سریعتر به مطالب

اجزای تشکیل دهنده الگوهای سر و شانه:

الف) سر: الگوی سر و شانه از سه قله و یا سه دره تشکیل میشود و بلندترین آنها که همیشه در وسط قراردارد، اصطلاحاً «سر» نامیده میشود.

ب) شانهها: به دو قله یا دره مجاور در این الگو «شانه» گفته میشود که همواره ارتفاع کمتری نسبت به سر دارند.

ج) خط گردن: دراین الگو، خطی که نقاط حاصل از برخورد سر و شانهها را به هم متصل می کند اصطلاحاً خط گردن نامیده میشود. هر چه شیب خط گردن ملایمتر باشد، آن خط از اعتبار بیشتری برخوردار میباشد.

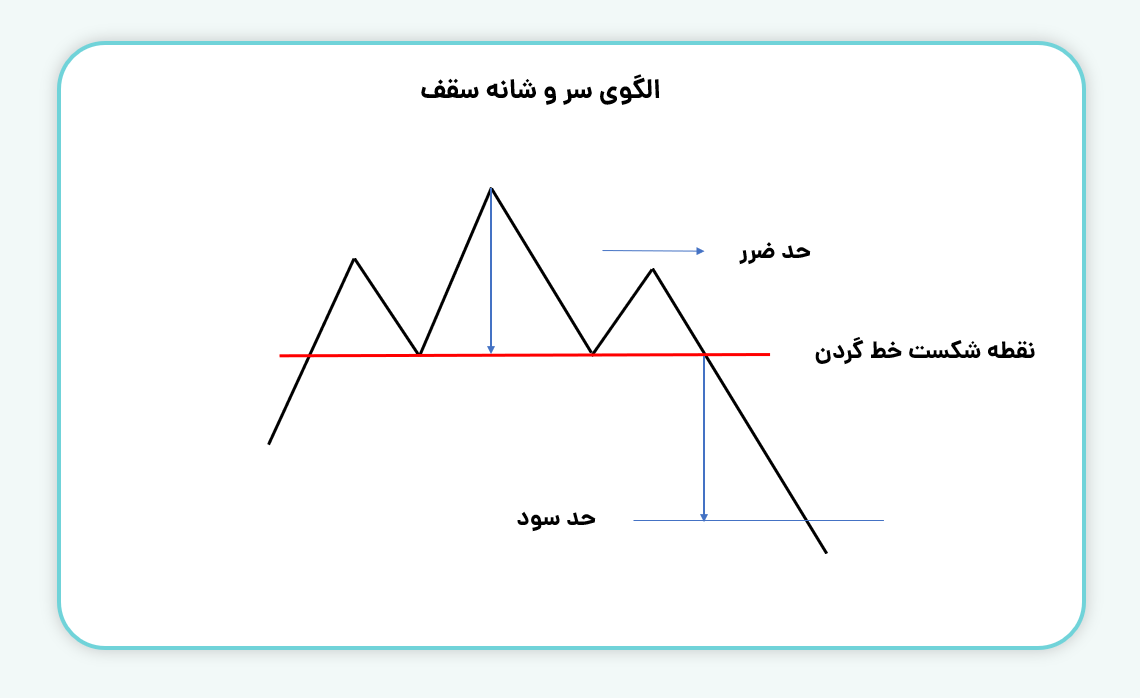

سر و شانه سقف:

اینالگو درانتهای روند صعودی نمایان میشود و باعث نزولی شدن روند و افت چشمگیر قیمت سهم خواهد شد. کسب سود از الگوی سر و شانه کف، فقط در بازارهای دو طرفه امکانپذیر میباشد.

الگوی سر و شانه سقف در ایزی چارت ایزی تریدر

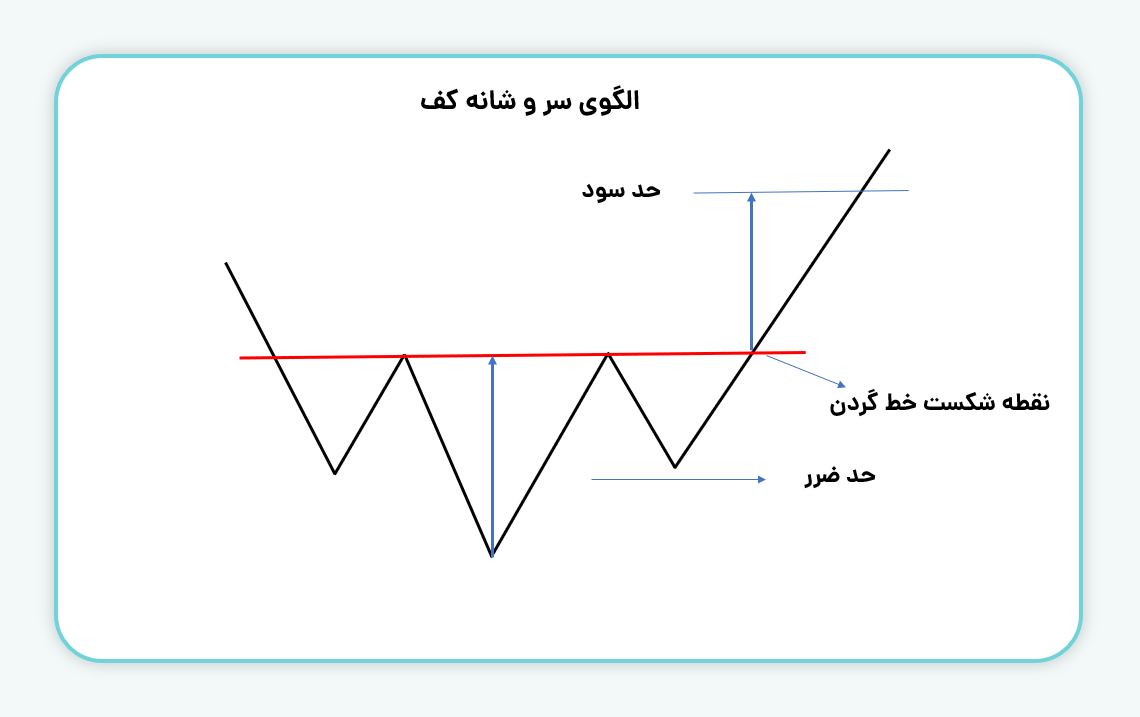

سر و شانه کف:

این الگو در انتهای روند نزولی نمایان میشود و باعث صعودی شدن روند و رشد سریع قیمت سهم خواهد شد. در بازار سرمایه ایران از این الگو برای کسب سود استفاده میشود.

الگوی سر و شانه کف در ایزی چارت ایزی تریدر

استراتژی کسب سود:

برای کسب بیشترین سود از هر الگویی، نیاز است تا نقاط امن ورود، بعد از تشکیل الگو را بشناسیم. درالگوی سر و شانه ۲ نقطه امن برای ورود شناسایی شده است. نقطه امن ورود اول بلافاصله بعد از شکست خط گردن و نقطه امن ورود دوم بعد از بازگشت (Pull back) به خط گردن شکسته شده میباشد.

ورود به سهم بعد از مشاهده الگوی سر و شانه کف به وسیله ارسال سفارش خرید صورت میگیرد و با رشد قیمت بعد از شکست خط گردن میتوان با کسب سود پیشبینی شده از معامله خارج شد.

ورود به معامله بعد ازمشاهده الگوی سر و شانه سقف به وسیله ارسال سفارش فروش صورت میگیرد. البته این امکان در بازار بورس و فرابورس ایران، وجود ندارد و تنها در بازارهای آتی میتوان با ارسال سفارش فروش، وارد معامله شد. دراین صورت با نزول قیمت بعد ازشکست خط گردن میتوان با کسب سود مورد انتظار، از معامله خارج شد.

حد ضرر:

در الگوی سر و شانه کف، حد ضرر را میتوان کمی پایینتر از شانه راست قرار داد و در الگوی سر و شانه سقف، حد ضرر را میتوان کمی بالاتر از شانه راست درنظر گرفت. در برخی از حالات ممکن است شانه راست تقریباً همارتفاع قسمت سر الگو قرار گیرند که در این صورت میتوان حد ضرر را حوالی قیمت سرِالگو، به عنوان یک حد ضرر مطمئنتر قرار داد.

حد سود:

حد سود در این الگوها، به فاصله نقطه راسی سر از خط گردن بستگی دارد. در الگوی سر و شانه کف بعد از شکست خط گردن انتظار میرود قیمت حداقل به اندازه فاصله راس سَر از خط گردن، به رشد خود ادامه دهد. در الگوی سر و شانه کف میتوان حد سود دوم را مطابق شکل به اندازه قیمت ابتدایی موج ورودی در نظر گرفت.

در الگوی سر و شانه سقف بعد از شکست خط گردن انتظار میرود که حداقل به اندازه فاصله راس سر از خط گردن، شاهد افت قیمت باشیم. در این الگو میتوان حد سود دوم را مطابق شکل به اندازه قیمت ابتدائی موج ورودی در نظر گرفت.

جهت انجام معامله مطمئنتر و کسب سود با ریسک کمتر، توصیه میشود که علاقهمندان، مباحث تحلیل تکنیکال را بهتنهایی مبنای تصمیمگیری خود برای انجام معامله قرار ندهند و در کنار آن، به یادگیری مباحث تحلیل بنیادی، تابلوخوانی و اصول سرمایه گذاری بپردازند.

سوالات متداول

به دو دسته، الگوهای ادامه دهنده و الگوهای بازگشتی.

الگوی سر و شانه از سه قله و یا سه دره تشکیل میشود. بلندترین آنها که همیشه در وسط قراردارد، اصطلاحاً «سر» نامیده میشود. به دو قله یا دره مجاور در این الگو «شانه» گفته میشود که همواره ارتفاع کمتری نسبت به سر دارند. همینطور خطی که نقاط حاصل از برخورد سر و شانهها را به هم متصل می کند خط «گردن» نامیده میشود. هر چه شیب خط گردن ملایمتر باشد، آن خط از اعتبار بیشتری برخوردار میباشد.

این الگو در انتهای روند نزولی نمایان میشود و باعث صعودی شدن روند و رشد سریع قیمت سهم خواهد شد. در بازار سرمایه ایران از این الگو برای کسب سود استفاده میشود.

ورود به معامله بعد ازمشاهده الگوی سر و شانه سقف به وسیله ارسال سفارش فروش صورت میگیرد. البته این امکان در بازار بورس و فرابورس ایران، وجود ندارد. تنها در بازارهای آتی میتوان با ارسال سفارش فروش، وارد معامله شد. دراین صورت با نزول قیمت بعد ازشکست خط گردن میتوان با کسب سود مورد انتظار، از معامله خارج شد.

سلام . بسیار عالی بود. با سپاس و آرزوی سلامتی برای شما

سلام

از ارائه بازخورد مثبت شما صمیمانه سپاسگزاریم.

بهترین تایم فریم برای بررسی این الگو ها چیست

سلام

امکان استفاده از این الگو در هر تایم فریمی وجود دارد.

سلام وقت بخیر لطفا برو روی تصویر یک نمودار با مدت زمان یکسال این الگو را برای نمونه و مثال قرار دهید تا بهتر متوجه شویم

سلام

از پیشنهاد شما برای ارائه بهتر خدمات صمیمانه سپاسگزاریم، پیشنهاد شما برای بررسی و پیگیری به واحد مربوط ارجاع داده شد.

سلام ممکنه دوتا شونه سمت راست و چپ(شانه های کنار سر) در یک راستا قرار بگیرند؟

سلام

بله، امکان قرارگرفتن الگوی سر و شانه در یک راستا وجود دارد.