استراتژی معاملاتی چیست؟

استراتژی معاملاتی مجموعهای از قوانین، رویکردها و فعالیتهای موثر در تصمیمات مالی سرمایهگذاران است. با بهرهگیری از یک استراتژی معاملاتی مدون، میتوانید نقشه راه دقیق و شفافی از ابتدا تا انتهای فرایند سرمایهگذاری خود داشته باشید.

طراحی و پیادهسازی اصولی استراتژی معاملاتی باعث میشود که برنامه جامعی برای خرید، نگهداشت و فروش داراییها در دست داشته باشید. این امر به شما کمک میکند تا متناسب با ریسک و بازده مورد انتظار، تصمیمات آگاهانهای در رابطه با معاملات و سرمایهگذاریهای خود بگیرید.

اهمیت و مزایای برخورداری از استراتژی در انجام معاملات

۱- نظم در معاملهگری

بهرهمندی از یک استراتژی جامع و مناسب، کمک بسیار زیادی به ایجاد نظم در فرايند انجام معاملات میکند. با تدوین و پیادهسازی برنامه دقیق معاملاتی، به نقشه راه مطلوبی برای مسیر سرمایهگذاری خود دست پیدا میکنید.

۲- امکان مدیریت ریسک

یکی از مزایای دیگر استراتژی های معاملاتی، ارائه چارچوبی برای مدیریت و کنترل ریسکهای احتمالی معاملهگری است. با استفاده از استراتژی معاملاتی اصولی، میتوانید از وارد شدن زیان بیش از حد به سرمایه خود جلوگیری کنید. تعیین قواعد دقیق در رابطه با حجم سرمایه در هر معامله، حد سود و حد ضرر، نقش پررنگی در محافظت از سرمایه ایفا میکند.

۳- افزایش بهرهوری

بهکارگیری استراتژی مناسب در انجام معاملات به شما کمک میکند تا استفاده بهینهای از زمان خود داشته باشید. وقتی که معاملات خود را بر اساس قوانین از پیش تعیینشدهای انجام دهید، دیگر به اختصاص زمان بیش از حد برای رصد بازار و پیدا کردن فرصتهای معاملاتی نیاز نخواهید داشت.

۴- ارزیابی عملکرد معاملاتی

تعیین اهداف مشخص و قابل اندازهگیری، این امکان را برای شما فراهم میکند که معیاری برای سنجش عملکرد خود داشته باشید. بنابراین میتوانید با دقت و سرعت بیشتری، میزان کارآمدی استراتژی معاملاتی خود را بسنجید. با شناسایی نقاط قوت و ضعف در معاملات گذشته و بهینهسازی استراتژی خود، احتمال دستیابی به نتایج مطلوب را افزایش خواهید داد.

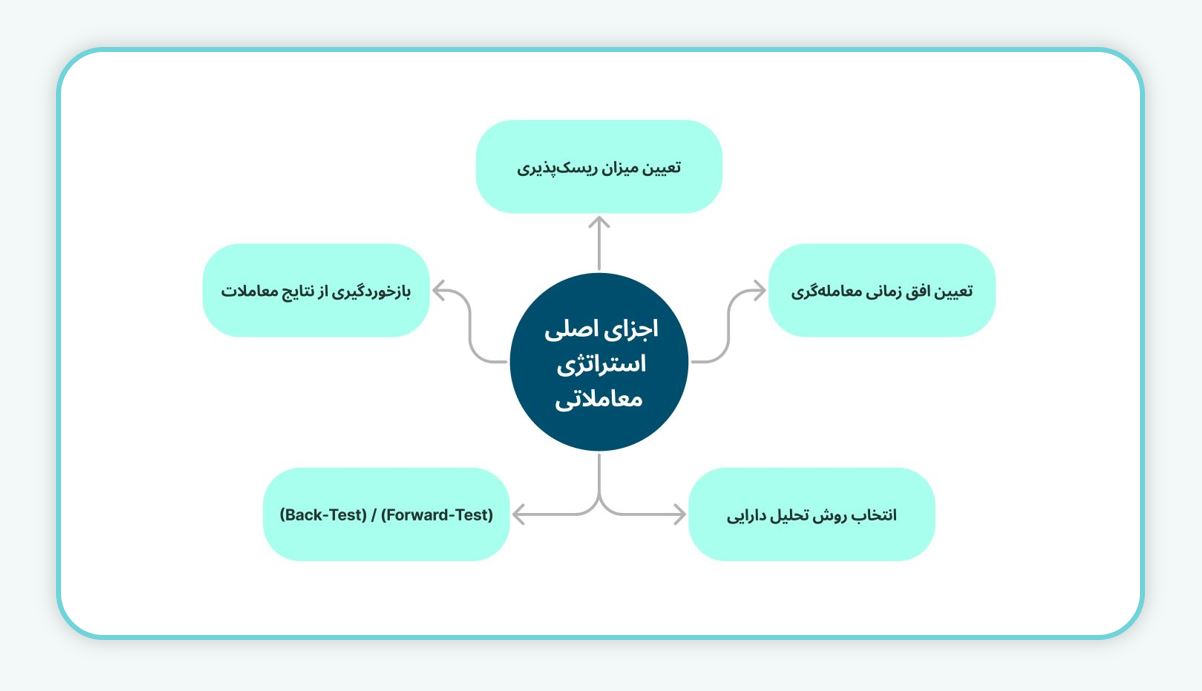

اجزای اصلی یک استراتژی معاملاتی

تعیین میزان ریسکپذیری

هر یک از معاملهگران و سرمایهگذاران از ویژگیهای شخصیتی متمایز و منحصر به فردی برخوردارند. ظرفیت پذیرش ریسک شما در معاملات، عاملی تعیینکننده در انتخاب استراتژی مناسب به شمار میرود.

بنابراین ضروری است که در هنگام تدوین استراتژی معاملاتی، درک و بینش مطلوبی نسبت به ویژگیهای شخصیتی خود پیدا کنید. سپس متناسب با سطح ریسکپذیری، مواردی مانند حوزه فعالیت، دوره زمانی انجام معاملات، روش تحلیلی و نسبت ریسک به پاداش (Risk/Reward) را تعیین کنید.

برای مثال، ممکن است شما انتخاب کنید که قصد انجام معاملات روزانه (Day trading) در بازار سهام را دارید. همچنین از اندیکاتور و ابزارهای تکنیکال، برای تشخیص روند قیمتی و پیدا کردن نقاط مناسب ورود و خروج استفاده میکنید. در حالی که ممکن است فرد دیگری از میزان ریسکپذیری پایینتری برخوردار باشد و استراتژی معاملاتی خود را بر مبنای هج کردن و مدیریت ریسک معامله پایهگذاری کند.

مشخصکردن افق زمانی معاملهگری

هر یک از معاملهگران با توجه به ترجیحات فردی و بازدهی مدنظر، بازه زمانی مشخصی را برای آغاز و پایان معاملات خود، در نظر میگیرند. برای مثال، ممکن است فردی متناسب با روحیه معاملهگری خود، به نوسانگیری و انجام معاملات اسکلپینگ (Scalping) در تایم فریم چند دقیقه یا چند ساعته بپردازد.

در حالی که فردی دیگر، زمان زیادی برای انجام معاملات متعدد نداشته باشد یا ترجیح دهد که از هیجان و ریسکهای معاملات کوتاهمدت دوری کند. در این شرایط، معامله بلندمدت در تایمفریمهای روزانه یا هفتگی انتخاب مناسبتری برای فرد خواهد بود.

انتخاب روش تحلیل دارایی و دریافت سیگنال معامله

کسب بازدهی احتمالی در فرایند معاملهگری، از خرید یک دارایی در موقعیت مناسب و فروش آن، پس از رشد قیمتی حاصل میشود. با مشخصکردن روش تحلیلی خود و دستور عملهای لازم برای ورود به یک معامله و خروج از آن، میتوانید بیشترین استفاده را از فرصتهای معاملاتی داشته باشید.

روش تحلیل از اجزای اصلی یک استراتژی معاملاتی به شمار میرود. انتخاب ابزارهای مناسب، الگوها یا دادههای کلیدی که به تشخیص زمان مناسب خرید و فروش داراییها کمک میکنند، نقش پررنگی در افزایش احتمال موفقیت شما ایفا خواهد کرد.

همچنین وجود قوانین مشخصی برای انجام معاملات، از سردرگمشدن شما در بازار جلوگیری میکند. با پیروی از مجموعه دقیقی از قواعد تحلیلی و معاملهگری، نظم بیشتری در معاملات شما حاکم میشود و از تصمیمات احساسی دوری خواهید کرد.

بک تست (Back-Test) و فوروارد تست (Forward-Test)

برای انتخاب استراتژی معاملاتی مناسب، باید نتایج و عملکرد معامله بر اساس استراتژی مدنظر را به صورت کامل، بررسی و تحلیل کنید. اولین گام برای سنجش عملکرد استراتژی، بررسی نتایج حاصل از بهکارگیری آن در زمان گذشته یا بک تست (Back-Test) است. با این کار میتوانید از کارکرد صحیح روشهای تحلیلی و نشانههای ورود به معامله مدنظر خود، اطمینان حاصل کنید.

با این حال، عملکرد مطلوب یک استراتژی معاملاتی در گذشته، به معنی نشانهای از تداوم آن در آینده نخواهد بود. بنابراین، نیاز است که برای مدتی، عملکرد استراتژی خود را در زمان حال بازار نیز بسنجید. به فرایند بررسی نتایج استراتژی معاملاتی در حال و آینده نمودار قیمتی سهم، فوروارد تست (Forward-Test) میگویند.

اطلاعات بیشتر: دوره ویدیویی بک تست تحلیل تکنیکال

بازخوردگیری از نتایج معاملات

در گام نهایی، ضروری است که عملکرد معاملاتی خود را در دورههای زمانی مشخصی تجزیه و تحلیل کنید. یکی از روشهای اصلی و رایج برای این کار، تهیه یک ژورنال معاملاتی جامع است. در این روش، باید تمامی اطلاعات معاملاتی خود مانند نام سهم، حجم معامله، زمان ورود و خروج، استراتژی بهکارگرفتهشده، نسبت ریسک به پاداش و موفقیت یا عدم موفقیت معامله را ثبت کنید.

رصد دائم معاملات و بازخوردگیری مداوم از نتایج آنها میتواند نقاط ضعف و قدرت استراتژی معاملاتی شما را آشکار کند. بنابراین این امکان را خواهید داشت که در زمان کمتر و با سرعت بیشتری، استراتژی معاملاتی خود را بهینه کنید و عملکرد خود را بهبود بخشید.

تفاوت بین استراتژی و سبک معاملاتی

یکی از اشتباهات رایج میان معاملهگران مبتدی این است که تفاوت بین “استراتژی” و “سبک معاملاتی” را به درستی نمیشناسند. سبک معاملاتی به شیوه و اولویتهای شخصی فرد در انتخاب نوع و زمان معاملات اشاره دارد. برای مثال، ممکن است یک معاملهگر ترجیح دهد معاملات کوتاهمدت انجام دهد یا به دنبال موقعیتهای بلندمدت باشد. در حالی که استراتژی معاملاتی یک نقشهی دقیق و حسابشده است که راهکارهایی برای زمان ورود و خروج از بازار، مدیریت ریسک و نحوه برخورد با تغییرات بازار را مشخص میکند. به عبارت دیگر، سبک معاملاتی بیشتر به انتخابهای شخصی و رویکرد کلی معاملهگر بستگی دارد، در حالی که استراتژی مجموعهای از قوانین و دستورالعملهایی است که تصمیمات معاملاتی را بر اساس تحلیلها و تجربیات مشخص میکند.

انواع استراتژی های معاملاتی

معاملهگران متناسب با ترجیحات فردی خود از استراتژی های معاملاتی متنوعی استفاده میکنند. هر یک از این استراتژی های معاملاتی بر اساس ابزارها و سبکهای تحلیلی مختلفی طراحی میشوند.

هنگامی صحبت از بهکارگیری استراتژی معاملاتی به میان میآید، اولین تصویری که به ذهن میرسد مربوط به استفاده از ابزارها و الگوهای تحلیل تکنیکال است. با این وجود از روشهای تحلیلی و ابزارهای مالی دیگری نیز در تدوین استراتژیهای معاملاتی استفاده میشود.

عده زیادی از معاملهگران معاملات خود را بر اساس تحلیل بنیادی سهام و در بازههای زمانی میانمدت و بلندمدتی انجام میدهند. همچنین دسته دیگری از افراد، با استفاده از استراتژیهای پیشرفته مبتنی بر ابزارهای مشتقه به معامله میپردازند.

در ادامه مطلب با برخی از استراتژی های معاملاتی پرکاربرد آشنا خواهید شد.

۱- استراتژی های معاملاتی مبتنی بر کندل استیک

یکی از رایجترین استراتژی های معاملاتی، شناسایی رفتار کندلها و استفاده از انواع الگوهای شمعی در فرایند تحلیل و خرید و فروش داراییها است. نمودار شمعی یا کندل استیک (Candle stick) تغییرات قیمت را در یک بازه زمانی مشخص، به تصویر میکشد. از کنار هم قرار گرفتن کندلها، الگوهایی تشکیل میشوند که هر یک از آنها بیانگر احتمال وقوع رفتار خاصی از قیمت است.

در استراتژی معاملاتی مبتنی بر کندل استیک، شما به کمک الگوهایی مانند چکش، هارامی، مارابوزو، ستاره ثاقب، سه ستاره صعودی، ستاره صبحگاهی و …، تاییدیههای لازم برای ورود و خروج را دریافت میکنید.

برای مثال در الگوی پوشا (Engulfing) معاملهگران به دنبال کندلهای پرقدرتی میگردند که با یک بدنه نسبتا بزرگ، دامنه تغییرات قیمتی کندل قبلی خود را به صورت کامل پوشش دادهاند. زمانی که این اتفاق در انتهای یک روند قیمتی مشاهده شود، احتمال بازگشت روند تقویت میشود. بنابراین پس از تشکیل این الگو و دریافت تاییدیههایی که در استراتژی معاملاتی خود در نظر گرفتهاید، میتوانید وارد موقعیت معاملاتی شوید.

تشکیل الگوی پوشای مثبت در انتهای یک روند نزولی

مطالعه بیشتر: آموزش کندل شناسی و استراتژی های مبتنی بر کندل استیک

۲- استراتژی معاملاتی مبتنی بر الگوهای قیمتی

استراتژی معاملاتی مبتنی بر الگوهای قیمتی کلاسیک و هارمونیک، ترکیبی از تکنیکهای تحلیل تکنیکال است که از الگوهای قیمتی برای پیشبینی حرکت آینده قیمت استفاده میکند.

معاملهگران با شناسایی الگوهای کلاسیک مانند «سر و شانه»، «سقف و کف دوقلو»، «مثلث» و «پرچم» میتوانند نقاط ورود و خروج مناسب را شناسایی کنند. این الگوها میتوانند نشاندهنده تغییر روند (الگوهای بازگشتی) یا ادامه روند (الگوهای ادامهدهنده) باشند. برای مثال، در الگوی «سر و شانه»، شکست خط گردن میتواند به عنوان سیگنال تغییر روند در نظر گرفته شود.

از سوی دیگر، الگوهای هارمونیک مانند «گارتلی»، «پروانه»، «خفاش» و «خرچنگ» بر اساس نسبتهای فیبوناچی و اشکال هندسهای خاص به شناسایی نقاط بازگشت قیمت در بازار کمک میکنند. این الگوها ممکن است در نمودار قیمت تشکیل شوند و معاملهگران با شناسایی دقیق این الگوها، میتوانند نقطه ورود یا خروج از معامله را شناسایی کنند. در این الگوها، علاوه بر نسبتهای فیبوناچی، دقت در شناسایی و تایید الگو نیز بسیار مهم است.

۳- استراتژی های مبتنی بر اندیکاتور

افراد زیادی استراتژی معاملاتی خود را بر مبنای استفاده از اندیکاتور طراحی میکنند. اندیکاتورها از فرمولها و توابع ریاضی مختلفی تشکیل میشوند و روابط میان تغییرات قیمت، حجم، زمان یا سایر مولفهها را به تصویر میکشند. از مهمترین کاربردهای اندیکاتورها میتوان به دریافت سیگنال ورود و خروج، شناسایی روند، بررسی احساسات معاملهگران و تشخیص نواحی حمایتی و مقاومتی اشاره کرد.

در این نوع از استراتژی های معاملاتی، معاملهگران با استفاده از اندیکاتورهایی مانند MACD ، RSI، ایچیموکو، باند بولینگر و …، نشانههایی را برای مناسببودن زمان خرید و فروش مشاهده میکنند. سپس با رعایت قواعد مدیریت سرمایه، وارد موقعیت معاملاتی مدنظر میشوند.

همچنین عده دیگری، استراتژی معاملاتی خود را بر اساس استفاده همزمان از چند اندیکاتور یا ترکیب اندیکاتورها و سایر ابزارهای تکنیکال تدوین میکنند. برای مثال در استراتژی مبتنی بر اندیکاتور MACD، از اندیکاتورهایی مانند TRIX، میانگینهای متحرک، MFI و … برای دریافت تاییدیه انجام معاملات استفاده میشود.

در استراتژی واگرایی نیز، تحلیلگران تلاش میکنند تا ادامه روند یا بازگشت احتمالی آن را بر اساس رفتار معکوس قیمت و اندیکاتور، پیشبینی کنند. به صورت کلی، واگراییها در دو دسته معمولی و مخفی قرار میگیرند. هر یک از این دستهها نیز در نمودار قیمتی، به دو حالت مثبت و منفی ایجاد میشوند.

واگراییهای معمولی در پایان یک روند قیمتی تشکیل و به عنوان نشانه بازگشت قیمت تلقی میشوند. برخلاف حالت قبل، واگراییهای مخفی در میانه یک روند مشاهده میشوند و میتوانند نشاندهنده تداوم یا تضعیف آن باشند.

در این استراتژی معاملاتی، ابتدا روندهای اصلی را به کمک تشخیص سقف و کفها و استفاده از خطوط روند، شناسایی میکنیم. سپس با استفاده از اندیکاتورهایی مانند MACD ،RSI یا Stochastic، حرکت معکوس میان اندیکاتور و قیمت را تشخیص میدهیم.

نمونهای از تشخیص واگرایی به کمک RSI

ایزی چارت در سامانه ایزی تریدر، یکی از بسترهای اصلی برای بررسی اطلاعات موجود در نمودار قیمتی نمادهای بورسی و اجرای استراتژی استفاده اندیکاتورها و ابزارهای تکنیکال محسوب میشود. برای استفاده از این ابزار تحلیل تکنیکال، بر روی لینک زیر کلیک کنید.

۴- استراتژی معاملاتی پرایس اکشن

تحلیل پرایس اکشن یکی از روشهای پرکاربرد در بررسی و خوانش نمودار خام قیمتی، بدون استفاده از اندیکاتورها است. در این روش، تحلیلگران رفتار احتمالی قیمت در آینده را بر اساس الگوهای قیمتی در گذشته نمودار پیشبینی میکنند. به صورت کلی، پرایس اکشن در سه سبک اصلی کلاسیک، عرضه و تقاضا و اسمارت مانی (پول هوشمند) به کار گرفته میشود.

در پرایس اکشن کلاسیک، از الگوهای شمعی و خطوط حمایت و مقاومت برای تشخیص حرکات احتمالی قیمت استفاده میشود. سبک عرضه و تقاضا (Supply and Demand) این اصل را مدنظر دارد که در نمودار، قیمت عنصری افقی است. بنابراین نمیتوان با استفاده از خطوط مورب، رفتار احتمالی قیمت را تعیین کرد. در پرایس اکشن به سبک عرضه و تقاضا، سطوح حمایتی و مقاومتی نقشی اساسی ایفا میکنند.

دیگر روش پیشرفته و بهروز پرایس اکشن، تحلیل به سبک اسمارت مانی (Smart money) یا پول هوشمند است. تمرکز اصلی این سبک، بر شناسایی سفارشهای سنگین و تاثیرگذار بر روند قیمت است. در واقع تحلیلگران به کمک سبک پرایس اکشن، تلاش میکنند تا آن دسته از نواحی قیمتی با بیشترین احتمال وجود سفارشهای سنگین و تکمیلنشده را پیدا کنند. سپس با رسیدن قیمت به این نواحی، معامله مدنظر را انجام دهند.

با استفاده از استراتژی پرایس اکشن، شما میتوانید نقشه راه دقیق و منظمی برای فرایند معاملات خود داشته باشید. استفاده از ابزارهای متعددی که گاهی بیانگر نتایج متناقضی هستند و همچنین موجب شلوغی بصری در نمودار میشوند، میتواند به سردرگمی شما منتهی شود. استراتژی معاملاتی پرایس اکشن با نگاهی ساده به نمودار قیمتی، به شما در مسیر بهینهسازی نتایج معاملاتی خود کمک میکند.

استراتژی های پرایس اکشن از نظر ساختاری به سه دسته کلی زیر تقسیم میشوند:

پرایس اکشن مبتنی بر الگوهای شمعی

در این استراتژی، با استفاده از الگوهای شمعی و بررسی نحوه رفتار قیمت در چند کندل پیاپی، سناریوهای احتمالی برای تغییرات آتی آن را تعریف میکنیم. مواردی مانند پینبار، اینساید بار، اوتساید بار و سقف و کف دوقلو، از جمله الگوهای پرکاربرد در این استراتژی پرایس اکشن به شمار میروند.

پرایس اکشن مبتنی بر روند

خطوط روند و کانالهای قیمتی، ابزارهای اصلی در معامله بر اساس این استراتژی محسوب میشوند. در استراتژی پرایس اکشن مبتنی بر روند، نقاط ورود و خروج مناسب را به کمک ابزارهای ذکرشده پیدا میکنیم.

پرایس اکشن مبتنی بر سطوح عرضه و تقاضا

در استراتژی عرضه و تقاضا، سهم مدنظر را در نواحی تقاضا که بیشترین تمایل برای ورود به سهم وجود دارد، خریداری میکنیم. همچنین در نواحی عرضه که بیشترین میزان فروش صورت میگیرد، سهم خود را به فروش میرسانیم.

به صورت کلی میتوانیم از دو شیوه اصلی برای معامله بر اساس سطوح عرضه و تقاضا استفاده کنیم. در روش اول، زمانی که رنجهای قیمتی تشکیل میشوند، میتوانیم سهم را در کف رنج بخریم و در سقف آن بفروشیم. همچنین در روشی دیگر، منتظر شکست معتبر نواحی عرضه یا تقاضا میمانیم و پس از دریافت تاییدیههای لازم، وارد معامله در جهت شکست میشویم.

مثالی از معامله بر اساس پرایس اکشن مبتنی بر سطوح عرضه و تقاضا

۵- استراتژی معامله با ابزارهای مشتقه

اوراق مشتقه به اوراق بهاداری گفته میشود که تغییرات ارزش آنها به تغییرات در ارزش یک یا گروهی از داراییهای دیگر وابسته است و با آن همبستگی دارد. ابزارهای مشتقه در کسب بازدهی حاصل از خرید و فروش، پوشش ریسک یا استفاده از فرصتهای آربیتراژ کاربرد دارند.

آربیتراژ به معنای بهرهبرداری از اختلاف قیمت یک دارایی یا محصول در دو یا چند بازار مختلف است. در این روش، فرد یک دارایی را در بازاری که قیمت کمتری دارد خریداری کرده و همزمان در بازاری دیگر که قیمت بالاتری دارد، میفروشد تا از این اختلاف قیمت سود کسب کند. این استراتژی معمولاً در بازارهای مالی و ارز دیجیتال استفاده میشود و به دلیل اینکه فرصتهای آربیتراژ اغلب کوتاهمدت هستند، معاملهگران باید بهسرعت اقدام کنند. آربیتراژ کمک میکند تا بازارها به سمت قیمتهای متعادلتری حرکت کنند.

مهمترین ابزارهای مشتقه در بازارهای مالی عبارتند از قرارداد آتی (Futures)، پیمان آتی (Forward)، قرارداد اختیار معامله (Option) و قرارداد معاوضه (Swap). به صورت کلی، قراردادهای آتی و اختیار معامله، کاربرد بیشتری در میان فعالان بازار سرمایه دارند.

در قرارداد آتی یا فیوچرز، طرفین با یکدیگر توافق میکنند که دارایی پایه مشخصی را در زمان سررسید معینی در آینده، با یکدیگر معامله کنند. همچنین در قرارداد اختیار معامله یا آپشن، طرف خریدار قرارداد با پرداخت مبلغی تحت عنوان پریمیوم، حق اعمال قرارداد و معامله دارایی پایه با طرف فروشنده را در زمان سررسید به دست میآورد.

در این استراتژی معاملاتی، شما میتوانید ابزارهای مشتقه را در قیمتهای مختلفی معامله کنید و از تفاوت قیمت خرید و فروش آن منتفع شوید. به عنوان یکی از نمونههای استراتژی در قرارداد اختیار معامله میتوان به استراتژی استرادل اشاره کرد. این استراتژی به دو دسته استرادل خرید و استرادل فروش تقسیم میشود.

در استراتژی معاملاتی استرادل خرید، میتوانید به صورت همزمان، قرارداد اختیار خرید و اختیار فروش یک دارایی را در سررسید یکسان و با قیمت اعمال مشخصی خریداری کنید. اگر در زمان سررسید، قیمت نوسان شدیدی پیدا کند، یکی از قراردادها شما را متحمل زیانی به اندازه مبلغ پریمیوم میکند. در حالی که قرارداد دیگر، بازدهی قابلتوجهی را برای شما به ارمغان میآورد و زیان ذکرشده را پوشش میدهد.

البته لازم به ذکر است که این استراتژی مربوط به زمانی است که پیشبینی تغییرات شدید قیمتی در بازده زمانی تا سررسید را دارید. در صورتی که در آن زمان، قیمت سهم به قیمت اعمال نزدیک باشد، ریسک قابل توجهی متوجه شما خواهد شد.

۶- استراتژی معاملاتی همگرایی (Convergence)

همگرایی به معنای نزدیکشدن قیمت یک دارایی به قیمت همان دارایی در زمان یا شرایطی متفاوت است. این مفهوم زمانی کاربرد دارد که میان قیمت معامله یک دارایی و ارزش ذاتی آن یا بین قیمت معامله نقدی (Spot) و آتی (Futures) اختلافی ایجاد شود. در استراتژی همگرایی تلاش میکنیم تا از این اختلاف قیمت، بازدهی کسب کنیم.

استراتژی معاملاتی همگرایی، چارچوب، ابزارها و نحوه انجام معاملات را برای استفاده از فرصتهای معاملاتی ناشی از اختلاف قیمت ذکرشده مشخص میکند. در ادامه با ۲ استراتژی اصلی همگرایی آشنا خواهید شد:

- استراتژی همگرایی بنیادی:

در این استراتژی، معاملهگران ابتدا با استفاده از تحلیل بنیادی و روشهای مختلف ارزشگذاری، ارزش ذاتی سهام یک شرکت را به دست میآورند. آنها سپس به دنبال پیدا کردن فرصتهایی هستند که ارزش ذاتی سهم، بیشتر از قیمت معامله آن در بازار باشد. در این شرایط، سهم را با دید میانمدت یا بلندمدت خریداری میکنند و در انتظار نزدیکشدن قیمت بازار به ارزش ذاتی آن میمانند.

- استراتژی همگرایی تا سررسید:

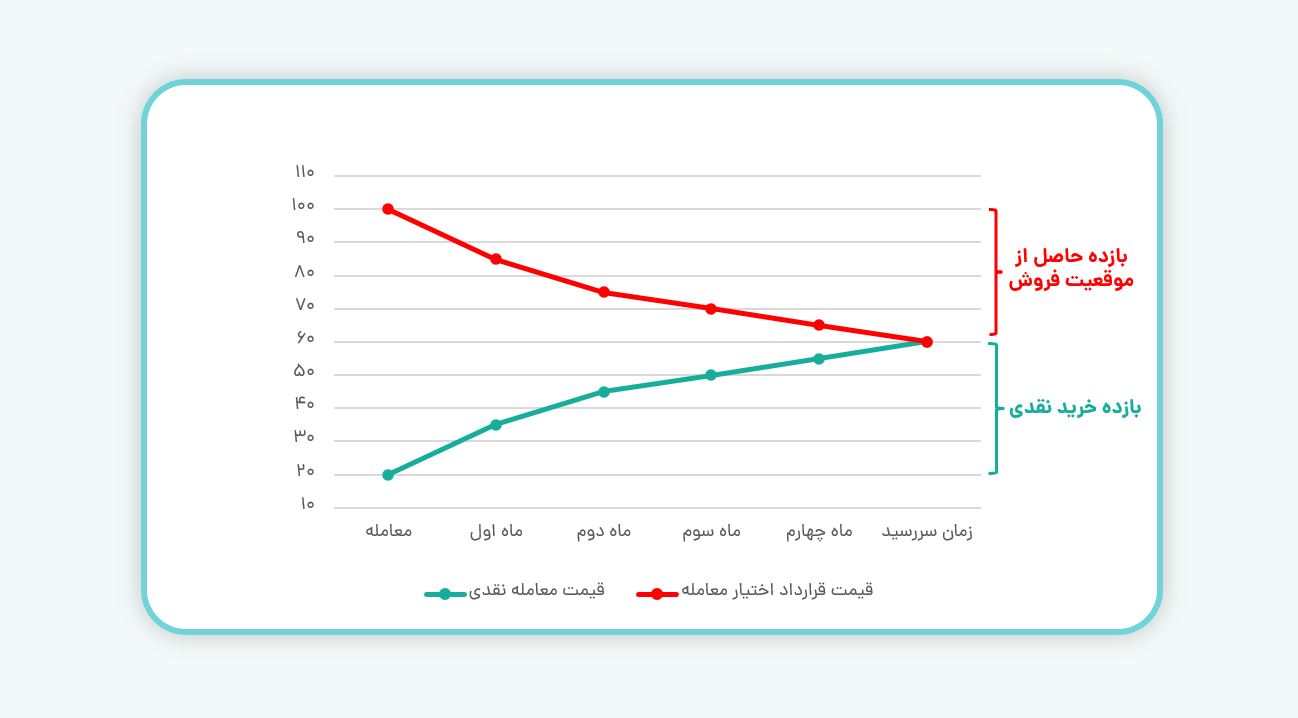

اوراق مشتقه به عنوان ابزار اصلی برای معامله بر اساس این استراتژی معاملاتی به شمار میرود. در استراتژی همگرایی تا سررسید، فرصتهایی که میان قیمت نقدی (Spot) و قیمت قرارداد آتی یا اختیار معامله یک دارایی اختلاف وجود دارد، مدنظر قرار میگیرند.

برای معامله بر اساس این استراتژی، باید پس از خرید یک دارایی، به صورت همزمان وارد موقعیت فروش قرارداد آتی یا اختیار آن شوید. در این حالت، انتظار میرود که تا زمان سررسید قرارداد مشتقه، این ۲ قیمت به یکدیگر نزدیک شوند.

مثالی از معامله بر اساس استراتژی همگرایی تا سررسید

۷- استراتژی معاملاتی هجینگ (Hedging)

سرمایهگذاری علاوه بر فرصتهای مناسب کسب بازدهی، میتواند ریسکهایی را نیز برای افراد به همراه داشته باشد. محافظت در برابر زیان بیش از حد یا خطر از دست رفتن سرمایه، از جمله موارد مشوق فعالان بازارهای مالی برای مدیریت ریسک معاملات خود است.

به سلسله فعالیتهایی که در راستای پوشش ریسکهای سرمایهگذاری با استفاده از ابزارهای مالی مختلف صورت میگیرند، هج کردن یا هجینگ (Hedging) گفته میشود. تلاش اصلی معاملهگران و سرمایهگذاران در استراتژی هجینگ (Hedging)، استفاده از روشها و ابزارهایی است که ریسکهای احتمالی را تا حد امکان کاهش میدهند.

به صورت کلی در این استراتژی از ۲ روش رایج برای پوشش ریسک استفاده میشود:

- پوشش ریسک با ابزارهای مشتقه:

در این روش، شما میتوانید پس از خرید یک دارایی، وارد موقعیت فروش اوراق مشتقه آن شوید. برای مثال فرض کنید که پس از خرید یک سهم، به صورت همزمان قرارداد اختیار فروش همان دارایی را نیز خریداری کنید. در این شرایط، اگر قیمت سهم در راستای تحلیل اولیه شما حرکت نکرد و با افت مواجه شد، بازدهی حاصل از قرارداد اختیار فروش، بخشی از زیان شما را پوشش میدهد.

- تنوعبخشی به سبد دارایی:

ریسک در بازارهای مالی به دو دسته ریسک سیستماتیک و غیرسیستماتیک تقسیم میشود. ریسک سیستماتیک یا غیرقابلحذف، به آن دسته از ریسکهای اطلاق میشود که بر کلیت بازار تاثیر میگذارند و مربوط به یک سهم یا صنعت خاص نیستند. در نقطه مقابل ریسک غیرسیستماتیک امری کلی نیست و از ریسک پیرامون یک صنعت یا سهم خاص ناشی میشود.

بر خلاف نوع اول، حذف یا کاهش آثار مخرب ریسک غیرسیستماتیک امکانپذیر است. اصلیترین روش برای پوشش این ریسکها، متنوعسازی سبد سرمایهگذاری محسوب میشود. با این کار، اگر یک یا چند دارایی با ریسک خاصی مواجه شوند و ارزش آنها افت پیدا کند، سرمایه شما از خطر شدید در امان خواهد بود.

مراحل توسعه و اجرای یک استراتژی معاملاتی

پس از آشنایی با مفاهیم اصلی و دستهبندیهای مختلف استراتژی معاملاتی، زمان بهکارگیری استراتژی شخصی در انجام معاملات فرا میرسد. با پیادهسازی اصولی استراتژی شخصی خود، میتوانید از تصمیمات هیجانی و بروز سوگیریهای شایع رفتاری در فرایند معاملات خود پیشگیری کنید.

برای طراحی و پیادهسازی اصولی استراتژی معاملاتی، ابتدا متناسب با سطح ریسکپذیری خود، بازار هدف، افق زمانی مدنظر و بازدهی مطلوب را تعیین کنید. در گام بعد، نیاز است که سیستم تحلیلی مشخصی برای بررسی وضعیت داراییها انتخاب کنید. این سیستم میتواند از یک یا ترکیبی از چند روش تحلیلی تشکیل شود. برای مثال ممکن است فردی تنها از اندیکاتورها و ابزارهای تکنیکال برای تحلیل قیمت دارایی استفاده کند. در حالی که بهکارگیری همزمان پرایس اکشن و تابلوخوانی، انتخاب بهتری برای شخص دیگر باشد.

یکی از مهمترین اقدامات در طراحی سیستم معاملاتی اصولی، تدوین چارچوبها و قوانین مدیریت سرمایه است. تعیین حجم هر معامله، حد سود و حد ضرر و درصد سرمایه درگیر در هر معامله، میتواند سرمایه شما را از خطر نابودی در امان نگه دارد. بنابراین اگر نسبت به اجرای قواعد ذکرشده پایبند باشید، میتوانید ریسکهای معاملهگری را تا حد مطلوبی کاهش دهید و بازدهی احتمالی مناسبی را به دست آورید.

پس از تعیین استراتژی معاملاتی خود، باید با انجام بک تست (Back-Test)، عملکرد گذشته آن را بررسی کنید. در صورتی که نتایج این آزمون عملکرد مطلوب برآورد شد، باید استراتژی خود را در وضعیت کنونی بازار نیز بررسی کنید. چرا که این احتمال وجود دارد، استراتژی معاملاتی شما صرفا پاسخگوی چرخههای گذشته بازار باشد و در حال حاضر، رفتار جمعی معاملهگران بازار دچار دگرگونی شده باشد.

به همین ترتیب، باید به این نکته توجه داشت که یک استراتژی معاملاتی در همه زمانها کارآمد نخواهد بود. ممکن است با گذر زمان، یک استراتژی سودده، کارایی سابق خود را از دست دهد و حتی تبدیل به سیستمی زیانده شود. بنابراین، باید فرایندی دائمی برای ثبت نتایج معاملاتی خود در نظر بگیرید تا احتمال دستیابی به نتایج مطلوب را افزایش دهید.

بهترین استراتژی در شروع کار

سوالاتی مانند «بهترین استراتژی معاملاتی چیست؟» یا «چگونه استراتژی سودسازی طراحی کنم؟» از رایجترین پرسشهای معاملهگران در آغاز مسیر معاملهگری به شمار میرود. در پاسخ به این سوال، باید به این نکته اشاره کرد که هر فرد، میتواند متناسب با سطح ریسکپذیری و روحیات معاملهگری خود، استراتژی متفاوتی را انتخاب کند. بنابراین نمیتوان به استراتژی معاملاتی خاصی اشاره کرد که برای همه افراد کارایی داشته باشد.

استراتژی معاملاتی به شما کمک تا به معاملهگری حرفهای تبدیل شوید و به فعالیتهای خود، ساختاری منظم ببخشید. آشنایی کامل با مبانی معاملهگری و سرمایهگذاری، شناخت ویژگیهای بازارهای مالی و فراگیری سبکهای تحلیلی و معاملاتی، از عوامل تاثیرگذار در دستیابی به موفقیت محسوب میشوند.

اشتباهات رایج در معاملات

۱. معامله بیش از حد (Overtrading): ورود به تعداد زیادی معامله بدون تحلیل کافی میتواند به از دست دادن سرمایه منجر شود.

۲. نادیده گرفتن مدیریت ریسک: نادیده گرفتن ابزارهایی مانند حد ضرر (Stop-loss) یا تخصیص نادرست سرمایه در معاملات میتواند به ضررهای قابل توجهی منجر شده و تأثیر منفی بر سبد دارایی شما داشته باشد.

۳. دنبال کردن روندها (FOMO): ورود به معاملات صرفاً به دلیل ترس از دست دادن فرصت (Fear of Missing Out) بدون تحلیل دقیق منجر به تصمیمات عجولانه و زیانبار میشود.

۴. عدم تطبیق با شرایط متغیر بازار: بازارها دائماً تغییر میکنند و عدم تطبیق استراتژیها با این تغییرات میتواند عملکرد معاملاتی را به شدت کاهش دهد. معاملهگران نیاز است استراتژی خود را بر اساس دادههای جدید بازبینی کنند.

۵. اتکا به شایعات و توصیههای غیرقابل اعتماد: تصمیمگیری بر اساس اطلاعات غیر معتبر یا توصیههای افراد غیر متخصص به جای تحلیل شخصی و استفاده از منابع معتبر میتواند سرمایه شما را در معرض خطر قرار دهد.

در نهایت، استراتژی معاملاتی ابزاری حیاتی برای هر سرمایهگذار و معاملهگر است که به ایجاد نظم، مدیریت ریسک و افزایش بهرهوری در فرآیند معاملات کمک میکند. طراحی و پیادهسازی یک استراتژی معاملاتی اصولی، به افراد این امکان را میدهد که تصمیمات آگاهانهتری اتخاذ کرده و به صورت سیستماتیک به معامله بپردازند. این استراتژیها با تعیین حدود ریسکپذیری، انتخاب روشهای تحلیل و رعایت قواعد مدیریت سرمایه میتوانند احتمال موفقیت در بازارهای مالی را افزایش دهند. همچنین، تست و ارزیابی مستمر عملکرد استراتژی و بهینهسازی آن بر اساس نتایج واقعی بازار، به معاملهگران کمک میکند تا همیشه با شرایط جدید بازار هماهنگ باشند. بنابراین، داشتن یک استراتژی معاملاتی منسجم و کارآمد، میتواند کلید موفقیت در بازارهای پیچیده و نوسانی مالی باشد.

سوالات متداول

یک استراتژی معاملاتی اصولی، موجب ایجاد نظم در مسیر معاملهگری شما میشود. با طراحی صحیح و پایبندی به قوانین استراتژی خود، از تصمیمات احساسی دوری میکنید و امکان مدیریت ریسک معاملات خود را پیدا خواهید کرد.

در طراحی استراتژی معاملاتی، تعیین مواردی مانند اهداف، میزان ریسکپذیری، قوانین مدیریت سرمایه، روش تحلیل دارایی، نحوه آزمایش عملکرد استراتژی و بازخوردگیری از آن، اهمیت بسیار زیادی دارد.

بله. گستره استراتژیهای قابل استفاده در معاملهگری بسیار وسیع است و در این مطلب تلاش شده است تا بخشی دستهبندیهای کلی و استراتژیهای معاملاتی پرکاربرد معرفی شوند. شما میتوانید متناسب با ترجیحات فردی خود، استراتژی معاملاتی شخصیسازیشدهای را طراحی کنید. همچنین این امکان را دارید که استراتژی معاملاتی خود را با استفاده از ترکیب چند روش تحلیلی و معاملهگری مختلف، پیادهسازی کنید.

بله. تحلیل بنیادی سهام شرکتها، یکی از رایجترین روشهای ارزیابی داراییها در میان سرمایهگذاران و معامله گران محسوب میشود. این روش یکی از مهمترین استراتژیهای همگرایی به شمار میرود.

استراتژیها میتوانند برای افرادی که قصد معامله و فعالیت مستقیم در بازار سرمایه را دارند، کاربردیتر باشند. اما افرادی که از زمان یا تخصص کافی برای معاملهگری در بازار سرمایه برخوردار نیستند، میتوانند از راهکارهای جایگزینی مانند صندوقهای سرمایهگذاری و سبدگردانی اختصاصی استفاده کنند.