تاریخچه تحلیل تکنیکال

ریشههای تحلیل تکنیکال به حدود ۳۰۰ سال پیش در ژاپن بازمیگردد، زمانیکه بازرگانان ژاپنی برای تحلیل قیمت کالاهایی مانند برنج، از نمودارهای قیمتی بهره میبردند. این رویکرد به مرور در میان معاملهگران سایر کشورها نیز رایج شد و بهصورت دستی و غیررسمی برای پیشبینی روند بازارها مورد استفاده قرار گرفت. در قرن نوزدهم، چارلز داو با تدوین اصول و قواعد مشخص، بنیان تحلیل تکنیکال مدرن را پایهگذاری کرد. او با ارائه نظریههایی درباره رفتار قیمتها، مسیر را برای توسعه این دانش هموار کرد. تلاشهای داو و پیروانش در سالهای بعد، موجب شکلگیری چارچوبی منسجم برای تحلیل بازارهای مالی شد. امروزه چارلز هنری داو بهعنوان بنیانگذار تحلیل تکنیکال و یکی از تأثیرگذارترین چهرههای تاریخ بازارهای مالی شناخته میشود.

تحلیل تکنیکال چیست؟

تحلیل تکنیکال (Technical Analysis) علمی برای پیشبینی رفتار نمودارها در آینده با استفاده از اطلاعات گذشته یک سهم (نماد) یا صنعت است. در واقع تحلیل تکنیکال با تمرکز بر دادهها و نمودارهای یک بازار، الگوها و روندهای قیمتی آن را شناسایی میکند تا به کمک این اطلاعات به پیشبینی قابل اطمینانی از آینده بازار مورد نظر دست یابد. این روش، یکی از متداولترین روشهای تحلیلی در بازارهای مالی است که در بورس اوراق بهادار، بورس کالا و… کاربرد دارد.

از طریق تحلیل تکنیکال سرمایهگذاران میتوانند با نگاهی منطقی و مطمئن معاملات خود را انجام دهند. این امر طبعا سودآوری و آسودگی خاطر بیشتری به ارمغان میآورد. بنابراین این موضوع در سرفصلهای آموزش بورس همواره از جایگاه ویژهای برخوردار است.

مفاهیم پایهای تحلیل تکنیکال

دانش تحلیل تکنیکال بر عملکرد معاملاتی چه تاثیری دارد؟

معاملهگری بدون دانش و استفاده از روش های تحلیل بورس، مانند پرتاب یک تاس است. در این حالت، احتمال آمدن عدد ۶ چندان زیاد نیست. این امر ریسک قابل توجهی بر دوش سرمایهگذار قرار میدهد. تحلیل تکنیکال کلیدی است که به کمک آن میتوانید تغییرات قیمت یک دارایی را بررسی کرده و زمان مناسب برای خرید و فروش آن را شناسایی کنید.

تحلیل تکنیکال چه تفاوتی با تحلیل بنیادی دارد؟

به طور خلاصه میتوان گفت تحلیل بنیادی کمک میکند تا ارزش ذاتی یک ورقه بهادار را پیدا کرده و با قیمت روز آن مقایسه کنیم. در مقابل، تحلیل تکنیکال بر اساس روند تاریخچهای قیمت اوراق، شاخصها و هر آنچه عرضه و تقاضا بر قیمت آن مؤثر است، کمک میکند رفتار قیمت آنها را پیشبینی کنیم.

معاملهگران حرفهای از تمام روش های تحلیل بهره میبرند تا بهترین تصمیم را بگیرند. برای ارتقای دانش معاملهگری خود نیاز است تا هر دو مهارت تحلیل تکنیکال و تحلیل بنیادی را با هم داشته باشید. طبعا این کار زمان زیادی خواهد گرفت. به همین دلیل بسیاری از افراد سرمایه گذاری در صندوقها را انتخاب میکنند. برای آشنایی با ویژگیهای یک صندوق مناسب میتوانید مقاله «بهترین صندوق سرمایهگذاری» را مطالعه کنید.

پدر علم تحلیل تکنیکال کیست؟

خاستگاه تحلیل تکنیکال صدها سال پیش است. براساس برخی منابع تاریخی به نظر میرسد دانش تحلیل تکنیکال برای اولین بار در ژاپن در قرن ۱۸ ظاهر شد. بعدها در قرن ۱۹ تحلیل تکنیکال در آمریکا شهرت یافت. در واقع «چارلز هنری داو» شخصی بود که در این زمینه شروع به فعالیت کرد. امروزه او را به عنوان پدر علم تحلیل تکنیکال نوین میشناسند.

تعریف نمودار قیمت چیست؟

نمودار قیمت، دنبالهای از قیمتهای ترسیم شده در یک بازه زمانی خاص است. در نمودار قیمت، محور عمودی مقیاس قیمت و محور افقی مقیاس زمان را نشان میدهد.

نمودار قیمت

انواع قیمت در تحلیل تکنیکال

در تحلیل تکنیکال، معمولاً چهار نوع قیمت مورد بررسی قرار میگیرد:

۱– قیمت بازگشایی (Open Price)

این قیمت، نشان دهنده قیمت معامله شده یک سهم در ابتدای یک دوره معاملاتی مشخص است.

۲- قیمت بسته شدن (Close Price)

این قیمت، نشان دهنده قیمت معامله شده یک سهم در انتهای یک دوره معاملاتی مشخص است.

۳- قیمت بالا (High Price)

این قیمت بالاترین قیمتی است که در طول یک دوره معاملاتی مشخص، برای سهم ثبت شده است.

۴- قیمت پایین (Low Price)

این قیمت پایینترین قیمتی است که در طول یک دوره معاملاتی مشخص، برای سهم ثبت شده است.

انواع نمودارهای مورد استفاده در تحلیل تکنیکال کدامند؟

نمودارها اطلاعات قیمت اوراق بهادار در طول زمان به صورت گرافیکی نمایش میدهند. سه نوع نمودار که در تحلیل تکنیکال کاربرد فراوان دارند، عبارتند از:

– نمودار خطی

– نمودار میله ای

– نمودار کندل استیک

این که تحلیلگر از کدام نوع از نمودارها استفاده میکند، به نوع اطلاعاتی که به دنبال آن هستند و سطح مهارت فردی آنها بستگی دارد.

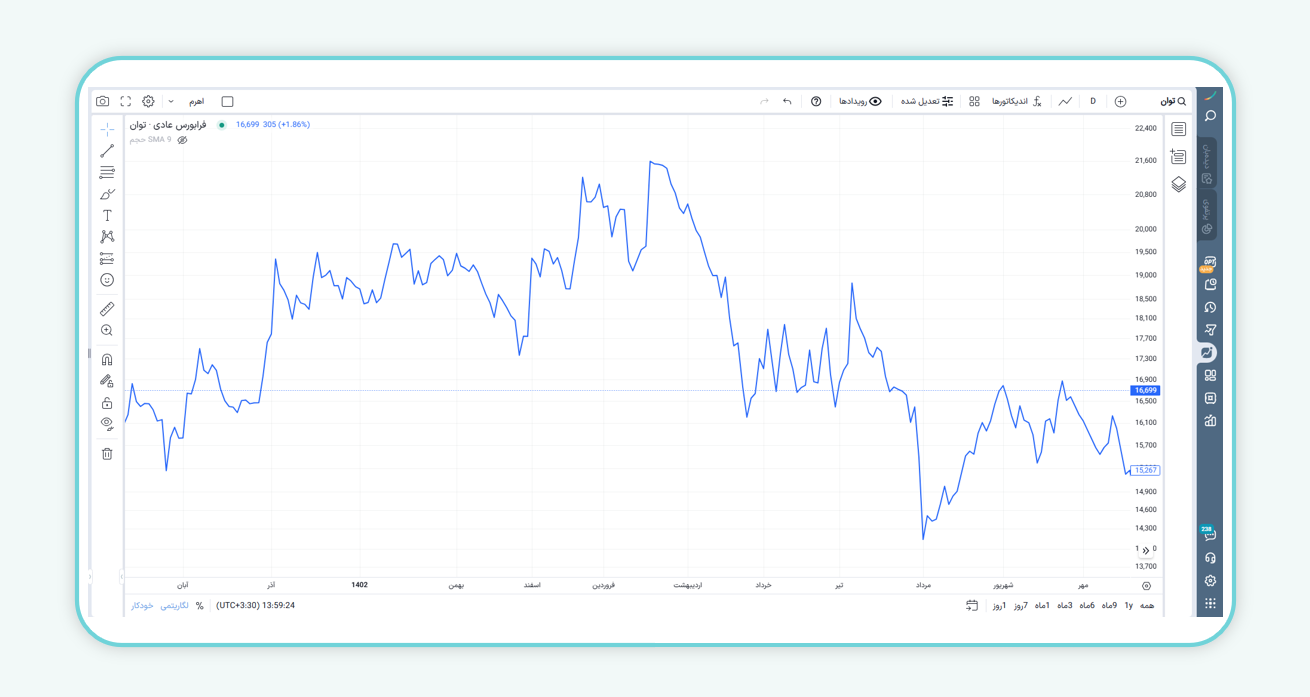

نمودار خطی

این نوع نمودار سادهترین و پایهایترین شکل نمایش قیمت است. در نمودار خطی، تنها قیمت پایانی هر دوره زمانی (تایمفریم) رسم شده و نقاط قیمتی با خطوطی به هم متصل میشوند. این نمودار برای ارائه نمای کلی از حرکت قیمت بسیار مناسب است.

نمودار خطی

نمودار میله ای

نمودارهای میلهای برای نشان دادن حرکت قیمت اوراق بهادار در یک دوره زمانی استفاده میشوند. در یک نمودار میلهای، قیمتهای باز شدن، بسته شدن، بالا و پایین سهام یا سایر ابزارهای مالی در شمای میلههایی تعبیه شدهاند. مجموعه این میلهها که از خطوط عمودی تشکیل شده است نمایانگر هر نقطه قیمتی در بازه زمانی تعیین شده است.

نمودار میله ای

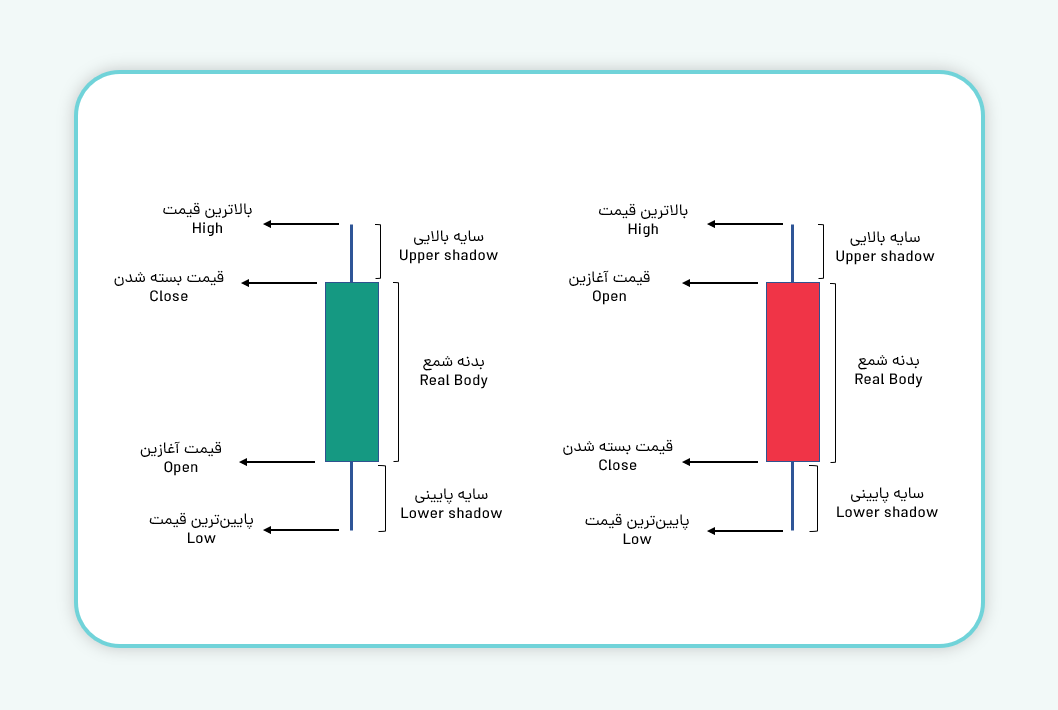

نمودار کندل استیک

نموداری که قیمتهای افتتاحیه، بالا، پایین و بسته شدن یک اوراق بهادار را برای یک روز نشان میدهد. قسمت پهن هر کندل را “بدنه” مینامند. این بخشها نشان میدهد که آیا قیمت بستهشدن اوراق بهادار بالاتر از قیمت افتتاحیه (سیاه / قرمز) یا پایینتر (سفید / سبز) است. خطوط نازک بلند بالا و پایین بدنه نمایانگر دامنه بالا / پایین است و به آنها سایه گفته میشود.

نمودار کندل استیک

ممکن است مشاهده کنید که بدنه موجود در نمودارهای کندل استیک، به دو گونهی توخالی و پر شده است. اساسا کندل استیکهای توخالی، جایی که قیمت بستهشدن بیشتر از قیمت افتتاحیه است، نشانگر فشار خرید خواهد بود. در حالی که کندل استیکهای پر شده، جایی که قیمت بسته شدن کمتر از قیمت افتتاحیه باشد، نشان دهنده فشار فروش است.

نمودار کندل استیک تأثیر احساسات سرمایهگذاران را بر قیمت اوراق بهادار نشان میدهد و توسط معاملهگران برای تعیین زمان ورود یا خروج از معاملات استفاده میشود.

برای یک تحلیل تکنیکال ساده چه مطالبی را باید بدانیم؟

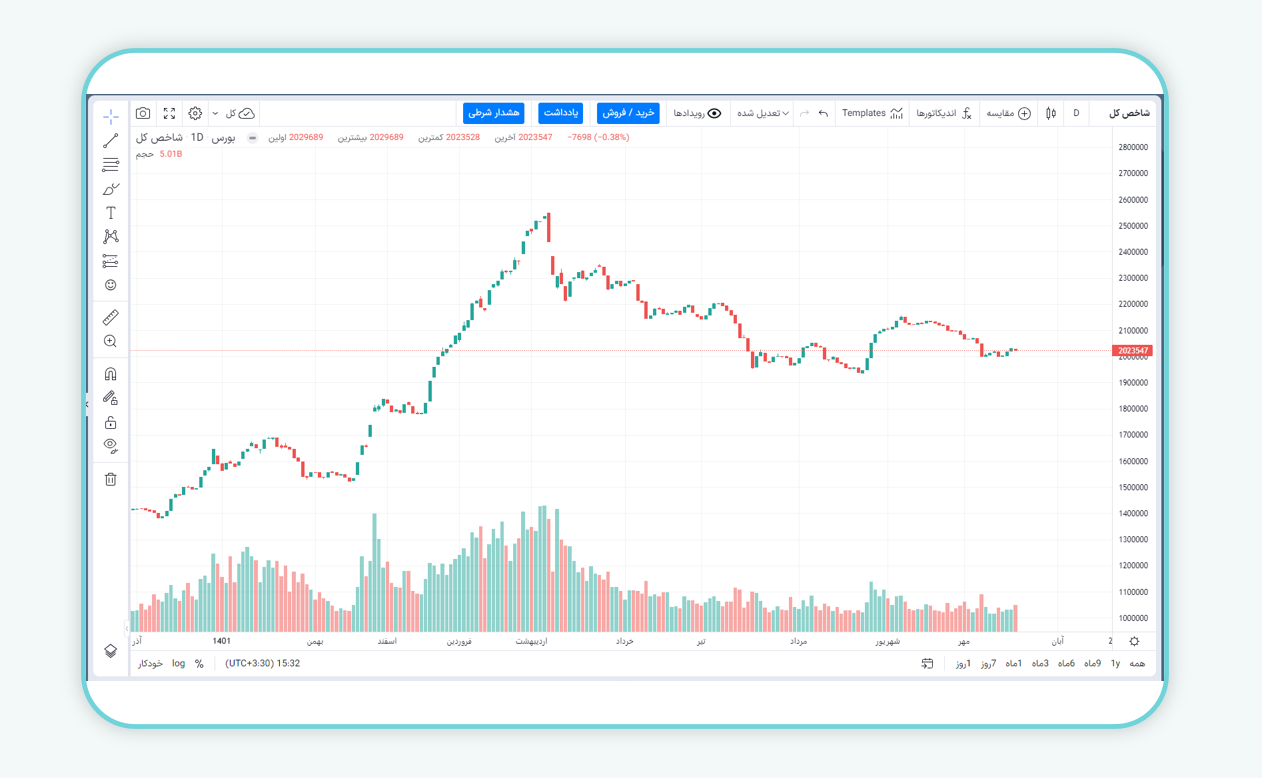

مفهوم حجم در تحلیل تکنیکال

به تعداد سهام یا قراردادهایی است که در یک بازه زمانی مشخص، معمولاً در روز، معامله میشود، حجم میگویند. حجم از جنبههای مهم تحلیل تکنیکال است زیرا برای تایید روندها و الگوها مورد استفاده قرار میگیرد. هر گونه حرکت قیمتی به سمت بالا یا پایین با حجم نسبتاً زیاد، قویتر تلقی میشود. میزان حجم توسط تحلیلگران تحت نظارت قرار میگیرد تا به ایدههایی در مورد تغییر روند آینده برسند. اگر حجم در روند صعودی شروع به کاهش کند، معمولاً نشانه پایان روند صعودی است.

سطح حمایت و مقاومت در تحلیل تکنیکال

حمایت و مقاومت دو اصطلاح بسیار رایج در تحلیل تکنیکال هستند. حمایت، قیمتی است (خطی است) که تصور میشود تقاضا به اندازه کافی قوی است و از کاهش بیشتر قیمت جلوگیری میکند. این اتفاق زمانی میافتد که قیمت اوراق به نقطهای ارزانتر از ارزش واقعی آن برسد. در نتیجه علاقه در خریداران برای ورود به سرمایهگذاری ایجاد شده و فروشندگان تمایل کمتری برای فروش در همان قیمت خواهند داشت. در حالی که مقاومت سطح قیمتی است که دقیقا برعکس حالت شرح داده شده خواهد بود.

روندها

روند، جهت کلی بازار یا نمودار قیمتی یک دارایی را نشان میدهد. بسیاری از تحلیلگران روند را به عنوان مسیر معاملات خود ترسیم میکنند. روندهای صعودی و نزولی در همه بازارها مانند سهام، اوراق قرضه و معاملات آتی رخ میدهد. یک روش معمول برای شناسایی روندها استفاده از خط روند است. در این حالت یک سری از نقاط اوج (برای روند نزولی) یا نقاط قعر (برای روند صعودی) نوسانات را به هم متصل میکنیم. روند صعودی یک سری از نقاط قعر را به هم متصل میکند و سطح حمایتی را برای حرکتهای بعدی قیمت نشان میدهد. روند نزولی یک سری نقاط اوج را بهم متصل میکند و یک سطح مقاومت را برای حرکتهای بعدی قیمت نمایش میدهد.

شناسایی الگوها

در تحلیل تکنیکال، تغییر بین روندهای صعودی و نزولی اغلب با الگوهای قیمتی مشخص میشود. طبق تعریف، الگوی قیمتی، شکل و پیکربندی قابل تشخیصی از حرکت قیمت است که با استفاده از یک سری خط روند و یا منحنی ترسیم میشود.

این الگوها به دو دسته اصلی الگوهای بازگشتی و الگوهای ادامهدهنده تقسیم میشوند.

۱. الگوهای بازگشتی

الگوهای بازگشتی نشاندهنده تغییر احتمالی در جهت روند فعلی هستند و معمولاً در پایان یک روند صعودی یا نزولی شکل میگیرند. مهمترین الگوهای بازگشتی عبارتند از:

- الگوی سر و شانه: این الگو به شکل سه قله ظاهر میشود که قله وسطی (سر) از دو قله کناری (شانهها) بالاتر یا پایینتر است. تشکیل این الگو میتواند نشاندهنده تغییر روند از صعودی به نزولی (در الگوی سر و شانه سقف) یا از نزولی به صعودی (در الگوی سر و شانه کف) باشد.

- الگوی سقف و کف دوقلو: این الگو شامل دو قله یا دو کف متوالی است که تقریباً در یک سطح تشکیل میشوند. سقف دوقلو میتواند نشاندهنده بازگشت از روند صعودی به نزولی باشد، در حالی که کف دوقلو به احتمال بازگشت از روند نزولی به صعودی اشاره دارد.

۲. الگوهای ادامهدهنده

الگوهای ادامهدهنده نشاندهنده توقف موقت روند قبل و سپس ادامه آن در همان جهت هستند. این الگوها در میانه یک روند صعودی یا نزولی تشکیل میشوند، اما بعد از آن، روند اولیه ادامه پیدا میکند. از جمله مهمترین الگوهای ادامهدهنده میتوان به موارد زیر اشاره کرد:

- الگوی پرچم: این الگو معمولاً بعد از یک حرکت قوی در قیمت تشکیل میشود و به صورت یک نوسان خنثی یا کانال کوچک در خلاف جهت روند اصلی دیده میشود. پرچم میتواند نشاندهنده ادامه روند صعودی یا نزولی باشد.

- الگوی پرچم سهگوش: این الگو شبیه به الگوی پرچم است، اما خطوط روند همگرا به شکل مثلث متقاطع هستند و نشاندهنده کاهش حجم معاملات و در نهایت ادامه روند اصلی پس از تکمیل الگو است.

- الگوی مثلث: الگوی مثلث میتواند به سه نوع متقارن، صعودی و نزولی تقسیم شود. این الگو معمولاً به عنوان یک الگوی ادامهدهنده شناخته میشود و بسته به نوع مثلث، روند بعدی در همان جهت اولیه حرکت خواهد کرد.

برای آموزش تحلیل تکنیکال پیشرفته چه مفاهیمی را بشناسیم؟

نقش اندیکاتور در تحلیل تکنیکال

اندیکاتورها در تحلیل تکنیکال مجموعهای از نقاط داده هستند که یک نمودار راهنما را تشکیل میدهند. این نمودار با استفاده از محاسبات ریاضی بر اساس قیمت و حجم گذشته یک اوراق بهادار برای پیشبینی روند بازار آن تهیه میشود. اندیکاتورها را میتوان بر اساس ویژگیهای مشترک خود یعنی قیمت و حجم دستهبندی کرد. به طور مثال جایی که اندیکاتورهای قیمتی به اندازهگیری روند کلی حرکت قیمت کمک میکنند اندیکاتورهای مربوط به حجم در اندازهگیری احساس و جو کلی حاکم بر بازار نقشآفرین هستند.

توجه به این نکته مهم است که بررسی اندیکاتورها بیشتر از این که یک علم باشد یک هنر است. زیرا امکان دارد یک اندیکاتور یکسان، رفتارهای مختلفی را در اوراق بهادار مختلف نشان دهد. از طریق مطالعه دقیق و تجربه، مهارت لازم برای مطالعه صحیح اندیکاتورهای مختلف به مرور زمان به دست میآید.

معرفی اسیلاتور و نحوه کارکرد آن

اسیلاتورها گونهای از اندیکاتورها محسوب میشوند. تفاوت این دسته از اندیکاتورها با باقی، در آن است که شیوه نمایش آن در یک پنجره جدا یا زیر نمودار اصلی تعبیه میشود. اسیلاتورها معمولا توسط تحلیلگران با اندیکاتورهایی دیگر همراه میشوند تا برای تصمیمگیری در مورد معاملات اطمینان بیشتر حاصل شود. در واقع تحلیلگران وقتی نتوانند در نمودار تحلیل تکنیکال ورقه بهاداری روند قابل اتکایی را به راحتی بیابند، از اسیلاتور استفاده میکنند. بنابراین به زبان ساده میتوان گفت، اسیلاتور ابزاری برای نمایانکردن نوسانات است. سرمایهگذاران از این ابزار برای بررسی رفتار خریداران و فروشندگان و یافتن حجم بیش از اندازهای در کوتاهمدت، استفاده میکنند.

اسیلاتورها در تحلیل تکنیکال

مختصری درباره فیبوناچی

اعداد فیبوناچی در ابتدا بر پایه یک مفهوم ریاضی، مشتق شده از قرنها قبل محاسبه شدند. آنها از نسبتی که توسط دنباله فیبوناچی استخراج شده است، ایجاد شدهاند. دنباله فیبوناچی اطلاعات مورد نیاز برای فرمولبندی سطح حمایت و مقاومت را فراهم میکند. این اطلاعات میتواند در چارچوب مدیریت ریسک افراد استفاده شود.

تحلیلگران میتوانند از سطح اصلاحی فیبوناچی به تنهایی استفاده کنند یا آنها را با سایر روش های معاملاتی ترکیب کنند. از دنبالهی فیبوناچی همچنین برای فرمولسازی نظریههای دیگری مانند اصل موج الیوت نیز استفاده میشود.

مختصری درباره نظریه امواج الیوت

نظریه امواج الیوت یکی از مفاهیم تحلیل تکنیکال است که توسط رالف نلسون الیوت ارائه شد. این نظریه بیان میکند که حرکات بازار در الگوهای موجی تکرارشونده و در قالب پنج موج اصلی در جهت روند (سه موج جنبشی) و پنج موج اصلاحی حرکت میکند. یک چرخه کامل قیمت در الگوی امواج الیوت از ۸ موج تشکیل شده است که با کنار هم قرار گرفتن، به شناسایی و پیشبینی روند بازار کمک میکند. الیوت معتقد بود که این الگوها بازتابی از رفتار جمعی سرمایهگذاران هستند و بهصورت چرخههای قابل پیشبینی ظاهر میشوند. معاملهگران از امواج الیوت برای شناسایی نقاط ورود و خروج در جهت روند کلی بازار و پیشبینی تغییرات احتمالی استفاده میکنند.

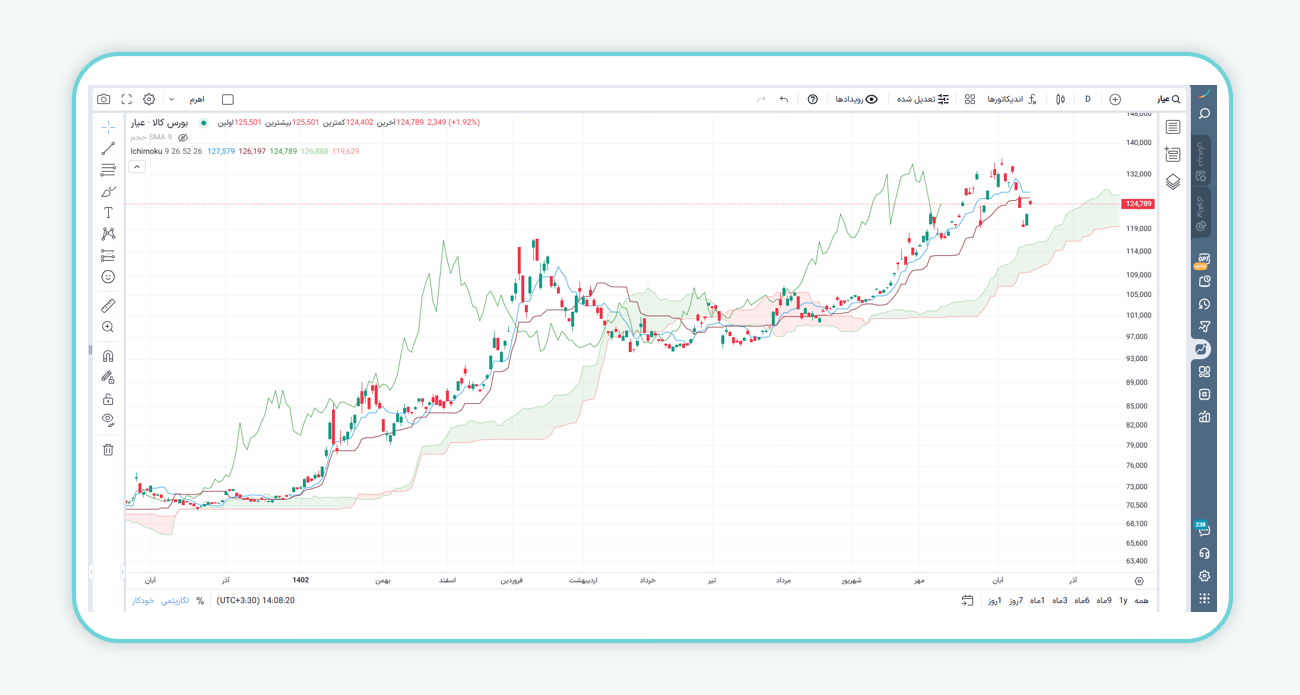

مختصری درباره ایچیموکو

این روش معمولاً به عنوان ابر Ichimoku شناخته میشود و اندیکاتوری است که سطوح حمایت و مقاومت را نشان میدهد و همچنین جهت روندها را مشخص میکند. اساساً این اندیکاتور از میانگین متحرک استفاده میکند. ابر ایچیموکو ابزاری قدرتمند و پیشرفته برای کمک به تجزیه و تحلیل نمودارهای اوراق بهادار و مشخص کردن قدرت سطوح حمایت و مقاومت است.

اندیکاتور ایچیموکو

میانگین متحرک

میانگین متحرک (MA) ابزاری ساده ولی بسیار مهم برای تحلیل تکنیکال است. این اندیکاتور با ایجاد میانگین قیمتهایی در طول نمودار، که به طور مداوم بهروز میشود، نمودار قیمتی را هموار میکند. همانطور که گفته شد، میانگین در یک بازه زمانی خاص گرفته میشود. این بازه میتواند روزانه، ماهانه، سالانه یا هر دوره زمانی که معاملهگر انتخاب میکند، باشد. میانگین متحرک به معاملهگران کمک میکند تا تحلیل بهتری از روند قیمتی داشته باشند.

باند بولینگر

باندهای بولینگر به صورت نسبی به تعیین بالا یا پایین بودن قیمت کمک میکند. از آنها به صورت جفت (هر دو باند بالا و پایین) و همراه با میانگین متحرک استفاده میشود. بنابراین، اندیکاتور باند بولینگر از سه خط تشکیل میشود. خط میانگین متحرک، در میان دو خط دیگر قرار دارد. دو خط دیگر که در بالا و پایین خط میانگین متحرک قرارمیگیرند، خطوطی هستند که به صورت پیشفرض، دو انحراف معیار با خط میانگین فاصله دارند و باندهای بالا و پایین را ایجاد میکنند. مشاهده فشار یا شکست در باندهای این اندیکاتور میتواند به پیشبینی مناسبتر کمک کند.

اندیکاتور RSI

اندیکاتور RSI در دسته اندیکاتورهای اسیلاتور قرار میگیرد. این اندیکاتور از یک منحنی تشکیل شده است که در بازه ۰ تا ۱۰۰ نوسان میکند. زمانی که اندیکاتور RSI بالاتر از تراز ۷۰ باشد، نماد در وضعیت اشباع خرید و زمانی که پایینتر از تراز ۳۰ باشد، در وضعیت اشباع فروش قرار دارد. در صورتی که RSI از منطقه اشباع فروش خارج شده و بالاتر برود، احتمالا زمان مناسبی برای خرید و اگر RSI از اشباع خرید سهم خارج شده و پایین بیاید، احتمالا زمان مناسبی برای فروش سهم است.

اندیکاتور MACD

اندیکاتور MACD یکی از اندیکاتورهای مهم و پرطرفدار در تحلیل تکنیکال است که «واگرایی» و «همگرایی» میانگین متحرک قیمت را نمایش میدهد. این اندیکاتور از دو منحنی «سیگنال» و «MACD» تشکیل شده است. هنگامی که این دو منحنی با یکدیگر برخورد میکنند، احتمالا سیگنالی برای خرید یا فروش آن دارایی باشد. به این صورت که اگر منحنی MACD، منحنی سیگنال را از پایین به بالا قطع کند، احتمالا زمان مناسبی برای خرید و اگر از بالا به پایین قطع کند، احتمالا زمان مناسبی برای فروش آن دارایی باشد.

دقت کنید که تمامی اندیکاتورها ماهیت احتمالی دارند و هیچ تضمینی وجود ندارد که قیمت سهم دقیقا مطابق پیشبینی اندیکاتور عمل کند. از این رو توصیه میکنیم که صرفا به تحلیل حاصل از یک اندیکاتور بسنده نکرده و از سایر روش های تحلیل بورس نظیر تحلیل بنیادی و تابلوخوانی نیز استفاده کنید.

مفهوم واگرایی و کاربرد آن

واگرایی را در واقع نوعی ناهماهنگی میان قیمت و اندیکاتور میدانیم. به طور مثال در حالت معمول، هنگامی که نمودار سهام یا اوراق بهادار دیگر سقف یا کف جدیدی ایجاد میکند، اندیکاتور نیز همین کار را میکند یا زمانی که نمودار افزایش قیمت را نشان میدهد، اندیکاتور نیز در حالت افزایشی است. حال اگر در جایی از روندهای نمودار و اندیکاتور این همسویی از بین برود اصطلاحا گفته میشود که واگرایی رخ داده است. واگرایی انواع مختلفی دارد و از نشانههای نسبتا مطمئنتر برای پیشبینی آینده قیمتی است.

مختصری درباره پرایس اکشن

پرایس اکشن یک روش دیگه برای حدس و پیشبینی در بازارهای مالی است. تمرکز اصلی پرایس اکشن بر حرکت قیمت در طول زمان است. به بیان ساده، پرایس اکشن یک روش تحلیل است که در آن تحلیلگر تنها با استفاده از چارت قیمتی خام و بدون استفاده از هیچگونه اندیکاتوری به پیشبینی و معامله بر اساس آن اقدام میکند.

همانگونه که ذکر شد، در پرایس اکشن از اندیکاتورها و اسیلاتورها استفاده نمیشود. اصلیترین ابزارهای تشخیص رفتار قیمت در این روش تحلیلی، بررسی سطوح عرضه و تقاضا، الگوهای شمعی، کانالها و خطوط روند است. در طول زمان سبکهای مختلفی از این روش، توسط معاملهگران مطرح شده است؛ هر یک از این سبکها، با وجود شباهت در ماهیت، دارای تفاوتهایی در جزئیات پیادهسازی استراتژیهای معاملاتی هستند.

ابزارهای تحلیل تکنیکال مفید کدامند؟

ایزی چارت

ایزی چارت ابزاری است که برای بالاتر بردن سرعت دسترسی مشتریان به تحلیل تکنیکال هنگام انجام معاملات در سامانههای معاملاتی ایزی تریدر تعبیه شده است. این ابزار با مجموعهای کامل از امکانات و بستری برای رسم انواع الگوها ارائه شده و به صورت رایگان قابل استفاده است.

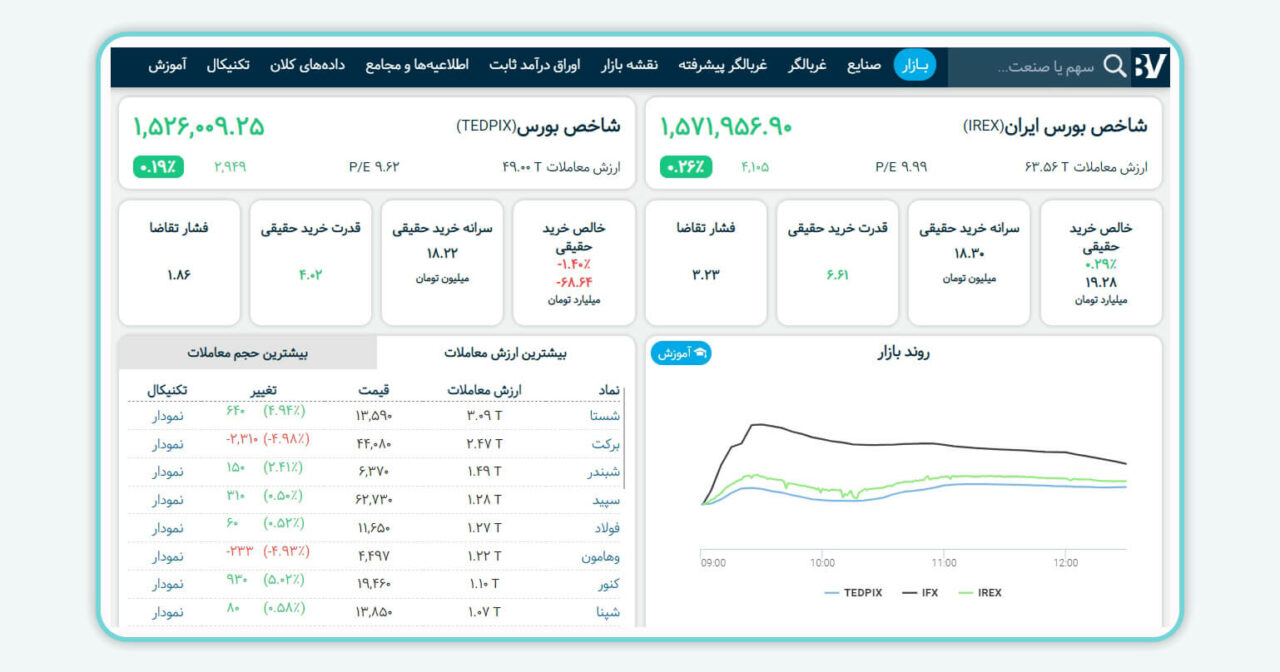

بورس ویو

بورس ویو یا سامانه جامع تحلیل بازار سرمایه نیز یکی دیگر از سامانههای توسعه داده شده توسط هلدینگ مالی مفید است. این سامانه بدون نیاز به کدنویسی امکان فیلترنویسی بنیادی و تکنیکال را فراهم کرده است. همچنین با استفاده از ابزار تحلیل تکنیکال بورس ویو میتوانید از اندیکاتورهای متنوع و سایر قسمتهای آن، رفتار آینده سهام یا اوراق بهادار دیگر را پیشبینی کنید.

سامانه بورس ویو

مرور آنچه مطالعه کردیم

تحلیل تكنیكال در واقع یک هنر است كه به شما این امکان را میدهد تا با استفاده از روشها و تکنیکهایی كه شامل یک سری ابزار، نمودار، اندیکاتور و… است، به تحلیل سهام بپردازید و مهمتر از آن این است كه در این نوع تحلیل به این مرحله میرسید كه اگر این اتفاقی برای سهم یا شاخصی رخ بدهد، انتظار بازار برای آن سهم یا شاخص چه خواهد بود.

نکتهای كه اینجا مطرح میشود این است كه تحلیل تکنیکال و تحلیل نموداری نهتنها در بازارهای مالی همچون بازار سرمایه به کار میرود، بلكه در سایر بازارها از جمله بازار مسکن، بازار ارز و بازارهای کالایی همچون فلزات رنگی و محصولات کشاورزی و… نیز استفاده میشود؛ بنابراین شما با تحلیل تكنیكال میتوانید تنها با تکیهبر دانش تكنیكی و نموداری خود و بدون توجه به اخبار، شایعات و عوامل تحلیل بنیادی به بررسی رفتار بازار و خرید و فروش در آن بپردازید. یادآوری میشود که براساس آموزههای تحلیل تکنیکال همه اطلاعات مهم بازار در قیمتها و حجم معاملات منعکس شده است.

سوالات متداول

۱- آیا سامانههای معاملاتی کارگزاری مفید ابزاری برای تحلیل تکنیکال دارند؟

بله. در سامانه ایزی تریدر با استفاده از ابزار ایزیچارت و در آنلاین پلاس با عنوان ابزار تکنیکال امکان تحلیل سریع نمادها فراهم شده است.

۲- برای یادگیری تحلیل بازار سرمایه آموزش کدام مبحث از میان تحلیل تکنیکال، تحلیل بنیادی و تابلوخوانی اولویت دارد؟

برای شروع یادگیری این مباحث هیچ یک بر دیگری مقدم نیست و شما میتوانید به سادگی با آموختن هر یک از مباحث مهارت خود را برای بررسی و تحلیل بازار بیشتر کنید.

۳- آیا نتیجه تحلیلهایی که انجام میدهیم تضمینی هستند؟

خیر. تحلیلهای مختلف تنها میتوانند ریسک معاملات شما را کاهش دهند و از رخ دادن سرمایهگذاریهای کورکورانه جلوگیری کنند. اما این به آن معنا نیست که تضمینی حتمی در موفقیت معاملهگران وجود دارد.

۴- نمودارهای تحلیل تکنیکال به چه انواعی تقسیم میشوند؟

با انتخاب نوع نمودار به یک دید بهتر از قیمت سهم و انتخاب روش مناسب تحلیل تکنیکال میرسیم. از جمله تقسیمبندیهایی که در مورد نمودار انجام میشود از این قرار است: «نمودار خطی»، «نمودار میلهای»، «شمعهای ژاپنی»، «هیکن آشی» و «نمودار هالو چارت (Hollow Candles)»

۵- منظور از سطح حمایت و مقاومت در تحلیل تکنیکال چیست؟

حمایت به سطح قیمتی اشاره دارد که در آن تقاضا به اندازهای قوی است که معمولا از کاهش بیشتر قیمت جلوگیری میکند. مقاومت سطح قیمتی است که در آن عرضه به قدری قوی میشود که معمولا از افزایش بیشتر قیمت جلوگیری میکند، زیرا فروشندگان تمایل به فروش دارند.