تحلیل بنیادی یا اصطلاحاً تحلیل فاندامنتال (Fundamental analysis)، یکی از روش های تحلیل بورس است. به کمک تحلیل بنیادی میتوانید وضعیت مالی، سودآوری، محصولات، خدمات، رقبا، چشمانداز و… یک شرکت را بررسی کرده و ارزش واقعی سهام آن را محاسبه کنید. به عبارت دیگر تحلیل بنیادی با مقایسه ارزش ذاتی یک شرکت با قیمت فعلی سهام آن، به شما کمک میکند تا سهامی را که ارزشمندتر از قیمت فعلی خود است، شناسایی کنید. استفاده از این دانش در کنار سایر دانشهای تحلیلی میتواند به تصمیمگیری بهتر برای خرید و فروش سهام در بورس کمک کند. در صورتیکه پاسخ سوال «تحلیل بنیادی چیست؟» را نگرفتهاید، این مطلب را تا انتها مطالعه کنید.

تاثیر دانش تحلیل بنیادی بر عملکرد معاملاتی

با یادگیری تحلیل بنیادی در کنار سایر روشها، میتوانید تصمیمات بهتری اخذ کرده و شانس موفقیت خود را افزایش دهید. در ادامه با تحلیل بنیادی یا فاندامنتال بیشتر آشنا خواهید شد. بیشک سرمایهگذاری در شرکتی که بر آن اشراف کامل اطلاعاتی دارید، احتمال موفقیت بیشتری در مقایسه با حالتی دارد که شرکت را نشناسید. تحلیل بنیادی یا همان فاندامنتال روشی است که با استفاده از آن میتوان به این اشرف اطلاعاتی دست یافت. در واقع در تحلیل بنیادی یک شرکت عواملی متعددی همچون «وضعیت مالی و سودآوری شرکت»، «محصولات تولیدی»، «رقبا»، «چشمانداز رشد بازار شرکت در آینده»، «قدرت نام تجاری شرکت»، «تیم مدیریتی»، «تامینکنندگان شرکت» و … بررسی شده و سپس نسبت به سرمایه گذاری در سهام آن شرکت تصمیمگیری میشود.

گامهای موثر در تحلیل بنیادی چیست؟

تحلیل مالی

بیانگر سلامت مالی شرکت: تحلیل بنیادی شامل بررسی صورتهای مالی شرکت میشود. این اطلاعات شامل ترازنامه، صورت سود و زیان، گزارش جریان وجوه نقد و نرخ بازده سرمایهگذاری است.

تخمین سودآوری: محاسبه نرخ سودآوری، اندازهگیری عایدی سرمایهگذاری در شرکت.

تحلیل اقتصادی

اثرات اقتصادی: تحلیل بنیادی مشتمل بر بررسی اثرات شرایط اقتصادی بر شرکتها میشود. این شامل تاثیر نرخ بهره، تورم، نرخ اشتغال و سایر عوامل اقتصادی است.

تحلیل صنعتی: بررسی محیط رقابتی و شرایط بازار در صنعت مرتبط با شرکت، ارزیابی رقبا و فرصتها و تهدیدها.

تحلیل مدیریتی

عملکرد مدیریت: ارزیابی مهارت و کارکرد مدیران شرکت و تأثیر آن بر عملکرد شرکت.

برنامهها و استراتژیها: بررسی برنامهها و استراتژیهای شرکت و ارزیابی اجرای آنها.

تحلیل بازار

تقاضا و عرضه: بررسی نسبت تقاضا و عرضه برای محصولات یا خدمات شرکت.

قیمتگذاری: بررسی روشهای قیمتگذاری و تأثیر آن بر سودآوری.

تحلیل ریسک

ریسکهای سیاسی، اجتماعی، اقتصادی: ارزیابی عوامل مختلفی که ممکن است بر عملکرد شرکت تاثیر بگذارند.

ریسکهای مالی: ارزیابی احتمال وقوع ریسکهای مالی مانند نوسانات قیمتها و نرخ ارز.

رویکردهای تحلیل بنیادی چیست؟

دو رویکرد مختلف برای تحلیل بنیادی وجود دارد: رویکرد بالا به پایین و دیگری رویکرد پایین به بالا.

رویکرد بالا به پایین

رویکرد بالا پایین در واقع رسیدن از کل به جزء است. در این رویکرد ابتدا اقتصاد کلان مورد بررسی قرار میگیرد. سپس نوبت به تحلیل صنایع میرسد. در این مرحله، صنعت مناسب برای سرمایهگذاری مشخص شود. در انتها نیز از بین شرکتهای موجود در صنعت برگزیده، شرکتهای مختلف مورد بررسی قرار گرفته و بهترین شرکت از نظر بازدهی و سرمایهگذاری تحلیل و انتخاب میشود.

رویکرد پایین به بالا

در این روش، ابتدا شرکتهایی که پتانسیل رشد بالایی دارند شناسایی میشوند. سپس، با بررسی دقیق صورتهای مالی این شرکتها و شاخصهای مهمی مانند نسبت P/E، سود تقسیمی، نقدینگی و سایر پارامترهای مالی، بهترین گزینهها با وضعیت مالی قویتر انتخاب میگردند.

پس از انتخاب شرکت، صنعت فعالیتی آن بررسی میشود تا اطمینان حاصل شود که صنعت مربوطه از نظر سرمایهگذاری مناسب است. در گام بعدی، عوامل کلان اقتصادی مانند وضعیت سیاسی، نرخ تورم، رکود و سایر فاکتورهای اقتصادی مورد ارزیابی قرار میگیرند. در نهایت، اگر شرکت و صنعت آن در سطح کلان نیز تایید شوند، این شرکت بهعنوان گزینهای مناسب برای سرمایهگذاری در نظر گرفته میشود.

مفاهیمی که برای تحلیل بنیادی (فاندامنتال) باید بدانیم

صورت های مالی در تحلیل بنیادی چیست؟

صورت های مالی گزارشهایی هستند که جزئیات اطلاعات مالی واحد تجاری را نمایش میدهند. از جمله مهمترین اطلاعات موجود در صورتهای مالی میتوان به موارد زیر اشاره کرد:

– داراییها

– بدهیها

– درآمد

– هزینهها

– جریان وجوه نقد

شرکتها صورتهای مالی مختلفی را منتشر میکنند که در میان آنها سه صورت مالی زیر از اهمیت بیشتری برخوردار هستند.

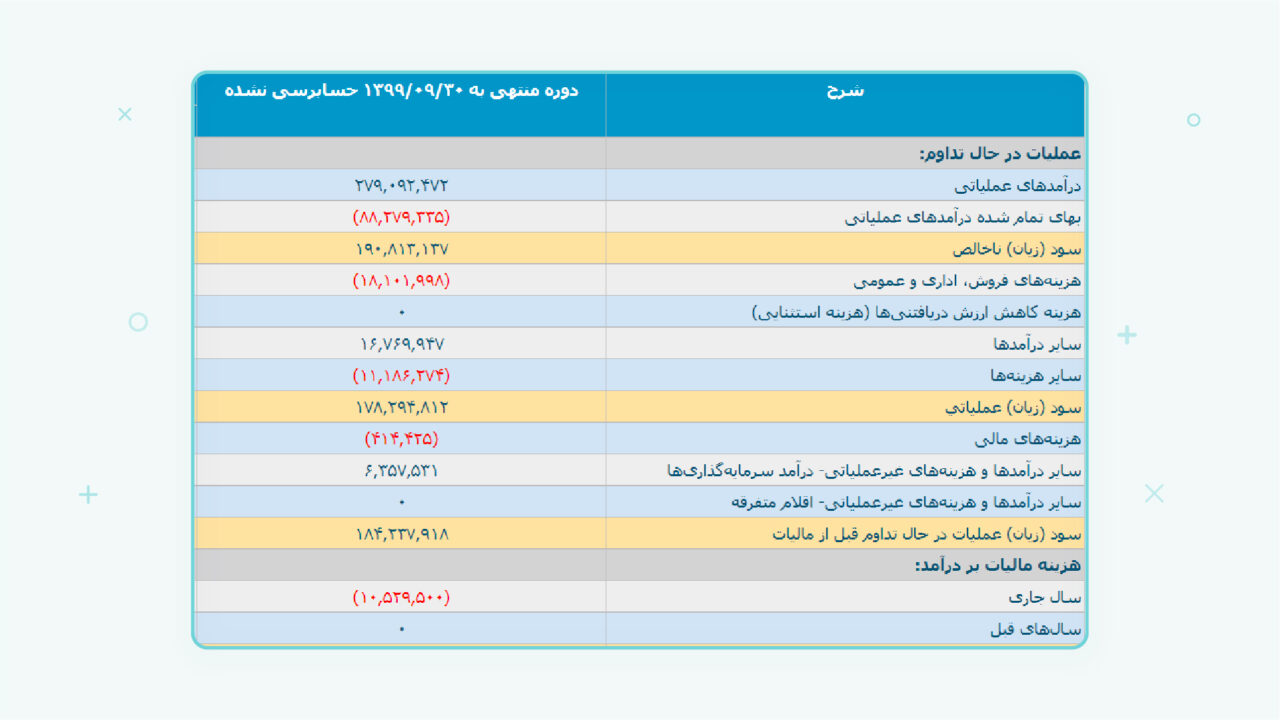

صورت سود و زیان

صورت سود و زیان یکی از انواع صورت های مالی شرکتها است که سه اطلاعات مالی اصلی واحد تجاری را برای مدت زمان مشخص گزارش میکند. این اطلاعات شامل درآمدها، هزینه ها و سود یا زیان شرکت میشود. در تصویر زیر یک نمونه از صورت سود و زیان نمایش داده شده است.

تحلیل بنیادی (فاندامنتال) – تصویر صورت سود و زیان

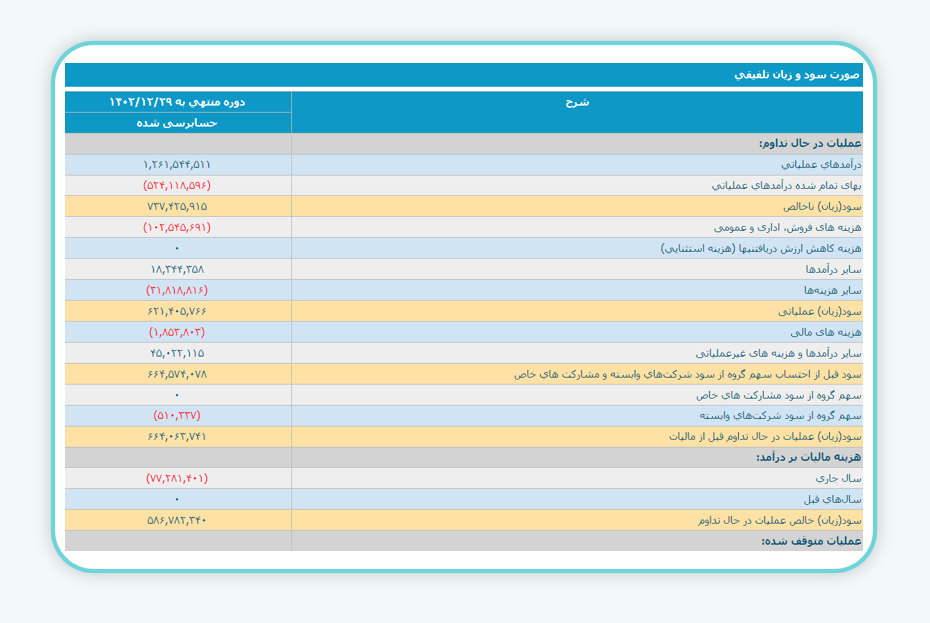

صورت سود و زیان تلفیقی

هنگام تحلیل شرکتهای بزرگ، علاوه بر بررسی صورتهای مالی شرکت اصلی، ضروری است که به اطلاعات و گزارشهای مالی شرکتهای زیرمجموعه نیز توجه کنید. صورت سود و زیان تلفیقی، به افراد داخل و خارج شرکت بینش جامعی از وضعیت مالی شرکت مادر به همراه زیرمجموعههای آن ارائه میدهد.

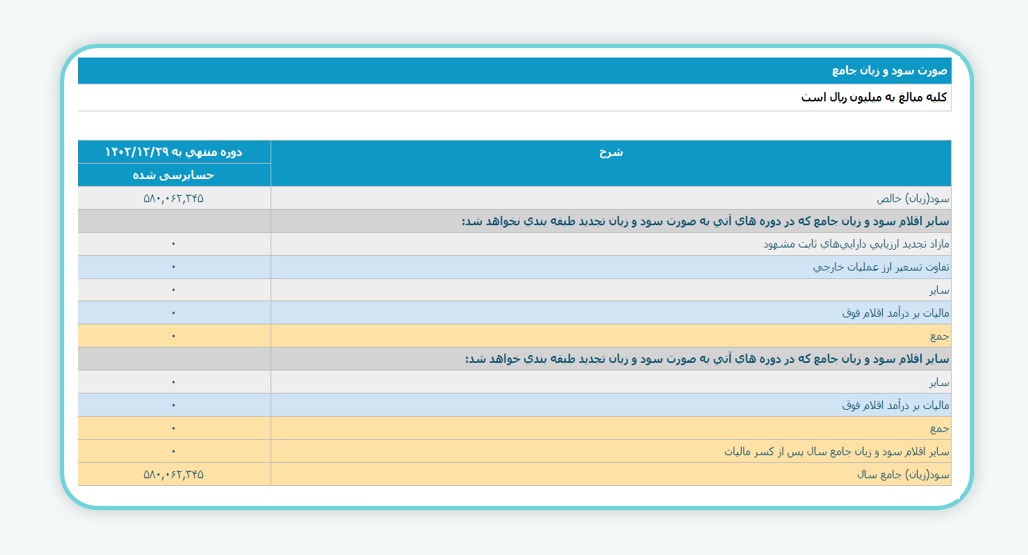

صورت سود و زیان جامع

صورت سود و زیان جامع، نسخه کاملتر از صورت سود و زیان است که علاوه بر درآمدها و هزینههای معمول و تحقق یافته، شامل درآمدها و هزینههای تحقق نیافته نیز میشود. بهعبارت دیگر، این صورت مالی به تمام هزینهها و درآمدهای مهمی که در صورت سود و زیان استاندارد درج نمیشوند، اشاره دارد.

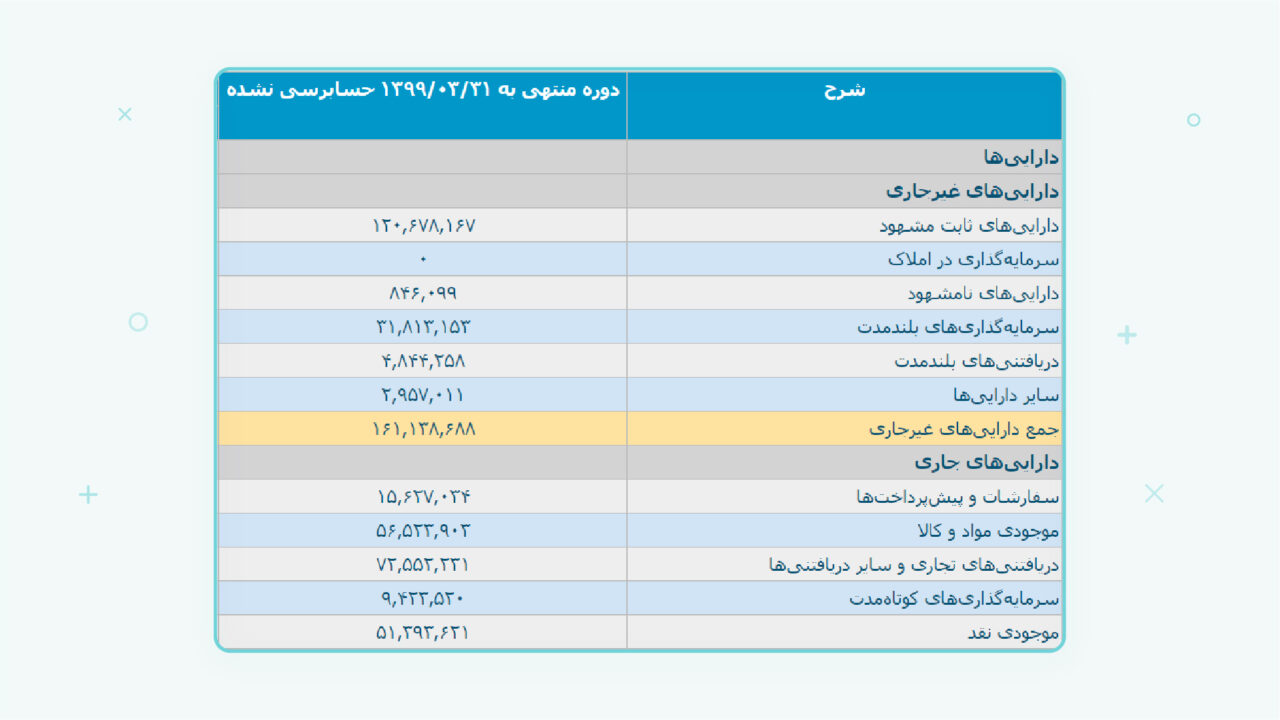

ترازنامه

ترازنامه در واقع داراییها، بدهیها و حقوق صاحبان سهام در پایان دوره زمانی را با جزئیات کامل نشان میدهد. ترازنامه گاهی اوقات صورت وضعیت مالی نیز نامیده میشود زیرا ارزش خالص واحد تجاری را نشان میدهد. با حذف بدهی ها از کل دارایی ها میتوانید ارزش خالص نهاد مالی را پیدا کنید.

تحلیل بنیادی (فاندامنتال) – تصویر ترازنامه

صورت جریان وجوه نقد

صورت جریان وجوه نقد یکی از صورتهای مالی است که حرکت پول نقد واحد تجاری را نشان میدهد. این گزارش به تحلیلگران کمک میکند تا درک کنند که حرکت پول نقد در واحد اقتصادی چگونه است. در صورت جریان وجوه نقد سه بخش مهم وجود دارد. جریان نقدی حاصل از عملیات، جریان نقدی حاصل از سرمایه گذاری و جریان نقدی حاصل از تامین مالی

تحلیل بنیادی (فاندامنتال) – تصویر صورت جریان وجوه نقد

گزارش فعالیت هیئتمدیره

گزارش فعالیت هیئتمدیره گزارشی سالیانه است که همراه با صورتهای مالی حسابرسیشده منتشر میشود. این گزارش شامل اطلاعاتی درباره وضعیت کلی شرکت، اعضای هیئتمدیره، فرصتها و تهدیدها، عملکرد مالی و برنامههای آینده است. هدف این گزارش، کمک به سرمایهگذاران برای تصمیمگیری آگاهانه درباره سرمایهگذاری در شرکت است، زیرا علاوه بر اطلاعات مالی، استراتژیها و طرحهای آینده شرکت نیز بیان میشود. برای مثال، اگر شرکت با مشکلات تأمین مواد اولیه مواجه باشد و تصمیم به تولید داخلی آن بگیرد، چنین برنامههایی در گزارش هیئتمدیره مطرح میشود.

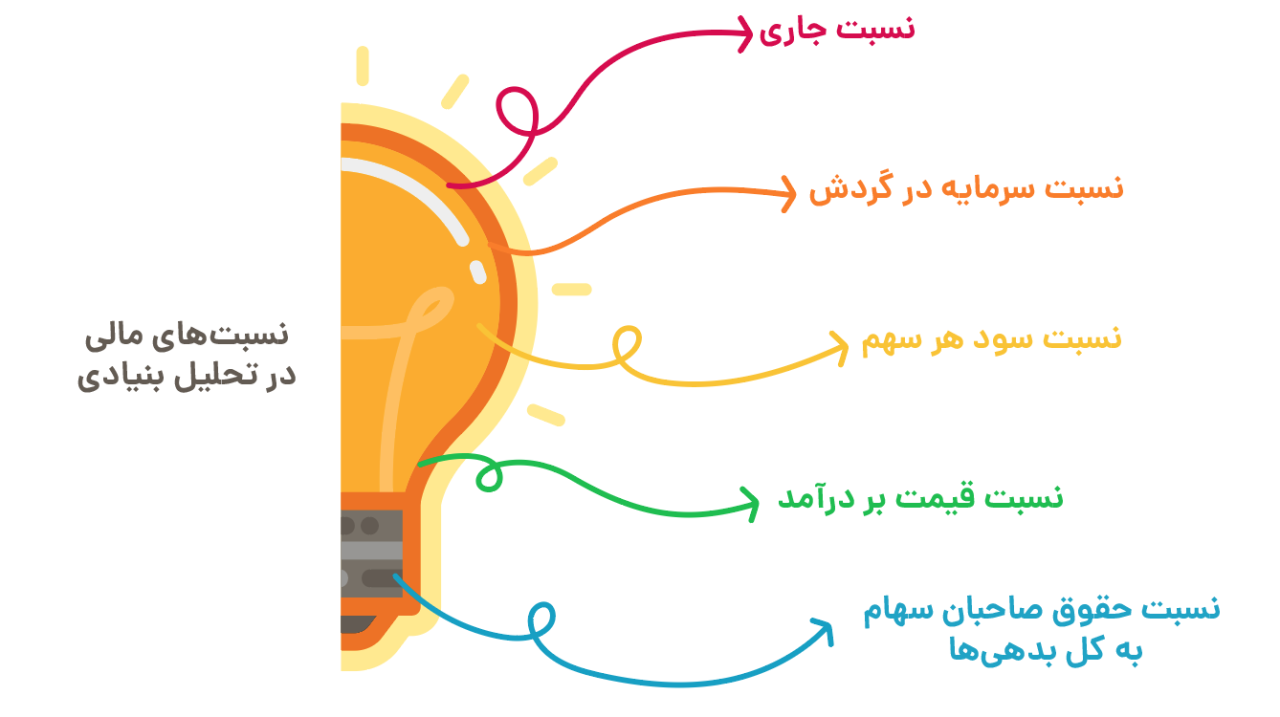

نسبت های مالی در تحلیل بنیادی چیست؟

نسبت های مالی اعدادی هستند که با استفاده از مقادیر استخراج شده از صورت های مالی به دست میآیند. این نسبتها اطلاعات مفیدی درباره وضعیت شرکت ارائه میکنند و از این رو کاربرد زیادی در تحلیل بنیادی دارند. به عنوان نمونه از نسبت های مالی میتوان برای ارزیابی نقدینگی، میزان سودآوری و نرخ بازده شرکت استفاده کرد.

مهمترین نسبتهای مالی عبارتند از:

نسبت جاری

این نسبت برای برای بررسی و ارزیابی توان مالی شرکت در پاسخگویی به تعهدات و بدهیهای کوتاهمدت خود به کار گرفته میشود. با تقسیم میزان داراییهای جاری بر بدهیهای جاری، نسبت جاری یک شرکت به دست میآید. با سنجش این نسبت، میتوان متوجه شد که توانایی شرکت در بازپرداخت بدهیهای خود از محل داراییهای جاری به چه میزان است. هر چه این نسبت بالاتر باشد، میتواند نشاندهنده وضعیت مناسبتر نقدینگی شرکت باشد.

نسبت سرمایه در گردش

نسبت سرمایه در گردش که به آن «نسبت جاری» نیز گفته میشود، از ﺗﻘﺴﯿﻢ داراییهای ﺟﺎری ﺑﻪ بدهیهای ﺟﺎری به دست میآید. به بیان دیگر این نسبت مالی نشاندهنده توانایی شرکت در پرداخت بدهیهای جاری خود با استفاده از داراییهای جاری آن است. به همین دلیل نسبت سرمایه در گردش، یک معیار مهم برای بررسی و اندازهگیری سلامت مالی واحد تجاری است. طلبکاران و سایر ذینفعان میتوانند با بررسی این نسبت، توانایی شرکت را در پرداخت بدهیهای خود در طی یک سال اندازهگیری کنند.

نسبت سود هر سهم (EPS)

هنگامی که سهام یک شرکت را خریداری میکنید، در واقع شما مالک بخشی از آن واحد تجاری میشوید. لذا در صورتی که آن شرکت در آینده سود ایجاد کند، شما نیز متناسب با تعداد سهام خود از سود ایجاد شده بهرهمند خواهید شد. نسبت سود هر سهم (EPS)، همانطور که از نامش پیداست نشاندهنده سودی است که شرکت به ازای هر سهم خود ایجاد کرده و یا انتظار دارد که در آینده ایجاد نماید. برای محاسبه این نسبت، درآمد خالص شرکت بر تعداد سهام عادی موجود آن در طول سال تقسیم میشود.

نسبت قیمت بر درآمد (P/E)

این نسبت به طور خلاصه P/E (بخوانید P به E) نامیده میشود. نسبت P/E بیان کننده مبلغی است که سرمایهگذاران حاضرند بهازای هر ریال از «سود هر سهم» شرکت پرداخت کنند. مقدار نسبت P/E از تقسیم قیمت سهام شرکت بر سود هر سهم (EPS) آن به دست میآید و یکی از متداولترین معیارهای ارزشگذاری سهام شرکتها در روش تحلیل بنیادی است.

نسبت حقوق صاحبان سهام به کل بدهیها

اگر بدانید شرکتی که هدف سرمایه گذاری شما است بیش از حد وام گرفته است، چه میکنید؟ مطمئنا این موضوع میتواند حاشیه ایمن برای پرداخت بدهیها را کاهش دهد. هزینههای ثابت را افزایش داده و درآمد موجود برای سود سهام افرادی مانند شما را کاهش دهد و حتی باعث یک بحران مالی در شرکت شود.

اشراف اطلاعاتی

اولین گام در تحلیل بنیادی یا همان فاندامنتال یک شرکت، آشنایی کامل با کلیه فرآیندهایی است که شرکت برای تولید محصولات یا ارائه خدمات خود طی میکند و شناسایی پارامترهای تاثیرگذار بر آنها است. به عنوان مثال، در خصوص یک شرکت تولیدی، باید چگونگی تامین مواد اولیه، فرآیندهای تولید، توزیع و فروش محصول و کلیه ریسک های تاثیرگذار بر فعالیتهای آن و سودآوری آن مورد بررسی قرار گیرد. علاوه بر این، ساختار رقابتی صنعت مربوط به حوزه فعالیت شرکت و مواردی مانند رقبا، محصولات جایگزین و سایر موارد این چنینی نیز باید مورد بررسی قرار گیرند.

مفهوم ارزش ذاتی

ارزش ذاتی یکی از مفاهیم کلیدی در تحلیل بنیادی است. این مفهوم به ارزیابی قیمت واقعی یک سهم اشاره دارد. این ارزش بر اساس عوامل اساسی مانند درآمد، رشد سود، جریانهای نقدی، سایر معیارهای مالی و اقتصادی تعیین میشود. هدف از محاسبه ارزش ذاتی این است که سرمایهگذاران بتوانند تصمیمات منطقیتری بگیرند. به این منظور که سرمایهگذاران در داراییهایی که بیشتر از ارزش واقعی خود معامله میشوند سرمایهگذاری نکنند و در داراییهایی که کمتر از ارزش واقعی خود معامله میشوند، به دنبال فرصت باشند.

مدل های ارزش گذاری

برای تخمین ارزش ذاتی یک شرکت، میتوان از مدل های ارزشگذاری مختلفی استفاده کرد. ارزش گذاری معمولا بر اساس مقایسه یک دارایی با داراییهای مشابه یا بر اساس ارزش فعلی متغیرهایی که بازده دارایی به آنها وابسته است، انجام میشود.

در حالت کلی رویکردهای ارزش گذاری سهام به دو دسته تقسیم میشوند که عبارتند از:

ارزش گذاری بر اساس ارزش فعلی جریانهای نقدی آتی یا روش ارزش فعلی

ارزش گذاری بر پایه ارزش فعلی جریانهای نقدی آتی، بر این مبنا تعریف میشود که مالک هر سهم، در حقیقت مالک بخشی از جریانات نقدی است که قرار است در آینده توسط شرکت کسب شود. از جمله مدلهای رایج این نوع ارزش گذاری میتوان به مدلهای زیر اشاره کرد.

جریانات نقدی تنزیلشده (ِDCF): این روش برای محاسبه ارزش فعلی سرمایه با توجه به جریانات نقدی آینده شرکت و نرخ تنزیل استفاده میشود، که به کاهش ریسک سرمایهگذاری کمک میکند.

تنزیل سود نقدی (DDM): این روش برای ارزشگذاری شرکتها بر اساس ارزش فعلی سودهای نقدی تقسیمشده در آینده استفاده میشود.

جریان نقدی آزاد شرکت (FCFF): جریان نقدی آزاد شرکت نشاندهنده وجه نقد باقیمانده پس از پرداخت هزینههای عملیاتی و سرمایهای است که به همه سرمایهگذاران تعلق میگیرد.

جریان نقدی آزاد صاحبان سهام (FCFE): جریان نقدی آزاد صاحبان سهام میزان وجه نقد قابل تخصیص به سهامداران پس از کسر پرداختهای بدهی از جریان نقدی آزاد شرکت را نشان میدهد.درآمد باقی مانده (RI): درآمد باقیمانده (RI) تفاوت بین سود عملیاتی پس از کسر هزینه سرمایه و هزینههای مالی است که نشاندهنده ارزش افزوده برای سهامداران است.

ارزش گذاری نسبی یا روش ضرایب قیمت

در ارزشگذاری نسبی نیز ارزش یک دارایی با توجه به قیمتگذاری داراییهای مشابه و با استفاده از ضرایب قیمت انجام میشود. از جمله متداولترین ضرایب قیمت که برای این کار مورد استفاده قرار میگیرند میتوان به موارد زیر اشاره کرد.

ضریب قیمت به سود هر سهم (P/E): نسبت قیمت سهام به سود هر سهم شرکت که برای ارزیابی ارزشگذاری سهام استفاده میشود.

ضریب قیمت به ارزش دفتری (P/BV): مقایسه قیمت بازار سهام با ارزش دفتری آن برای شناسایی سهام ارزنده یا گران.

ضریب قیمت به فروش (P/S): مقایسه قیمت سهام با میزان فروش شرکت به منظور ارزیابی کارایی و قیمتگذاری سهام.

برای آشنایی بیشتر با مدلهای ارزشگذاری سهام شرکتها، به مقاله نگاهی به مدلهای ارزش گذاری سهام شرکتها را مراجعه کنید.

چگونه اطلاعات مورد نیاز برای تحلیل بنیادی را به دست بیاورم؟

کدال

دادههای مورد نیاز برای ارزشگذاری یک شرکت و همچنین دادههای مورد نیاز برای محاسبه نسبتهای مالی آن، عمدتا از صورتهای مالی آن استخراج میشود. کلیه صورتهای مالی شرکتها نیز از طریق سامانه کدال به نشانی codal.ir منتشر و در اختیار همگان قرار میگیرد. بنابراین، سامانه کدال به عنوان مرجع اصلی استخراج دادههای مورد نیاز برای تحلیل بنیادی شناخته میشود.

کدال، سامانه جامع اطلاعرسانی ناشران است. همه شرکتهایی که نماد آنها در بورس یا فرابورس درج شده است، میبایست گزارشهای مصوب خود را در این سامانه که متعلق به سازمان است منتشر کنند. صورتهای مالی شرکتها، آگهیهای افزایش سرمایه و اطلاعیههای تقسیم سود شرکتها از جمله مهمترین اطلاعات موجود در کدال هستند.

بورس ویو

یکی از دستیاران معاملاتی کارگزاری مفید سامانه بورس ویو است. بورس ویو سامانهای است که تحلیل را برای هر کسی آسان میکند. در این سامانه اطلاعات شرکتهای بورسی را با بیشترین دقت و در سریعترین زمان ممکن در نمایی حرفهای مشاهده میکنید. این سامانه بدون نیاز به کدنویسی امکان فیلترنویسی بنیادی و تکنیکال را فراهم کرده است. نسبتهای مالی، آمار تولید و فروش، ترازنامه شرکت ها، صورتهای سود و زیان، صورت جریان وجوه نقد و گزارش پرتفوی شرکتهای سرمایه گذاری بخشی از اطلاعات پردازش شدهای است که بورس ویو در اختیار شما قرار میدهد. بورسویو در دو نسخه موبایل و بیزنس عرضه شده است. نسخه موبایل کاملا رایگان بوده و تمامی نیازمندیهای تحلیلگران را تامین میکند. اما اگر به امکانات حرفهایتری، در مقیاس بزرگتری نیاز دارید، میتوانید از نسخه بیزنس بورسویو استفاده کنید. لازم به ذکر است که برای استفاده از نسخه بیزنس نیاز به تهیه اشتراک است.

گزارش هفتگی مفید، ابزاری برای ارتقای مهارت تحلیل بنیادی شما

گزارش هفتگی کارگزاری مفید که کاربران به آن سبد سهام پیشنهادی نیز میگویند، به صورت هفتگی توسط شرکت مشاور سرمایهگذاری ایده مفید و از طریق پلکان منتشر میشود. این گزارش علاوه بر ارائه لیستی از سهام پیشنهادی با دید میانمدت، گزارشی از وضعیت بنیادین یک شرکت را در اختیار مخاطبان قرار میدهد. در این گزارش به معرفی کامل شرکت، محصولات و خدمات آن، فرآیند تولید یا زنجیره خلق ارزش، مهمترین ریسکهای شرکت پرداخته میشود. علاوه بر این، صورتهای مالی و نسبت های مالی شرکت در سالهای مختلف نیز مورد بررسی قرار میگیرند.

شما میتوانید با مشاهده چگونگی تحلیل بنیادی یک شرکت در گزارش هفتگی کارگزاری مفید، مهارت خود را در زمینه تحلیل فاندامنتال ارتقا دهید.

تحلیل بنیادی مناسب چه اشخاصی است؟

تحلیل بنیادی یا فاندامنتال یک شرکت نیاز به صرف زمان و انرژی نسبتا زیادی دارد. چرا که در این روش تمامی گزارشها و اطلاعات آن شرکت بررسی میشوند. از این رو معمولاً اشخاصی از روش تحلیل بنیادی استفاده میکنند که افق سرمایه گذاری بلند مدت دارند. یعنی اشخاصی که تمایل دارند یک سهم را خریداری کرده و به مدت طولانی مثلا بیش از یکسال نگهداری کنند.

تفاوت تحلیل تکنیکال و تابلوخوانی با تحلیل بنیادی چیست؟

همانطور که در بخشهای قبلی بیان شد، تحلیل بنیادی (فاندامنتال) یکی از انواع روش های تحلیل بورس است که به کمک آن میتوان اطلاعات یک شرکت را بررسی کرده و ارزش واقعی هر سهم آن را برآورد کرد. روش های دیگری نیز برای تحلیل بازار وجود دارند که در میان آنها تحلیل تکنیکال و تابلوخوانی دارای شهرت بیشتری هستند.

- تحلیل تکنیکال: تحلیل تکنیکال بر اساس بررسی نمودار قیمت و دادههای تاریخی بازار، روندهای آینده را پیشبینی میکند و بیشتر برای سرمایهگذاری کوتاهمدت مناسب است. این روش ابزارهایی مانند اندیکاتورها و الگوهای قیمتی را برای شناسایی نقاط ورود و خروج از بازار استفاده میکند.

- تابلوخوانی: تابلوخوانی ابزاری است که بیشتر برای تحلیل وضعیت لحظهای بازار استفاده میشود. این روش به تحلیل حجم معاملات، فعالیت سهامداران حقیقی و حقوقی، قدرت خرید و فروش و رفتار بازار در لحظه میپردازد. به عبارت دیگر، تابلوخوانی اطلاعاتی در مورد شرایط فعلی سهم را فراهم میکند، اما نمیتواند پیشبینی دقیقی از روند بلندمدت آن ارائه دهد. به همین دلیل، تابلوخوانی بیشتر برای تحلیلهای کوتاهمدت و تصمیمگیریهای سریع در طول روزهای معاملاتی کاربرد دارد.

- تحلیل بنیادی: یکی از روشهای اصلی تحلیل بازارهای مالی است که برخلاف تحلیل تکنیکال و تابلوخوانی، بهطور عمده بر ارزیابی ارزش ذاتی یک سهم و وضعیت مالی شرکتها تمرکز دارد. در این روش، تحلیلگر با بررسی صورتهای مالی شرکتها، گزارشهای اقتصادی، وضعیت صنعت و پارامترهای کلان اقتصادی، تلاش میکند ارزش واقعی یک سهم را محاسبه کند و به این ترتیب سهامهایی با پتانسیل رشد بالا را شناسایی کند. تحلیل بنیادی بیشتر برای سرمایهگذاریهای بلندمدت مناسب است، زیرا به دنبال شناسایی سهامهایی است که در طول زمان میتوانند رشد کنند.

هر یک از روش های تحلیل بورس دارای نقاط قوت و ضعف هستند. از این رو سرمایهگذاران حرفهای معمولاً از تمام روش های تحلیل بهره میبرند تا بتوانند بهترین تصمیمات را بگیرند. مسلما آموزش بورس و یادگیری تمامی این روشها نیاز به انرژی و زمان زیادی دارد. به همین دلیل اگر فرصت کافی برای این کار ندارید، میتوانید با سرمایه گذاری در صندوق های سرمایه گذاری مدیریت دارایی خود را به افراد متخصص بازار سرمایه بسپارید و بدون صرف هیچ زمانی برای تحلیل، از مزایای بازار سرمایه بهرهمند شوید.

مزایا و معایب تحلیل بنیادی

مزایا تحلیل بنیادی چیست؟

– میتوان گفت تحلیل بنیادی برای سرمایهگذاریهای بلندمدت مناسب است. توانایی شناسایی و پیشبینی روند طولانی مدت اقتصادی یک شرکت در سرمایهگذاریهایی که با دید کوتاه مدت انجام میشود، معنا پیدا نمیکند.

– سرمایهگذاری بر اساس تحلیل بنیادی میتواند به شرکتهایی با داراییهای ارزشمند، ترازنامه قوی، درآمد پایدار و… کمک کند.

– یکی دیگر از مزایای تحلیل بنیادی، ارتقا درک کامل سرمایهگذاران از فرآیند تجارت است. پس از تجزیه و تحلیل دقیق بنیادی، یک سرمایهگذار با عوامل اصلی درآمد و سود یک شرکت آشنا خواهد شد. این درک خوب میتواند به سرمایهگذاران کمک کند تا از سرمایهگذاری در شرکتهایی که مستعد زیان هستند جلوگیری کنند. همچنین با درک بهتر از تجارت یک شرکت، سرمایه گذاران بهتر میتوانند آگاهی خود را برای دستهبندی سهام در گروه صنعت مربوطه خود افزایش دهند.

معایب تحلیل بنیادی چیست؟

– عیب اصلی تحلیل بنیادی را میتوان زمانگیر بودن و تخصصیتر بودن آن دانست.

– تحلیل بنیادی میتواند موجب غفلت از شرکتهای کوچکتر شود و توجه تحلیلگران را تنها معطوف به شرکتهای بزرگتر کند.

– نکتهی دیگری که تحلیل بنیادی دارد در واقع هیچ اطلاعات خاصی از زمان مناسب ورود به سهام نمیدهد. بر همین اساس باید از روش های دیگر تحلیل نظیر تحلیل تکنیکال و تابلوخوانی نیز در کنار آن کمک گرفت.

تحلیل بنیادی یا فاندامنتال روشی است برای ارزیابی ارزش واقعی سهام یک شرکت از طریق بررسی صورتهای مالی، شرایط اقتصادی و چشمانداز رشد آن. این تحلیل بیشتر برای سرمایهگذاریهای بلندمدت مناسب است و به شناسایی شرکتهای با پتانسیل رشد بالا کمک میکند. اما چون زمانبر و پیچیده است، معمولاً از تحلیلهای تکمیلی مانند تحلیل تکنیکال و تابلوخوانی نیز برای تصمیمگیری دقیقتر استفاده میشود. ترکیب این روشها به سرمایهگذاران کمک میکند تا تصمیمات بهتری در بازار سرمایه بگیرند.

سوالات پر تکرار

تحلیل بنیادی یا همان فاندامنتال، وضعیت بنیادین سهم و ارزشمندی آن را از طریق مقایسه قیمت فعلی با قیمت برآوردی آن بررسی میکند و تحلیل تکنیکال بر اساس رفتار گذشته قیمت سهم، به دنبال پیش بینی رفتار آتی آن است. در مواردی که سهم برای اولین بار در بازار عرضه میشود، تحلیل تکنیکال کارایی ندارد چرا که عملا سابقه و نمودار قیمتی برای آن وجود ندارد. در سایر موارد نیز تحلیل تکنیکال به شناسایی نقطه مناسب برای ورود به یک سهم ممکن است به کمک تحلیلگر بنیادی بیاید.

خیر. تحلیلهای مختلف تنها میتوانند ریسک معاملات شما را کاهش دهند و از رخ دادن سرمایهگذاریهای کورکورانه جلوگیری کنند. اما این به آن معنا نیست که تضمینی حتمی در موفقیت معاملهگران وجود دارد.

سود و زیان شرکتها طی دورههای زمانی مشخص (صورت سود و زیان)، جریان نقدینگی (وجوه نقد) شرکت در دورههای زمانی مشخص (صورت جریان وجوه نقد) وضعیت کلی داراییها و بدهیها و سرمایه یک شرکت در پایان سال مالی (ترازنامه، شبیه به یک تصویر فوری از وضعیت مالی شرکت) و…

نسبت P/E یا قیمت به سود هر سهم (Price / EPS)، بیانکننده مبلغی است که سهامداران حاضرند به ازای هر ریال از «سود هر سهم» شرکت پرداخت کنند. به عنوان نمونه فرض کنید قیمت یک سهم ۱۰۰۰ ریال و EPS آن ۱۰۰ ریال است. بنابراین P/E نماد مربوطه برابر ۱۰ خواهد بود.

دو رویکرد مختلف برای تحلیل بنیادی وجود دارد، رویکرد بالا به پایین و دیگری رویکرد پایین به بالا.

تحلیل بنیادی یا اصطلاحاً تحلیل فاندامنتال (Fundamental analysis)، یکی از روشهای تحلیلی در بورس است که سرمایهگذاران به کمک آن میتوانند وضعیت یک شرکت را بررسی کرده و ارزش واقعی سهام آن را محاسبه کنند.