اوراق اختیار فروش تبعی را بهتر بشناسیم!

اختیار فروش تبعی اوراقی است که به کمک آن میتوانید سهام خود را بیمه کنید.اما فراموش نکنید که این اوراق مانند یک شمشیر دو لبهاند؛ خرید صحیح آنها میتواند سرمایه شما را بیمه کند و خرید اشتباه آنها چیزی جز نابودی سرمایه را در پی ندارد.

همانطور که میدانید بازارهای سرمایه گذاری مانند بورس دائما در حال نوسان هستند و هر سرمایهگذاری تمایل دارد با حداقل کردن ریسک، بازدهی مناسبی را به دست آورد. با خرید اوراق اختیار فروش تبعی میتوانید خود را در برابر کاهش قیمتها بیمه کنید و مانع ایجاد ضرر و زیان سنگین شوید.

نکاتی مهم که پیش از خرید اوراق اختیار فروش تبعی باید بدانید

۱ – در صورتی که سهم اصلی (پایه) اوراق تبعی را ندارید، این اوراق را خریداری نکنید.

۲ – بیشتر از تعداد سهم پایه، اوراق تبعی آن سهم را نخرید.

۳ – دقت کنید که این اوراق قابل فروش نیستند.

۴ – فقط در تاریخ سررسید قابلیت تسویه دارند.

۵ – اوراق تبعی به هر قیمتی ارزش خرید ندارند، با توجه به بازده مورد انتظار خود آنها را خریداری کنید.

اختیار فروش تبعی چیست؟

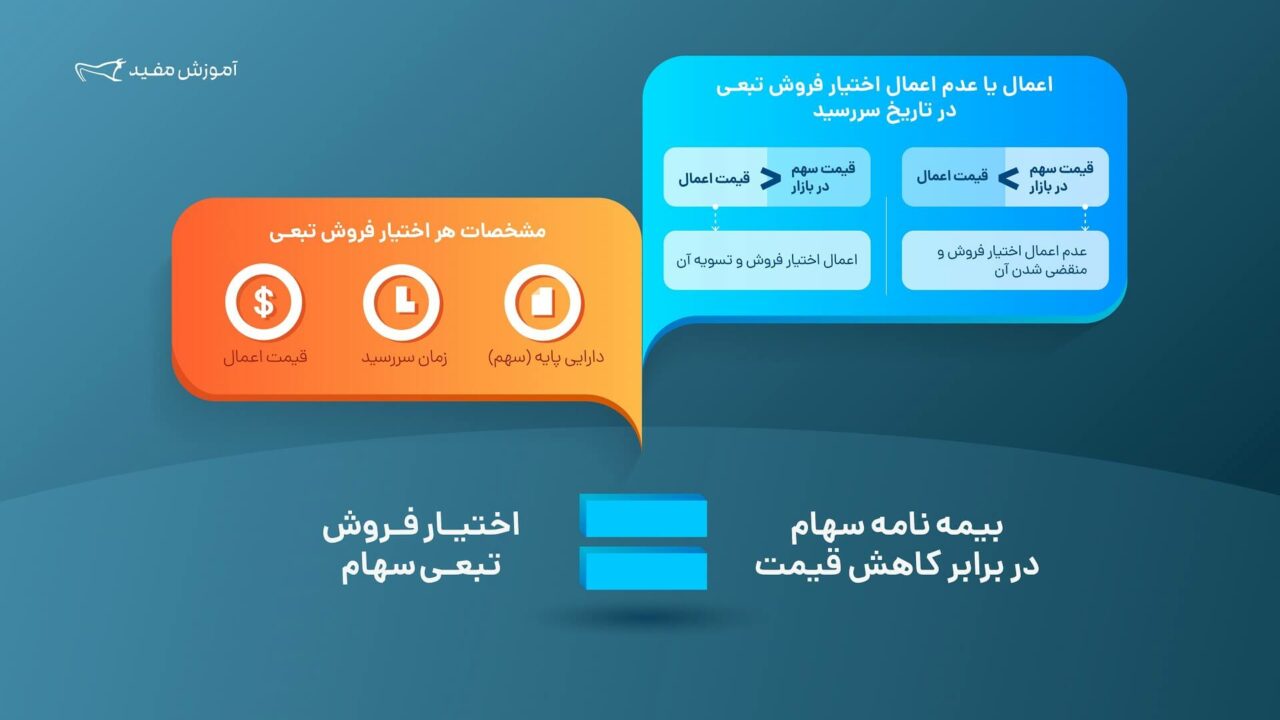

قراردادی است که براساس آن، خریدار قرارداد، حق (نه الزام و تعهد) دارد که مقدار معینی از دارایی مندرج در قرارداد را با قیمت معین و در زمانی مشخص بفروشد. شاید این تعریف کمی مبهم به نظر برسد. بدین منظور در ادامه به روشنی مفهوم آن را بیان میکنیم.

وقتی میگوییم فردی اختیار فروش دارد، به این معنی است که این فرد میتواند (اجباری نیست) دارایی که در قرارداد ذکر شده است را با قیمتی مشخص (که به آن قیمت اعمال یا Strike Price گویند) و در زمانی مشخص (زمان سررسید) بفروشد. در صورتی که دارنده اختیار فروش بخواهد از حق خود استفاده کند، فروشنده اختیار فروش ملزم به ایفای تعهدات خود خواهد بود.

هدف از انتشار این اوراق

هدف از انتشار این اوراق، کاهش ریسک سرمایهگذاری در بازار بورس و اطمینانبخشی به سهامداران در خصوص ارزندگی سهم و حفظ منافع آنها است. بنابراین سهامداران میتوانند با خرید اوراق اختیار فروش تبعی، سهم خود را در برابر کاهش قیمت بیمه کنند.

مثالی از کاربرد این قرارداد

موضوع را با یک مثال شفافتر میکنیم. فرض کنید شما ۱۰۰۰ سهم از نمادی را به قیمت فعلی ۲۰۰۰۰ ریال خریدهاید و قصد بیمه کردن آن را دارید. به این منظور «اختیار فروش تبعی» این سهم را میخرید. طبق این اوراق، سهام شما به قیمت تعیینشده در قرارداد (مثلا ۲۲۰۰۰ ریال یا به عبارتی ۱۰ درصد بالاتر از قیمت فعلی) خریداری میشود. حال ۲ سناریو ممکن است رخ دهد:

۱- قیمت سهم در زمان سررسید کمتر از ۲۲۰۰۰ ریال شود. در اینصورت شما میتوانید سهام خود را با همان قیمت ۲۲۰۰۰ ریال به شرکت بفروشید و برخلاف سایر سهامداران این سهم که متحمل ضرر شدهاند، سود تضمینشده ۱۰ درصدی را کسب کنید.

۲- قیمت سهم در زمان سررسید بیشتر از ۲۲۰۰۰ ریال شود. در اینصورت منطقی نیست که از اختیار فروش خود استفاده کنید؛ زیرا میتوانید همین سهم را در بازار با قیمتی بالاتر به فروش برسانید. در این حالت تنها هزینهای بابت بیمه کردن سهام خود پرداخت کردهاید.

یک نمونه اوراق اختیار فروش تبعی

نماد اوراق اختیار فروش تبعی معمولاً با استفاده از فرمول «حرف “ه”+ بخشی از نماد سهم پایه + تاریخ سررسید» ساخته میشود. مثلا “هصادر۹۱۲”، نماد اوراق اختیار فروش تبعی سهام بانک صادرات ایران (وبصادر) است که سررسید آن اسفند سال ۹۹ است.

در این مثال، به «وبصادر» اصطلاحاً سهم پایه گفته میشود.

فرم اطلاعیه عرضه اوراق اختیار فروش تبعی

فرم اطلاعیه عرضه اوراق اختیار فروش تبعی حداقل یک روز کاري قبل از عرضه، توسط سازمان بورس منتشر میشود و شامل اطلاعات زیر است:

۱- سهم پایه: سهمی که “اوراق اختیار فروش تبعی” مبتنی بر آن است.

۲- نام عرضه کننده و کارگزار عرضه کننده: شخصی است که پس از اخذ مجوز، با شرایط معین، به عرضه اوراق اختیار فروش تبعی اقدام میکند

۳- قیمت و تاریخ اعمال: قیمتی است که عرضه کننده تعهد می کند سهام پایه “اوراق اختیار فروش تبعی” را بر اساس شرایط این دستورالعمل در تاریخ اعمال با آن قیمت تسویه نماید.

۴- دوره معاملاتی: فاصله بین اولین روز معاملاتی و آخرین روز معاملاتی “اوراق اختیار فروش تبعی” است که در اطلاعیه عرضه اعلام می شود

۵- سررسید : آخرین روز دوره معاملاتی است که پس از پایان جلسه معاملاتی آن روز، اوراق اختیار فروش تبعی قابلیت اعمال دارد

خرید اختیار فروش تبعی به شرط داشتن سهم پایه آن!

مجموع تعداد اوراق اختیار فروش تبعی تحت مالکیت شما باید کمتر یا مساوی تعداد کل دارایی پایه آن اوراق که در پرتفوی خود دارید باشد. متاسفانه برخی افراد به دلیل ندانستن این نکته مهم و بدون آنکه سهام پایه اوراق اختیار فروش تبعی را داشته باشند، اقدام به خرید این اوراق میکنند.

در صورتی که در انتهای روز معاملاتی خرید اوراق اختیار فروش تبعی، دارایی پایه را تحت مالکیت نداشته باشید یا بیش از تعداد دارایی پایه خرید کرده باشید، اوراق اختیار فروش تبعی مازاد فاقد اعتبار بوده و وجه پرداختی جهت خرید آنها، پس از کسر کارمزد به شما بازگردانده خواهد شد.

امکان فروش اوراق اختیار فروش تبعی بعد از خرید آن وجود ندارد. در واقع این اوراق، معاملات ثانویه ندارند.

به عنوان مثال، اگر از بانک صادرات ایران ۵ هزار سهم دارید، میتوانید حداکثر به همین تعداد اوراق اختیار فروش تبعی آن را به منظور بیمه کردن سهام خود خریداری کنید. اگر به اشتباه ۶ هزار ورقه اختیار فروش تبعی از این نماد را بخرید، وجهی که بابت تعداد مازاد (هزار ورقه) پرداخت کردهاید، پس از کسر کارمزد به شما بازگردانده خواهد شد.

كارگزار ناظر اوراق اختیار فروش تبعی در هر نماد، همان كارگزار ناظر شما در سهام پايه نماد مذكور خواهد بود. شما صرفاً از طريق كارگزار ناظر اوراق اختیار فروش تبعی خود قادر به ارسال درخواست اعمال اوراق تبعی هستید. در صورتی که سهام پايه شما دارای كارگزار ناظر نباشد، امكان ثبت درخواست اعمال وجود ندارد. در این وضعیت بايد نسبت به تعيين كارگزار ناظر برای سهام پايه خود اقدام کنید.

لازم به ذکر است از يک هفته مانده به سررسيد اوراق تبعی، نبايد كارگزار ناظر سهام پايهای كه قصد اعمال آن را دارید، تغيير دهید. در صورت تغییر کارگزار ناظر در این بازه زمانی، ممکن است اعمال اختیار فروش اوراق تبعی شما با مشكل مواجه شود.

در صورتی که درخواست اعمال از جانب كارگزاری غير از كارگزار ناظر نماد پايه شما ارسال شود، ممکن است در فرايند تخصيص شركت داده نشوید.

اعمال اوراق اختیار فروش تبعی

در صورتی که در زمان سررسید قصد اعمال اختیار خود را دارید، میبایست حداکثر تا ساعت ۱۴ همان روز درخواست اعمال خود را از طریق پنل مشتری در سایت اصلی کارگزاری خود اعلام کنید. توجه داشته باشید درخواست اعمال، پس از ارسال آن توسط کارگزار به سپردهگذاری مرکزی، قابل اصلاح یا لغو نیست.

پس از ارسال درخواست اعمال طی مهلت مقرر، مطابق با اطلاعیه عرضه این اوراق یکی از اقدامات زیر انجام خواهد شد:

- انتقال سهم به قیمت اعمال، از دارنده اوراق به عرضه کننده اوراق

- پرداخت مابهالتفاوت قیمت اعمال و قیمت پایانی سهم پایه به دارنده اوراق اختیار فروش تبعی به صورت نقدی

برای آشنایی بیشتر با فرآیند فعالسازی و اعمال اوراق تبعی کلیک کنید

به تاریخ اعمال این اوراق توجه کنید؛ زیرا اوراق اختیار فروش تبعی بعد از این تاریخ ارزشی ندارند.

کارمزدهای مربوط به اوراق اختیار فروش تبعی به این ترتیب است:

کارمزد خرید اوراق اختیار فروش تبعی 0.103 درصد

کارمزد اعمال و تسویه فیزیکی ۰.۵۵ درصد (۰.۰۵ کارمزد اعمال و ۰.۵ مالیات)

کارمزد اعمال و تسویه نقدی ۰.۰۵ درصد ( کارمزد اعمال)

اوراق تبعی را با هر قیمتی نخرید !!

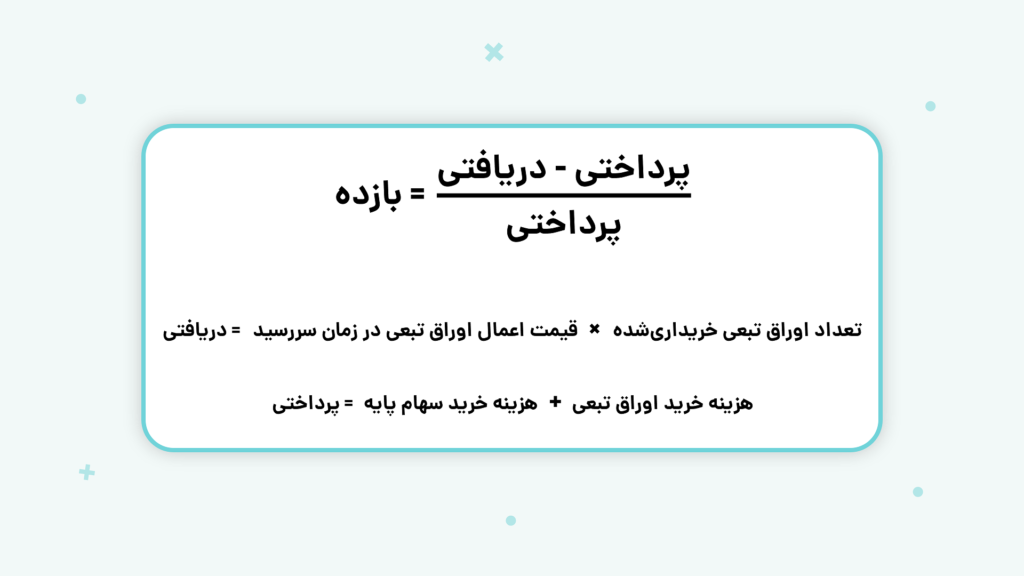

ابتدا بهتر است با نحوه محاسبه بازده آشنا شوید.

به طور مثال اوراق تبعی هصادر ۹۱۲ که اطلاعیه عرضه اوراق آن در بالا موجود است را بررسی می کنیم :

فرض کنید در روز ۲۳ شهریور سال ۱۳۹۹ قصد خرید ۲۰۰۰ سهم از اوراق تبعی هصادر ۹۱۲ را داریم. دقت داشته باشید که ما در این صورت لازم است حداقل به تعداد ۲۰۰۰ سهم از سهام پایه (یعنی سهم بانک صادرت با نماد وبصادر) را در پرتفوی خود داشته باشیم یا در همان روز ۲۳ شهریور به همین تعداد وبصادر خرید کنیم که ما حالت دوم را در نظر میگیریم :

- تعداد اوراق تبعی خریداریشده: ۲۰۰۰

- قیمت اعمال اوراق تبعی در زمان سررسید: ۳۷۵۰ ریال

- قیمت خرید نماد وبصادر: ۳۶۲۰ ریال

- قیمت خرید نماد هصادر ۹۱۲: ۲۷۰ ریال

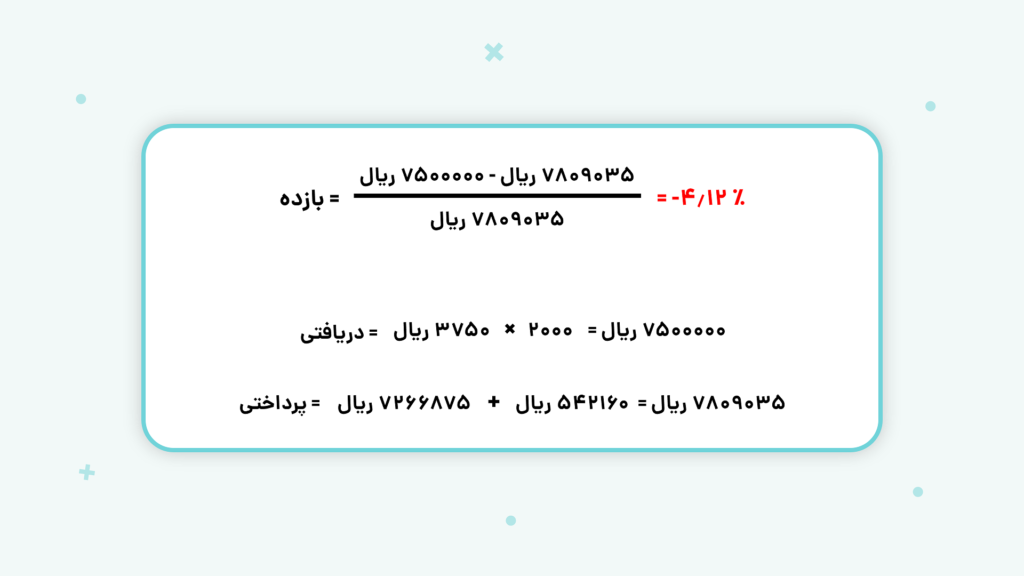

بنابراین با توجه به فرمول فوق میتوان بازدهی حاصل از این معامله را محاسبه کرد:

همانطور که مشاهده کردید در این مثال خرید اوراق تبعی نه تنها با سود همراه نبود، بلکه ضرر ۴.۱۲ درصدی عاید خریدار اوراق میکند!!

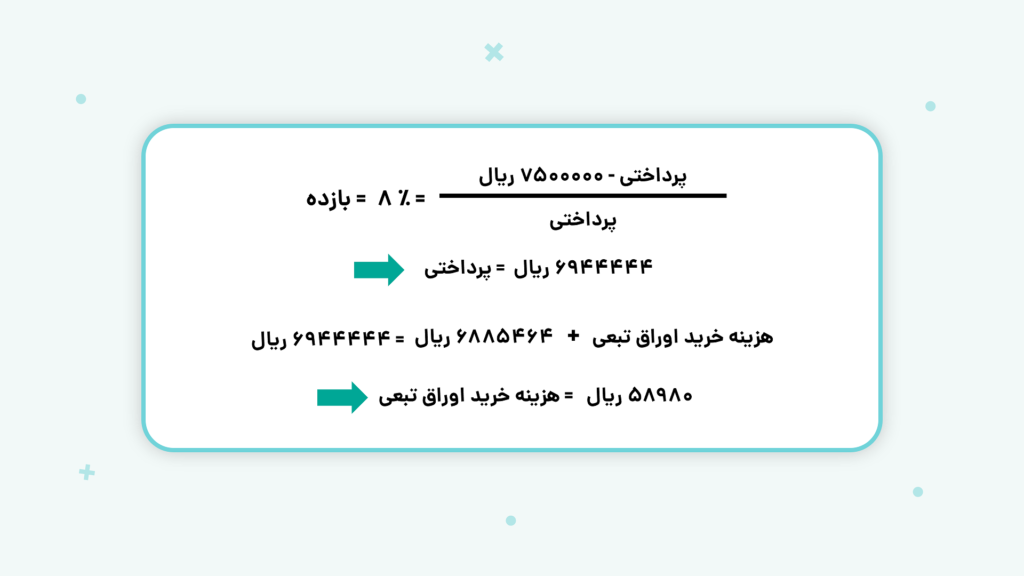

اوراق تبعی را با چه قیمتی بخریم ؟

برای به دست آوردن قیمت خرید اوراق اختیار فروش تبعی میتوان در فرمول بالا بازده مورد انتظار خود را قرار داد تا قیمت مدنظر به دست آید. در این مثال با توجه به سرسید ۶ ماهه هصادر ۹۱۲ اگر نرخ بازده مورد انتظار سالیانه خود را ۱۶ درصد درنظر بگیریم وفرض کنیم که نماد وبصادر را در روز ۲۳ شهریور به قیمت ۳۴۳۰ ریال خرید کرده باشیم، داریم :

پس برای خرید ۲۰۰۰ سهم اوراق اختیار فروش تبعی هصادر ۹۱۲ با فرض بازده مورد انتظار سالیانه ۱۶ درصد با احتساب کارمزد خرید با تقریب بسیار نزدیک، هر سهم اورق تبعی را باید ۲۹ ریال بخریم.

توجه داشته باشید در محاسبات بالا، هزینه خرید سهام پایه (۶۸۸۵۴۶۴ ریال) با در نظر گرفتن کارمزد معامله بدست آمده است.

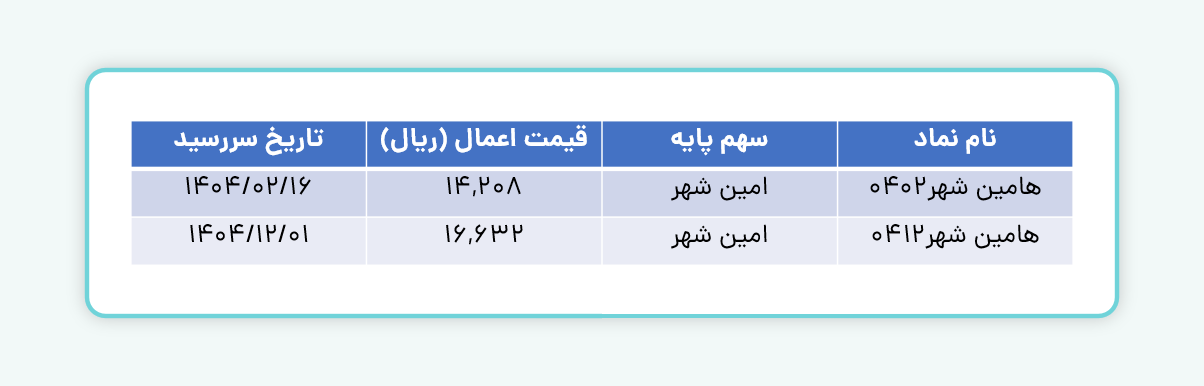

لیست نمادهای اوراق اختیار فروش تبعی موجود در بازار سرمایه در حال حاضر (سال ۱۴۰۳) به شرح زیر است:

قبل از خرید هر یک از نمادهای اوراق اختیار فروش تبعی، طبق قانون حتما باید توافقنامه مربوط به آن نماد را که به شما نمایش داده میشود، بپذیرید. در صورت عدم پذیرش توافقنامه، نمیتوانید سفارش خرید ثبت کنید.

اطلاعیه سازمان بورس در خصوص رویه اعمال اوراق اختیار فروش تبعی

با توجه به پیادهسازی فرآیند سیستمی اعمال اوراق اختیار فروش تبعی از سال جاری (۱۴۰۱)، طبق رویه ابلاغی سازمان بورس و اوراق بهادار، نکات مهم مربوط به زمانبندی و نحوه اعمال اوراق اختیار فروش تبعی به شرح زیر است:

۱- دارایی معتبر مشتریان در اوراق اختیار فروش تبعی از ۴ روز کاری قبل از سررسید به شکل روزانه تنها برای شرکت ارائهدهنده خدمات نرمافزاری معرفی شده توسط کارگزار ناظر مشتری ارسال میشود. کارگزار، نماد و تعداد معتبر اوراق اختیار فروش تبعی مربوط به هر مشتری را از ۳ روز کاری قبل از سررسید، به مشتریان خود نمایش میدهد.

۲- کارگزار ناظر اوراق اختیار فروش تبعی در هر نماد برای هر مشتری، همان کارگزار ناظر مربوط به سهام پایه نماد مذکور خواهد بود و مشتریان صرفاً از طریق کارگزار ناظر اوراق اختیار فروش تبعی خود قادر به ارسال درخواست اعمال اوراق تبعی میباشند.

۳- در صورتی که سهام پایه مشتری دارای کارگزار ناظر نباشد، امکان ثبت درخواست اعمال وجود ندارد و مشتری باید نسبت به تعیین کارگزار ناظر برای سهام پایه خود اقدام نماید. از یک هفته مانده به سررسید اوراق تبعی، مشتری نباید کارگزار ناظر سهام پایهای که قصد اعمال آن را دارد تغییر دهد.

۴- در هر یک از نمادهای اوراق اختیار فروش تبعی منتشرشده توسط بورس، دسترسی مشتریان برای ارسال درخواست اعمال، توسط کارگزار مربوطه از ابتدای یک روز کاری قبل از سررسید تا ساعت 14 روز سررسید، در صفحه معاملات آنلاین هر شخص ایجاد میشود. این دسترسی در قالب صفحهای جداگانه و از طریق کارگزار ناظر اوراق اختیار فروش تبعی برای کلیه مشتریان حقیقی و حقوقی فراهم میشود.

۵- سرمایهگذاران در صورت تصمیم به اعمال اوراق اختیار فروش تبعی خود، از یک روز کاری قبل از سررسید هر نماد تبعی، باید نسبت به ورود و ثبت درخواستهای اعمال از طریق کارگزار ناظر اوراق اختیار فروش تبعی خود اقدام کنند. این درخواستها تا ساعت ۱۴ روز سررسید، قابل ویرایش یا حذف خواهند بود. در صورتی که تمایلی به انجام اعمال اوراق تبعی وجود ندارد، نیازی به اقدامی از سوی سرمایهگذار وجود ندارد و نباید درخواستی توسط ایشان در سامانه کارگزار ثبت شود.

۶- عرضهکننده اوراق تبعی باید در روز سررسید نماد اوراق اختیار فروش تبعی مربوطه، حداکثر تا ساعت ۱۴ اولویت نوع تسویه خود را از طریق کارگزار ناظر اوراق تبعی خود در صفحه مربوطه در سامانه نامک وارد کند. در صورت عدم ورود اولویت نوع تسویه در مهلت مقرر، اولویت نوع تسویه عرضهکننده به شکل پیشفرض برای تمامی اوراق تبعی فروش رفته در نماد مربوطه، از نوع «تسویه نقدی بعد فیزیکی» در نظر گرفته خواهد شد.

۷- مشتری اوراق تبعی میتواند هر دو نوع تسویه ممکن را برای بخشی از دارایی خود در اوراق تبعی انتخاب کند. گزینههای قابل انتخاب برای نوع تسویه «فیزیکی» و «اول نقدی بعد فیزیکی» میباشد. به عنوان مثال اگر فردی ۱۰,۰۰۰ ورقه تبعی در اختیار داشته باشد، میتواند تعداد ۵,۰۰۰ از دارایی خود را به شکل «فیزیکی» و تعداد ۵,۰۰۰ تا را به شکل «اول نقدی بعد فیزیکی» درخواست کند. علاوه بر امکان وارد نمودن تعداد درخواست برای هر دو نوع تسویه، دو گزینه با عنوان «اعمال حداکثری» برای مشتری به شکل زیر در نظر گرفته شده است:

- اعمال حداکثری – فیزیکی

- اعمال حداکثری – اول نقدی بعد فیزیکی

با انتخاب اعمال حداکثری – فیزیکی تمامی اوراق تبعی معتبر شخص به شکل فیزیکی تسویه خواهد شد. با انتخاب اعمال حداکثری – اول نقدی بعد فیزیکی، تمامی اوراق تبعی معتبر شخص در صورت امکان تسویه نقدی به شکل نقدی و در غیر اینصورت به شکل فیزیکی تسویه خواهد شد. سرمایهگذار امکان انتخاب فقط یکی از گزینه بالا را دارد و با انتخاب آن، امکان ورود تعداد درخواست در دو نوع تسویه غیر فعال خواهد شد.

۸- انجام تسویه نقدی در تسویه «اول نقدی بعد فیزیکی» فقط در صورت پایینتر بودن قیمت پایانی سهام پایه در سررسید از قیمت اعمال انجام خواهد شد. در صورتی که قیمت پایانی سهام پایه در سررسید از قیمت اعمال بیشتر باشد، تمامی درخواستهای اعمال دریافتی به شکل فیزیکی انجام خواهد شد. سرمایهگذاران توجه کنند که در صورت بالاتر بودن قیمت پایانی سهام پایه در سررسید از قیمت اعمال، اعمال اوراق با زیان همراه بوده و در صورتی که تمایلی به انجام اعمال ندارند، نباید درخواستی جهت اعمال ثبت کنند.

۹- تسویه نقدی اوراق اختیار فروش تبعی تنها با توافق طرفین امکانپذیر است. بنابراین پس از دریافت تمامی درخواستهای اعمال از دارندگان اوراق اختیار و همچنین دریافت اولویت نوع تسویه عرضهکنندگان، نحوه اعمال برای هر شخص طبق جدول زیر تعیین خواهد شد.

۱۰- تنها اوراق اختیار فروش تبعی سهامدارانی که سهام پایه را تا روز سررسید نگهداری کرده باشند، قابل اعمال خواهد بود. همچنین مازاد اوراق اختیار فروش تبعی (تعداد اوراق اختیار فروش تبعی بیش از تعداد سهام پایه یا بیش از سقفهای اعلامی توسط بورس) قابل اعمال نخواهد بود.

۱۱- اعمال اوراق اختیار فروش تبعی ناشی از اقدامات شرکتی ناشر سهام پایه، مطابق مفاد «دستورالعمل معاملات اوراق اختیار فروش تبعی در بورس اوراق بهادار تهران و فرابورس ایران» انجام خواهد شد. سرمایهگذاران جهت کسب اطلاعات بیشتر در این خصوص به دستورالعمل مذکور منتشر شده در پایگاه قوانین و مقررات بازار سرمایه ایران به نشانی https://cmr.seo.ir مراجعه کنند.

۱۲- دریافت درخواستهای اعمال تنها با رویه فوق امکانپذیر است. در صورت عدم ثبت درخواست اعمال در تاریخ سررسید طی مهلت اعلامشده، اوراق تبعی منقضی شده و قابلیت اعمال ندارد.

سوالات متداول

خیر. این اوراق تنها در یک مرحله در زمان عرضه توسط ناشر مورد معامله قرار میگیرد.

خریدار نمیتواند بیش از تعداد سهام پایهای که در اختیار دارد اوراق اختیار فروش تبعی خریداری نماید.

در صورتی که تعداد اوراق اختیار فروش تبعی تحت مالکیت سهامدار از تعداد سهم پایه تحت مالکیت وی بیشتر خریداری شود،اوراق اختیار فروش تبعی مازاد، باطل می شود.

خیر. عرضه کننده تعهدی در قبال خرید مازاد ندارد و مبلغ پرداختی بابت خرید اوراق تبعی قابل برگشت نمیباشد.

سپاس از آموزش کامل

با سلام.

از همراهی شما صمیمانه سپاسگزاریم.

سلام بنده ندانسته 500سهم اوراق تبعی برکت راخریداری کردم تاریخ سررسیدش اسفندماه می باشد .کی اختیار فروشش را دارم؟

با سلام

امکان فروش اوراق اختیار فروش تبعی بعد از خرید آن وجود ندارد. در واقع این اوراق معاملات ثانویه ندارند و تنها در تاریخ سررسید قابلیت اعمال و تسویه دارند.

جهت کسب اطلاعات بیشتر به مقاله «نحوه اعمال اوراق اختیار فروش تبعی چگونه است؟» مراجعه نمایید.

آیا میشود بعد از گذشت مدتی ازخرید اوراق فروش تبعی،سهم پایه راخرید؟مثلااوراق تبعی رامهرماه خریدو سهم پایه رایکماه بعد یعنی آبان ماه خرید؟

با سلام

در زمان خرید اوراق تبعی، سهام پایه آن میبایست در پرتفوی سپردهگذاری شما موجود باشد و یا خرید سهم پایه و اوراق تبعی آن، همزمان در یک روز و حداکثر به تعداد سهام انجام گردد.

سلام

نوشته خوبی بود

اما یه نکته از قلم افتاده

شما فکر کن امروز سررسید اوراقه چطوری باید اعمال بشه؟

زنگ بزنیم کارگزاری ؟

جایی تو سامانه بنویسیمش؟

چیکارش کنیم؟

با سلام

جهت ثبت درخواست تسویه اوراق تبعی، با مراجعه به سامانهی معاملاتی «آنلاینپلاس» کارگزاری مفید از بخش «منو»، وارد قسمت «معاملات» شده و گزینه «تسویه اوراق تبعی» را انتخاب نمایید. در صفحه باز شده نمادهایی که روز تسویه آنها فرارسیده باشد نمایش داده خواهند شد و در صورتی که اوراق تبعی را به همراه نماد پایه آن، با توجه به الزامات و قوانین موجود دارا باشید، میتوانید درخواست تسویه خود را ثبت نمایید. توجه داشته باشید که پس از ثبت درخواست اعمال اوراق اختیار فروش تبعی، امکان لغو آن وجود ندارد. بنابراین میبایست با دقت و تحلیل کافی این کار را انجام دهید.

جهت کسب اطلاعات بیشتر میتوانید مقاله «نحوه اعمال اوراق اختیار فروش تبعی چگونه است؟» را مطالعه نمایید.

سلام

عالی بود من که همیشه دنبال این مطالب بودم یادبگیریم خیلی خوب توضیح داده ممنون وسپاسگزارم

با سلام

رضایت شما باعث دلگرمی ماست. با تشکر

ممنون خیلی خوب بود

با سلام

از لطف شما کمال تشکر را داریم.

سلام

1) آیا میتوان گفت هرچه قیمت سهام در روز سررسید فاصله بیشتری(چه بیشتر چه کمتر) از قیمت اعمال داشته باشد سود بیشتری برای خریدار اختیار فروش تبعی(سهامدار خرد) به همراه دارد؟

با سلام

به عنوان مثال فرض کنید شما ۱۰۰۰ سهم از نمادی را به قیمت فعلی ۲۰۰۰۰ ریال خریدهاید و قصد بیمه کردن آن را دارید. به این منظور «اختیار فروش تبعی» این سهم را میخرید. طبق این اوراق، سهام شما به قیمت تعیینشده در قرارداد (مثلا ۲۲۰۰۰ ریال) خریداری میشود. حال ۲ اتفاق ممکن است رخ دهد:

۱- قیمت سهم در زمان سررسید کمتر از ۲۲۰۰۰ ریال شود. در اینصورت شما میتوانید سهام خود را با همان قیمت ۲۲۰۰۰ ریال به شرکت بفروشید و برخلاف سایر سهامداران این سهم که متحمل ضرر شدهاند، سود تضمینشده ۱۰ درصدی را کسب کنید.

۲- قیمت سهم در زمان سررسید بیشتر از ۲۲۰۰۰ ریال شود. در اینصورت منطقی نیست که از اختیار فروش خود استفاده کنید؛ زیرا میتوانید همین سهم را در بازار با قیمتی بالاتر به فروش برسانید. در این حالت تنها هزینهای بابت بیمه کردن سهام خود پرداخت کردهاید.

جهت کسب اطلاعات بیشتر میتوانید مقالههای ««نکاتی مهم در خصوص اوراق اختیار فروش تبعی» و «نحوه اعمال اوراق اختیار فروش تبعی چگونه است؟»» را مطالعه نمایید.

سلام در پنل کارگزاری هیچ گزینه یا مکانی برای ثبت درخواست اعمال اوراق تبعی پیدا نکردم .

آیا امکانش هست درخواست اعمال رو از طریق تماس تلفنی ثبت کنیم؟؟

با سلام

جهت ثبت درخواست تسویه اوراق تبعی، با مراجعه به سامانهی معاملاتی «آنلاین پلاس» کارگزاری مفید، از بخش «منو»، وارد قسمت «معاملات» شده و گزینه «تسویه اوراق تبعی» را انتخاب نمایید.

در صفحه باز شده نمادهایی که روز تسویه آنها فرارسیده باشد نمایش داده خواهند شد و در صورتی که اوراق تبعی را به همراه نماد پایه آن، با توجه به الزامات و قوانین موجود دارا باشید، میتوانید درخواست تسویه خود را ثبت نمایید. توجه داشته باشید که پس از ثبت درخواست اعمال اوراق اختیار فروش تبعی، امکان لغو آن وجود ندارد. بنابراین میبایست با دقت و تحلیل کافی این کار را انجام دهید.

سلام و ممنون بابت مطلب مفید

بعد از خرید تعداد معینی اختیار فروش تبعی،دقیقا به اندازه تعداد سهم پایه، از موقع خرید تا مهلت سررسید، امکان فروش خود سهم پایه وجود داره؟ یا سهم به اصطلاح فریز میشه تا سر رسید؟

ممنون

با سلام

در صورتی که قصد بهرهمندی از اوراق اختیار فروش تبعی را دارید، میبایست در زمان خرید و اعمال اوراق تبعی، سهام پایه آن را در پرتفوی سپردهگذاری خود داشته باشید.

پس از خرید این اوراق سهام پایه آن امکان فروش خواهد داشت ولی در صورتی که سهام پایه آن را پیش از تاریخ سررسید اوراق تبعی به فروش برسانید، امکان اعمال اوراق اختیار فروش تبعی مربوطه مهیا نخواهد بود.

سلام

اوراق تبعی هم مثل معاملات آپشن در بعضی کارگزاری ها هست یا در همه کارگزاری ها معامله میشه؟

با سلام

معاملات اوراق اختیار فروش تبعی از طریق تمامی سامانههای آنلاین و همچنین از طریق سامانههای معاملاتی کارگزاری مفید شنبه تا چهارشنبه (به جز ایام تعطیلات رسمی) متناسب با زمان معاملاتی سهام پایه امکانپذیر میباشد.