الگوی سایفر و کاربردهای آن در تحلیل تکنیکال

الگوی سایفر یکی دیگر از الگوهای هارمونیک مشهور است. البته در این دستهبندی نسبت به الگوهای پروانه و گارتلی بسیار کمیابتر است. همانطور که میدانید با یادگیری ابزارهای فیبوناچی در تحلیل تکنیکال، مسیر هموارتری جهت مسلط شدن به الگوهای هارمونیک خواهیم داشت زیرا اعداد فیبوناچی درشکلگیری این نوع الگوها دخیل هستند.

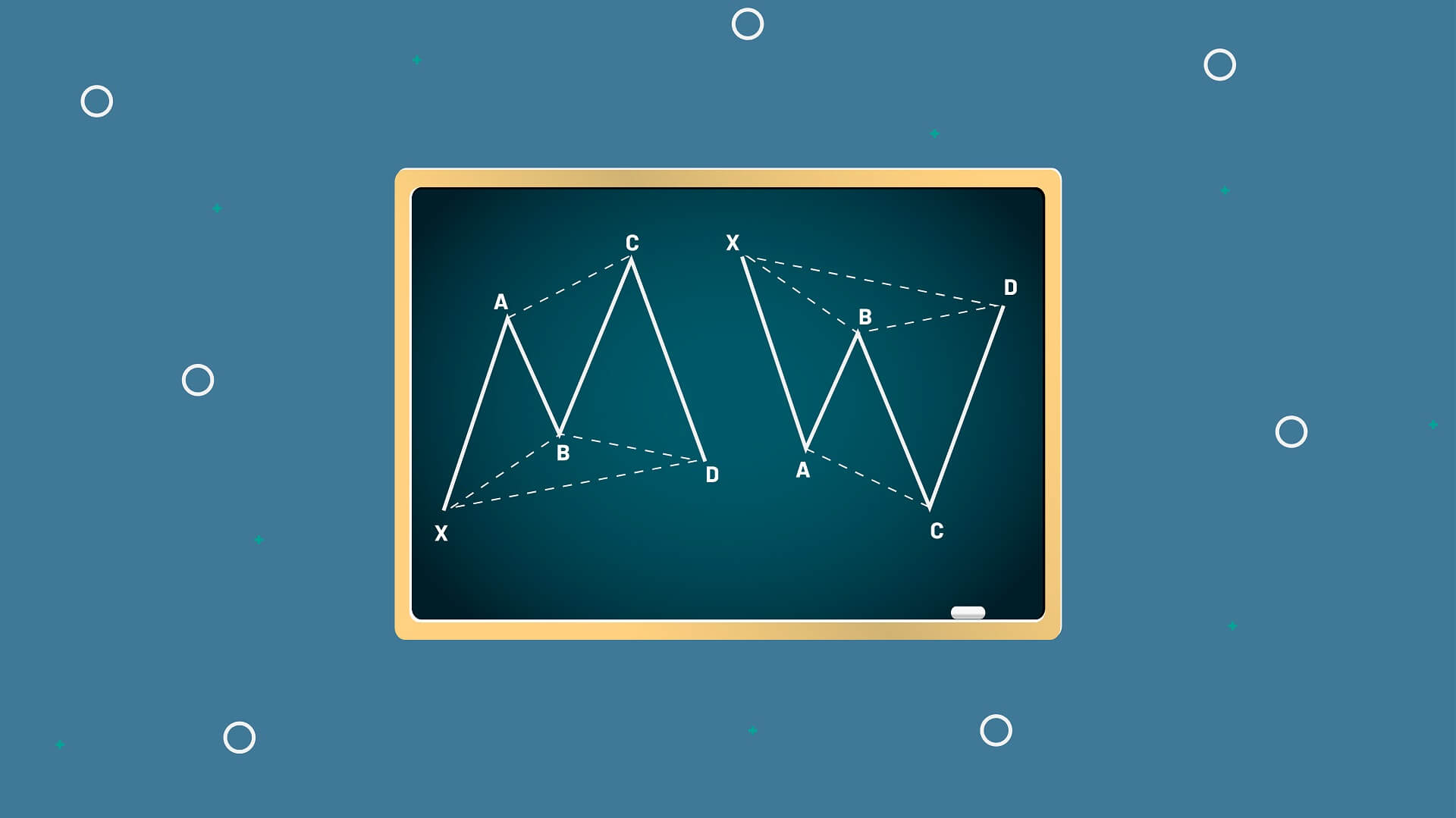

الگو سایفر نیز در دو حالت صعودی و نزولی پدیدار میشود که الگوی صعودی سایفر به شکل M و الگوی نزولی سایفر به شکل W است.

کاربرد اصلی الگوی هارمونیک سایفر شناسایی نقاط بازگشت احتمالی در روندهای نزولی و صعودی است. تحلیلگران میتوانند با استفاده از این الگو نقاط ورود و خروج بهتر را پیدا کنند. باید توجه داشت که نقاط مختلف این الگو میتوانند به عنوان نقاط حمایت و مقاومت نیز کاربرد داشته باشند. زیرا این الگو از نسبتهای فیبوناچی در شناسایی نقاط مهم استفاده میکند. لازم به ذکر است که هیچ یک از الگوهای هارمونیک بدون خطا نیستند و باید در کنار سایر روشهای تحلیلی مورد استفاده قرار گیرند.

الگوی سایفر صعودی

الگوی سایفر صعودی همواره با رشد قیمت از نقطه فرضی X به نقطه A شروع خواهد شد. حرکت بعدی قیمت، یک اصلاح از نقطه A تا نقطه B است که این اصلاح معادل ۰.۳۸۲ تا ۰.۶۱۸ موج XA خواهد بود. بعد از این اصلاح، شاهد رشد قیمت به اندازه خط BC بوده که نقطه C در سطوح اصلاحی ۱.۲۷۲ تا ۱.۴۱۴ موج AB قرار گرفته است. حرکت پایانی این الگو، افت قیمت در امتداد خط CD است که نقطه D در نسبت ۱.۲۷۲ تا ۲ موج BC، جای دارد. همچنین نقطه D در سطح اصلاحی ۰.۷۸۶ موج XC قرار خواهد گرفت. نقطه D ابتدای روند پرقدرت صعودی است و میتوان دراین نقطه با ارسال سفارش خرید وارد معامله شد.

حد سود الگوی سایفر صعودی را میتوان به ترتیب موارد زیر درنظر گرفت:

- تراز ۶۱.۸٪ خط CD

- نقطه A

- نقطه C

- در صورت شکست مقاومت قیمتی C، میتوان انتظار داشت که چارت قیمت تا تراز ۱.۲۷۲ CD و سپس تا تراز ۱.۶۱۸ CD رشد کند.

حد ضرر این الگو را میتوان کمی پایینتر از نقطه D در نظر گرفت.

الگوی سایفر نزولی

الگوی سایفر نزولی مطابق شکل با کاهش قیمت از نقطه X به نقطه A حرکت خود را آغاز میکند. در مرحله بعد قیمت از نقطه A تا نقطه B افزایش مییابد که نقطه B در سطوح اصلاحی ۰.۳۸۲ تا ۰.۶۱۸ موج XA جای خواهد داشت. در حرکت بعد شاهد افت قیمت به اندازه خط BC هستیم که نقطه C در تراز ۱.۲۷۲ تا ۱.۴۱۴ موج AB قرار گرفته است. حرکت پایانی این الگو، رشد قیمت در امتداد خط CD است که نقطه D در نسبت۱.۲۷۲ تا ۲ موج BC، قرار دارد. همچنین نقطه D در سطح اصلاحی ۰.۷۸۶ موج XC جای دارد که این نقطه ابتدای روند پرقدرت نزولی است.

همانطور که میدانید در بازارهای دو طرفه امکان کسب سود حتی از افت قیمت نیز وجود دارد. در نتیجه به محض مشاهده الگوی هارمونیک سایفر نزولی در اینگونه بازارها میتوان در نقطه D با ارسال سفارش فروش وارد معامله شد و در قیمتهای پایینتر با ارسال سفارش خرید از معامله خارج شد و سود خوبی را کسب کرد.

اهداف قیمتی الگوی سایفر نزولی را میتوان به ترتیب موارد زیر درنظر گرفت:

- تراز ۶۱.۸٪ خط CD

- نقطه A

- نقطه C

- در صورت شکست حمایت قیمتی C، میتوان انتظار داشت که چارت قیمت تا تراز ۱.۲۷۲ CD و سپس تا تراز ۱.۶۱۸ CD رشد کند.

حد ضرر این الگو را میتوان کمی بالاتر از نقطه D در نظر گرفت.

نکته مهم

هنگام تشخیص الگوهای هارمونیک در نمودار و محاسبه نقطه D، بهتر است از تغییر روند نمودار اطمینان کامل پیدا کنیم و بعد اقدام به ورود کنیم. در نتیجه بهتر است منتظر واکنش قیمت بعد از لمس نقطه D بود و در کندلهای بعد از این نقطه راجع به ورود یا عدم ورود به سهم تصمیم گرفت. برای اطمینان از تغییر روند بسیاری از اندیکاتورها در تحلیل تکنیکال میتواند کارساز باشد. همچنین فراگیری علم تابلوخوانی و کندلشناسی میتواند تا حد قابل توجهی تشخیص تغییر روند نمودار را آسان کند.

تفاوت میان الگوی سایفر و الگوی کوسه

الگوهای هارمونیک سایفر و کوسه دو مدل تحلیل تکنیکال محبوب هستند که از نظر ظاهری شباهت زیادی به هم دارند. این شباهتها ممکن است موجب اشتباه در تشخیص آنها شود. با این حال، شناخت تفاوتهای کلیدی میان این دو الگو به شما کمک میکند تا آنها را بهدرستی شناسایی کرده و در تحلیلهای خود به کار ببرید.

۱. نامگذاری الگوها: الگوی سایفر با نقاط XABCD شناخته میشود، در حالی که در الگوی کوسه، نقاط به صورت OXABC نمایش داده میشوند. این تفاوت در نامگذاری میتواند اولین علامت تشخیص باشد.

۲. حرکت دوم: در الگوی سایفر، حرکت AB باید بهطور تقریبی در محدوده اصلاحی ۰.۳۸۲ تا ۰.۶۱۸ از حرکت XA قرار گیرد. اما در الگوی کوسه این محدودیت وجود ندارد و حرکت XA نسبت خاصی ندارد.

۳. حرکت سوم: در الگوی سایفر، حرکت CD باید از نسبتهای پروژکشن ۱.۲۷۲ یا ۱.۴۱۴ برگشت کند، در حالی که در الگوی کوسه، این نسبتها معمولاً در بازه ۱.۱۳ تا ۱.۶۱ قرار دارند.

۴. نقطه پایانی: نقطه پایانی در هر دو الگو متفاوت است. در الگوی کوسه، نقطه آخر باید در محدوده اصلاحی ۰.۸۸ تا ۱.۱۳ از حرکت OX باشد، در حالی که در الگوی سایفر، نقطه پایانی در محدوده اصلاحی ۰.۷۸۶ از حرکت XC قرار میگیرد. نکته مهم این است که در الگوی کوسه، نقطه پایانی میتواند از نقطه اول عبور کند، اما در الگوی سایفر این امر امکانپذیر نیست.

الگوی سایفر یکی از الگوهای هارمونیک پیشرفته است که در تحلیل تکنیکال برای شناسایی نقاط بازگشت احتمالی در روندهای صعودی و نزولی کاربرد دارد. این الگو در دو نوع صعودی (M شکل) و نزولی (W شکل) ظاهر میشود و بر اساس نسبتهای فیبوناچی تنظیم میشود. با توجه به پیچیدگی این الگو و لزوم تطابق دقیق نقاط مختلف آن، تحلیلگران باید دقت زیادی در شناسایی و تأیید آن داشته باشند.

سوالات متداول

الگوی سایفر به طور کلی چند حالت دارد؟

الگو سایفر نیز در دو حالت صعودی و نزولی پدیدار میشود. الگوی صعودی سایفر به شکل M و الگوی نزولی سایفر به شکل W است.

الگوی هارمونیک چیست؟

الگوهای هارمونیک با تلفیق اشکال هندسی و اعداد فیبوناچی شکل گرفتهاند. در نتیجه اعداد فیبوناچی به عنوان پایه و اساس این الگوها به شمار میآیند. شناسایی این الگوها در مقایسه با الگوهای کلاسیک، به تمرین بیشتری نیاز دارد. اما با یادگیری این الگوها میتوان به سادگی روند آینده نمودار قیمت را پیشبینی نمود.

آیا الگوی سایفر همیشه دقیق است؟

خیر، هیچ الگوی هارمونیک بهطور کامل بدون خطا نیست و الگوی سایفر نیز از این قاعده مستثنی نیست. گاهی ممکن است این الگو در تشخیص روندها یا نقاط بازگشت دچار اشتباه شود. بنابراین، بهتر است الگوی سایفر همراه با سایر ابزارهای تحلیلی مانند اندیکاتورها، تحلیل تابلو و کندلشناسی استفاده شود تا دقت پیشبینیها افزایش یابد.

بسیار عالی بودتوضیحات

با سلام

از ارائه بازخورد شما صمیمانه سپاسگزاریم.