چهار الگوی پرکاربرد در تحلیل تکنیکال

آنچه در این مطلب میخوانید:

یکی از روشهای تحلیل بازارهای مالی، تحلیل تکنیکال است که بر اساس رفتار قیمت داراییها در گذشته، پیشبینیهایی برای آینده ارائه میدهد. این روش بر این فرض پابرجا است که قیمت هر دارایی تحت تأثیر احساسات و رفتارهای انسانی قرار دارد که به صورت دورهای و قابلپیشبینی تکرار میشوند. بنابراین، با شناسایی و تفسیر این الگوها، میتوان از فرصتهای خرید و فروش بهره برد.

الگوهای ستاره صبحگاهی، ستاره عصرگاهی و الگوی صعودی و نزولی بچه سر راهی، از جمله الگوهای شمعی ژاپنی، و چهار الگوی پرکاربرد و پرمخاطب در آموزش تحلیل تکنیکال هستند. این الگوها در ساختار کندل استیک (Candle Stick) شبیه به یکدیگرند.

ساختار شکلگیری این چهار الگوی پرکاربرد در روندهای صعودی و نزولی و رفتار معاملهگران در هنگام تشکیل این الگوها مشابه یکدیگر است. در مقایسه با الگوهای ستاره صبحگاهی و ستاره عصرگاهی، الگوی بچه سر راهی به ندرت شکل میگیرد و در نمودار تکنیکال کمتر دیده میشود. در ادامه با توضیح کامل این الگوها به ساختار، تفاوت و نحوه معامله با این کندلها میپردازیم.

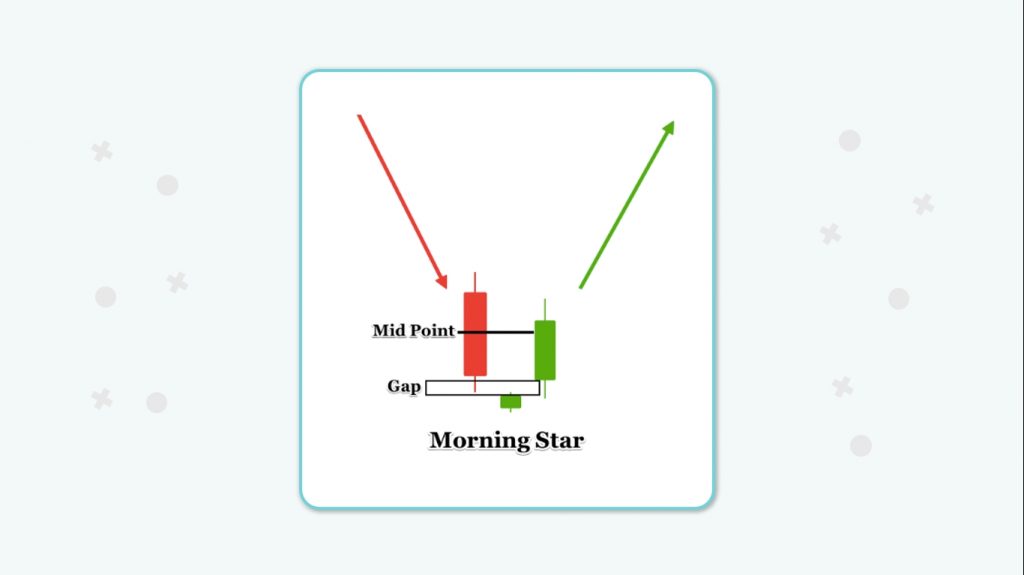

ساختار الگوی ستاره صبحگاهی (Morning Star)

الگوی ستاره صبحگاهی، به عنوان یک الگوی پرکاربرد، یک الگوی بازگشتی است که در کف روند صعودی تشکیل میشود و نشانهای از برگشت روند قبلی قیمت است. این الگو از تشکیل سه شمع متوالی ساخته شده که موجب برگشت روند میشود.

شمع اول، یک کندل نزولی قدرتمند در ادامه روند نزولی قبل خود است. در این کندل، مطابق روند نزولی فعلی، قدرت عرضه بر بازار حاکم است.

پس از آن یک شمع بدنه کوچک با شکاف از بدنه شمع قبلی تشکیل میشود. گپ قیمتی بین کندل اول و دوم، همچنان از قدرت فروشندگان بر بازار خبر میدهد. رنگ بدنه شمع دوم اهمیتی ندارد، میتواند قرمز یا سبز باشد. در این کندل یا خریداران وارد بازار میشوند یا از قدرت فروشندگان کم میشود. تشکیل شمع با بدنه کوچک به این معنی است که فروشندگان قدرت هل دادن قیمت به سمت پایین را از دست دادهاند. در اینجا پس از دوئل قیمت بین خریدار و فروشنده، تعادل نسبی در بازار حاکم میشود.

شمع سوم پس از یک دوجی و در جهت روند جدید به وجود میآید. یک شمع بلند سبز رنگ یا روشن، که دست کم به اندازه نصف کندل اول را بازمیگردد. این کندل خبر از قدرت یافتن فشار خرید میدهد. شکاف بین کندل دوم و سوم کمتر رخ میدهد، هر چند عدم شکاف بین شمع دو و سه الگو را بیاعتبار نمیکند. افزایش حجم در کندل سوم، بر قدرت الگو اضافه میکند.

شکاف بین کندل دوم و سوم ضرورتی ندارد. کندل سوم ممکن است تمام کندل اول را بازنگردد.

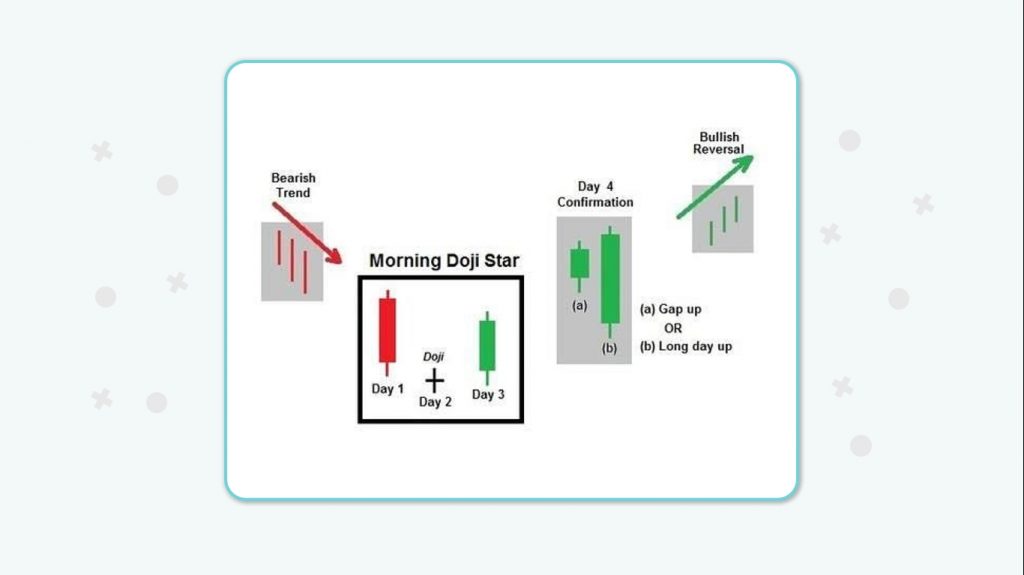

الگوی دوجی ستاره صبحگاهی (Morning Doji Star)

اگر قمیت باز و بسته شدن شمع دوم بسیار به یکدیگر نزدیک باشند، طوری که تشکیل یک دوجی بدهد، الگوی ما به دوجی ستاره صبحگاهی (Morning Doji Star) تبدیل میشود، الگوی ستاره صبحگاهی یک الگوی پرکاربرد در تحلیل تکنیکال در نظر گرفته میشود.

روز چهارم هر یک از دو حالت بالا ممکن است اتفاق بیفتد.

احتمال وقوع الگوی ستاره صبحگاهی

عملکرد الگوی ستاره صبحگاهی عالی است. احتمال ۷۸ درصد بازگشت روند در بازار صعودی، نشان از عملکرد بالای الگو دارد.

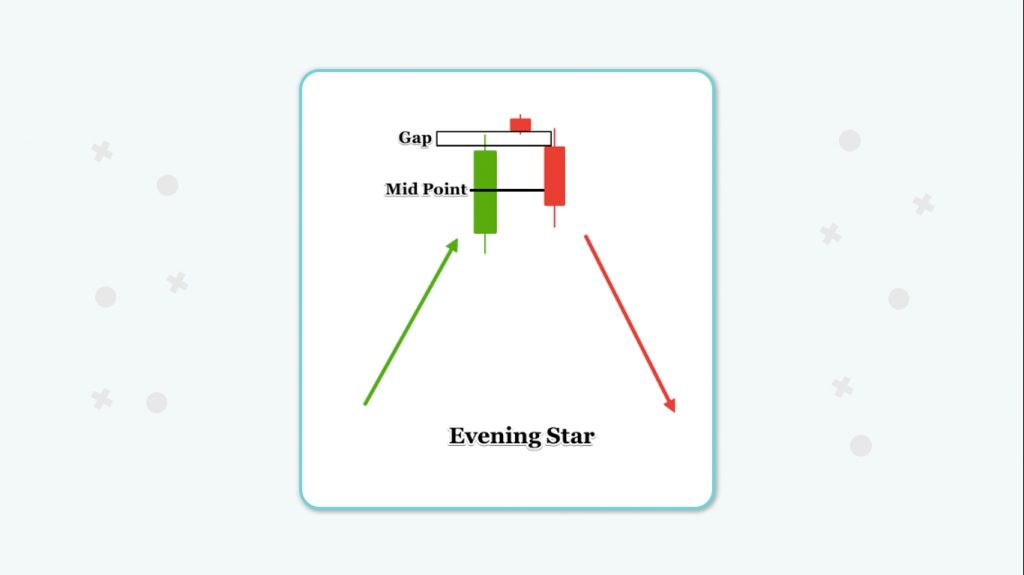

ساختار الگوی ستاره عصرگاهی (Evening Star)

الگوی ستاره عصرگاهی، به عنوان یک الگوی پرکاربرد، برای تشخیص بازگشت روند در تحلیل تکنیکال استفاده میشود. ستاره عصرگاهی، مانند ستاره صبحگاهی، با سه کندل تشکیل میشود. یک کندل بلند سفید یا سبز رنگ، یک شمع کوچک که رنگ بدنه آن اهمیتی ندارد و یک کندل مشکی یا قرمز رنگ. این الگو نشان میدهد روند صعودی رو به پایان است.

یک شمع بلند نشاندهنده تغییر بزرگ در قیمت است. در حالی که یک شمع کوچک، تغییرات کم قیمت را نشان میدهد. به بیان دیگر، بسته به جهت روند قیمت، کندل با بدنه بزرگ نشان از فشار شدید خریدار و فروشنده میدهد. کندل با بدنه کوچک در همان زمان، نشان دهنده حرکت اندک قیمت است.

الگوی ستاره عصرگاهی زمانی که بازار در حال صعود است، رخ میدهد. این الگو در سه روز رخ میدهد. تقاضای خرید، قیمت را به شکل یک کندل سفید بلند، به سمت بالا سوق میدهد. روز بعد قیمت به سمت بالا شکاف ایجاد میکند و نشان از اشتیاق خریداران سهام دارد. عمر این شکاف قیمتی بیش از حد کوتاه است، زیرا بدنه کندل در نتیجه جدال خریدار و فروشنده بسیار کوچک است. روز بعد از آن، قیمت با یک شکاف به سمت پایین، تشکیل یک کندل نزولی را میدهد؛ زیرا فروشندگان بازار را در کنترل خود در آوردهاند.

ساختار الگوی ستاره عصرگاهی. حداقل نفوذ کندل سوم تا نیمه کندل اول باید باشد.

الگوی ستاره عصرگاهی یک مشخصه قابل اعتماد است، برای اینکه بدانیم روند صعودی در حال شروع میباشد؛ هر چند، در میان نوسانات قیمت سهام به سختی قابل شناسایی است. برای تشخیص قابل اعتماد بودن این الگو، معمولا از اسیلاتورها در هنگام تشکیل الگو به منظور تایید استفاده میکنند.

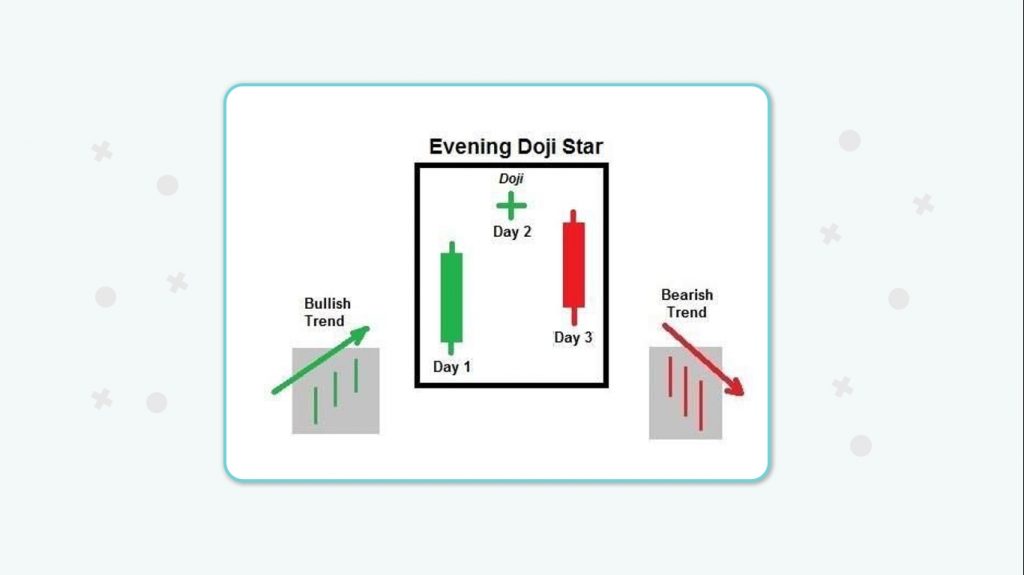

الگوی دوجی ستاره عصرگاهی (Evening Doji Star)

اگر قیمت باز و بسته شدن در کندل دوم الگوی ستاره عصرگاهی بسیار به یکدیگر نزدیک باشند یا بر هم منطبق شوند، طوریکه شمع وسط تشکیل دوجی بدهد، الگوی شکل گرفته دوجی ستاره عصرگاهی (Morning Doji Star) نام دارد. الگوی ستاره عصرگاهی نیز یک الگوی پرکاربرد در تحلیل تکنیکال در نظر گرفته میشود.

ساختار الگوی دوجی ستاره عصرگاهی

احتمال وقوع الگو پرکاربرد ستاره عصرگاهی

وقوع الگوی عصرگاهی در روند صعودی است. احتمال برگشت روند در زمان تشکیل این الگو، چه در بازار صعودی باشیم و چه در بازار نزولی، ۷۲ درصد است.

الگوی صعودی بچه سر راهی (Bullish Abandoned Baby)

الگوی صعودی بچه سرراهی به عنوان یک الگوی پرکاربرد، نوعی از الگوی نادر برگشتی است که خیلی خوب عمل میکند. این الگو که در تاریخ نمودار قیمت، به ندرت اتفاق میافتد، از سه میله یا کندل تشکیل میشود. کندل اول یک شمع با بدنه نزولی است و با یک کندل دوجی، ادامه مییابد که با شکاف از قیمت پایانی کندل اول به وجود آمده است.

کندل سوم بالاتر از دوجی همراه یک حرکت تهاجمی رو به بالا باز میشود. این پرتاب رو به بالای قیمت نشان از خستگی زیاد فروش دارد.

با ظهور این الگو، معاملهگران منتظر برگشت قیمت به سمت بالا میشوند. الگو بچه سر راهی صعودی که به ندرت دیده میشود، شرایط خاصی برای تشکیل آن وجود دارد.

۱- یک شمع بزرگ نزولی که جهت روند قبل را نشان میدهد.

۲- یک کندل دوجی که تقریبا قیمت باز و بسته شدن آن مساوی است و با یک شکاف قیمتی از قیمت بسته شدن کندل قبلی، باز میشود.

۳- یک کندل سفید بزرگ که بالاتر از کندل دوم باز میشود.

گاهی دوجی با کندل اول فاصله ندارد و قیمت باز شدن دوجی با قیمت پایانی کندل اول برابر است.

گاهی پیش از حرکت صعودی بازار در الگوی صعودی بچه سر راهی، دو یا چند دوجی تشکیل میشود. این موضوع زمانی در الگو قابل قبول است که همچنان قیمت در حال نزول باشد و پس از آن شروع به افزایش کند.

ساختار الگوی صعودی بچه سر راهی

آنچه در پشت این الگو اتفاق افتاده با جشنی که فروشندگان با نزول قیمت میگیرند، آغاز میشود. جو این مهمانی در کندل قرمز یا مشکی در ابتدای الگو ظاهر میشود. روز بعد قیمت با یک شکاف رو به پایین آغاز میشود و تمام روز را در همان پایین میماند و در نهایت در همان قیمت نیز بسته میشود.

نحوه معامله با الگوی پرکاربرد صعودی بچه سر راهی

ورود پس از شکست سومین کندل به سمت بالا؛ در اینجا تصور بر این است که قیمت به سمت بالا ادامه خواهد یافت. اگر قیمت صعود کند، این محدوده یک فرصت خرید خوب است.

بهمنظور جلوگیری از ضرر بیشتر، در صورت نقض الگو حد ضرر را در زیر سایه پایینی الگو یعنی کندل دوجی، قرار میدهیم.

این الگو هدف قیمت را نشان نمیدهد و برای تعیین هدف باید از روشهای دیگر تکنیکال کمک گرفت. از جمله این ابزار ترازهای فیبوناچی یا اندیکاتورها است.

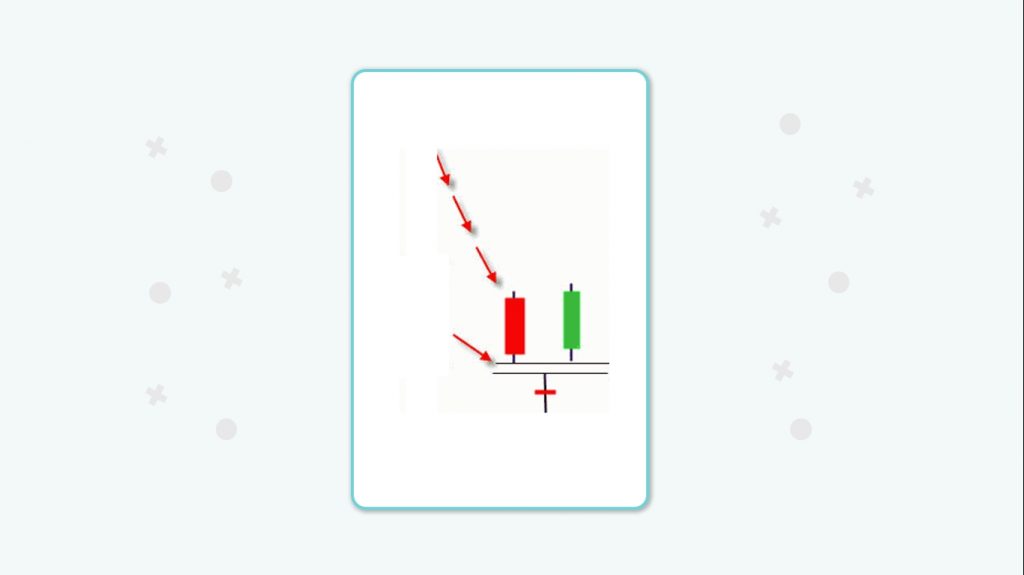

الگوی نزولی بچه سر راهی (Bearish Abandoned Baby) یک الگوی پرکاربرد

الگوی نزولی بچه سر راهی، از الگوهای شمعی ویژهای است که از سه کندل تشکیل شده است. یک کندل صعودی، یک کندل نگهدارندهی قیمت و یک کندل نزولی. تکنیکالیستها تصور میکنند که این الگو حداقل یک برگشت کوتاه مدت از روند صعودی فعلی است.

وقوع این الگو به حدی در نمودارهای تکنیکال نادر و کمیاب است که اگر شما مسیر یک سهم را هر روز دنبال کنید، ممکن است به طور میانگین در ۷۸ سال تنها یک مرتبه این الگو را ببینید. البته با این فرض که شما این سن را تجربه کنید! اما باز هم این الگو به عنوان یک الگوی پرکاربرد در تحلیل تکنیکال در نظر گرفته میشود.

الگوی نزولی بچه سرراهی زمانی تشکیل میشود که یک دوجی با شکافقیمتی از کندل قبل و بعد خود شکل گرفته باشد. کندل قبلی سفید یا سبز رنگ است با تنه بلند و سایههای کوتاه، کندل بعد دوجی قرمز یا تیره رنگ با تنه بلند و سایههای کوتاه است. در این الگو، کندل دوجی هشدار بازگشت روند میباشد.

ساختار الگوی نزولی بچه سر راهی

کندل اول الگو که سبز رنگ است، زمانی تشکیل میشود که قیمت بسته شدن سهم بالاتر از قیمت باز شدن سهم باشد. در کندل سبز رنگ قیمت باز شدن نزدیک به کمترین قیمت و قیمت بسته شدن نزدیک به بالاترین قیمت هستند.

کندل قرمز رنگ زمانی تشکیل میشود که قیمت باز شدن سهم بالاتر از قیمت بسته شدن سهم باشد. در کندل سوم الگو، قیمت باز شدن کندل نزدیک به بالاترین قیمت است. قیمت بسته شدن سهم نیز نزدیک به کمترین قیمت سهم در روز سوم الگو است.

کندل دوجی زمانی تشکیل میشود که قیمت باز و بسته شدن سهم یکی باشد. این شکل به صورت یک علامت به علاوه نمایان میشود. البته اگر قیمت در روز تشکیل دوجی نوسان نداشته باشد، به صورت یک خط تیره خود را نشان میدهد.

بیشتر بخوانید: ۵ استراتژی سودآور مبنی بر اندیکاتور MACD

سوالات متداول

الگوی ستاره صبحگاهی، یک الگوی بازگشتی است که در کف روند صعودی تشکیل میشود و نشانهای از برگشت روند قبلی قیمت است. این الگو از تشکیل سه شمع متوالی ساخته شده که موجب برگشت روند میشود.

اگر قیمت باز و بسته شدن در کندل دوم الگوی ستاره عصرگاهی بسیار به یکدیگر نزدیک باشند یا بر هم منطبق شوند، طوریکه شمع وسط تشکیل دوجی بدهد، الگوی شکل گرفته دوجی ستاره عصرگاهی (Morning Doji Star) نام دارد.

وقوع الگوی عصرگاهی در روند صعودی است. احتمال برگشت روند در زمان تشکیل این الگو، چه در بازار صعودی باشیم و چه در بازار نزولی، ۷۲ درصد است.

سلام

برای مرور خوب بود.

ممنون

با سلام

از ارائه بازخورد شما سپاسگزاریم.