بازده سرمایه با استفاده از مدل دوپونت (Dupont)

مدل دوپونت چارچوبی برای تحلیل بنیادی است که توسط شرکت DuPont توسعه یافته و در واقع تکنیکی مفید برای تحلیل بخشهای مختلف بازده حقوق صاحبان سهام (ROE) است. تجزیه و تحلیل بازده حقوق صاحبان سهام این امکان را به سرمایهگذاران میدهد تا با هدف شناسایی بهتر نقاط قوت و ضعف بنگاه تجاری، بهطور جداگانه روی معیارهای اصلی عملکرد مالی شرکت تمرکز کنند.

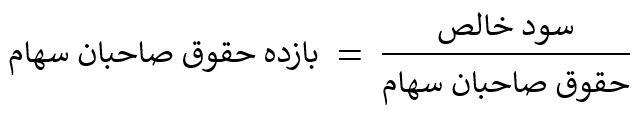

بازده حقوق صاحبان سهام

بازده حقوق صاحبان سهام یکی از معیارهای ارزیابی عملکرد مدیریت شرکت در ایجاد سود خالص برای سهامداران شرکت است که از تقسیم سود خالص بر حقوق صاحبان سهام به دست میآید.

به عنوان مثال اگر حقوق صاحبان سهام یک شرکت ۱۰۰ میلیون تومان باشد و طی یک سال مالی سود خالصی که به دست آمده، ۲۰ میلیون تومان باشد، بازده حقوق صاحبان سهام معادل ۲۰ درصد خواهد بود.

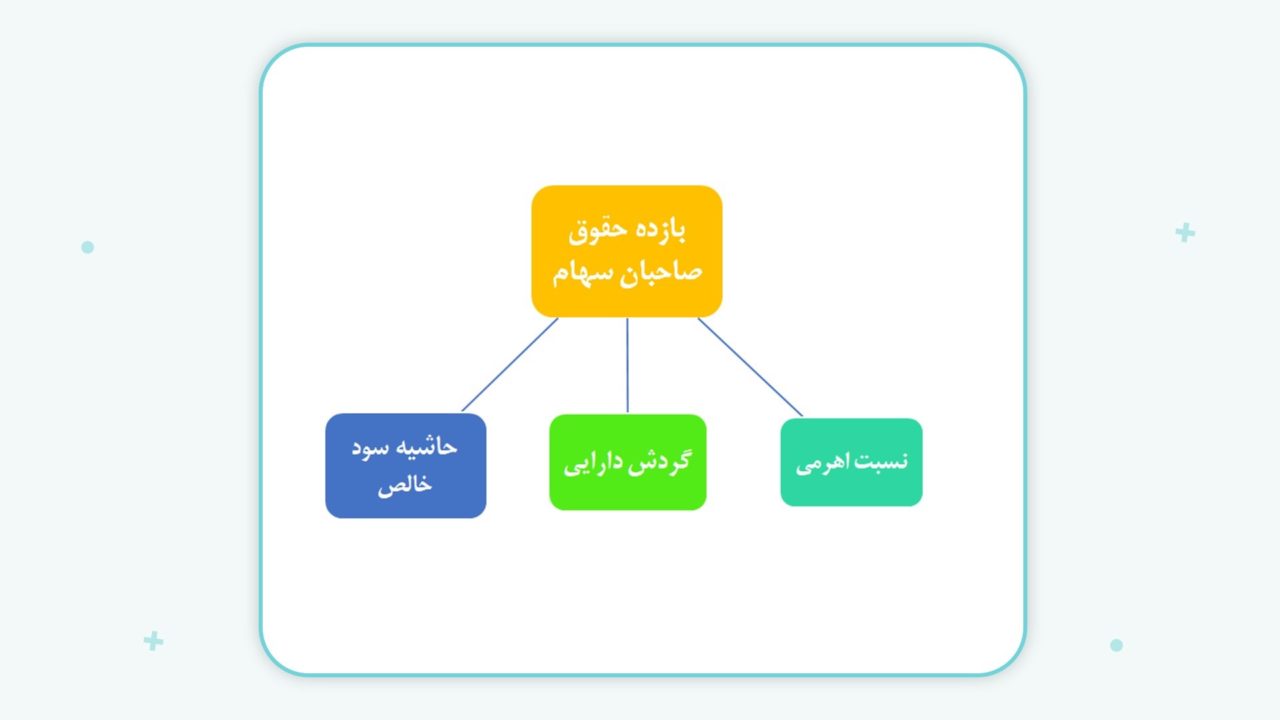

تحلیل بازده حقوق صاحبان سهام با استفاده از مدل دوپونت

حال اگر بخواهیم بازده حقوق صاحبان سهام یک شرکت را با استفاده از معیارهای جزئیتر مورد بررسی قرار دهیم، میتوانیم از مدل دوپونت استفاده کنیم. طبق مدل دوپونت سه معیار مهمی که منجر به بازگشت سرمایه سهامداران میشود، عبارتاند از: بهرهوری عملیاتی، بهرهوری در استفاده از داراییها و اهرم مالی. در ادامه هر یک از این موارد مورد بررسی قرار میگیرند.

** بهرهوری عملیاتی: با حاشیه سود خالص نشان داده میشود و بیانگر سود کسب شده شرکت به ازای هر ریال درآمد پس از پرداخت مالیات است.

حاشیه سود خالص برابراست با سود خالص تقسیم بر درآمد خالص

** بهرهوری در استفاده از داراییها: با نسبت گردش مالی دارایی اندازهگیری میشود و میزان استفاده از مؤثر از داراییها برای ایجاد درآمد را اندازهگیری میکند

نسبت گردش دارایی برابراستبا درآمد خالص تقسیمبر دارایی

** اهرم مالی: برابر است با مجموع داراییها تقسیم بر حقوق صاحبان سهام. در واقع یک تحلیل غیرمستقیم از میزان بدهی شرکت برای تامین مالی دارایی است.

نسبت اهرمی برابراستبا دارایی تقسیمبر حقوق صاحبان سهام

قابل ذکر است که برای محاسبه نسبتهای بالا از ترازنامه و صورت سود و زیان استفاده میشود.

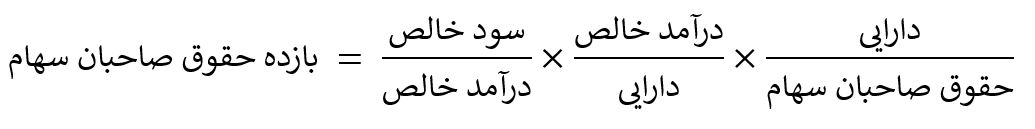

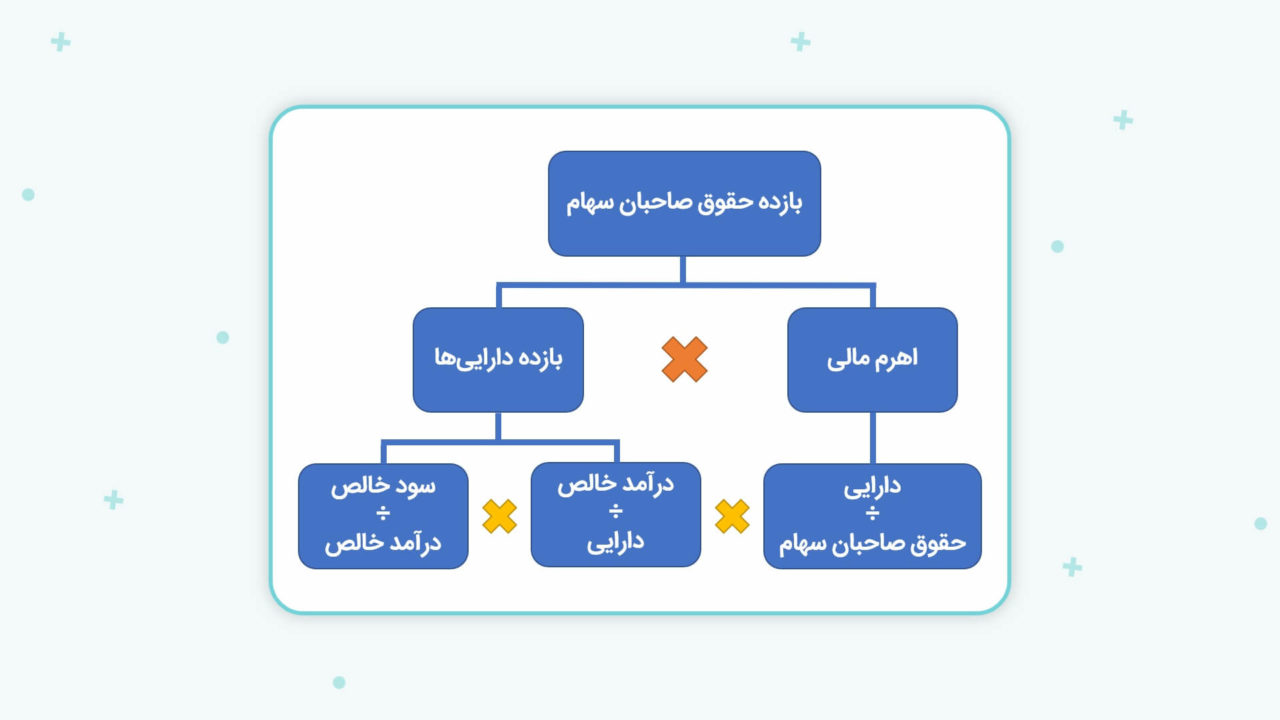

براساس مدل دوپونت برای محاسبه بازده حقوق صاحبان سهام، سه نسبت ذکر شده به شکل زیر در هم ضرب میشوند:

نسبت اهرمی × گردش دارایی × حاشیه سود خالص = بازده حقوق صاحبان سهام

یا

در فرمول بالا حاصلضرب حاشیه سود خالص در گردش دارایی برابر است با بازده داراییها؛ بنابراین بازده حقوق صاحبان سهام را میتوان از این فرمول نیز محاسبه کرد:

نسبت اهرمی × بازده دارایی = بازده حقوق صاحبان سهام

مزایا و معایب مدل دوپونت

محاسبه ROE بهتنهایی، نشان میدهد که یک شرکت، سرمایه سهامداران را چگونه مورد استفاده قرار میدهد. درحالیکه با تجزیه و تحلیل مدل دوپونت سرمایهگذاران و تحلیلگران میتوانند آنچه را که باعث تغییر در ROE میشود، کشف کنند. در واقع مدل دوپونت میتواند به تحلیل سودآوری و استفاده از دارایی یا بدهی که منجر به ایجاد بازده برای سهامداران میشود کمک کند.

مشکل اصلی تجزیه و تحلیل دوپونت استفاده از دادههای حسابداری اعلام شده در صورتهای مالی است که امکان دستکاری این اطلاعات وجود دارد؛ بنابراین برای به دست آوردن نتایج صحیح باید از دادههای دقیق حسابداری استفاده کرد.

سوالات متداول

مدل دوپونت چارچوبی برای تحلیل بنیادی است که توسط شرکت DuPont توسعه یافته است. در واقع این مدل تکنیکی مفید برای تحلیل بخشهای مختلف بازده حقوق صاحبان سهام (ROE) است.

بازده حقوق صاحبان سهام یکی از معیارهای ارزیابی عملکرد مدیریت شرکت در ایجاد سود خالص برای سهامداران شرکت است. این معیار از رابطه تقسیم سود خالص بر حقوق صاحبان سهام به دست میآید.

بیانگر سود کسب شده شرکت به ازای هر ریال درآمد پس از پرداخت مالیات است. این معیار همچنین با حاشیه سود خالص نیز نشان داده میشود.

برابر است با مجموع داراییها تقسیم بر حقوق صاحبان سهام. در واقع یک تحلیل غیرمستقیم از میزان بدهی شرکت برای تامین مالی دارایی است.

Thanks

با سلام.

از همراهی شما سپاسگزاریم.

با سلام و سپاس

مطالب مفیدی ارائه فرموده آید.

باسلام، از ثبت نظر شما سپاسگزاریم.