صندوق سرمایه گذاری، ابزاری برای کسانی که فرصت تحلیل ندارند

صندوق سرمایه گذاری مبالغ خرد را از سرمایهگذاران مختلف جمع آوری کرده و این سرمایه جمع شده را به صورت تخصصی در حوزههای مختلف تحت نظارت سازمان بورس و اوراق بهادار سرمایه گذاری میکند. صندوق های سرمایه گذاری توسط تیمی از تحلیلگران و معاملهگران حرفهای مدیریت شده تا ریسک و بازده به نحو مطلوبی کنترل شود.

معمولا افرادی که با صندوق سرمایه گذاری آشنا نیستند، سرمایه گذاری در بورس را ماهها صرف زمان برای آموزش بورس و ساعتها خیره شدن به مانیتور و تحلیل و بررسی سهام شرکتهای مختلف و در نهایت تصمیمگیری در خصوص خرید یا فروش آنها میدانند.

اما به کارگیری روشهای مختلف تحلیل بازار مانند تحلیل بنیادی و تحلیل تکنیکال، تنها راه سرمایه گذاری در بورس نیست. صندوق سرمایه گذاری، از روشهایی است که امکان سرمایه گذاری در بورس را بدون صرف زمان و دانش فراهم میکند.

یک سرمایه گذاری خوب چه ویژگیهایی دارد؟ بهترین سرمایه گذاری کدام است؟

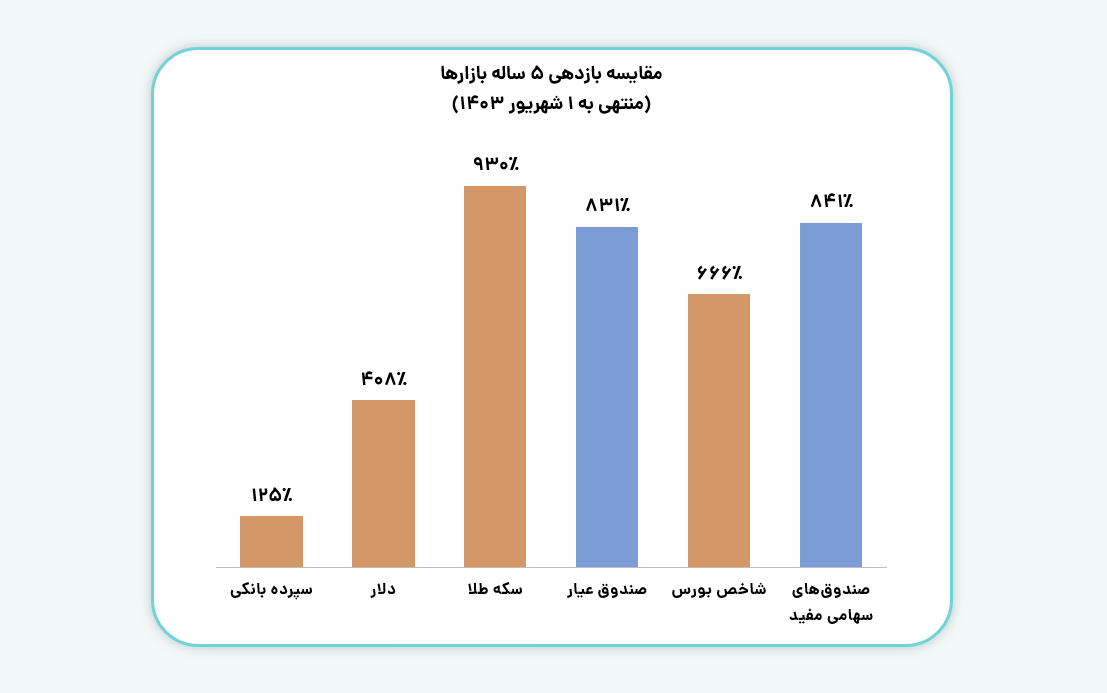

یک سرمایه گذاری خوب در بین انواع سرمایه گذاری، در ابتدا باید بازدهی بیشتری نسبت به تورم داشته باشد. در غیر این صورت نمیتواند در حفظ ارزش پول و قدرت خرید، موثر باشد. علاوه بر این، میزان ریسک، نقدشوندگی، سهولت سرمایه گذاری، حداقل سرمایه مورد نیاز و … از جمله پارامترهای تاثیرگذار در انتخاب گزینه مناسب سرمایه گذاری هستند.

با توجه به تصویر زیر میتوانید گزینههای مختلف مانند مسکن، خودرو، طلا و بورس را در طی چند سال گذشته مقایسه کنید. طبق آمارهای موجود، در بازه ۵ساله منتهی به ۱ شهریور ۱۴۰۳ بازدهی بازارها به شرح زیر است.

آیا تضمینی برای موفقیت در سرمایه گذاری در بورس و سایر بازارها وجود دارد؟

سرمایه گذاری در بورس نیز، بر اساس پیشبینی آینده و برآورد ریسکهای مرتبط با آن انجام میشود. اما هیچ قطعیتی نسبت به آینده وجود ندارد و هیچ کس نمیتواند آینده را دقیقا پیشبینی کند. در همین راستا تضمین سرمایه گذاری در بورس نیز امکانپذیر نیست. البته با انتخاب مسیر درست سرمایه گذاری، کسب موفقیتهای چشمگیر در سرمایه گذاری نیز دور از انتظار نیست.

لازمه بهرهمندی از فرصتهای موجود در بازار سرمایه، اختصاص زمان کافی و با کیفیت برای آشنایی با مبانی و اصول سرمایهگذاری است. با آموزش مستمر و تدوین یک برنامه سرمایهگذاری جامع، میتوان به نتایج مطلوبی دست پیدا کرد. همچنین در صورتی که امکان اختصاص زمان کافی برای فعالیت در بازار سرمایه وجود نداشت، همچنان میتوان به کمک روشهای دیگری همچون دریافت مشاوره از متخصصان این حوزه یا استفاده از خدمات مدیریت دارایی، از فرصتهای احتمالی کسب بازدهی بهره برد.

چه روشهایی برای سرمایه گذاری در بورس وجود دارد؟

در یک تقسیمبندی کلی، انواع سرمایه گذاری در بورس در دو دسته سرمایه گذاری مستقیم و غیر مستقیم قرار میگیرند. سرمایه گذاری مستقیم بدین معناست که شخص سرمایه گذار با استفاده از روشهای مختلف تحلیلی مانند تحلیل تکنیکال، تحلیل بنیادی و تابلوخوانی، سهام مناسب را شناسایی کرده و اقدام به خرید و فروش آن میکند. سرمایه گذاری غیر مستقیم نیز به معنای سرمایه گذاری در صندوق های سرمایه گذاری یا انعقاد قرارداد سبدگردانی اختصاصی است.

سرمایه گذاری در صندوق ها چه مزایایی دارد؟

از جمله مزیتهای سرمایه گذاری در صندوق سرمایه گذاری میتوان به موارد زیر اشاره کرد:

مدیریت حرفهای داراییها:

به لطف حضور تحلیلگران و معاملهگران حرفهای بازار سرمایه در تیم مدیریت سرمایه گذاری هر یک از صندوقهای سرمایه گذاری، ریسک و بازده به نحو مطلوبی کنترل شده و مدیریت دارایی به گونهای حرفهای انجام میشود.

به این ترتیب، سرمایهگذاران میتوانند با اطمینان خاطر بیشتری به سرمایهگذاری در این صندوقها اقدام کنند.

صرفه جویی در زمان:

بررسی و تحلیل بازار و یافتن سهام مناسب جهت سرمایه گذاری بسیار زمانبر است. سرمایهگذاری در صندوقها، امکان سرمایهگذاری آسان و بدون نیاز به صرف زمان زیاد را برای افراد فراهم میکند. این موضوع به ویژه برای افرادی که زمان و تخصص کافی برای سرمایهگذاری مستقیم در بازار سرمایه را ندارند، بسیار مفید است.

نقد شوندگی مناسب:

بر خلاف سهام و سایر اوراق بهادار که ممکن است در بازهای از زمان، برای فروش آنها صفهای سنگینی ایجاد شود و سهامداران نتوانند سرمایه خود را نقد کنند، صندوق های سرمایه گذاری نقدشوندگی بالایی دارند. سرمایه گذاران هر صندوق به راحتی میتوانند سرمایه خود را از صندوق خارج کرده و به وجه نقد تبدیل کنند.

صرفه جویی در مقیاس:

کلیه هزینههای مربوط به گردآوری و تحلیل اطلاعات مورد نیاز و همچنین دریافت سود سهام و اوراق کوپنی تحت مالکیت صندوق بین همه سرمایه گذاران صندوق تقسیم میشود. بر همین اساس، سرانه هزینه مربوط به هر سرمایه گذار کاهش پیدا میکند.

متنوع سازی:

صندوق ها همواره تعداد زیادی از انواع مختلف اوراق بهادار را تحت مالکیت خود دارند و سبد داراییهای آنها بسیار متنوع است. این موضوع باعث میشود که ریسک سرمایه گذاری به نحو مطلوبی مدیریت شود.

سهولت سرمایه گذاری:

سرمایهگذاری در صندوق ها نیاز به صرف زمان و دانش تخصصی بازار سرمایه ندارد و همه افراد جامعه میتوانند به راحتی در صندوق ها سرمایه گذاری کنند.

سرمایه گذاری با پول کم:

سرمایه گذاری در صندوق ها را میتوان گزینهای مناسب برای سرمایه گذاری با پول کم در بازار سرمایه دانست. چرا که سرمایهگذاری در بورس با مبالغی در حدود چند ده هزار تومان نیز از طریق این صندوقها امکانپذیر است. بر همین اساس، صندوقهای سرمایه گذاری اولویت اصلی عمده افرادی است که به دنبال سرمایه گذاری با پول کم هستند.

با چه افق زمانی میتوان در صندوق ها سرمایه گذاری کرد؟

نوسان، ذات بازار سرمایه است. هرچه بازه زمانی سرمایه گذاری کوتاهتری در نظر بگیرید، نوسانات کوتاهمدت بازار تاثیر بیشتری بر بازدهی شما خواهد داشت. هر سرمایه گذار میتواند بسته به استراتژی معاملاتی خود، به صورت کوتاه مدت، میانمدت یا بلند مدت فعالیت کند. در خصوص استفاده از صندوق های سرمایه گذاری توصیه میشود دید بلندمدت داشته باشید. بازهای حداقل یکی دو ساله متصور شده تا اگر بازار در کوتاه مدت در شرایط اصلاحی قرار گرفت، ضرر نکنید.

کدام صندوق برای من مناسبتر است؟

صندوق ها بر اساس نوع فعالیت، ترکیب داراییها و در نتیجه میزان ریسک و بازده به انواع مختلفی تقسیم میشوند. صندوق های سرمایه گذاری در وهله اول به دو دسته «قابل معامله (ETF)» و صدور و ابطالی تقسیم میشوند. هر کدام از این دستهها نیز به انواع مختلفی همچون سهامی، مختلط، شاخصی، درآمد ثابت، اهرمی، صندوق تضمین اصل سرمایه و … تقسیم میشوند که سرمایهگذاران با در نظر گرفتن ریسک سرمایهگذاری خود میتوانند در یک یا انواع آن سرمایهگذاری کنند.

معیارهای انتخاب صندوق سرمایهگذاری مناسب

در انتخاب صندوق سرمایهگذاری مناسب، سرمایهگذاران نیاز است به عوامل متعددی توجه کنند. هر کدام از این معیارها میتواند تأثیر زیادی بر بازدهی سرمایهگذاری داشته باشد:

۱. اهداف سرمایهگذاری

ابتدا باید اهداف مالی خود را مشخص کنید. آیا به دنبال رشد سرمایه در بلندمدت هستید یا ترجیح میدهید درآمد ثابت ماهانه داشته باشید؟ برخی از افراد به دنبال رشد سرمایه و افزایش ارزش دارایی خود در بلندمدت هستند و در داراییهای مانند صندوقهای سهامی، سرمایهگذاری میکنند. برخی دیگر به درآمد منظم و دورهایی نیاز دارند و صندوقهای درآمد ثابت را انتخاب میکنند. گروهی از افراد علاوه بر رشد سرمایه، بر حفظ اصل سرمایه نیز تمرکز دارند و صندوقهای تضمین اصل سرمایه را ترجیح میدهند. همچنین هدف برخی دیگر از افراد تنوعبخشی و کاهش ریسک است، که با ترکیب داراییهای مختلف در سبد سرمایهگذاری انجام میشود.

۲. تحمل ریسک

میزان تحمل ریسک هر سرمایهگذار متفاوت است و نیاز است صندوقی انتخاب شود که با میزان ریسکپذیری شما سازگار باشد. افرادی که تحمل ریسک کمتری دارند و به دنبال سرمایهگذاری امنتر هستند، معمولاً به صندوقهای با درآمد ثابت و کمریسکتر تمایل دارند. اما کسانی که میتوانند ریسک بیشتری بپذیرند و نوسانات بازار را تحمل کنند، میتوانند به سراغ صندوقهای سهامی و صندوقهای مبتنی بر داراییهای پرریسک بروند که پتانسیل رشد بیشتری نیز دارند.

۳. بازدهی صندوق

بررسی بازدهی گذشته صندوق میتواند در انتخاب آن موثر باشد، اگرچه بهطور قطع تضمینی برای نتایج آینده نیست. ارزیابی بازدهی صندوقها در بازههای زمانی مختلف، مانند یک ساله، سه ساله یا پنج ساله، به شما نشان میدهد که صندوق چقدر در برابر نوسانات بازار مقاوم بوده و چگونه به اهداف خود رسیده است. با این حال، توصیه میشود که عملکرد گذشته را تنها به عنوان یکی از معیارهای تصمیمگیری در نظر بگیرید و سایر عوامل مانند هزینهها و عملکرد مدیر صندوق را نیز بررسی کنید.

۴. نقدشوندگی

نقدشوندگی یکی از عوامل کلیدی در انتخاب صندوقهای ETF است که تاثیر مستقیمی بر امکان فروش و تبدیل داراییها به پول نقد دارد. دو عامل اصلی که بر نقدشوندگی صندوقهای درآمد ثابت تأثیر میگذارند عبارتند از: حجم معاملات روزانه و تجربه بازارگردان. صندوقهایی که حجم معاملات روزانه بالاتری دارند معمولاً از نقدشوندگی بیشتری برخوردارند، زیرا حضور بیشتر سرمایهگذاران و انجام معاملات متعدد، امکان نقد شدن داراییها را تسهیل میکند. همچنین، عملکرد بازارگردان در تنظیم عرضه و تقاضا و ایجاد تعادل در بازار اهمیت زیادی دارد.

برای انتخاب بهترین صندوق سرمایه گذاری لازم است تا با انواع آنها آشنا باشید

در بین انواع صندوق سرمایه گذاری، صندوقهای با درآمد ثابت، مختلط، سهامی و مبتنی بر سکه طلا، پرمخاطبترین صندوقهای بورس هستند که در ادامه به طور مختصر به معرفی آنها پرداخته میشود.

صندوق های سهامی:

صندوق های سرمایهگذاری سهامی در استراتژی سرمایهگذاری خود با یکدیگر متفاوت هستند و ممکن است محافظهکارانه، میانهرو یا تهاجمی باشند. عمده دارایی این صندوق ها در سهام سرمایه گذاری میشود. استفاده از این صندوق ها ریسک بالایی دارد. بازدهی آنها نیز بیش از هر چیز دیگری از شرایط کلی بازار سرمایه تاثیر میپذیرد.

صندوق های بخشی:

صندوق سرمایه گذاری بخشی در یک صنعت خاص یا بخشی مشخصی از اقتصاد سرمایهگذاری میکند. صندوق های بخشی میتوانند از نوع مشترک یا قابل معامله در بورس (ETF) باشند. از جمله صنایعی که این دسته صندوقها بر روی آنها سرمایهگذاری میکنند شامل فلزات اساسی، پتروشیمی، تکنولوژی، غذایی، املاک و … است. هدف یک صندوق بخشی کسب بازدهی بالاتر از کل بازار با سرمایهگذاری در یک صنعت مشخص است.

صندوق های مختلط:

حدود نیمی از دارایی این صندوق ها در اوراق با درآمد ثابت و نیم دیگر در سهام سرمایه گذاری میشود. بنابراین ریسک و بازدهی صندوق های مختلط، بین صندوق های با درآمد ثابت و سهامی قرار میگیرد. همچنین این صندوق ها مزایای سهام و اوراق درآمد ثابت را توأمان دارند. بدین معنی که پتانسیل کسب بازده بالاتر بهوسیله سهام و نوسانات قیمتی کمتر بهوسیله اوراق درآمد ثابت را فراهم میکنند.

صندوق های درآمد ثابت:

صندوق های سرمایهگذاری با درآمد ثابت یکی از انواع صندوق های سرمایه گذاری هستند که بازدهی معقول با حداقل ریسک ممکن را نصیب سرمایهگذاران خود میکنند. مدیران صندوق های سرمایهگذاری منابع مالی حاصل از فروش واحدهای این صندوق ها را عمدتاً به خرید اوراق بهادار کمریسک مثل اوراق مشارکت، اوراق اجاره و اوراق خزانه و… اختصاص میدهند تا بتوانند سود قابل قبولی برای سرمایهگذاران محقق کنند.

صندوق تضمین اصل سرمایه:

صندوق تضمین اصل سرمایه، یکی از جدیدترین انواع صندوقهای سرمایهگذاری در بازار سرمایه است که ضمن ایجاد بازدهی مناسب برای سرمایهگذاران، اصل سرمایه آنها را نیز تضمین میکند.به طور کلی صندوقهای تضمین به دو دسته تقسیم میشوند، صندوق تضمین با رکن ضامن و صندوق تضمین با مکانیزم اهرمی. در صندوقهای تضمین با رکن ضامن، پس از پذیرهنویسی واحدهای صدور و ابطالی، صندوق تاسیس شده و فعالیت خود را آغاز میکند. چراکه آورده اولیه سرمایهگذاران توسط یک شرکت سبدگردان تضمین میشود. اما در نوع دیگر این صندوقها، ابتدا واحدهای ETF پذیرهنویسی شده و سپس مجوز فعالیت صندوق ETF اخذ میگردد. این امر به این دلیل است که تضمین واحدهای صدور و ابطالی، به پشتوانه سرمایهگذاران واحدهای ETF انجام میشود. پس از طی شدن این مرحله، مجوز لازم برای واحدهای صدور و ابطالی صادر شده و فروش آنها آغاز میگردد.

صندوقهای مبتنی بر سکه طلا:

عمده دارایی این صندوقها به سرمایهگذاری در اوراق بهادار مبتنی بر سکهطلا که در بازار سرمایه معامله میشوند، تخصیص پیدا میکند. بازدهی صندوق های سرمایه گذاری طلا تقریبا مشابه بازدهی سکه طلا بوده و ریسک سرمایه گذاری در آنها بالاست. شما میتوانید بر اساس سطح ریسکپذیری و بازدهی مورد انتظار خود، صندوقی که برای شما مناسبتر است را برگزینید.

صندوقهای شاخصی:

صندوقهای شاخصی با هدف پیروی از یک شاخص مبنا ایجاد میشوند. این صندوق ها در تلاش هستند تا پرتفوی خود را مشابه آن شاخص تشکیل دهند. به همین دلیل میتوان گفت که نوساناتی شبیه به آن شاخص خواهند داشت. این شاخص میتواند شاخص کل بورس یا یکی دیگر از شاخصهای بازار سرمایه باشد. این صندوقها از ریسک مدیریت بسیار کم برخوردار هستند و هزینههای مدیریتی آنان کم است.

صندوق اهرمی:

صندوق اهرمی یک نوع صندوق سرمایهگذاری است که از تکنیک اهرم مالی برای به دست آوردن بازدهی مضاعف از یک سرمایهگذاری استفاده میکند. این صندوق همزمان از دو ساز و کار «صدور و ابطال» و «قابل معامله در بورس (ETF)» برای سرمایهگذاری و انتقال مالکیت واحدها استفاده میکند. سازوکار نوع واحدهای این صندوق با سطح ریسک آنها ارتباط دارد. به این صورت که واحدهای صدور و ابطالی را واحدهای بدون ریسک و واحدهای قابل معامله در بورس را واحدهای پرریسک در نظر میگیرند. پرتفوی این صندوقها را عمدتا سهام و حق تقدم سهام تشکیل میدهد.

صندوق بازنشستگی

صندوق بازنشستگی تکمیلی نوعی مکانیزم سرمایهگذاری منحصربهفرد است که برای اختصاص دادن وجوه به منظور استفاده در زمان بازنشستگی طراحی شده است. این صندوق با هدف اصلی تأمین مالی آینده فرد در دورهی بازنشستگی خود از طریق سرمایهگذاریهای پایدار و منطقی عمل میکند. بنابراین، به جای آنکه افراد به طور مستقیم در خرید سهام و اوراق قرضه سرمایهگذاری کنند، وجوه خود را به این صندوق واگذار میکنند تا از بازدهی مطلوبی که ارائه میدهد، بهرهمند گردند.

صندوقهای نیکوکاری:

صندوقهای نیکوکاری یکی از شیوههای نیکوکارانه هستند که در آنها ضمن حفظ اصل سرمایه، به سرمایهگذاری مولد میانجامد و به توسعه بازار سرمایه و بازار کسب و کار در جامعه کمک میکند. عواید این صندوقها به صورت هدفمند صرف نیازمندان واقعی جامعه میشود.

صندوقهای بازارگردانی:

صندوقهای سرمایهگذاری بازارگردانی بهمنظور خرید و فروش اوراق بهادار با در نظر داشتن تعهدات بازارگردانی آن اوراق، مطابق با امیدنامه صندوق بهوجود آمدند. هدف بازارگردان متعادل نگهداشتن سهم است و از بهوجود آمدن صفهای خرید و فروش جلوگیری میکند تا قیمت سهم را به سمت قیمت ذاتی سهم سوق دهد.

صندوق صندوقها:

این صندوقها نوعی سرمایهگذاری مشاع هستند که بهجای سرمایهگذاری در سهام، در ترکیبی از صندوقهای سهامی، درآمد ثابت و صندوقهای ETF سرمایهگذاری میکنند. به بیان دیگر خرید واحدهای یک صندوق سرمایهگذاری در صندوق، همانند سرمایهگذاری در چند صندوق در یک زمان است که ضمن پایین آوردن ریسک، امکان کسب بازدهی مناسب را نیز برای سرمایهگذار فراهم میکند.

صندوقهای تامین مالی:

صندوقهای تامین مالی بهمنظور انجام پروژه مورد نظر خود در چارچوب اساسنامه و با رعایت مقررات، یک شرکت سهامی خاص به نام «شرکت پروژه» تأسیس میکند که آن شرکت، پس از تکمیل و آغاز مرحله بهرهبرداری تبدیل به یک شرکت سهامی عام شده و در بورس یا بازار خارج از بورس پذیرش و قابل معامله میشود.

همچنین برای خرید و فروش واحدهای صندوقهای سرمایهگذاری مبتنی بر صدور و ابطال کارگزاری مفید، میتوانید با کلیک بر روی لینک زیر، درخواست خود را از طریق مفید اپ ثبت کنید.

صندوق سرمایه گذاری قابل معامله یا ETF چیست؟

صندوق های سرمایه گذاری از نظر چگونگی سرمایهگذاری در آنها به دو دسته تقسیم میشوند. دسته اول مبتنی بر صدور و ابطال و دسته دوم صندوقهای قابل معامله (ETF) هستند.

– برای سرمایهگذاری در صندوق های مبتنی بر صدور و ابطال به دو طریق میتوان اقدام نمود. روش اول مراجعه حضوری به یکی از شعب صندوق و دیگری استفاده از درگاه اینترنتی آن میباشد.

– اما صندوق ETF، صندوقی است که خرید و فروش واحدهای آن از طریق سامانه معاملاتی آنلاین کارگزاریها امکان پذیر است. به عبارت دیگر، صندوق های ETF مانند سهام شرکتها هستند. این صندوق ها با نماد مربوط به خود در تابلوی معاملاتی مانند معامله سهام عادی، قابل خرید و فروش هستند.

سرمایه گذاری مطمئن در صندوق های تحت مدیریت کارگزاری مفید

کارگزاری مفید به پشتوانه تجارب موفق خود طی ۲۹ سال فعالیت حرفهای، مدیریت طیف وسیعی از انواع صندوق های سرمایه گذاری را بر عهده دارد. همچنین از این طریق توانسته است پاسخگوی نیاز افراد مختلف به سرمايهگذاری در بورس باشد. صندوق های سهامی پیشتاز، پیشرو، امید توسعه و اطلس، صندوق بازنشستگی تکمیلی آتیه، صندوقهای مختلط ممتاز، صندوق تضمین اصل سرمایه، صندوق های با درآمد ثابت حامی، حامی ۲، آوند، صندوقهای بخشی استیل، خودران، سیمانو، اکتان، دارونو، معدن و صندوق مبتنی بر سکه طلای عیار، همگی جزو صندوق های تحت مدیریت کارگزاری مفید هستند.

جالب است بدانید که از لحاظ خالص ارزش داراییها، صندوق های سهامی تحت مدیریت کارگزاری مفید همواره در صدر صندوقهای سرمایه گذاری غیردولتی فعال در بازار سرمایه قرار داشتهاند. این موضوع خود نشان از موفقیت کارگزاری مفید در مدیریت دارایی افراد است. در همین راستا کارگزاری مفید توانسته اعتماد خیل عظیمی از سرمایه گذاران را کسب کند.

با توجه به رشد قابل توجه ارزش واحدهای صندوق های سرمايه گذاری سهامی کارگزاری مفید طی مدت فعالیت خود و رسیدن به مبالغ چند میلیون تومانی، کارگزاری مفید با هدف حمایت از سرمايه گذاران، اقدام به رقیق سازی واحدهای صندوق های تحت مدیریت خود نموده است. بر همین اساس، سرمایه گذاری با پول کم در این صندوق ها نیز امکانپذیر شده است.

حامی، طرحی ویژه برای مشتریان کارگزاری مفید

کارگزاری مفید با هدف بیکار نماندن وجوه در مانده حساب مشتریان خود دست به ابتکار زده و صندوق سرمايه گذاری با درآمد ثابت حامی را در قالب طرح حامی، به مشتریان خود معرفی کرده است. به این ترتیب، در طرح حامی به پول شما نزد کارگزاری مفید به صورت روزشمار سود پرداخت میگردد. با توجه به مزایای این طرح، طرح حامی را میتوان بهترین سرمایه گذاری برای افراد ریسکگریز دانست.

بیشتر بخوانید: معرفی صندوق های درآمد ثابت

منظور از ارزش خالص دارایی (NAV) چیست؟

یکی از اصطلاحات پرکاربرد مربوط به صندوق های سرمايه گذاری، NAV یا ارزش خالص دارایی است. در سایت مربوط به هر صندوق، به صورت روزانه سه نوع ارزش خالص دارایی گزارش میشود.

– NAV صدور: ارزش هر واحد صندوق را نشان میدهد. در واقع وجهی است که باید بابت خرید هر واحد در صندوق های مبتنی بر صدور و ابطال، پرداخت شود.

– NAV ابطال: وجهی است که پس از انصراف از سرمایه گذاری در صندوق های مبتنی بر صدور و ابطال به ازای هر واحد به سرمایه گذار پرداخت میشود.

– NAV آماری: در شرایط مشخصی مانند ایجاد صف فروش سنگین بر روی برخی از داراییهای صندوق برای مدت طولانی، مدیران صندوقها میتوانند قیمت برخی از سهمهای موجود در سبد سرمايه گذاری خود را تعدیل کنند. به ارزش خالص دارایی گزارششده در این حالت NAV آماری گفته میشود.

صندوق های سرمايه گذاری از چه ارکانی تشکیل میشوند؟

هر صندوق ارکان مشخصی دارد که هر کدام در تشکیل و اداره آن، نقش مشخصی دارند. از جمله ارکان صندوق سرمایه گذاری میتوان به موارد زیر اشاره کرد:

– مدیر صندوق

– متولی صندوق

– حسابرس صندوق

– مدیر ثبت صندوق (برای صندوقهای مبتنی بر صدور و ابطال)

– مدیر سرمایهگذاری

– بازارگردان صندوق (برای برخی از صندوقها)

چگونه میتوان صندوق های سرمايه گذاری را با یکدیگر مقایسه کرد؟

برای مقایسه صندوق های سرمایه گذاری، علاوه بر مقایسه بازدهی آنها، پارامترهای مهم دیگری نیز وجود دارد. ضریب بتا، ضریب آلفا، همبستگی با رشد شاخص و همبستگی با افت شاخص، از جمله این پارامترها هستند. در این بین، بررسی و مقایسه ضریب بتای صندوق ها بین اهالی بازار، نقش پررنگتری را ایفا میکند.

به علاوه، برای سرمایه گذاری با پول کم، باید NAV صدور صندوق ها را نیز در این مقایسه وارد کنید.

اساسنامه و امیدنامه، بهترین ابزار برای آشنایی با هر صندوق

اگر میخواهید با جزئیات فعالیتهای یک صندوق و وظایف ارکان های آن آشنا شوید، سراغ اساسنامه و امیدنامه آن بروید. اساسنامه و امیدنامه هر صندوق هر آنچه که باید درباره یک صندوق بدانید را در اختیار شما قرار خواهد داد.

سوالات پرتکرار

خرید و فروش صندوق های ETF مانند خرید و فروش سهام، از طریق سامانههای معاملاتی انجام میشود.

سرمایه گذاری در صندوق های مبتنی بر صدور و ابطال از طریق مراجعه غیرحضوری و آنلاین نیز امکانپذیر است.

اگر به تازگی به جمع مشتریان کارگزاری مفید پیوستهاید، طرح حامی برای شما فعال است. اما اگر از مشتریان قدیمی کارگزاری مفید هستید میتوانید با مرکز تماس کارگزاری مفید به شماره ۰۲۱۹۱۰۰۸۷۰۰ تماس بگیرید.

حداقل مبلغ سرمایه گذاری در صندوق های مبتنی بر صدور و ابطال معمولا به اندازه خرید حداقل یک واحد از آنهاست.

در صندوق های ETF نیز به اندازه حداقل ارزش سفارش خریدی است که میتوان ارسال کرد. در حال حاضر، میتوان با سفارشی به ارزش حداقل ۱۰۰ هزار تومان، در صندوقهای ETF سرمایهگذاری کرد.

اگر صندوق های سرمایه گذاری درآمد ثابت را کنار بگذاریم، بازدهی سایر صندوق ها مانند صندوق سرمایه گذاری سهامی و مختلط، علاوه بر دانش، تجربه و عملکرد مدیران صندوق، به بازدهی بازار سرمایه هم وابسته است.

صندوق پوشش ریسک به دلیل ساختار منعطف خود قادر به اتخاذ تدابیری است که برای سایر صندوقهای سرمایهگذاری ممکن نیست. این صندوقها غالباً در داراییهای مختلفی از جمله اوراق مشتقه، سهام، اوراق قرضه، کالاها و … سرمایهگذاری میکنند. یکی از اهداف اصلی صندوقهای پوشش ریسک کاهش وابستگی به روندهای کلی و تلاش برای کسب بازده در هر شرایطی از بازار است.